מה הסוד לשיפור התשואה ב-S&P 500? וגם: האם זה טוב לחוות מפולת?

מפולות בשווקים. אני מלמד סטודנטים ותלמידים על השקעות מגיל צעיר מאוד וגם אנשים מבוגרים ממני. המבוגרים ואנוכי חווינו מפולות קשות. הצעירים חוו ירידות שערים שתוקנו תוך שנה. הצעירים לא מפחדים ממפולות כמו מפולת 2008 ומפולת בועת מניות ההייטק החקוקות בזיכרון המבוגרים.

עד כה, הצעירים מנצחים בשנים האחרונות. הם השקיעו ללא פחד במניות מתוך אמונה/ ידיעה מבחינתם שכל ירידה היא הזדמנות. הם בוחרים לשים את כספי הפנסיה שלהם בקרנות עוקבות S&P500 מתוך ביטחון שזו ההחלטה הטובה ביותר.

השאלה היא האם באמת התנהלות השווקים והכלכלה העולמית היא כזאת שמפולות סטייל 2008, בועת הדוט.קום ושאר המפולות הן כבר מוצג ארכיוני או שמא היעדר תודעת המפולות אצל הצעירים היא אחד מהסיכונים הכי גדולים בשווקים משום שכשכזו תתחיל הם יגיבו בבהלה גדולה והחיים שלהם יפגעו מאד.

לצורך התשובה החלטתי להביא את אמזון AMAZON כמשל וכך גם נתחבר לנושא השני של היום. אני זוכר את אמזון מימיה הראשונים. בשמחה התחלתי לרכוש ספרים בחו״ל ולהרחיב את אופקי. אני זוכר את אמזון ב-2 דולר ואני זוכר כתבות של אנליסטים שטענו שאין לה זכות קיום כלכלי.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

מאז, אמזון עולה ועולה, בתנודתיות כזו או אחרת, תמיד במכפיל גבוה. אמזון היא חברה אבולוציונית. מה שאולי GE GENERAL ELECTRIC המיתולוגית, שפעם היתה מזוהה עם הכלכלה האמריקאית וגם התגלגלה עם החדשנות התעשייתית, לא עשתה מספיק מהר. מה שמאפיין את 7 המופלאות, שפעם היו ארבע, הוא שאכן שווי השוק שלהן עולה ועולה. הן משתלטות על הכלכלה העולמית ומדי פעם נכנסת מניה נוספת והמספר גדל. כך נוספה הכוכבת NVDA. העובדה שהעולם צומח ומתפתח והשיקוף האבולוציוני הדומיננטי של עובדה זו במדדים הפכה כנראה להיות בלם מסוים של מפולות. לשבע המופלאות יש כסף, יש חדשנות, ויש קהל לקוחות ענק עד שבוי.

אני עדיין חושב שמפולות הן תרחיש שצריך לקחת בחשבון. אני עדיין חושב שאני צריך ללמד את היסטוריית המפולות משקיעים צעירים. אבל אני גם מזכיר לעצמי לנסות להיצמד לגרפים ולא לשדים מהעבר ולהבין שלזרימת השווקים חוקים משלה. עד הברבור השחור - עוד שד בארון.

כלים לעבודה עם דילמת 7 המופלאות

הנושא השני שרציתי לדבר עליו הוא שאלת ההשקעה במדדים בכלל ובעובדת היותם מוטים על ידי שבע המופלאות בפרט. התחלנו את השנה עם סימן שאלה על יכולתן של שבע המופלאות להמשיך למשוך את השווקים למעלה.

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

- כסף מול זהב: אם פספסתם את הראלי האם כדאי להיכנס עכשיו?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

מי שמשקיע בקרנות סל של סקטורים או במניות בודדות יכול פשוט לבחור מה שבא לו ולכן השאלה פחות מעיקה עבורו.

אבל, מי שמשקיע במכשירים עוקבי מדדי מניות - הדרך הטובה עבור רוב המשקיעים, הדומיננטיות של שבע המופלאות שהניבה כל כך הרבה רווחים בעבר יכולה להעיב בשנה שנתיים הקרובות.

לכך אציג שני פתרונות:

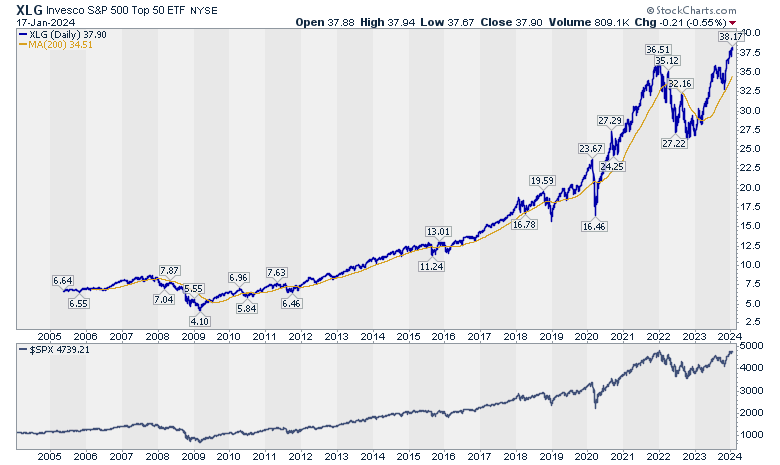

הפיתרון הראשון הוא קרן הסל XLG. היא משקיעה ב-50 המניות הגדולות ב-S&P500. עדיין 7 המופלאות מובילות את הטבלה אבל אם תהיה 8 ו-9 וכו׳ פה הן יצוצו יותר מהר. אם מדברים על אבולוציה, ה - S&P500 הוא לכשעצמו מדד אבולוציוני (ולכן טוב) ו-XLG נותנת את ה-50 הראשונות במירוץ.

מבחינת הניתוח הטכני אם תסתכלו על הגרף לטווח של 20 שנה תראו ש-XLG עדיפה על ה-SPY. רואים זאת מגרף העוצמה ההשוואתית. אז הנה יש לנו ״סוד״ קטן. אם אתם רוצים את הטופ האבולוציוני של ה-S&P50 -XLG עושה את העבודה.

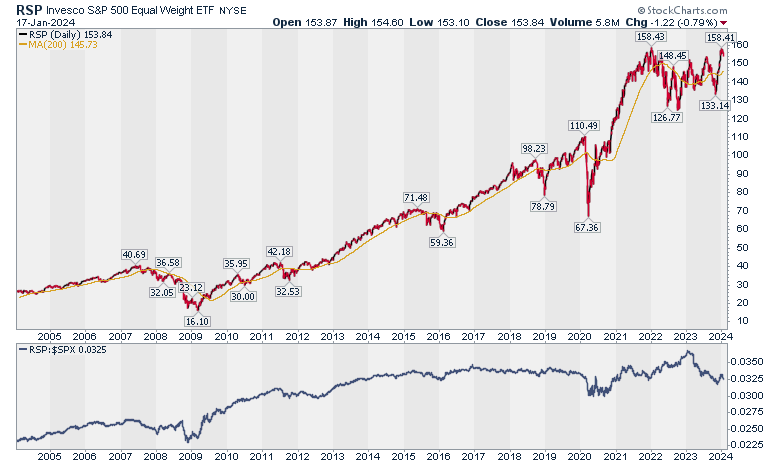

פיתרון שני הוא ללכת לקרנות משקל שווה. קרנות משקל שווה מבטלות את הטיית שווי השוק במדדים כך שכל מניה מקבלת את חלקה לפי מספר המניות במדד. זה יכול להיות פיתרון למקרה שהמניות הכבדות מושכות למטה אבל אם יש כוכבת חדשה שמתחילה להתקדם במירוץ הכלכלי העולמי הקרן לא תשקף אותה במהירות.

קרן הסל למשקל שווה ב-S&P500 היא RSP. תוכלו לראות על הגרף שיש תקופות שהיא טובה יותר מ-S&P500 ויש שפחות. כרגע היא נחלשת מבחינת העוצמה כך שהיא לא נותנת פיתרון.

ככלל, כשאתם יכולים לקחת את הקרנות SPY, XLG ו-RSP ובאמצעות ניתוח טכני קל לעבור בינהם כך תהיו עוקבי מדדים משופרים.

בואינג הנמיכה מתחת לעננים. מה עכשיו?

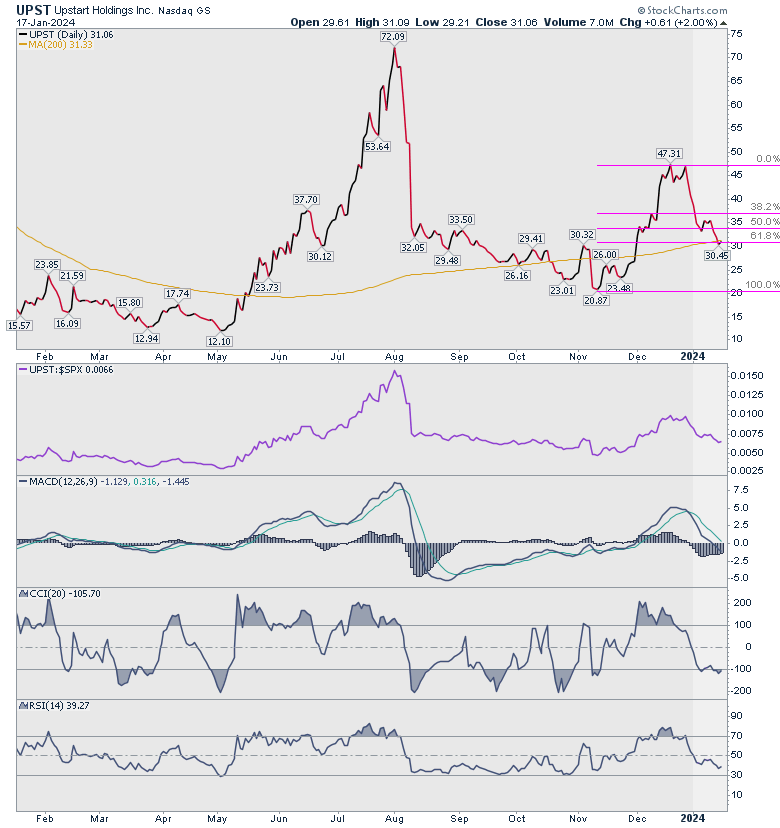

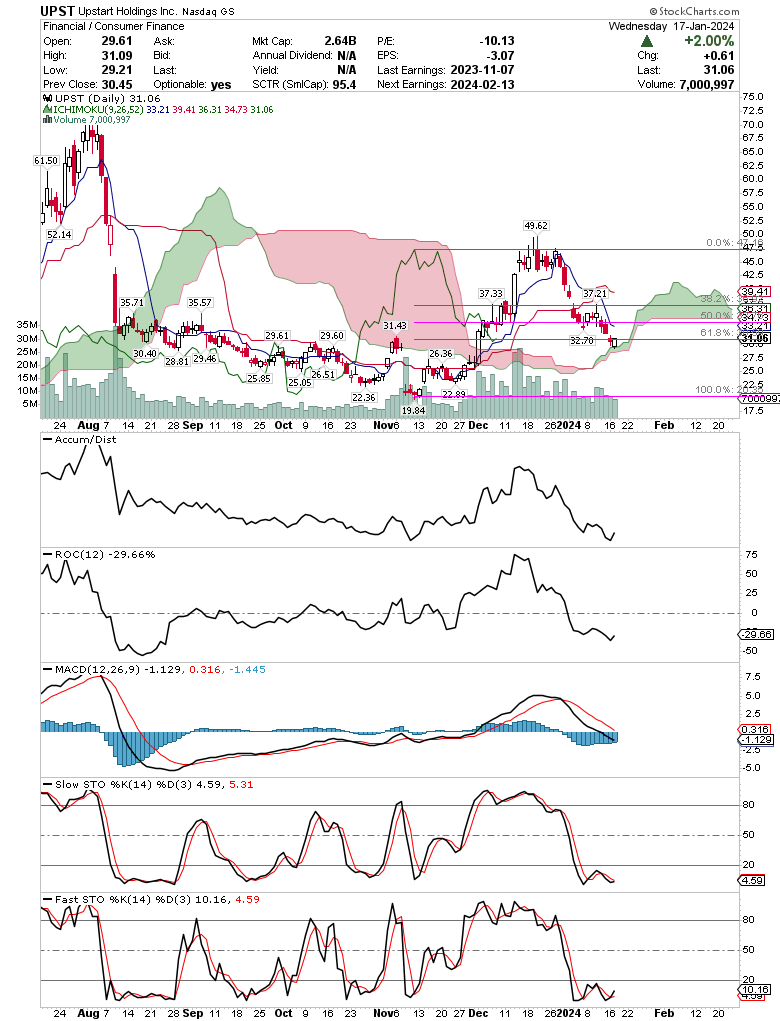

הקוראים מ.מ ו-י.א שלחו לי מייל עם בקשה לנתח את UPST. מסתבר שהיא נמצאת בנקודה מאוד מעניינת. על הממוצע ל-200 יום ועל יעד תיקון פיבונאצ׳י התחתון.

השתמשתי במילה מעניינת בשל היחס סיכוי - סיכון הטוב לקניה בנקודה הזו. יש פוטנציאל לעליה ונקודת המכירה במקרה של טעות קרובה. גם תרשים ענני האיצ׳ימוקו תומך בעניין.

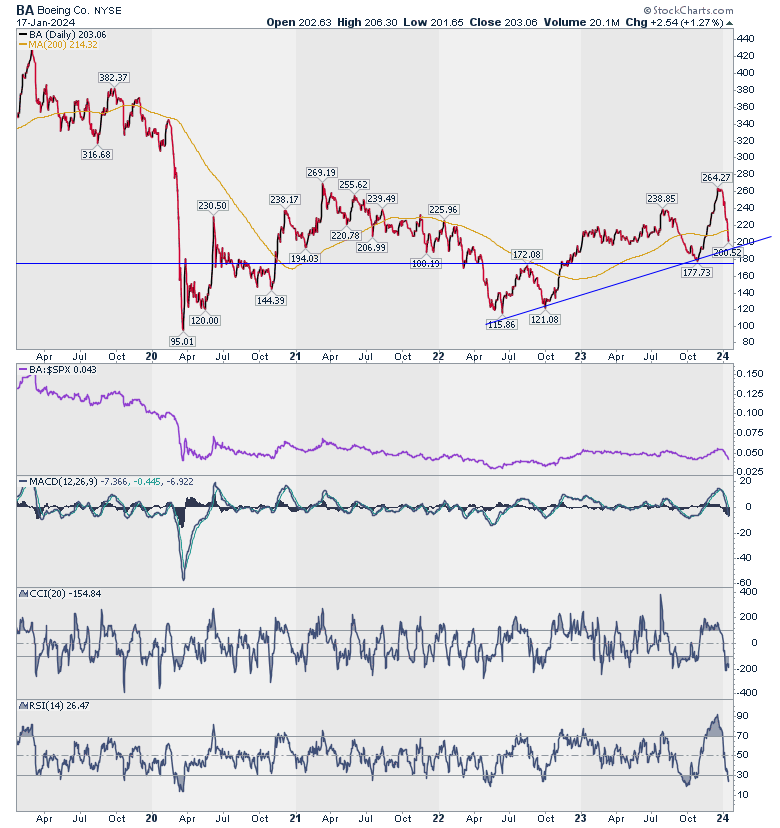

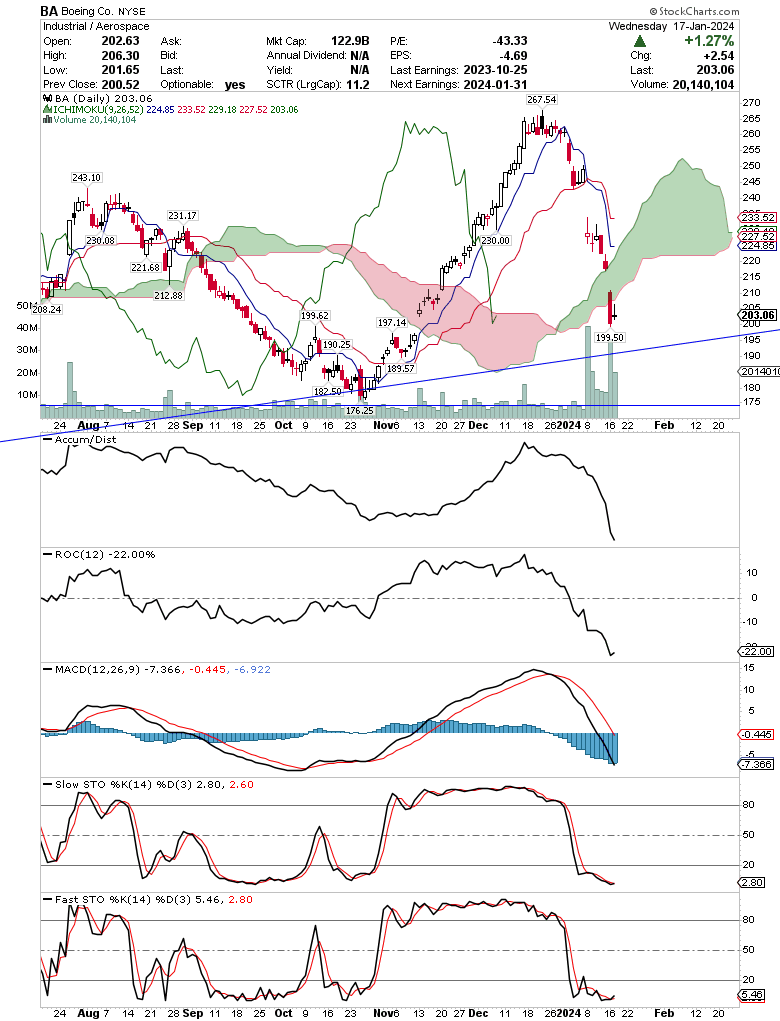

מ.א ביקש שאעדכן ביחס לבואינג BOEING שממשיכה לרדת. האמת שאני קצת מתלבט לגביה. אם תסתכלו על הגרף לטווח הארוך תראו שהיא בסך הכל במגמה אופקית ארוכת שנים. היה ניסיון עליה והוא התבטל עם התקלה האחרונה. כמה התקלה חמורה ומשמעותית אני לא יודע לאמר. כרגע היא מתחת לממוצע ל-200 יום. יש שתי רמות תמיכה לבדיקתכם. קו המגמה העולה והתמיכה האופקית באזור 172. נראה לי שזו שב-172 חשובה יותר.

אם תסתכלו על תרשים הטווח הקצר תראו שבואינג מתחת לענן. הייתי מחכה, אם בכלל, מבחינת רכישה לאחת משתי האפשרויות: שבואינג תגיעה ותוכיח תמיכה באחת הרמות הנ״ל או שתחזור אל תוך הענן ואז תמריא מעליו.

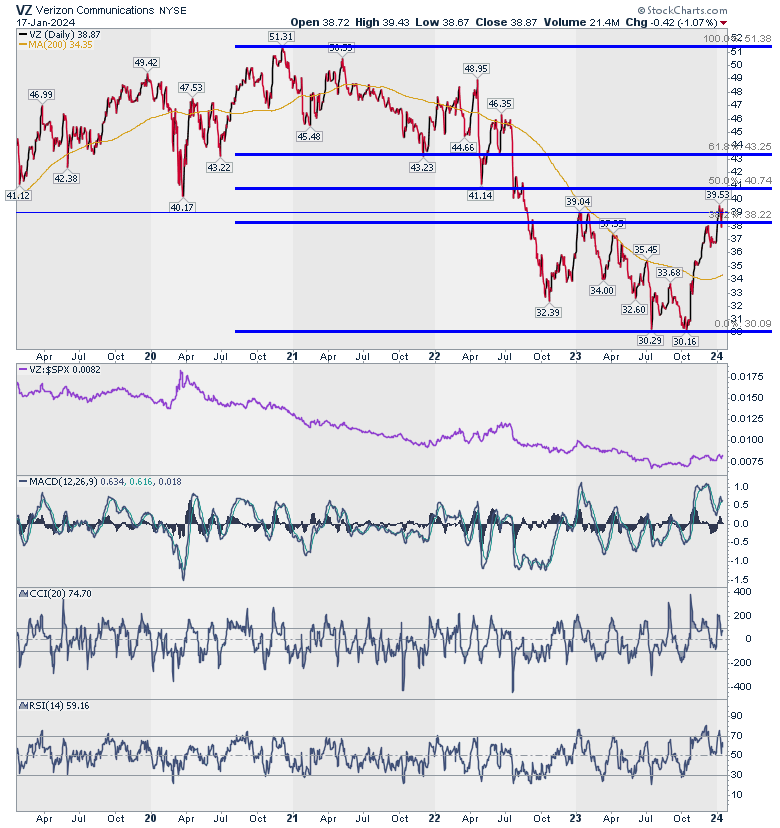

בינתיים, מניה סולידית שאתם יכולים לבחון היא VZ. תמיכה מעל 38.2 היא הסימן החיובי שנסתמך עליו להמשך.

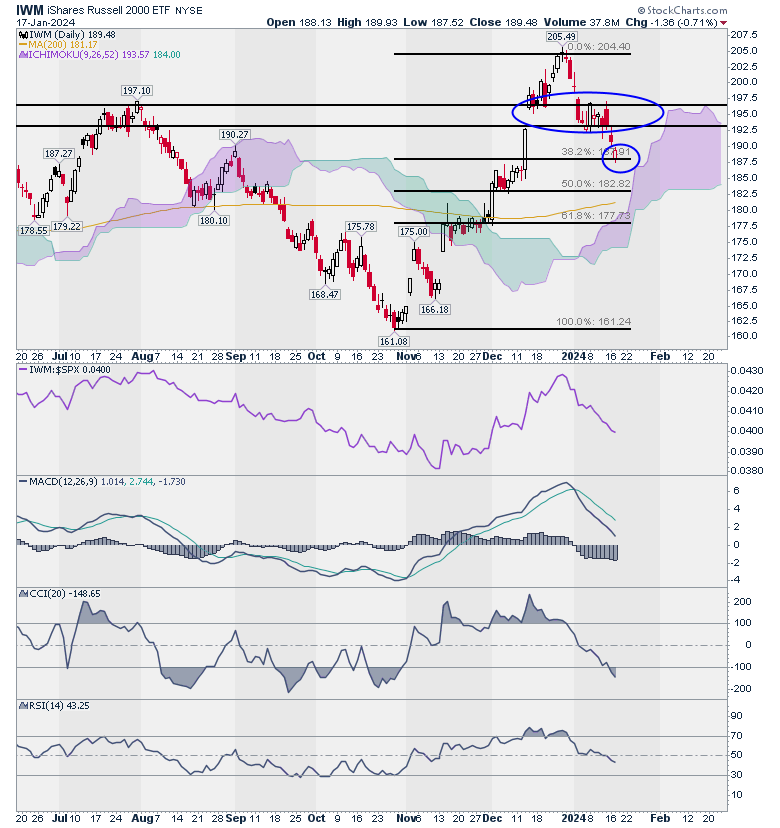

נסיים עם ידידנו הראסל 2000 שמיוצג כאן על ידי קרן הסל IWM. אחרי פריצת סרק, מהלך אופייני לפריצה של רמת התנגדות חשובה (קראתי לו ניעור), היא ירדה מתחת לפער המחיר העולה ונתמכה מעל יעד הפיבונאצ׳י הראשון. בשביל להישאר ידידה שלנו, IWM צריכה להמשיך להיתמך מעל הרמה הזו ולעלות בחזרה מעל פער המחיר. אז נקבל סימן קניה איכותי. ירידה מתחת לרמת הפיבונאצ׳י עשויה להתדרדר עד 177 בערך.

- 3.123 22/01/2024 13:12הגב לתגובה זובנאדם עם 8 אינדיקטורים חסרי משמעות על הגרף, חסר מושג עם RSI ו-CCI ביחד? איצ'ימוקו? תגיד אתה פעם ראשונה במסחר? מקווה שאף אחד לא לוקח מידע מהכתבה המטופשת הזאת.

- 2.טכני שמכני 21/01/2024 15:06הגב לתגובה זופונדמנטלי "התקלות החוזרות בבואינג"

- 1.לרון 18/01/2024 17:56הגב לתגובה זואך משקיע,וכאן זו השקעה ללא ספק,כוונתי ל RMS.PA צרפתית פריזאית אך גם משקיעה בדובאי,מניית ערך ללא ספק כמו TMO