איך מעצבים תיק מניות, ולאיזה סגנון השקעה מתאימה דיסני?

הקוראת המסורה צ.ש, שטורחת, מעירה ושואלת שאלות באופן שוטף, העירה אחרי הכתבה שלי על מניות דיבידנד שכדאי שאכתוב על הדרך לבנית תיק מניות. למשל, מהו אחוז מניות הדיבידנד הראוי בתיק. משימה לא פשוטה. נתחיל היום ובהמשך להתפתחויות ולשאלות שלכם נמשיך.

הדבר הראשון שצריך לזכור הוא שתיק מניות צריך להיות מותאם לתקופה, לפילוסופיית ההשקעות והגישה לסיכון של המשקיע ולגילו של המשקיע. ללא התאמה למרכיבים הללו יהיה קשה לצלוח את תעתועי השוק ונחשולי הרגשות של המשקיע.

בשורה התחתונה, תיק ההשקעות הוא שיקוף תודעתו של המשקיע והדרך בה היא תופסת את המציאות ומנהלת את הרגשות. לכן גם משקיעים עם פילוסופיית השקעות וגיל דומים יציגו תיקים שונים. תיק ההשקעות הוא מראה לתודעה כך שעיצובו והצלחתו מחייבים שילוב בין הכרות עצמית לפרמטרים להתנהלות מול המציאות. היום נדון בשלושה פרמטרים מרכזיים:

סיכון

מגוון הסיכונים בניהול תיק מניות הוא גדול. החל מסיכוני שוק - ענף - מניה, המשך לסיכוני המתאם בין המניות השונות שבתיק (למשל תיק שמוטה למניות סחורות או טכנולוגיה) ועד סיכוני קבלת החלטות וניהול הרגשות של המשקיע. אי אפשר לברוח מסיכון כפי שאי אפשר לברוח ממחלה ומוות. גם אנשים מבוטחים היטב חולים ומתים. בכל פעולה שאנחנו עושים בחיים האלו אנחנו מסתכנים. ולפעמים מגיעים גם ברבורים שחורים. לאחרון קוראים קורונה. לכן, יש להביט לסיכון בעיניים, לעשות ככל האפשר על מנת לצמצם סיכונים מיותרים וללמוד להכיל את הסיכון שלא ניתן למנוע. איך עושים זאת?

- מלך חדש בממלכת העכבר: דיסני תמנה את ג׳וש ד׳אמארו כמנכ״ל החדש של החברה

- מעליות חדות לירידות של יותר מ־5%: מה הפיל את מניית דיסני

- המלצת המערכת: כל הכותרות 24/7

1. פיזור בין סקטורים. ה-S&P500 מורכב מ-11 סקטורים ראשיים ואלו מחולקים לתתי סקטורים. השלב הראשון הוא להחליט מה המשקל שנותנים לכל סקטור: יותר, זהה, פחות ביחס למשקלו ה-S&P500. מי שרוצה יכול לעצור כאן ולהשקיע ב-ETFs שמייצגות את הסקטורים. או לחילופין, כפי שעדי ברזילי ואני שוחחנו לאחרונה על סקטור הבריאות, לבחור תתי סקטור על פי התובנות שיש לכם.

2. פיזור בין מניות. התיאוריה מדברת על מינימום של 30 מניות לתיק, מסקטורים שונים (מתאם נמוך בין המניות). פיזור כזה מפחית את סיכון החשיפה לחברות הספציפיות ומשאיר אותנו עם סיכוני השוק והסקטורים. העניין הוא שלתיקים בסכומים קטנים פיזור כזה יכול להיות לא רלבנטי. אפשר בתיקים קטנים להסתפק בקרנות סל או לחילופין להפחית את מספר המניות ל-10 תוך שמירה על השקעה בחברות מובילות וחזקות ( כמו:DIS, PFE, WMT שעלו כאן לאחרונה כחלק מהרעיונות הסולידיים) והימנעות מהרפתקאות.

3. פיזור מצב טכני. ניתן לחלק מצבים טכניים של מניות ל-3: פריצה מרמת שפל, אמצע גל עולה, מומנטום (מניה שעולה משיא לשיא). שילוב שלושת המצבים הטכניים הללו בתיק יתן לו ״איזון אנרגטי״.

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

- כסף מול זהב: אם פספסתם את הראלי האם כדאי להיכנס עכשיו?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

תשואה

אנחנו מרוויחים מהשקעה במניות משני מקורות: רווח הון (עליית מחיר המניה) ו/או דיבידנד. חברות שמשלמות דיבידנד הן בדרך כלל חברות מבוססות עם תזרים מזומנים יציב. חברות חדשות וחברות צמיחה אינן נוטות לשלם דיבידנד אלא להשקיע את הכסף בהתפתחות החברה. הבחירה במניות דיבידנד מתאימה למי שרוצה לייצב את תשואת התיק ו/או לבנות תיק פאסיבי לפרישה. אחת האפשרויות הטובות להתנהלות עם מניות דיבידנד היא להכין רשימה של חברות איכותיות ולחכות לתקופה של ירידות. אז ניתן לאסוף אותן ולא להביט אחורה.

התשובה לשאלה מה משקל מניות הדיבידנד בתיק תלויה במרכיבים שהתייחסתי אליהם בתחילת המאמר:

גיל: משקיעים צעירים עם מעט כסף והרבה שנים לפניהם יעדיפו מניות רווח הון. למשקיעים צעירים יש יותר שנים להכיל ירידות שערים והם מעוניינים לנצל את השנים לתשואה גבוה על הכסף. משקיעים מבוגרים מעוניינים בהכנסה יציבה ולכן יעדיפו מניות דיבידנד.

מצב השוק: הסנטימנט המשתנה בשוק משפיע על תמחור המניות משני הסוגים. אפשר להחליט שתיק יכלול טווח של מניות דיבידנד, לדוגמא: 80-60 אחוזים וטווח של מניות תשואה, נניח בדוגמא: 20-40 אחוזים ולשחק בתוך הטווחים לפי תנאי השוק.

פילוסופיית השקעות וגישה לסיכון: מי שרואה בהשקעה במניות סוג של תחליף להשקעה בעסק או בנדל״ן, יחפש יותר את הדיבידנד. מי שרואה בהשקעה במניות עניין של מסחר טכני - התנהגותי ובמניות עצמן והגרפים שלהם גלים להנעת (ובשאיפה - הגדלת) ההון העצמי, יתעלם מעניין הדיבידנד ויתמקד בפוטנציאל של החברה ובסנטימנט המשקיעים ביחס אליה.

סגנון

ישנו מגוון של סגנונות השקעה. על מנת להתחיל חשיבה משותפת שלנו כאן נתחיל בשלושה:

״שגר ושכח״ או מה שנקרא טווח ארוך. במקרה הזה נדרש פיזור גדול. כך נוכל להפחית מעקב וחרדות לגבי ההתפתחות של כל חברה ולהנות מממוצע התשואה של המניות. אחת לחצי שניה ניתן לבחון את התיק ולבצע התאמות במידת הצורך. למשל אם מניה עלתה חדות ומשקלה בתיק נהיה גדול במיוחד ניתן לקחת חלק ולהשקיע במניה אחרת.

״מהיר ועצבני״. סגנון זה מאפיין סוחרים שמחפשים מהלכים חדים לטווח קצר. כאן הרעיון הוא לבחור 2-3 מניות בכל פעם ולשים על כל אחת לא יותר מ-5% (לא מדע מדויק) מהכסף ולהרבות בשימוש בסטופ לוס.

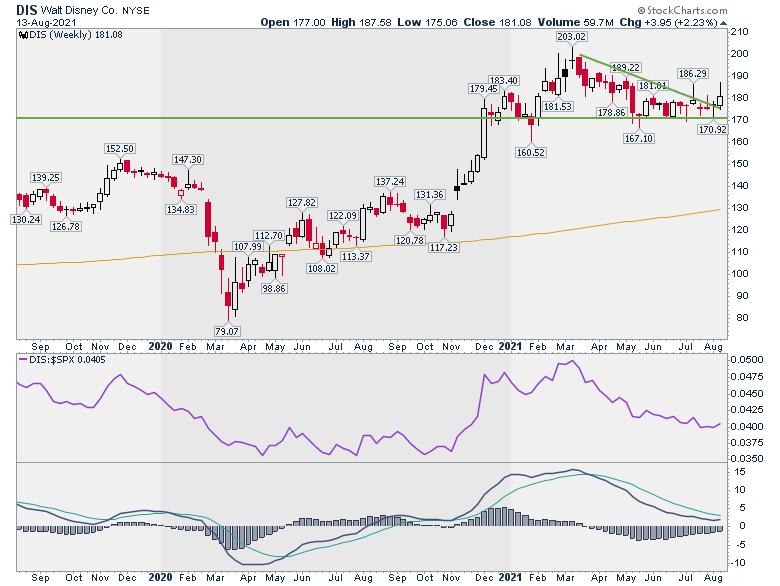

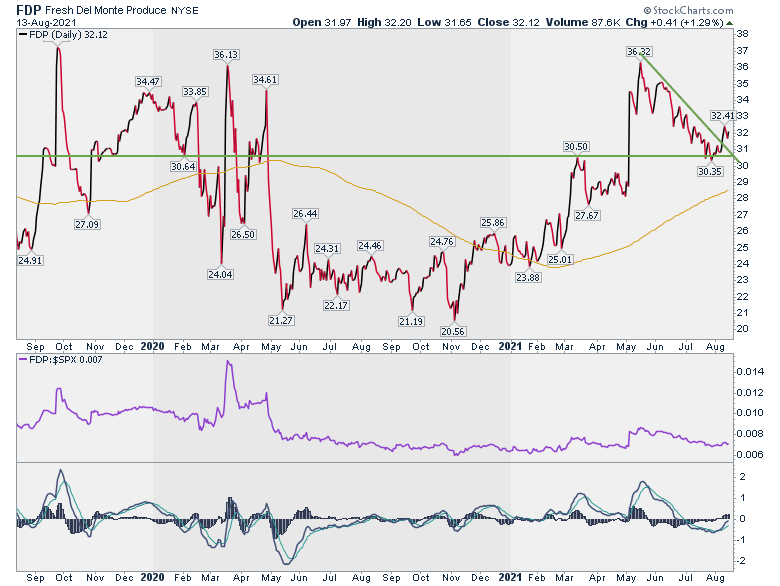

״שקול ורגוע״. הסגנון הזה מתאים למי שכן רוצה לעקוב מדי יום אחר תיק המניות אבל לא באופן אינטנסיבי. כאן הדגש צריך להיות על חברות גדולות ויציבות עם פוטנציאל טכני לטווח של החודש - חודשיים הקרובים. מדובר בדרך כלל במניות לאחר פריצה משמעותית או ב״הימור״ על פריצה כזו. DIS מציגה שילוב טכני טוב של תמיכה ופוטנציאל תמיכה כך שהיא מהווה דוגמא טובה לכך. שימו לב גם לחברת הפירות FDP.

DIS:

FDP:

תודה ל-צ.ש על השאלות שהן למעשה הכוונה עבורי מה צריך להסביר ולהבהיר. מקווה שהועלתי ומוזמנים להמשיך להשתתף בעיצוב התכנים כאן בבלוגסטריט, בניתוח טכני ובשיחות של עדי ושלי.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.