כיצד הפנסיות שלנו יכולות להתמודד עם ההאטה הכלכלית?

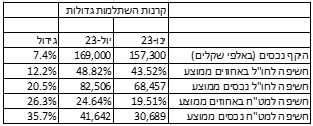

כאשר אנו מנתחים את ההשלכות של המשבר שפוקד את מדינת ישראל מתחילת השנה הנושא של "מה יהיה עם הפנסיות שלנו" עולה שוב ושוב.הפחד מהלא נודע גורם לחוסכים רבים לבדוק כיצד הם יכולים להבטיח את החסכונות שלהם וכחלק בלתי נפרד גם את החסכון הפנסיוני. האם הפחד מוצדק, מה אפשר לעשות בתקופה של אי וודאות ואיך לוודא שהפנסיה שלכם מתאימה לכם?> האם הפנסיה שלנו בסכנה ואיך לחסוך לפנסיה? מומחי הפנסיה מסבירים בפאנל רחב בוועידת ביזפורטל איך להתנהל עם החסכונות שלכם - כנסו להירשם לוועידה אם בעבר ההבנה כי משיכת החיסכון הפנסיוני מלווה בקנסות משיכה ותגרום לכך שלעת פרישה נשאר ללא פנסיה - גרמה לפחות תנודות באפיקים אלו - כיום אנו רואים יותר ויותר לקוחות אשר מוכנים לבדוק אפילו צעד קיצוני זה למרות המשמעויות הכבדות. אבל, האם זה נכון לכם? בדקנו את הסיכון ההשקעתי שלכם בפנסיה ואת המרכיב של ההשקעות בחו"ל מול ההשקעות בארץ. חשוב לזכור לא כל הנכסים הפנסיונים שלנו מושקעים בארץ - האמת שההיפך.ראשית נציין כי המגמה של השקעות בחו"ל של הגופים הפנסיונים איננה מגמה חדשה. שנית כאשר ננתח את מגמות ההשקעה נפריד בין קרנות הפנסיה המקיפות שמנהלות כ-700 מיליארד שקל (נכון ליולי 2023) והינם אפיק החסכון השוטף העיקרי. בקרנות אלו על כ-30% מהנכסים קיימת הבטחת תשואה של 5.15% ריאלי חלקם דרך אג"ח מיועד שהונפק לקרנות וחלקם דרך החלטת ממשלה שמבטיחה את רצפת התשואה. שאר הכספים מושקעים בשוק ההון. שאר המכשירים הפנסיונים (פרט לקבוצה קטנה של ביטוחי מנהלים שיצאו עד לסוף 1990) מושקעים בכל הנכסים בשוק ההון.כאשר אנו מסתכלים על המכשירים האלו (וגם על החלק בשוק של קרנות הפנסיה) אנחנו מזהים כי מתחילת השנה ישנה מגמה ברורה של הגדלת רכיב ההשקעות של כספים בחו"ל ובנוסף הגדלה של הרכיב המט"חי בתיקים. אם נבדוק לצורך הנוחות את קרנות ההשתלמות הכלליות הגדולות (כ-170 מיליארד שקל נכסים מנוהלים נכון לסוף יולי 2023) נראה כי הממוצע בתחילת השנה (סוף דצמבר 2022) היה 43.52% חשיפה לחו"ל ו-19.51% חשיפה למט"ח. ביולי אחוז החשיפה לחו"ל עלה כבר ל-48.42% - ואחוז החשיפה למט"ח ל-24.64%. קרנות השתלמות גדולותלמעשה גם אם לא ביצענו דבר רק עקב הפעולות של אותם גופים מוסדיים החשיפה שלנו לישראל ולשקל קטנה והחשיפה לחו"ל ולמט"ח גדלה. אם נתרגם נתונים אלו למספרים חשוב שנדע שבממוצע בקרנות האלו כ-1.92% מהתשואה מתחילת השנה (בהנחה שהמט"ח כולו דולרי) הושגה רק עקב השינוי בשער החליפין שקל / דולר.שלוש הערות חשובות לסיום:1. קיים אחוז חשיפה שונה לחו"ל ומט"ח גם בין הקרנות עצמן וכמובן בין קופות מסגמנטים שונים של השקעות (מסלולים תלוי גיל וכדומה).2. קיימים מסלולים מתמחים אשר מאפשרים הגדלה או הקטנה של החשיפה גם לחו"ל ולמט"ח בהתאם לאופי המסלול).3. אחוז החשיפה לא מחושב באופן משוקלל ולכן כמובן שהנתונים מוטים מעט.ירון שמיר, הינו מומחה פנסיוני ופרישה, בעלים של ירון שמיר ניהול סיכונים ואתנה סוכנות לביטוח פנסיוני.**אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ במוצר פנסיוני ו/או שיווק פנסיוני ו/או המלצה לביצוע פעולותו/ או יעוץ במוצר פיננסי ו/ או שיווק פיננסי ו /או ייעוץ מס/ ו/ או יעוץ פיננסי ו/ או יעוץ משפטי ו/או יעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

קרנות השתלמות גדולותלמעשה גם אם לא ביצענו דבר רק עקב הפעולות של אותם גופים מוסדיים החשיפה שלנו לישראל ולשקל קטנה והחשיפה לחו"ל ולמט"ח גדלה. אם נתרגם נתונים אלו למספרים חשוב שנדע שבממוצע בקרנות האלו כ-1.92% מהתשואה מתחילת השנה (בהנחה שהמט"ח כולו דולרי) הושגה רק עקב השינוי בשער החליפין שקל / דולר.שלוש הערות חשובות לסיום:1. קיים אחוז חשיפה שונה לחו"ל ומט"ח גם בין הקרנות עצמן וכמובן בין קופות מסגמנטים שונים של השקעות (מסלולים תלוי גיל וכדומה).2. קיימים מסלולים מתמחים אשר מאפשרים הגדלה או הקטנה של החשיפה גם לחו"ל ולמט"ח בהתאם לאופי המסלול).3. אחוז החשיפה לא מחושב באופן משוקלל ולכן כמובן שהנתונים מוטים מעט.ירון שמיר, הינו מומחה פנסיוני ופרישה, בעלים של ירון שמיר ניהול סיכונים ואתנה סוכנות לביטוח פנסיוני.**אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ במוצר פנסיוני ו/או שיווק פנסיוני ו/או המלצה לביצוע פעולותו/ או יעוץ במוצר פיננסי ו/ או שיווק פיננסי ו /או ייעוץ מס/ ו/ או יעוץ פיננסי ו/ או יעוץ משפטי ו/או יעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

- 1.עלית הS&P והדולר מתחילת השנה מסבירות (ל"ת)Bill Hwang 30/08/2023 15:02הגב לתגובה זו