נראה שהמיתון מתרחק - אז למה עקום התשואות ממשיך להיות הפוך?

מאקרו: המיתון ממשיך להתרחק

בסוף שנת 2022 החשש הגדול בשוק היה מפני מיתון. כעת, עם סיום מחצית השנה הראשונה ניתן לומר שהחשש הזה עדיין לא התממש, וספק גדול אם יתממש בהמשך. אמנם ניו זילנד וגרמניה רשמו שני רבעונים של התכווצות, מה שרבים רואים כהגדרה הטכנית של מיתון, אבל דבר דומה קרה בארצות הברית בשנה שעברה, ובכל זאת לא הוכרז מיתון באופן רשמי, וארצות הברית התאוששה מאז, וגם בשאר העולם לא נרשמה התכווצות כלכלית.

זה לא שהכל דבש בכלכלה העולמית. הבעיות העיקריות בראיה גלובלית הן האינפלציה הגבוהה מדי, והצמיחה (שאין) בסין, שלמרות זינוק ראשוני לאחר שחרור המשק מהגבלות הקורונה בתחילת השנה נבלמה במהירות. הבלימה בצמיחה הסינית פגעה גם בכלכלות המתפתחות המתבססות על שוק הסחורות. באופן כללי, למרות שאין מיתון, הצמיחה העולמית מאד לא מרשימה. אבל אם נסכם את המחצית הראשונה של שנת 2023 ניתן לומר – הרבה פחות גרוע ממה שניתן היה לצפות.

כמה נתונים שפורסמו בימים האחרונים מעידים גם הם על התרחקות החשש ממיתון. מדד אמון הצרכנים זינק לרמתו הגבוהה מאז ינואר 2022 - 109.7 נקודות ביוני לעומת 102.5 בחודש הקודם. על פי מדד קייס שילר מחירי הבתים המשיכו להתאושש לפי נתוני חודש אפריל שפורסמו השבוע, ועלו זה החודש השלישי ברציפות בשיעור חודשי (בשיעור שנתי עדיין מדובר בירידה של 0.2%). ההתאוששות היא רוחבית - המחירים עלו בכל אחת מ-20 הערים המרכזיות במדד. שוק העבודה נחלש מעט אבל ממשיך להיות חזק מאד בראיה היסטורית, והצריכה הפרטית ממשיכה להיות יציבה. ככה לא נראה מיתון.

מאקרו: מה נסגר עם עקום התשואות?

במשך 40 השנה האחרונות אחד האינדיקטורים הטובים ביותר למיתון מתקרב היה היפוך עקום התשואות, ייתכן שהפעם המצב שונה. מה זה עקום התשואות, למה היפוך שלו הוא אינדיקציה למיתון, ומה השתנה הפעם?

- האינפלציה בארה״ב מתמתנת: מדד המחירים עלה ב־2.4% בינואר

- שוק ההון מנצח את החזאים: מחקר של בנק ישראל מגלה מי צופה את האינפלציה ראשון

- המלצת המערכת: כל הכותרות 24/7

באופן רגיל התשואות באגרות חוב לטווח הארוך אמורות להיות גבוהות יותר מהתשואות לטווח הקצר. בטווח הארוך נותן האשראי חשוף ליותר סיכון שיכול לנבוע מפשיטות רגל, שינוי בשיעורי הריבית ובמצב המשק, או באופן כללי, שמשהו ישתבש. תמורת הסיכון הזה הוא דורש פיצוי בצורת תשואה גבוהה יותר. בנוסף, המלווה דורש פיצוי גם על כך שהכסף שלו לא זמין עבורו לטווח ארוך יותר. כל אלו אמורים לגרום לכך שהעקום במצב נורמלי יהיה "עולה", כלומר, ככל שההלוואה היא לזמן ארוך יותר הריבית תהיה גבוהה יותר. מי שנהנה מהמצב הוא כמובן הבנקים או ספקי אשראי אחרים שמלווים כסף בטווח הקצר כדי להלוות אותו בטווח הארוך, ונהנים מהפרשי הריבית, ובכך גם מספקים נזילות לשוק.

כששיעורי הריבית לטווח קצר עולים, בדרך כלל בגלל העלאות ריבית של הבנקים המרכזיים, בעוד אלו לטווח הארוך נשארים באותה רמה או אף יורדים מתחתיהם – היפוך העקום - האינטרס להלוות פוחת והעסקים מתקשים יותר להשיג אשראי מה שעלול לדחוף את המשק למיתון. בנוסף, מצב כזה מרמז על ציפיות שהכלכלה תאט, כלומר שיתפתח מיתון מה שיוביל להורדת ריבית בהמשך, ולכן הריביות לטווח הארוך יישארו נמוכות יותר. עצם קיום הציפיות למיתון עלולות לדחוף את המיתון להתרחש בפועל. היפוך התשואות פוגע גם במודל העסקי שתיארנו לעיל (ולכן כמה בנקים בארצות הברית נתפסו לא מוכנים לסיטואציה).

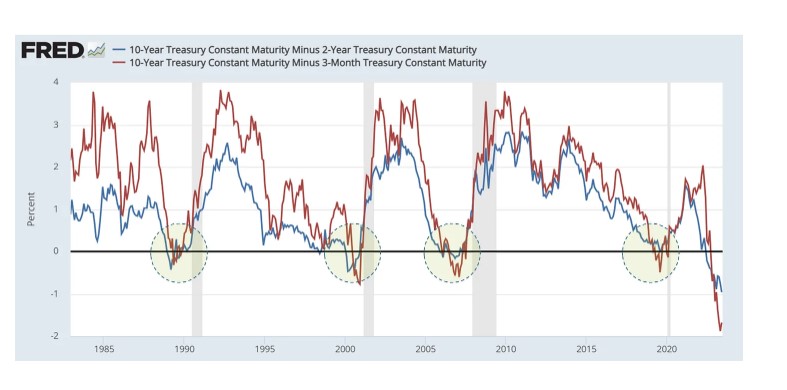

נהוג לבחון את "היפוך העקום" ביחס בין התשואה על אגרות החוב הממשלתיות בארצות הברית ל-10 שנים לאלו לשלושה חודשים או לשנתיים. ההיסטוריה מלמדת שבכל פעם ב-40 השנים האחרונות שהיחס ביניהן "התהפך" נוצר מיתון בטווח הזמן של השנתיים שלאחר מכן. המיתון תמיד נוצר רק אחרי שהעקום חזר להיות נורמלי לזמן קצר. כלומר היפוך התשואות מגיע לפני מיתון לא בזמן מיתון, ומשקף ציפיות עתידיות.

- בקרוב בישראל? אובר מרחיבה את פעילות משלוחי המזון

- הנסיגה מהחשמל: תעשיית הרכב מוחקת עשרות מיליארדים ומשנה כיוון

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

אולם המצב כעת ממש יוצא דופן מהבחינה הזו. ראשית, כפי שניתן לראות בגרף, ההיפוך גם ביחס בין האגרות לעשר שנים לאלו של השנתיים וגם ביחס לאלו של 3 חודשים נמצא ברמות גבוהות הרבה יותר מכל מה שהכרנו ב-40 השנים האחרונות (0.96% לשנתיים ו-1.68% לשלושה חודשים). על פי התחזיות הנוכחיות לעוד העלאת ריבית אחת לפחות ואולי אפילו שתיים, ואל מול היציבות של התשואות לעשר שנים בחודשים האחרונים, הפערים האלו צפויים להתרחב אף יותר.

בנוסף, למרות שאנו נמצאים כבר זמן ארוך של כשנה במצב של "היפוך תשואות", סופו לא נראה באופק. כדי שהעקום יחזור למצב הנורמלי דרושה הורדת ריבית אגרסיבית של הפד או עליה מהירה בתשואות לטווח ארוך. המצב כעת הוא שלא צפויה הורדת ריבית לפני 2024 לפחות (ובטח לא הורדה אגרסיבית), וגם עליה מהירה של התשואות ארוכות הטווח לא נמצאת באף תחזית סבירה. לפי תחזיות השוק חזרת העקום למצב הרגיל לא צפויה לפני שנת 2025 לפחות. כאמור לעיל, המיתון, מצידו, לא נראה באופק.

אז מה שונה הפעם? מדוע העקום מתהפך בצורה כל כך קיצונית, ומדוע אולי הפעם זה לא סיבה למיתון? אין לכך תשובה חד משמעית, ובכל זאת ננסה להציע אפשרות די אופטימית.

כאמור, הסיבה שבדרך כלל עיקום התשואות מעיד על מיתון מתקרב הוא העובדה שהשוק מאמין שבקרוב התשואות ירדו וההלוואות לטווח ארוך נעשות פחות אטרקטיביות, מה שגורם למשבר אשראי ולהאטת המשק. ייתכן שהפעם הסיבה להיפוך היא שונה בתכלית. השוק פשוט מאמין שהפד' ינצח במלחמה נגד האינפלציה ולכן בטווח הארוך התשואות ירדו, לא בגלל מיתון, אלא בגלל שלא יהיה צורך בריבית גבוהה כדי להוריד את האינפלציה. כלומר, הפד לא יאלץ להוריד את הריבית אלא יוכל להוריד את הריבית, וכך אכן יעשה כשיתאפשר לו - זהו הבדל משמעותי. כבר לפני מספר שבועות כתב הפרשן סם גולדפרב מהוול סטריט ג'ורנל כי "עקום התשואות התהפך בצורה עמוקה יותר בשבועות האחרונים בעיקר כתגובה לחדשות טובות", כלומר הוא משקף תקווה להתפתחויות חיוביות בגזרת האינפלציה והריבית.

נקודה נוספת שיש לקחת בחשבון היא הריבית הריאלית או עקום התשואות הריאליות. פה אולי, נסייג את הנקודה הקודמת. השוק מצפה שהפד' ינצח את האינפלציה, אבל לא כל כך מהר, לכן בהתייחס לריבית הריאלית העקום במצב "נורמלי".

נסביר: אם השוק מצפה שבשלושה חודשים הקרובים (או השנתיים) האינפלציה תהיה באזור ה-4%-5% אך בטווח של 10 שנים היא תהיה 2% בממוצע, יוצא ששיעור הריבית הריאלית לטווח הקצר הוא אפסי או אפילו מעט שלילי, ואילו בטווח הזמן של 10 שנים התשואה מעל 1.5%, כלומר עקום תשואות ריאלי נורמלי. לכן, העובדה שהריבית לשנתיים גובהה מזו לעשר שנים משקף את אמונת השוק שהאינפלציה הממוצעת בשנתיים הקרובות תהיה עדיין גבוהה מהיעד, לפני שבהמשך היא תחזור ליעד.

ניתוח כזה של ההתפתחויות הוא מאד ריאלי. נראה מאד הגיוני שהפד' יצליח בסופו של דבר במאבקו להורדת האינפלציה, אבל לא כל כך מהר, שכן אינפלציית הליבה די דביקה ברמות ה-5% והשלב הבא ידרוש עוד מאמץ (העלאות ריבית נוספות) או לפחות זמן נוסף עד שהעלאות הקודמות ישפיעו. לכן היפוך התשואות לא משקף כלל ציפייה לקטסטרופה כלכלית שתחייב הורדה מהירה של הריבית מצד הפד' אלא התפתחות הדרגתית ואיטית (מדי) בכיוון החיובי.

מאקרו: ברננקי ובלנשרד - הכל בסדר עם הטקסט-בוק של ספרי הכלכלה הישנים

שני הכלכלנים הבכירים בן ברננקי ואוליבייר בלאנשרד פרסמו מחקר ובו ניתחו את הסיבות להתפרצות האינפלציה בתקופת הקורונה ולאחריה. המודל שהרכיבו מורכב מתנועת המחירים והציפיות לאינפלציה קצרת טווח וארוכת טווח, באמצעותו הם מנתחים את הדינמיקה של השפעת שוק המוצרים, שוק העבודה ועוד וזאת כדי להעריך את גורמי האינפלציה.

מסקנתם היא שהאינפלציה של תקופת המגפה היא תופעה מסובכת שקשורה למספר רב של גורמים ודינמיקות אבל ניתנת להסברה באמצעות המודלים הקלאסיים. בסופו של דבר היא משקפת ביקוש גבוה כתוצאה ממדיניות פיסקלית ומוניטרית מקלה מאד, צבירת חסכונות גבוהה ופתיחת הכלכלה לאחר הסגרים. הביקוש החזק הביא גם לעליית מחירי המוצרים ובראשן הסחורות (שעלו עוד אף יותר לאחר מכן כתוצאה מהמלחמה). עוצמת הביקוש הביאה להתחזקות שוק העבודה שבא לידי ביטוי ביחס שיא בין מספר המשרות הפתוחות לבין מספר המובטלים. יחד עם זאת, הכלכלנים מתעקשים, שלפחות בהתחלה שוק העבודה החזק ועליית המשכורות לא היו הגורמים לאינפלציה. החדשות הטובות הן שההשפעות הלא ישירות של הבעיות בשוק המוצרים הן צנועות יחסית, ולכן, המטרה המרכזית של הבנקים המרכזיים עדיין צריכה להיות יצירת איזון בשוק העבודה כדי לבלום את המשך האינפלציה ולמנוע יצירת ספירלת מחיר-שכר, שלא התרחשה בהתחלה אך עלולה להתפתח (הצבענו על האפשרות בשבוע שעבר).

המסקנה החשובה אולי של שני הכלכלנים הבכירים היא שלא צריך להמציא את הגלגל מחדש. המודלים הישנים והקלאסיים על שכר, מחירים וציפיות אינפלציה עובדים וניתן באמצעותם להסביר בקלות יחסית את האינפלציה הנוכחית, למרות הנסיבות יוצאות הדופן שלה. "הצלחנו לדמות את האינפלציה של תקופת המגפה באמצעות מודלים פשוטים ודי מסורתיים של יחסי גומלין בין משכורות, מחירים וציפיות האינפלציה" כתבו בסיכום המאמר. יחד עם זאת הם מדגישים שאינפלציה היא "תופעה מסובכת" וקובעי המדיניות צריכים להיות מודעים לאפשרות שלחצים אינפלציוניים מצד הביקוש או ההיצע יכולים להתפתח באמצעות מנגנונים שונים ולא צפויים.

אולי הם גם רומזים לשלילה בשתיקה של התיאוריה הנוספת להסברת האינפלציה שצוברת לאחרונה תאוצה - ה"גרידפלציה" או אינפלציית הרווחים, לפיה החברות מנצלות את המצב להעלאת מחירים לא פרופורציונלית וזהו הגורם העיקרי לאינפלציה. הטענה זו שתפסה כותרות לאחרונה (ואף אנחנו הצגנו אותה פה) צוברת יותר ויותר מתנגדים בקרב הכלכלנים המסורתיים, והטענה העיקרית היא שאין שום הוכחות אמפיריות לאינפלציה שכזו, חוץ מאנקדוטות וטענות אווירה כלליות, שמתחברות כמובן מאד לפופוליסטיות הנפוצה בעיתונות הכלכלית. בסופו של דבר, ברבעונים האחרונים שולי הרווח יורדים כצפוי לפי המודלים המסורתיים, ואין עדיין הוכחה אמפירית ל"גרידפלציה".

מיקרו

כאמור, מחירי הבתים בארצות הברית מתאוששים, בעיקר עקב מלאי נמוך. חברות הבניה מזהות את ההזדמנות ומאיצות פעילות, ומניות הסקטור מזנקות בחודשים האחרונים. למעשה, מאחורי מה שנתפס בשוק כ-"ראלי החברות הגדולות" בו כל העליות האחרונות מיוחסות כביכול לכמה חברות הענק, מתחבאת עליה של קרוב ל-30% במדד סקטור חברות הבניה מתחילת השנה.

הסיבה העיקרית לעלית מחירי הדירות היא, כאמור, המלאי הנמוך. לנוכח הריבית הגבוהה אנשים לא ממהרים לשדרג את בתיהם, מה שיחייב אותם למחזר משכנתא ברמות ריבית גבוהות בהרבה. בארצות הברית אין דבר כזה משכנתא בריבית משתנה, ולכן הריבית על המשכנתא הנוכחית של מרבית בעלי הבתים נמוכה בהרבה מכל מה שניתן להשיג בשוק במשכנתא חדשה. כתוצאה מכך ריבם מעדיפים להישאר בבתים הנוכחיים שלהם עם המשכנתא הישנבה והזולה, והקונים מתייאשים מלחכות למוכרים ופונים לקניית בתים חדשים.

השאלה הנשאלת היא האם מדובר גם במגמה לטווח ארוך, או עיוות זמני יותר. ייתכן שיש סיבה לחשוב שהמחסור בבתים ימשך גם בטווח הבינוני לכל הפחות. הגיל הממוצע בו האמריקאי קונה בית הוא 33, על פי הנתונים מספר האנשים שמגיע לגיל הזה עולה וצפוי לעלות עוד בשנים הקרובות, מה שאמור לגרום לזרם ביקוש יציב ואף עולה. גם בסיטיגרופ פרסמו סקירה לפיה צפויה המשך צמיחה לחברות הבניה.

SPDR S&P HOMEBUILDERS ETF היא תעודת סל העוקבת אחר סקטור חברות הבניה למגורים. היא גובה 0.35% ומנהלת נכסים בשווי של כמיליארד דולר. מתחילת השנה זינקה תעודת הסל ב-28.85%.

- 6.לרון 30/06/2023 11:07הגב לתגובה זולא רב קניתי KBH לא המלצה ואולי לא כ"כ חכם? ....נחיה אם נחיה ונראה אם נראה

- 5.מפוקח 29/06/2023 16:00הגב לתגובה זוהיפוך עקום התשואות לא מצביע הפעם על מיתון מתקרב. מעניין כמה פעמים אמרו את זה בעבר כשעקום התשואות התהפך.

- נכון אבל יש משתנה חדש - הקורונה שכנראה שינתה את המקרו (ל"ת)ארי 30/06/2023 11:03הגב לתגובה זו

- 4.לרון 29/06/2023 11:10הגב לתגובה זויודע אמנם הרבה אך אומר בזהירות שמסקנותיו קצת לוקות בחסר

- 3.לרון 29/06/2023 11:07הגב לתגובה זוביפן אולי אחרי סטגפלציה של כ"כ הרבה שנים,ג'רום מתעקש להביא למיתון "נשלט" עאלק,מיתון בסוף יהיה,אדון גרינברג,לדעתי הצנועה אנחנו כבר במיתון לכן בורסת ישראל יורדת

- 2.שאול מחולון 28/06/2023 15:18הגב לתגובה זוכל הגרפים העקומים האילו - חרטא אחת גדולה - אין גרף בחיים שיכול לנבא אבל בוודאי שגרף יכול לנבא בדיעבד - בדיעבד כולנו חכמים - אם ביום שישי שעבר בשעה 9 וחצי בערב הייתי קונה MARA - היום הייתי ברווח 30%

- לרון 29/06/2023 11:08הגב לתגובה זותמיד מנתחים מה שהיה =בדיעבד,הם לא ישתנו

- 1.אייל 28/06/2023 14:34הגב לתגובה זותעודה מעולה כתבה מקורית ב CNBC