למה סיכוי טוב ש"הריצה אל בנק" פירסט ריפבליק תימשך; ואיך זה ישפיע על בנק אוף אמריקה?

סערה מתחוללת בענף הבנקאות העולמי. שלושת הבנקים - סיליקון ואלי, בנק וסיגנצ'ר וקרדיט סוויס, קרסו. בתגובה, בנקים מרכזיים ברחבי העולם הבינו שעליהם לפעול מהר והודיעו על פריסת רשת ביטחון גלובלית כדי למנוע הדבקת שרשרת בשל מחנק אשראי במערכת הבנקאות העולמית.

מדוע כל זה קורה כעת? לאחר משבר הסאב פריים ב-2008 מערכת הבנקאות האמריקאית הקנתה למרבית הבנקים ביטוח פיקדונות עד לסכום של כ-250 אלף דולר. המפקידים בחלק קטן מהבנקים שנחשבים לבנקים גדולים מדי כדי ליפול, זכו להגנה מלאה וכתוצר לוואי הריבית על הפיקדונות שלהם הייתה הרבה יותר נמוכה.

וכך הקלות שניתנו לבנקים קטנים שפעילותם צמחה בחדות בימי הריבית האפסית והקלות במבחני- "stress tests" - מבחני עמידות שמטרתם לחשוף את נקודות התורפה, הובילה לכך שביום הדין שווי הנכסים לא כיסו את ההתחייבויות. כשהלקוחות הפנימו שניהול הסיכונים היה קלוקל והסתערו על הבנקים, הם לא עמדו בלחץ.

וכך בין לילה, שלושה בנקים שניהלו עד אותה העת פיקדונות ונכסים בהיקף של מעל לשני טריליון דולר קרסו. המשקיעים המודאגים וקרנות גידור המתמחות בשורט החלו לתור ולחפש את הבנק הבא שמתנהל עם מטרה על גבו ועשוי לחוות בקרוב גם הוא "ריצה על הבנקים" ולפיכך גם מתאים לפתיחת פוזיציית שורט.

- הבנקים האזוריים מקשים על קבלת הלוואות וגם יחתכו את הבונוסים ב-20%

- דוחות קרדיט סוויס חושפים: 68 מיליארד דולר נמשכו ברבעון הראשון

- המלצת המערכת: כל הכותרות 24/7

אחד מאותם בנקים שעלה על הרדאר הוא בנק פירסט ריפבליק, בנק ללקוחות אמידים הפועל בקליפורניה ומנהל כחצי טריליון דולר. יחס הלוואות לפיקדון (LDR) של First Republic עמד על יחס של כ-111% יחס גבוה שהרים דגל אדום, לעומת יחס של כ-60% בתעשיית הבנקאות (על פי דוח S&P מספטמבר 2022).

היחס הגבוה הבהיר למשקיעים כי הבנק עשוי להגיע למצב של חדלות פירעון לפני בנקים אחרים - שכן לא תהיה לו מספיק נזילות לעמוד בדרישות המפקידים למשוך את כספם. ה-LDR הגבוהה סימן למשקיעים שהבנק לקח על עצמו סיכון מוגזם בפעילות ההלוואות שלו. מצב שעלול בסבירות גבוהה להוביל לכשל החזר, הפסדים שחיקה בהון העצמי ופגיעה נוספת בנזילות שעשויה להפוך את הבנק לפגיע יותר למצב של ריצה על הבנק.

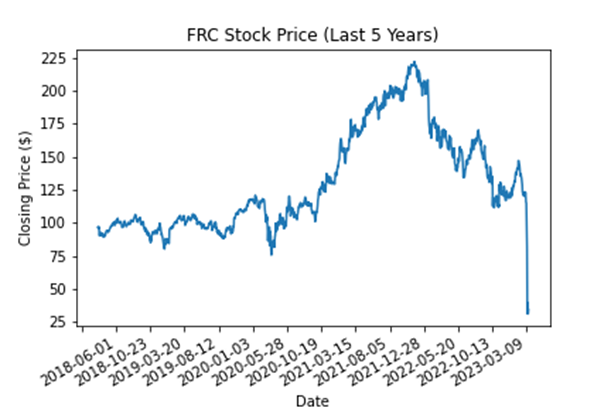

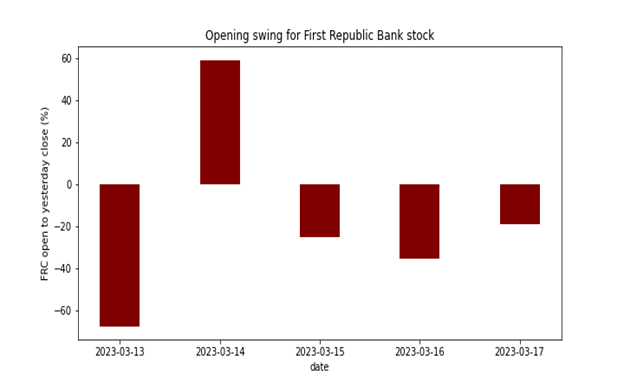

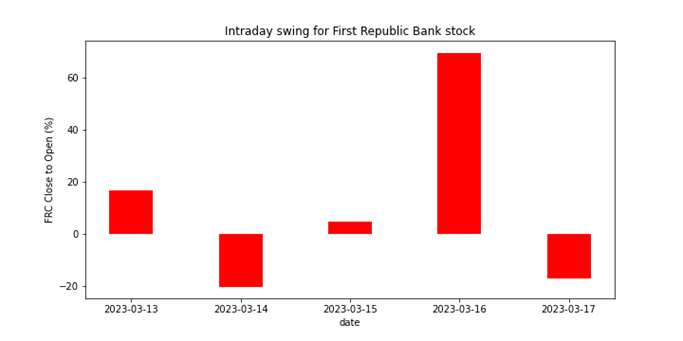

החשש לקריסתו הובילה את מניית הבנק (FRC) לקרוס ב-80% מאז ה-8 מרץ 2023. בניגוד לבנקים הגדולים שגיוונו את מצבת הלקוחות שלהם גם עם לקוחות קטנים שפחות נוטים לעבור בנקים.

- מנהלי מאנדיי מימשו מאז ההנפקה מניות בחצי מיליארד דולר - האם הגיע הזמן לקנות?

- ספייסX ו־xAI מתמודדות במכרז של הפנטגון לפיתוח נחילי רחפנים אוטונומיים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

מצבת הלקוחות של פירסט ריפבליק היתה מורכבת בעיקר מלקוחות מתוחכמים שנהנו מריביות גבוהות לאורך השנים האחרונות, אך לא קיבלו הגנה מלאה לכספם. לאחר שהחלה מפולת הבנקים החלו הלקוחות להעביר במהרה את פיקדונותיהם לבנקים הגדולים שכן הם הפנימו שפוליטית יהיה קשה להצדיק הזרמה של כחצי טריליון דולר מצד הפד לייצוב אחזקותיהם.

המצב בו בנק שהעניק הלוואות בהיקף של כ-200 מיליארד דולר שלא ניתן לדעת את טיב הבטוחות כנגדם, עומד לקרוס ואם יקרוס הלוואותיו יציפו את שוק החוב ויזעזעו את המערכת הפיננסית הוביל את הרגולטור לפעול. בהוראת הבנק הפדרלי של ארה"ב 11 גופים פיננסים גדולים הפקידו 30 מיליארד דולר בקרן תמיכה ל-120 יום בפירסט ריפבליק. ככל הנראה מדובר בפרופורציה ישירה לסכומי הפיקדונות שהועברו אליהם מלקוחות שנמלטו מהפירסט רפובליק.

מי הם הבנקים שעשויים לא לראות את כספם חזרה אם הריצה לבנקים תמשיך: בנק אוף אמריקה וולס פארגו סיטי גרופ וג'יי.פי מורגן צ'ייס הפקידו כל אחד כ-5 מיליארד דולר. גולדמן זאקס ומורגן סטנלי תרמו כל אחד כ-2.5 מיליארד דולר. ו-Truist, PNC U.S. Bancorp, State Street ובנק אוף ניו יורק מלון הסכימו לסכן 1 מיליארד דולר מקופתם.

מכיוון שמרבית לקוחותיו של פירסט ריפבליק הינם לקוחות עשירים - מהמלייה של שרון סטון שהשבוע עמדה על בימת ערב גאלה וביכתה את מחיקתם של כ-30 מיליון דולר - 50% מהונה העצמי, ניתן להניח שללא ביטוח מלא לפיקדונות קיימת סבירות שהריצה על הבנק תמשיך.

- 3.ישראלים אגוצנטרים 23/03/2023 19:53הגב לתגובה זורק בגלל הרפורמה הכלכלה נופלת הזוי

- 2.יריב 22/03/2023 14:49הגב לתגובה זווהם חייבים להישמע לו? מדוע שהפד לא יזרים בעצמו סכומים כפי שהבנק המרכזי של שוויץ עשה במקרה של קרדיט סוויס (וזה אגב, לא הספיק)?

- 1.לילי 20/03/2023 15:22הגב לתגובה זולבעלי המניות ולמפקידים העשירים יש את הטל של מי שצריך כדי שהכסף שלהם לא יפגע . לא מדובר שחקנית , אלה אנשים שמקורבים לממשל .