גב-ים בדרך לת"א 90 - המניה קופצת ב-8%

מניית גבים גב ים 0.63% בדרך למדד ת"א 90 - נכסים ובניין דיווחה על מכירה של 10.8 מיליון מניות של גב-ים על ידי נכסים ובנין, המהוות 4.9% מהון המניות הכולל, בסכום כולל של 310 מיליון שקל (לפי מחיר הסגירה של המניה אתמול) כאשר לצד זאת היא שוקלת למכור 3% נוספים ממניותיה, מה שצפוי להביא את סך אחזקות הציבור במניה ל-20% - הרף המינימלי לכניסה למדד ת"א 90. המכירות האלו הן מכירות סוואפ, סוג של מכירה עם התחשבנות לגבי המחיר בהמשך ועם יכולת לשמר את ההחזקה, אבל מבחינת הבורסה מדובר במכירה לכל דבר עם ירידה בשיעור ההחזקה.

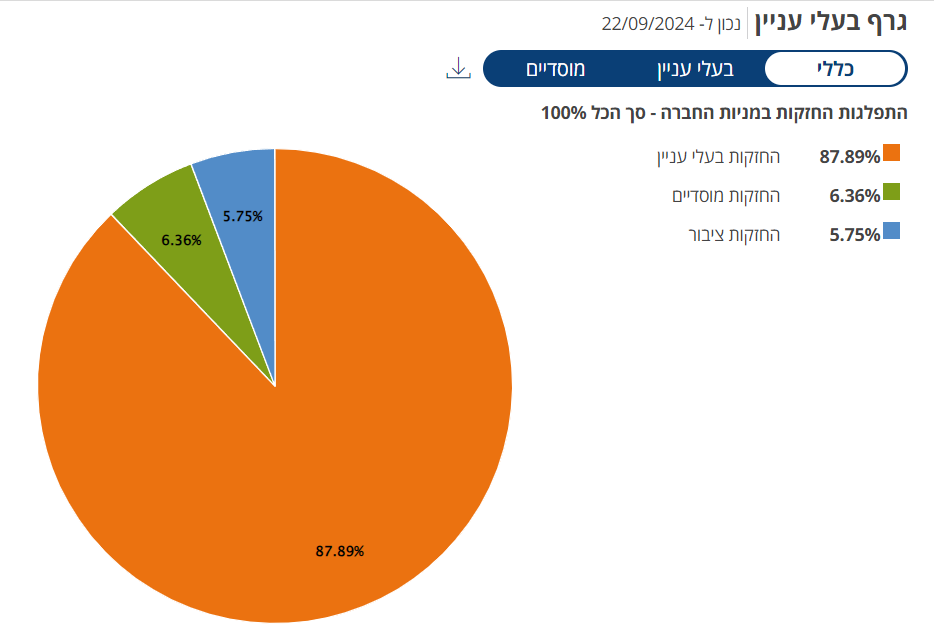

שיעור החזקות במניית גב ים לפני העסקה

הכניסה למדד צפויה להגדיל את הסחירות ואת השווי של מניית גב-ים. הקרנות הגדולות והגופים המוסדיים משקיעים חלק נכבד מהכספים שלהן במדדים דרך עוקבי מדדים וכך מניות המדד נהנות מסחירות יחסית גבוהה ומביקושים בעת הכניסה למדד.

במקביל למכירת המניות, התקשרה נכסים ובנין בעסקת גידור מול הבנק, במסגרתה קיבלה החברה אופציית מכירה (Put Option) עבור המניות שנמכרו. מחיר המימוש שנקבע עבור האופציה הוא 38 שקל למניה, כאשר מחיר הגבוה משמעותית ממחיר המכירה המקורי. תקופת האופציה הראשונה נקבעה ל-6 חודשים, עם אפשרות להארכה עד שנתיים נוספות.

- גב-ים: ה-NOI גדל ב-10% ב-2025 וצופה שיזנק בעד 52% עד 2028

- ב-76 מיליון שקל: 32 דירות במרכז ת"א להשכרה לצמיתות נמכרו לקרן פרטית

- המלצת המערכת: כל הכותרות 24/7

הגידור מספק לחברה ביטחון בתוך תנאי השוק ומקטין את הסיכון הנובע מהתנודתיות במחיר המניה. במקביל, סוכם כי במקרה שהאופציה לא תמומש במלואה, יתבצעו התחשבנויות נוספות בין הצדדים בהתאם לשינויים במחירי המניות בתקופת האופציה.

לצד זאת, אמש דווח כי נטלי משען-זכאי תמונה למנכ"לית החברה כחלק מהשינויים שהחליטה לעשות בקבוצה בעלת השליטה דסק"ש. במקביל, אבי יעקובוביץ, יעבור לתפקיד סגן יו"ר דירקטוריון גב-ים. ברוך יצחק, איש הכספים של הקבוצה, יקבל על עצמו אחריות נוספת כמנכ"ל דסק"ש ונכסים ובניין.

את הרבעון השני סיימה גב-ים עם הכנסות של 197 מיליון שקל, גידול של כ-5% ביחס לכ-187 מיליון שקל ברבעון המקביל אשתקד. החברה רשמה רווח נקי של 263 מיליון שקל, עליה של כ-6.5% לעומת כ-247 מיליון שקל ברבעון המקביל אשתקד.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

ה-NOI, ההכנסה התפעולית נטו, הגיעה לכ-171 מיליון שקל, גידול של כ-5% ביחס לכ-163 מיליון שקל. ה-NOI מנכסים זהים הסתכמה בכ-160 מיליון שקל, עליה של 2.5% לעומת כ-156 מיליון שקל ברבעון המקביל אשתקד. ה-FFO, הרווח הנקי בנטרול שערוכים והוצאות והכנסות חד-פעמיות, עמד על כ-172 מיליון שקל בדומה לנתון ברבעון השני של 2023.

מניית גב-ים נסחרת לפי שווי של 6.83 מיליארד שקל אחרי עלייה של 7.5% מתחילת השנה ושל 23% ב-12 החודשים האחרונים.