אנליסט בית השקעות: מה רמת הביצועים של בית ההשקעות הוותיק?

אנליסט הוא אחד מבתי ההשקעות הוותיקים והמוערכים בישראל, אך תמיד נשאר בגדר "בינוני" בגודל, ואף פעם לא הצליח להתקדם למדרגת "בית השקעות גדול". במשך שנים הוא היה המוביל בתשואות, אבל לפני יותר משנה בדקנו, ולפחות בקרנות הנאמנות המצב לא היה מרשים במיוחד. עם זאת, צריך לזכור שבהשקעות לטווח בינוני-ארוך גם בקרנות השתלמות וקופות גמל, אנליסט היא בין הגופים שמספקים את התשואה הטובה ביותר.

נציין שבשנה האחרונה הנפיקה אנליסט כמה קרנות מחקות ורוב הקרנות שהיא מנפיקה ב-3 השנים האחרונות הן קרנות מחקות. סה"כ, החל ממאי 2021, הנפיקה אנליסט 12 קרנות מחקות, לעומת 2 קרנות אקטיביות בלבד. הקרנות המחקות של החברה מנהלות בין כמה מאות אלפי שקלים בודדים ועד 135 מיליון שקל בקרן הגדולה ביותר. האם זה הכיוון אליו מושך בית ההשקעות, לאחר שאיננו מצליח לגדול בתחום הקרנות האקטיביות?

אנליסט מנהל 47 קרנות נאמנות, 35 אם נוריד את הקרנות המחקות, מתוכן רק שתיים פעילות פחות מ-4 שנים. חזרנו לבדוק שוב את הביצועים של אנליסט, לפי הקריטריונים שקבענו בעבר – קרנות בעלות ותק של שלוש שנים לפחות עם 60 מיליון שקל של נכסים מנוהלים. 21 מתוך ה-33 שנשארו עומדים בקריטריונים הנ"ל, אך מתוכם שתיים הן קרנות כספיות. הקרנות הגדולות של אנליסט שאינן כספיות מנהלות עד 550 מילון שקל (80\20). סך הכל יש לאנליסט 13 קרנות עם מעל 100 מיליון שקל שפעילות יותר מ-3 שנים.

חלק מהקרנות שנותרו ברשימה פעילות בקטגוריות קטנות שלא מאפשרות השוואה של ביצועים למתחרים. לאחר ניפוי אותן קרנות נותרנו עם 14 קרנות אותן בדקנו בהשוואה לקרנות המקבילות באותן קטגוריות שעומדות באותם תנאים - 60 מיליון שקל נכסים מנוהלים ו-3 שנות פעילות. אז האם חל שיפור בתוצאות של אנליסט?

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- הבורסה משיקה מדדי אג"ח חדשים: יותר פיזור ושליטה

- המלצת המערכת: כל הכותרות 24/7

נקפוץ מעט קדימה למסקנות: במבט כולל ניתן לומר שמבין הקרנות שעומדות בקריטריונים להשוואה, לאנליסט יש שתי קרנות טובות מאד, והרבה מאד קרנות בינוניות עד גרועות, כך שהסך הכל ממשיך לאכזב, ובית ההשקעות הוותיק לא מצליח לחזור להוביל את עולם קרנות הנאמנות מבחינת התשואות כפי שנהג בעבר. נראה כעת את התוצאות ביתר פירוט לפי קטגוריות:

מניות

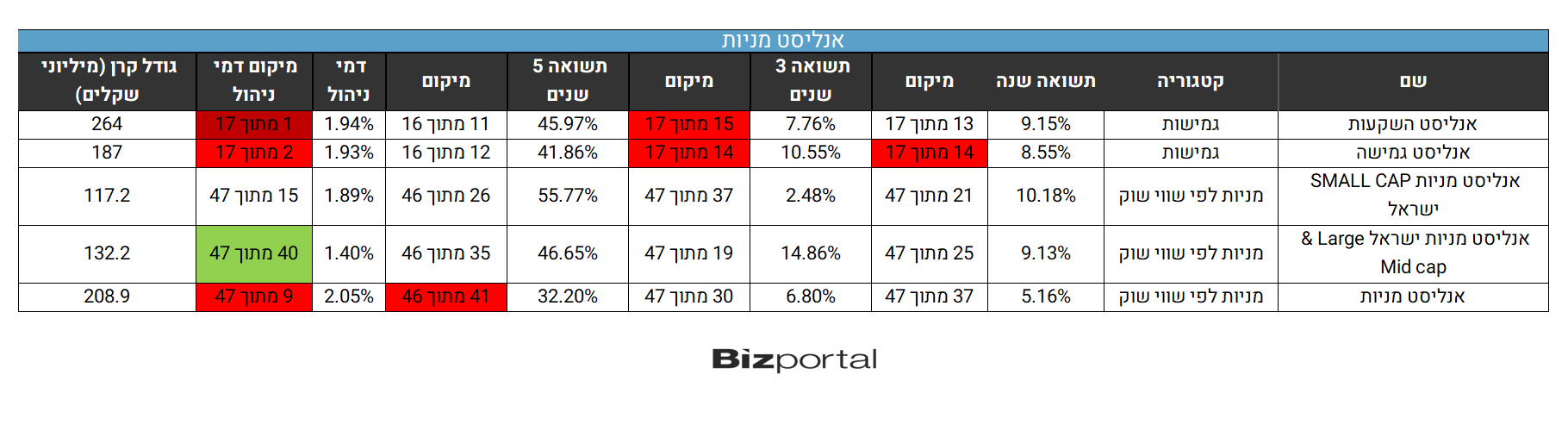

5 קרנות נאמנות מנייתיות נכנסו לטבלתההשוואות. הנה התוצאות:

שתי הקרנות הגמישות של אנליסט (מהוותיקות ביותר בקטגוריה) מציגות פשוט תוצאות גרועות ובכל זאת גובות את דמי הניהול הגבוהים ביותר בקטגוריה (מבין הקרנות שנכנסו לבדיקה).

הקרנות הגמישות לא לבד. אף אחת מהקרנות של אנליסט בתחום המניות לא נמצאת ב-20% הטובות ביותר באף אחד מטווחי הזמן שנבדקו (שנה, שלוש שנים וחמש שנים). ב-13 מבין 15 האפשרויות (5 קרנות ב-3 קטגוריות זמן) הקרנות של אנליסט נמצאות במחצית התחתונה של הטבלה. ב-4 מקרים ב-20% הגרועים ביותר. מדובר פשוט בתוצאות לא טובות בלשון המעטה. פעם אנליסט הייתה מפורסמת ביכולת ניתוח המניות שלה, ונראה שבתחומים אחרים כמו קרנות השתלמות או קופות גמל עדיין היא מציגה תוצאות טובות, אבל בתחום קרנות הנאמנות המנייתיות המשקיעות במניות ישראליות משהו בקסם של אנליסט הולך לאיבוד בחמש השנים האחרונות.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

אגרות חוב

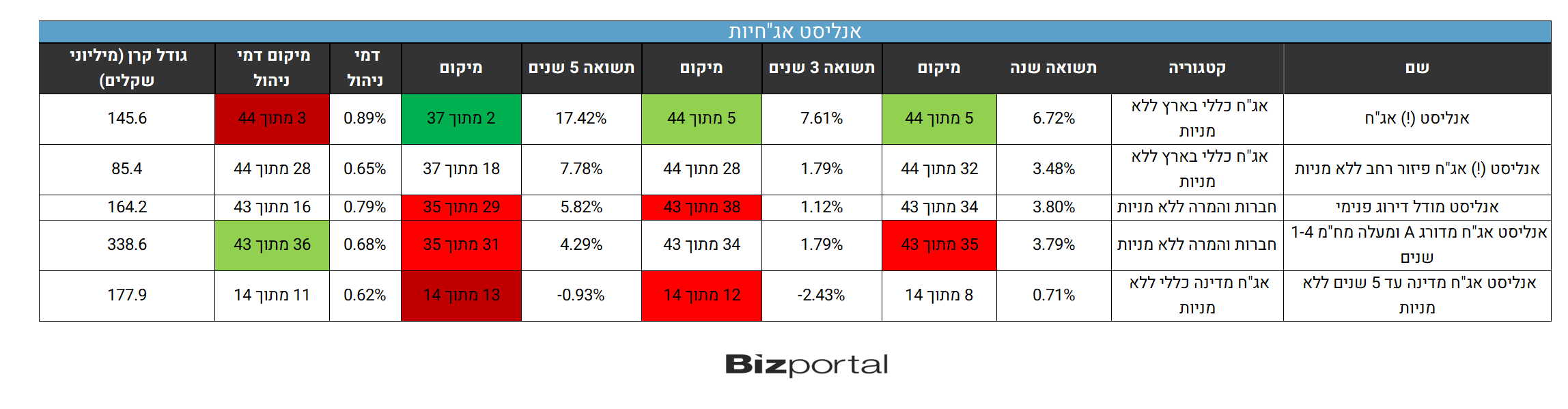

לאנליסט ישנן 5 קרנות שנכנסו להשוואה בתחום קרנות האג"ח. המצב פה פחות גרוע מאשר בתחום המניות, ובכל זאת לא ניתן להגדיר זאת כהצלחה.

כפי שכתבנו לעיל לאנליסט ישנן שתי קרנות שבולטות לחיוב, אחת מהן היא בקטגוריית האג"ח - אנליסט (!) אג"ח. מדובר, שוב, בקרן מאד וותיקה, ולאורך השנים היא תמיד בלטה לחיוב, והיא ממשיכה בזאת גם בשנים האחרונות, אם כי באופן פחות מובהק. דמי הניהול בקרן יחסית גבוהים, אך נציין שעד לא מזמן הם היו גבוהים הרבה יותר. הקרן גבתה 1.6% עד לשנה האחרונה, הכי גבוה בקטגוריה בפער, אך החזירה גם עם התשואות הטובות ביותר, על פי רוב מהמקום הראשון. עם התגברות התחרות, והירידה בכמה מקומות בשנים האחרונות החליטו באנליסט להוריד את דמי הניהול של הקרן לסכומים מקובלים יותר, אך עדיין מעט גבוהים יחסית.

קרנות האג"ח האחרות של אנליסט פשוט לא בולטות לחיוב בשום צורה, ההיפך, על פי רוב הן בין הגרועות בקטגוריה. שוב, מבין 12 אפשרויות (4 קרנות ב-3 טווחי זמן) אנליסט מגיעה 5 פעמים ל-20% האחרונות ופעם נוספת היא ב-10% האחרונות. ב-11 מתוך 12 המקרים הקרן של אנליסט נמצאת בחצי הגרוע של הקרנות.

מעורבות

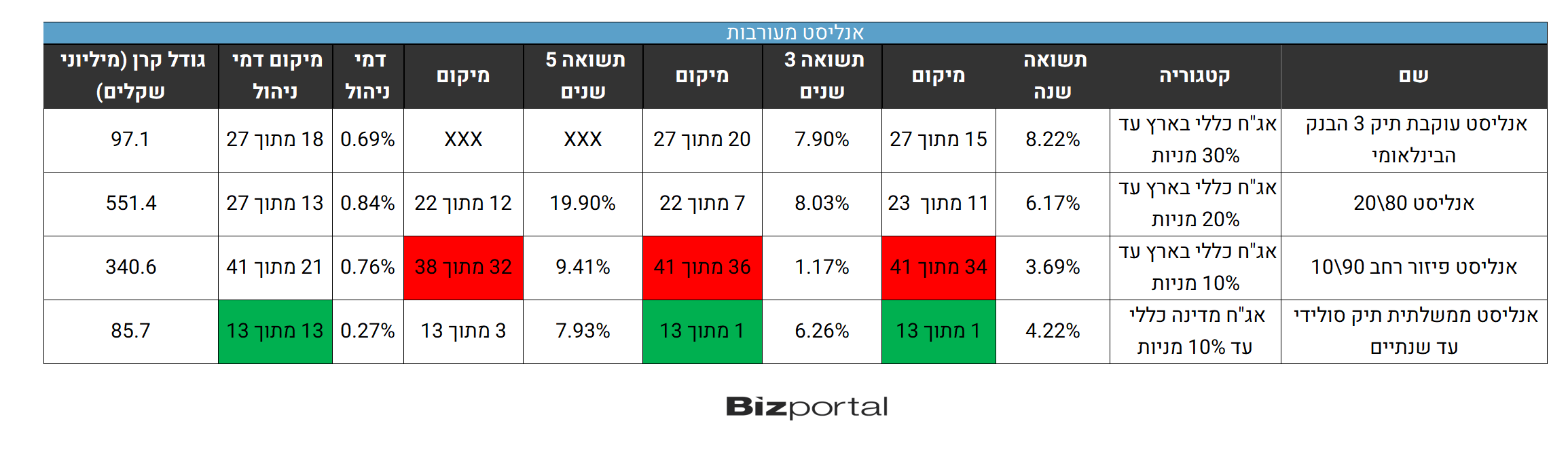

הקטגוריה האחרונה היא של הקרנות המעורבות, המחלקות את ההשקעה בין מניות ואגרות חוב בשיעור מסוים. התוצאות מעט יותר טובות, אך לא מרשימות. ישנן 4 קרנות בטבלה, אחת טובה, והשאר לא בולטות לחיוב, אבל לפחות רובן לא גרועות:

הקרן המשקיעה באג"ח מדינה בולטת לטובה, ומובילה את הקטגוריה (הקטנה יחסית) בשנים האחרונות. ככל הנראה העובדה שהקרן משקיעה בהגדרה רק בטווחים הקצרים (עד שנתיים) מועילה לה, שכן האגרות הקצרות נפגעו פחות בירידות של השנים האחרונות.

לעומת הקרן הזו, יש קרן אחת שהיא מהגרועות בקטגוריה - עד 10% מניות. שתי הקרנות הנוספות שנכנסו להשוואה נמצאות באזור אמצע הטבלה. הקרן של עד 30% מניות נמצאת בחצי התחתון, והקרן הגדולה ביותר של אנליסט, של עד 20% מניות, אמנם לא במובילות אבל בכל זאת בחצי העליון על פי רוב.

המסקנה: בית ההשקעות אנליסט לא מצליח להתאושש, ולמרות שהוא לא תופס כותרות כמו אלטשולר שחם, גם עליו עוברת תקופה לא טובה, לפחות בתחום קרנות הנאמנות.

- 9.מחזיק קופות גמל 08/07/2024 12:58הגב לתגובה זוזה המצב בקרנות שלהם כבר כמה שנים. בקופות הגמל ובקרנות ההשתלמות המצב טוב ולכן אני נשאר. בכל מקרה, התנודות שם (=סטיות תקן) באות בגדול אז ממש לא ללב חלש ולא להשקעה לטווח קצר. ממש לא מבין מה קורה בקרנות. גם דמי ניהול, גם תשואה חלשה, גם הרבה זמן שזה כך. זה מוזר כי להשיג תשואה הם יודעים וכאילו ויתרו ולא מתאמצים בקרנות.

- 8.אנליסט 08/07/2024 12:13הגב לתגובה זוטרם ידעו כאן מהו אנליסט,זה נכון אך בהסתייגות אחת ,אתה חיב להשתדל לעמוד בסטנדרטים של השם שלך,וזה לא כ"כ הלך

- לרון 16/08/2025 12:02הגב לתגובה זואנליסט כמקצוע לרוב טועה.מגדיל בעליות ומוכר בירידות.הדרך היחידה להבין היא כמו ההשוואה של פעם מי היה יותר גדול אלביס או קליף ברור שאלביס.כך מי היה יותר גדול סטפק או לבשילוני ברור שסטפק

- 7.ההשוואה 08/07/2024 12:09הגב לתגובה זואנליסט מול מיטב בכל פרמטרים שהם,שהרי סטפק לב ושילוני התחילו באותו זמן עוד לפני אי בי אי"

- סיגל 09/07/2024 09:31הגב לתגובה זודווקא אנליסט ומיטב נודלו אחריהם לא שזה כל כך משנה

- 6.אני 08/07/2024 11:11הגב לתגובה זוסטיות התקן אצלם גבוהות מאד. בירידות, אלוהים ישמור מהם. יורדים הכי חזק ובמהירות עצומה. מזמן גם לא מסתכל עליהם. היה להם בזמנו את קובי שמר. הוא היה רציני. מאז שעזב הם נכים ממש. שומר נפשו ירחק מהם.

- פו הדוב השמן 14/12/2025 17:41הגב לתגובה זוילין לפידות לא ימין לפידות

- 5.בן 08/07/2024 11:08הגב לתגובה זואני עדיין אצלם אך מתכנן לעזוב

- טכנאי 09/07/2024 09:14הגב לתגובה זוקיבלו הזדמנות, לא היו טובים? אז לך...תפסיק לתכנן

- 4.אלפונסו 08/07/2024 10:23הגב לתגובה זוהפסידו מעל 50% בקרן המנייתית ולא רצו לפצות על ההפסדים. ביזיון של בית השקעות. הנאסדק 100 עשה כמעט 40% הs

- 3.כתבה מצויינת. (ל"ת)דורי 08/07/2024 09:34הגב לתגובה זו

- 2.רן 08/07/2024 09:29הגב לתגובה זוחברה שגובה בממוצע דמי הניהול מהגבוהים ביותר בשוק, ומספקת ללקוחותיה תוצאות כל כך עלובות. זה בלתי נסבל. אין לי אלא לקרוא לכך זילזול בוטה במשקיעי אנליסט. הרבה שנים החזקתי מאנליסט. אבל הכתבה הזו גילתה את ערוותם. חבל.

- אמת.בקרנות הנאמנות הכי ישרים הם מור. ילין היו מצוינים וירדו. מיטב בינוניים, דולפין טובים, פסטרנק לא רעים, אבל מור הכי סבירים. (ל"ת)יורם 08/07/2024 11:14הגב לתגובה זו

- לרון 16/08/2025 12:09יוסי לוי מאז ניהולו בתעשיה האווירית רק הצליח אך כיום משהו נוזלי עלה לראש והוא מסתכן בהרבה הנפקות מסוכנות.

- מכיר היטב 09/07/2024 09:30מסכים עם כל הדברים האחרים שכתבת. אבל במור הדג מסריח מהראש. הזכרון פשוט קצר.

- 1.אורי כ אז ממוצע ומטה הגיוני (ל"ת)ביגולו 08/07/2024 07:51הגב לתגובה זו