בית ההשקעות אנליסט משתרך מאחור בטבלאות התשואות

בשבוע שעבר בדקנו את ביצועי קרנות הנאמנות של אחד הגופים הגדולים במשק – הראל. השבוע נעבור לצד השני של הסקאלה, ונבדוק את אחד מבתי ההשקעות הקטנים יותר. אנליסט אנליסט -1.35% היא חברה וותיקה מאד בשוק קרנות הנאמנות, ובעלת מוניטין של חברה שמצליחה על פי רוב בהשקעותיה, אך פחות בשיווק, ולכן, על אף ההצלחה הקרנות שלה נשארות קטנות יחסית. אך האם באמת זה כך גם בשנים האחרונות? מה אומרים הביצועים של קרנות החברה בשנים האחרונות?

>>> למדור קרנות הנאמנות של ביזפורטל

במבט כללי נגלה שהחברה יחסית ממוקדת. החברה מנהלת סך הכל 48 קרנות, עם כמות קטנה יחסית של כפילויות, כלומר כמה קרנות באותה קטגוריה. חלק גדול מהקרנות של אנליסט הן מהקרנות הוותיקות בשוק. לאנליסט 17 קרנות שקיימות מעל 10 שנים, 10 קרנות שפועלות כבר למעלה מ-20 שנה, ו-5 קרנות שפועלות ברציפות כבר יותר מ-30 שנה, בראשן אנליסט גמישה (גילוי נאות - אחת מההשקעות הראשונות שלי בשוק ההון, אי אז לפני למעלה מ-20 שנה, כך שיש לי כלפיה חיבה נוסטלגית, אם כי כבר שנים רבות שאינני מושקע בקרן) ואנליסט מניות שפועלות ברציפות למעלה מ-35 שנה ללא כל שינוי מדיניות. זוהי התמדה ראויה לציון, שקיימת פחות במקומות אחרים בשוק הקרנות.

בשנים האחרונות נראה שהחברה מנסה להרחיב במקצת את פעילותה בשוק הקרנות. בעוד הקרנות הוותיקות יותר הן קרנות מנייתיות על פי רוב, בשנים האחרונות נוספו כמה קרנות אג"ח וקרנות מעורבות (בסגנון 90\10 וכדו').

שינוי נוסף שניכר בשנתיים האחרונות הוא השקה של כמה קרנות מחקות, אך לא כאלה המתחרות בסקטורים הגדולים כמו ת"א 125 או SP500 כפי שיש בשפע בשוק בתל אביב, אלא בתחומים יותר ממוקדים, כמו בנקים וביטוח או אנרגיה ירוקה, שתי קרנות שהיא מכנה "מומנטום" (של ת"א 125 ושל הנאסד"ק) וכן כמה קרנות מחקות של אג"ח מסוגים שונים.

- הראלי בבורסה הקפיץ את שורת הרווח של אנליסט יותר מפי 5

- למה קרנות ההשתלמות של אנליסט מאכזבות בחודשים האחרונים ומה צפוי בהמשך?

- המלצת המערכת: כל הכותרות 24/7

מדובר בכלים מורכבים יחסית, רובם בינתיים לא תפסו תאוצה אך ישנן מספר קרנות שהצליחו לצבור כמה עשרות מיליוני שקלים תחת ניהולן. אחת הבעיות אולי הוא השיווק של החברה, תחום שכאמור אנליסט לא ממש ידועה כמצטיינת בו. ניקח לדוגמה את "אנליסט ATF מחקה אינדקס אג"ח חברות ישראל EW TOP 100" – שם מאד לא אינטואיטיבי שלא ממש אומר הרבה למשקיע הישראלי. מיהן אותן חברות ישראל EW TOP 100 ומה זה בכלל EW? יש לנבור בתשקיף כדי לגלות שמדובר ב"100 אגרות חוב קונצרניות צמודות מדד ושקליות בריבית קבועה שדירוגן לפחות BBB- ומנפיקותיהן התאגדו בישראל בעלת שווי השוק הגבוה ביותר במועד הקובע מבין הסדרות העומדות בתנאי המדד". בתשקיף מפורטים עוד תנאים (כגון שווי שוק של 100 מיליון שקל). עוד דוגמה: "אנליסט ATF מחקה משולבת אינדקס מנגנון אג"ח (75%) מניות (25%) חודשי" – צריך קורס מזורז בשוק ההון רק כדי להבין את שם הקרן. הקרן משקיעה 70% במדד אינדקס מנגנון אג"ח חברות מדינה, 5% במדד אינדקס מדד ו-25% במדד אינדקס מניות ישראל-ארה"ב. כל המדדים הנ"ל פותחו על ידי חברת אינדקס מחקר ופיתוח מדדים.

כדי לבדוק את ביצועי הבחרה התמקדנו בשוק הישראלי ובקרנות הקיימות לפחות 3 שנים, והשוונו לביצועי המתחרות באותן קטגוריות בהן הם פעילות. הביצועים, איך לומר זאת בעדינות, לא ממש מרשימים.

קרנות כספיות

הקרנות הבולטות של אנליסט כיום הן הקרנות הכספיות. אנליסט גייסה מיליארדי שקלים מדי חודש בחודשים האחרונים, והיום אנליסט כספית, ואנליסט כספית שקלית מנהלות ביחד כ-9.3 מיליארד שקל, הראשונה כ-8.3 מיליארד מתוכם והיא מובילה את כל שוק הקרנות הכספיות ואת כל שוק קרנות הנאמנות בכלל מבחינת היקף הכספים המנוהלים.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

עם תחילת השנה הקפיצה אנליסט את דמי הניהול של הקרנות הכספיות שלה (להרחבה) וכעת הם עומדים על 0.14% ו-0.15% בהתאמה. העלאת דמי הניהול ככל הנראה עצרה את הגיוסים ובינואר לראשונה מאז מרץ נרשמו פידיונות נטו של 784 מיליון שקל. באנליסט כספית שקלית גם נרשמו גיוסים, אם כי צנועים יותר של כ-4 מיליון שקל.

מבחינת ביצועים ההבדלים בין הקרנות הכספיות השונות הם מזעריים. תשואות הקרנות הכספיות הן תוצאה ישירה של מהלכי הריבית, ומשכך, עלתה מעט תוחלת התשואה בחודשים האחרונים. אנליסט כספית נמצאת במקום הרביעי בטווח הזמן של שנה עם תשואה של 1.47% לעומת 1.59% של המובילה ואנליסט כספית שקלית במקום השביעי עם 1.41% (לסיכום תחום הקרנות הכספיות בסוף שנת 2022).

מהם אם כן הביצועים של אנליסט בתחומים אחרים, בהם התנודתיות גבוהה יותר וניתן לבחון טוב יותר את הצלחת החברה? בדקנו בחלוקה לשלושה קטגוריות: מניתיות, אגחיות ומעורבות.

קרנות מניתיות

אנליסט, כאמור, מחזיקה כמה מהקרנות הוותיקות בתחום. תחילה נבדוק מה עשו הקרנות הגמישות. כפי שכתבנו כבר בעבר זוהי אחת הקטגוריות היותר מעניינות כשבאים לבחון את איכות הניהול, שכן הקרנות הגמישות מעניקות חופש מלא למנהל הקרן להשקיע לפי מיטב הבנתו עם מעט מאד מגבלות או אפילו ללא מגבלות כלל. לאנליסט שתי קרנות בקטגוריות הגמישות – אנליסט גמישה ואנליסט השקעות והן תופסות את המקום ה-11 וה-15 בקטגוריות הגמישות לחמש שנים עם תשואות של 41% ו-36% בהתאמה. בטווח הזמן של שלוש שנים נמצא את הקרנות של אנליסט במקומות ה-25 וה-26 מתוך 36 קרנות שפעילות שלוש שנים ועם תשואות של כ-15.5%, רחוק מאד מחמש המובילות שעוברות את ה-40%. בשנה האחרונה הקרנות הגמישות של אנליסט מדרדרות למקומות ה-36 וה-41 עם הפסדים של 16% ו-20% בהתאמה, מתוך 45 קרנות. לפחות קטגוריית הגמישות לא ממש מצדיק את המוניטין של אנליסט (וגם הלכה קצת הנוסטלגיה).

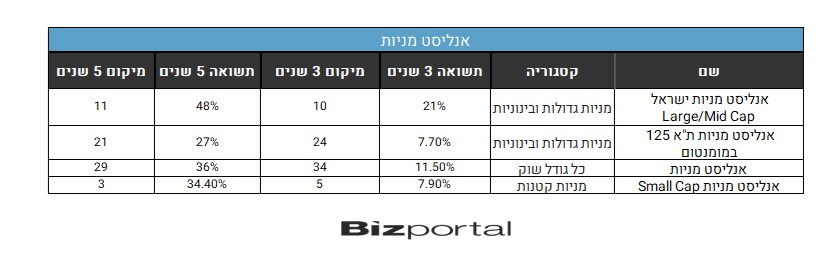

מה קורה בקרנות המנייתיות? אם נתעלם מהקרנות המחקות יש לאנליסט 6 קרנות המתמחות בסקטורים שונים בשוק המניות הישראלי. התעלמנו מהקרנות המתמקדות בסקטורים (נדלן ותעשיות) כיוון שאין מספיק קרנות מתחרות אליהן ניתן להשוות. להלן טבלה המסכמת את ביצועי הקרנות הללו ביחס למתחרות על אותם שווקים:

נראה שהטבלה מדברת בעד עצמה. בשום קטגוריה ובשום טווח זמן אנליסט לא מצטיינת. נציין שבקטגוריית הקרנות הקטנות ישנן רק 10 קרנות פעילות, כך שלא ניתן להחשיב את המקומות 3 ו-5 כהצלחה יוצאת דופן. היו שנים בהם אנליסט הובילה את כל הטבלאות בקטגוריות האלו, אך לא בשנים האחרונות. כעת נראה שהיא אפילו לא מתקרבת לבינוניות.

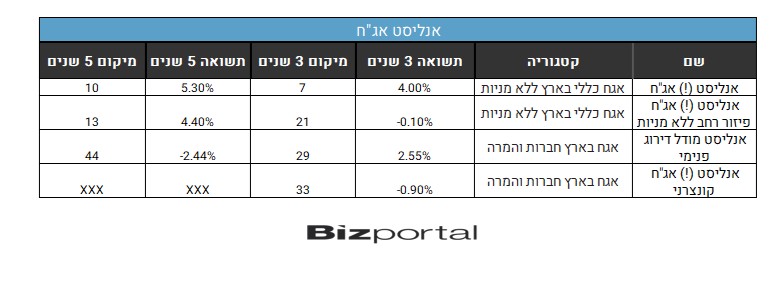

קרנות אגחיות ללא מניות

אנליסט מחזיקה מגוון רחב יותר של קרנות בתחום האג"ח בארץ ללא מניות כלל עם 10 קרנות שונות. 5 בקטגוריית אג"ח כללי בארץ ללא מניות, 4 בחברות והמרה ללא מניות, ו-1 אג"ח מדינה כללי. לאחר שסיננו קרנות שלא קיימות לפחות 3 שנים וכאלה שממוקדות בטווחי זמן ספציפיים (לרוב קצרות) נשארנו רק עם 4 קרנות (כאמור, אנליסט מתרחבת בתחום הקרנות האגחיות), וגם פה, שוב אכזבה:

קרן אנליסט אג"ח (שגובה דמי ניהול חריגים לקרן אגחית של 1.6%) דווקא הצליחה לא רע יחסית בהתחשב בעובדה שישנן 51 קרנות שקיימות 5 שנים ו-66 שפעילות 3 שנים. עדיין לא מדובר בפסגה, אבל כבר יותר קרוב. הקרנות הקונצרניות לעומת זאת, וגם הקרן הכללית השניה, לפחות בטווח הזמן של 3 שנים בהחלט ממשיכות בקו של המנייתיות עם ביצועים חלשים מאד. נראה שמשהו באנליזה של אנליסט לא עובד כמו פעם ביחס לחברות הנסחרות בשוק ההון הישראלי.

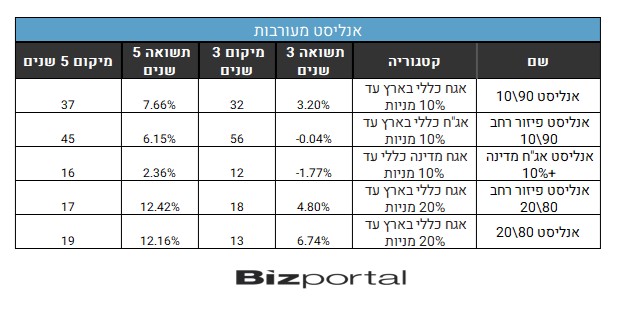

קרנות מעורבות

לאנליסט יחסית הרבה קרנות בקטגרויות ה-10\90 ודומיהן. אך גם פה לא מעט מהן חדשות עם פחות מ-3 שנות פעילות. לאחר שסיננו את הקרנות החדשות נשארנו עם שתי קרנות עם עד 20% מניות ו-4 קרנות עם חשיפה של עד 10% למניות. מדובר בקטגוריות העמוסות ביותר בשוק הקרנות הישראלי, ולכן התחרות שם עזה במיוחד (לסקירה של קרנות 10\90 מתחילת ינואר). להלן הביצועים:

שוב, למרבה האכזבה, בית ההשקעות הוותיק לא ממש מציג תוצאות מרשימות. נציין שבתחום אג"ח המדינה עד 10% ישנן רק 17 קרנות שפעילות 5 שנים ואנליסט במקום ה-16, 19 עובדות 3 שנים, ואנליסט במקום ה-12. אנליסט אג"ח מדינה + 10% היא אחת הקרנות הוותיקות של אנליסט ופעילה כבר מעל 35 שנה ללא שינוי מדיניות ובכל את היא בין האחרונות בקטגוריה.

לסיכום: לפחות בתחום קרנות הנאמנות נראה שאם אנליסט רוצה לשרוד בשוק התחרותי (חוץ מהקרנות הכספיות) היא צריכה ניעור מסוים וחזרה לתחרותיות שאפיינה אותה בעבר. בינתיים לא נראה שהחברה הוותיקה מביאה איזה שהוא ערך מוסף למשקיע הישראלי בתחום קרנות הנאמנות

- 6.יהודי טוב 20/02/2023 13:28הגב לתגובה זוסימן שדחפו את זה ללקוחות המנוהלים. הרי אף יועץ לא יקנה קרן עם דמי ניהול מנופחים. אבל מנהל השקעות עם יד קשורה מאחורי הגב ואטב על האף יקנה גם יקנה

- 5.מאיר 20/02/2023 11:33הגב לתגובה זואם 17.2 מיליארד בתעודות סל עם חוב נקנו עי הפניקס תמורת 315 מ שח , אנליסט מנהלת כבר למעלה מ 20 מיליארד שח בקופות גמל עם 130 מ שח בקופה ועם נכסי קרנות שכל אחד יתמחר לבד שווה ...........

- 4.צדוק 20/02/2023 09:43הגב לתגובה זוהחברה התבססה על גאוניות של אדם אחד. הוא כבר מאוד לא צעיר וכנראה שגם קוגניטיבית כבר לא שם. שאר מנהלי ההשקעות בחברה בינוניים, אפרוריים וחסרי יכולות יחודיות. כך חולפת לה תהילת עולם

- על מי היא הסתמכה? (ל"ת)אבישלום 06/03/2023 07:59הגב לתגובה זו

- 3.יעל 20/02/2023 08:42הגב לתגובה זולא שווה. עדיף בית השקעות אחר. מניסיון

- 2.לרון 20/02/2023 07:45הגב לתגובה זולפספס את העיקר ,אדון טל? וכאן העיקר הוא הפסד של -60% בקרן הגמישה בשנת 2008 והתגובה "אופס פיספסנו"

- 1.איך אתה מסביר את עובדה שקופות הגמל וקרנות ההשתלמות הן בין המובילות בשוק. (ל"ת)אנונימי 20/02/2023 07:43הגב לתגובה זו