שערוכי הנדל"ן השליליים יימשכו - הנתון שמוכיח זאת

על רקע נתוני אינפלציה מאכזבים בחודשים האחרונים, הריביות בארץ ובארה"ב לא צפויות לרדת בקרוב. אם בארה"ב הצפי בקרב השחקנים בשווקים היה שהפד יתחיל להוריד את הריבית כבר במהלך הרבעון השני של השנה, הרי שכיום ההערכות הן שהריבית אולי תרד ברבעון האחרון של השנה, ואולי לא תרד בכלל. ואם הנתונים ימשיכו להראות שהאינפלציה לא מתקררת יש סיכון שהריבית תחזור לעלות. בוול-סטריט החוזים מתמחרים הסתברות של 97.3% לכך שהריבית תישאר היום ללא שינוי.

החוזים לא צופים הורדת ריבית לפחות עד חודש ספטמבר, כאשר הסבירות שהריבית תישאר ללא שינוי גם ביוני ויולי עומדת על יותר מ-70%. נציגי הפד אמרו לאחרונה כי הם מחכים לעוד הוכחות לכך שהאינפלציה יורדת באופן בר קיימא לעבר היעד של 2%, לאחר נתונים "חמים" מהצפוי עד כה השנה. ביום שישי האחרון פורסם בארה"ב מדד המחירים של ה-PCE שהצביע על עלייה חודשית של 0.3% במרץ לעומת עלייה של 0.2% מפברואר ושיא של חמישה חודשים. האינדיקטור הפופולרי של ה-Core PCE הרבעוני מצביע על עלייה של 4.4%, הרבה יותר גבוה מהיעד אליו מכוון הפד.

התייצבות הריביות ברמה נוכחית מהווה ככל הנראה חדשות רעות לחלק מחברות הנדל"ן המניב (בעיקר אלה שפועלות בארה"ב, שכן בישראל ובאירופה הריבית עשויה להתחיל לרדת מוקדם יותר, תלוי כמובן בנתוני האינפלציה שיתפרסמו בחודשים הקרובים) שצריכות להוון את שווי הנכסים שבבעלותן בהתאם לשיעורי היוון שנקבעים בעיקר על סמך ריביות לטווח בינוני וארוך שקיימות בשוק.

אלוני חץ למשל. החברה עדכנה כי לקראת תהליך עריכת הדוחות הכספיים של החברה לרבעון הראשון התקבלו בחברה אינדיקציות מחברות פרטיות מוחזקות של החברה בארה"ב (CARR ו- AH BOSTON) ובבריטניה (BROCKTON EVERLAST), על פיהן "החברה צפויה לרשום בגין הרבעון של שנת 2024 הפסדי שיערוך של כ-400 מיליון שקל (כ-2.2 שקלים למניה). מתוך הסכום האמור, כ-84% נובע משערוכים שליליים בארה"ב וכ-16% משערוכים שליליים בבריטניה. הפסדי השערוך נובעים מעליית שיעורי ההיוון של תזרימי המזומנים החזויים בטווח של כ-0.25%-0.5%". בשנה שעברה, נזכיר, רשמו החברות הפרטיות שבבעלות החברה הפסדי שיערוך בסך של 4.6 מיליארד שקל במהלך 2023, כאשר מתוך הסכום חלק החברה עומד על 2.76 מיליארד שקל.

- אלוני חץ: הפסד של 215 מיליון שקל לבעלי המניות בשל איחוד CARR

- המבחן של בריטניה: תשואות האג"ח בבריטניה מזנקות לשיא מאז 1998

- המלצת המערכת: כל הכותרות 24/7

עם זאת, ייתכן ושערוכי הנכסים השליליים שאולי יגיעו בקרוב כבר מגולמים במחירי מניות הנדל"ן המניב שנסחרות בבורסה. מדד ת"א מניב ישראל רשם עלייה של 25% בששת החודשים האחרונים בעוד מדד ת"א מניב חו"ל עלה ב-18% באותה תקופה. מנגד, חשוב לציין שמדד ת"א מניב חו"ל עדיין נמוך ב-46% מהשיא אליו הגיע בינואר 2022 ואילו מדד ת"א מניב ישראל ירד בכ-26% "בלבד" באותה תקופה. הנתון שממחיש יותר מכל את הבעיות הצפויות בהמשך הוא מכפיל ההון.

מדובר ביחס בין שווי השוק להון העצמי. כאשר שווי השוק חלקי ההון העצמי נמוך מ-1 אזי השוק בעצם מעריך שהחברה תפסיד בהמשך או של אתספק תשואה מספקת או שערך הנכסים שלה נמוך ממה שרשום בספרים. אפשרות נוספת היא שיש הוצאות ניהול ומטה כבדות שלוקחות את השווי למטה כי מדובר בעצם בסוג של קנס מתמשך שנלקח מהמשקיעים.

מכפיל הון נמוך מ-1 - חששות של השוק כי ערך הנכסים יירד

כאשר מכפיל ההון נמוך מ-1 המשמעות התיאורטית היא שהשוק לא חושב שההון העצמי מבטא את ערך החברה. ערך החברה הוא ערך הנכסים שלה בניכוי ההתחייבויות שלה. ומכאן, שהשוק חושב שערך הנכסים נמוך ממה שרשום בספרים.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

ערך נמוך ממה שרשום בספרים מבטא הבדלים בגישה בין מערכי השווי שחותמים על השווי בספרים (תמורת תשלום משמעות) לבין המשקיעם שרואים את השטח, שיעורי ההיוון והריביות בפועל. בעוד שאותו מעריך שווי יתקשה להוריד את שווי הנכס כי הוא יודע שזה בעצם מה שבעל הבית ומנהלי החברות רוצים שהוא יציג, הרי שמשקיעים ירצו את השווי האמיתי ביותר. הם יראו את הערכת השווי של השמאי-מעריך השווי ועשו עליה התאמות - לרוב יקחו שיעורי היוון גבוהים יותר כדי שיבטאו את הסיכון הגדול של הנכס.

כשעושים כך, אז כמובן שמקבלים שווי נמוך יותר. ואז מוכנים בהתאמה לקנות את המניה בשווי נמוך מהונה וכך מקבלים שרוב החברות נדל"ן המניב בבורסה נסחרות מתחת להון העצמי שלהן.

פערים כאלו חלחלו אפילו לאמות שהחזיקה בשווי מעל ההון תקופה ממושכת. האמא - אלוני חץ, נסחרת עמוק מתחת להון העצמי כאמור בשל ההפסדים בהחזקות בחו"ל; אמות פועל בעיקר בשוק המשרדים המקומי). מעבר לכך, גם נכסים ובניין נסחרת עמוק מתחת להון העצמי שלה כבר תקופה ארוכה, ג'י.סי.טי, רני צים ורבות נוספות.

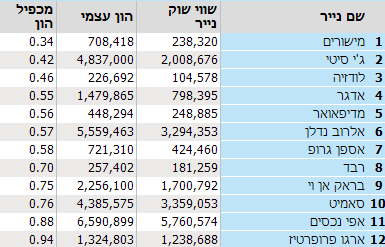

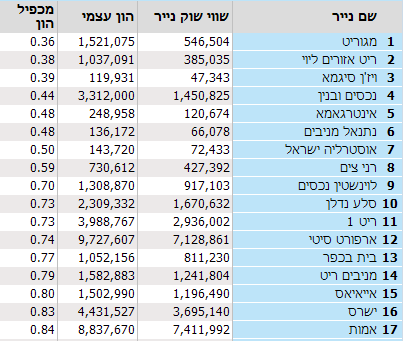

הנה חברות שפועלות בעיקר בחו"ל (טבלה ראשונה) ובעיקר בארץ (טבלה שנייה) עם מכפילי רווח נמוכים מ-1

- 6.בהצלחה לממונפי הנדלן שבנו על הורדת ריבית (ל"ת)דני 01/05/2024 20:58הגב לתגובה זו

- 5.יוסי קקון 30/04/2024 13:30הגב לתגובה זושיכון ובינוי ואלקטרה נדלן. לא המלצה

- למה 10 דיסלייקים? (ל"ת)יוסי קקון 02/05/2024 09:14הגב לתגובה זו

- 4.העוקב 30/04/2024 12:56הגב לתגובה זושביטוח מרקיע שחקים ואבטיח שובר שיאים, מכוניות עולות פי 2 מהעולם, נדל"ן חוזר לעלות המצב אומר הכל. שהמדד עולה 0.6 על אף ריבית 5 המצב לא סימפטי. אז שלא יעבדו עליכם/ן. מצב בטטה

- 3.דש 30/04/2024 12:55הגב לתגובה זומי שחשב שלהתחיל להעלות ריבית זה מהלך קצר אז הוא נמצא בתוך חלום .ככל שהצמיחה יותר ארוכה ומחירי הנכסים משייטים באזור הבועה הרבה שנים ככה התיקון יהיה עוצמתי והריבית לא תרד היא יכולה גם לעלות אפילו ל-10% .

- 2.אין להם יכולת לראות מעבר פשוט מגוחך האינפלציה לפני 30/04/2024 11:37הגב לתגובה זואין להם יכולת לראות מעבר פשוט מגוחך האינפלציה לפני קריסה מה שהעלה אותה זה ביטוחי רכב ושכירות בעולם זה בפיק כל היתר יורד ומנגד הריבית עשויה ברמה הזאת להביא למיתון לכן היא תרד במהירות צלמו

- 1.יש סיכוי יותר גדול לעליית הריבית מאשר להורדתה (ל"ת)30/04/2024 11:13הגב לתגובה זו