אמות: NOI של מיליארד שקל ב-2023; צופה ירידה ב-FFO ב-2024

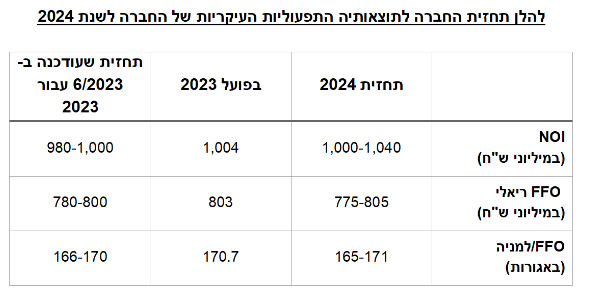

חברת הנד"ן אמות אמות 0.82% דיווחה על תוצאותיה לשנת 2023 - ה-NOI הסתכם במיליארד שקל, בהשוואה ל-931 מיליון שקל ב-2022, עלייה 8%. הרווח הנקי הסתכם ב-682.6 מיליון שקל לעומת 1.17 מיליארד שקל בשנת 2022, ירידה של 42%. ה-EBITDA הסתכם ב-939.2 מיליון שקל בהשוואה ל-870.5 מיליון שקל ב-2022, עלייה של 8%. ה-FFO לפי גישת ההנהלה הסתכם ב-802.5 מיליון שקל בהשוואה ל-743.2 מיליון שקל בשנת 2022, עלייה של 8%.ה-NOI ברבעון הרביעי עלה בכ-3% ביחס לרבעון המקביל והסתכם לכ-250 מיליון שקל. החברה ציינה כי ה-NOI ברבעון הרביעי הינו כולו NOI מנכסים זהים. ה-FFO לפי גישת ההנהלה עלה ב-1% ביחס לרבעון המקביל והסתכם לכ-198 מיליון שקל.החוב הפיננסי נטו לתאריך המאזן הינו כ-8.7 מיליארד שקל, המהווים כ-44% מסך המאזן (בנטרול מזומנים ושווה מזומנים).שיעור התשואה המשוקלל הנגזר מהנדל"ן המניב להשקעה נכון לסוף התקופה עומד על 6.3%.במהלך הרבעון הרביעי נחתמו 77 חוזים חדשים, לרבות מימושי אופציה וחידושי חוזים, בהיקף של 19 אלף מ״ר ובדמי שכירות שנתיים בסך של 24 מיליון שקל. במהלך שנת 2023 נחתמו 394 חוזים חדשים, לרבות מימושי אופציה וחידושי חוזים, בהיקף של 159 אלף מ״ר ובדמי שכירות שנתיים בסך של 158 מיליון שקל (עליה של 4% בממוצע משוקלל).לשנת 2024 צופה החברה יציבות ב-NOI לרמה של 1-1.04 מיליארד שקל. ה-FFO בשנה זו צפוי להסתכם ב-775-805 מיליון שקל המשקף ירידה מסוימת ביחס ל-2023. במהלך 2023 חילקה החברה דיבידנדים רבעוניים בסך כולל של 508 מיליון שקל, כאשר בחודש מרץ חילקה החברה דיבידנד נוסף של 131 מיליון שקל בגין שנת 2022, כך שבסך הכל שילמה החברה דיבידנדים בסך של 639 מיליון שקל ב-2023. בשנת 2024 בכוונת החברה לחלק דיבידנד כולל מינימלי בסך של 108 אגורות למניה. הדיבידנד לרבעון הראשון יעמוד על 27 אגורות למניה (127 מיליון שקל). החברה גם הודיעה על חלוקת דיבידנד בגובה 22 אגורות למניה (104 מיליון שקל) בגין שנת 2022."אנו מסכמים את שנת 2023 עם המשך עלייה ב-NOI וב-FFO וזאת למרות ההאטה בפעילות המשק והמציאות החדשה שנכפתה עלינו בעקבות אירועי ה-7 באוקטובר", מסרשמעון אבודרהם, מנכ"ל אמות."במהלך השנה המשכנו להשקיע בהקמתם של שישה נכסים חדשים ובהשבחתם של הקיימים. במקביל, אנו פועלים לטיוב הפורטפוליו שלנו באמצעות מכירת נכסים שאינם נכסי ליבה. במחצית השנייה של השנה אף התחלנו לזהות הזדמנויות רכישה ואנו פועלים למימושן. ההשקעה ארוכת השנים בלקוחות ובנכסי הנדל"ן, האיתנות הפיננסית, הפיזור בין הסקטורים השונים ותמהיל השוכרים החזק והמגוון, מאפשרים לנו להמשיך להתפתח ולהתמיד בתנופה המאפיינת אותנו, גם בתקופה מאתגרת זו".מנית אמות נסחרת לפי שווי של 7.43 מיליארד שקל. בשנת 2023 עלתה המניה ב-6.3% ומתחילת השנה היא ירדה ב-21%.

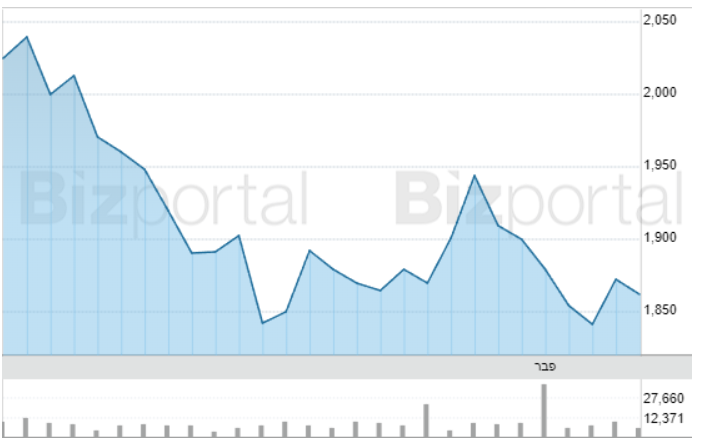

במהלך 2023 חילקה החברה דיבידנדים רבעוניים בסך כולל של 508 מיליון שקל, כאשר בחודש מרץ חילקה החברה דיבידנד נוסף של 131 מיליון שקל בגין שנת 2022, כך שבסך הכל שילמה החברה דיבידנדים בסך של 639 מיליון שקל ב-2023. בשנת 2024 בכוונת החברה לחלק דיבידנד כולל מינימלי בסך של 108 אגורות למניה. הדיבידנד לרבעון הראשון יעמוד על 27 אגורות למניה (127 מיליון שקל). החברה גם הודיעה על חלוקת דיבידנד בגובה 22 אגורות למניה (104 מיליון שקל) בגין שנת 2022."אנו מסכמים את שנת 2023 עם המשך עלייה ב-NOI וב-FFO וזאת למרות ההאטה בפעילות המשק והמציאות החדשה שנכפתה עלינו בעקבות אירועי ה-7 באוקטובר", מסרשמעון אבודרהם, מנכ"ל אמות."במהלך השנה המשכנו להשקיע בהקמתם של שישה נכסים חדשים ובהשבחתם של הקיימים. במקביל, אנו פועלים לטיוב הפורטפוליו שלנו באמצעות מכירת נכסים שאינם נכסי ליבה. במחצית השנייה של השנה אף התחלנו לזהות הזדמנויות רכישה ואנו פועלים למימושן. ההשקעה ארוכת השנים בלקוחות ובנכסי הנדל"ן, האיתנות הפיננסית, הפיזור בין הסקטורים השונים ותמהיל השוכרים החזק והמגוון, מאפשרים לנו להמשיך להתפתח ולהתמיד בתנופה המאפיינת אותנו, גם בתקופה מאתגרת זו".מנית אמות נסחרת לפי שווי של 7.43 מיליארד שקל. בשנת 2023 עלתה המניה ב-6.3% ומתחילת השנה היא ירדה ב-21%. מנית אמות מתחילת השנה

מנית אמות מתחילת השנה