רשמית: מניות הבנקים בשיאי כל הזמנים - מה זה רומז על ההמשך?

אומרים שמניות בנקים משקפות את מצב הכלכלה המקומית - לטוב ולרע. במשברים הקודמים בישרו מניות הבנקים את ההתאוששות. זכור בעיקר המשבר אליו נקלע המשק הישראלי ב-2001-2002 בעקבות האינתיפאדה השניה וקריסת הנאסד"ק, אז הקדימו מניות הבנקים את ההתאוששות במשק.

אולם נראה שכעת שקיים פער משמעותי בין "מצב הרוח" הלאומי ובין מניות הבנקים. מי צודק? כנראה שנדע רק בעתיד.

מניות הבנקים כבשו היום במסחר בבורסה של ת"א שיא של כל הזמנים. שיא זה מגיע לאחר שהמניות רשמו עליות מרשימות מתחילת השנה, ובעיקר בחודש החולף ספטמבר. בחודש ספטמבר רשם מדד הבנקים עליות של 7%, היום (ראשון) הוסיף מדד הבנקים עלייה של 2.3%, עקף את השיא הקודם שנרשם באוגוסט 2022, וכבש שיא של כל הזמנים.

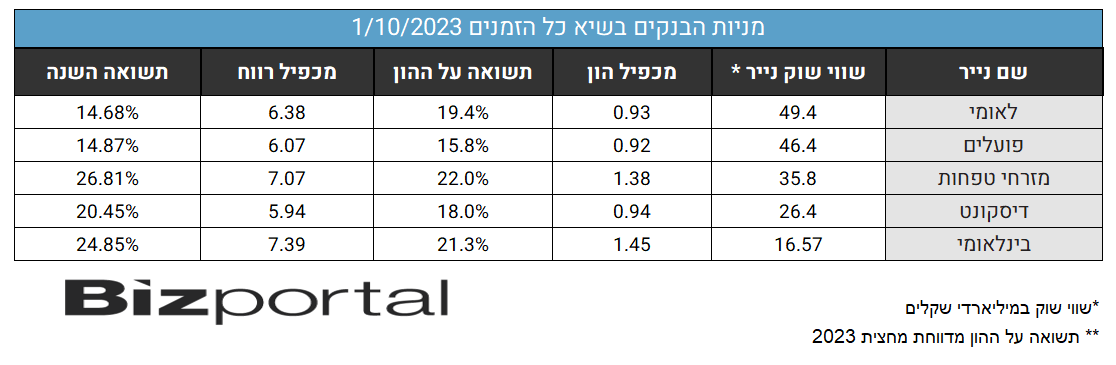

בדקנו מי ממניות הבנקים עלו הכי הרבה, ומי למרות העלייה נסחרות במכפיל ההון הכי נמוך. מכפיל ההון מבטא את שווי השוק של הבנק ביחס להון העצמי שלו. מכפיל זה משמש כיחס פשוט, ויחסית אינטואיטיבי, לבחון עד כמה "יקרות" מניות הבנקים.

בנוסף הטבלה מציגה את התשואה על ההון של הבנקים ואת מכפילי הרווח המדווחים (ללא ההתאמות לרווחים/ הפסדים חד פעמיים).

מי שהובילה את העלייה מתחילת השנה היא מניית מזרחי טפחות 1.45% שהוסיפה 26.8% מתחילת 2023. אחריה מניית הבינלאומי, ודווקא הבנקים הגדולים - לאומי 1.8% ופועלים 2.25% - בסוף הטבלה.

כדאי לשים לב לעוד נקודה - בעוד מחירי המניות נושקים לשיא, שנרשם כאמור באוגוסט 2022, מכפיל ההון של הבנקים עדיין רחוקים מהשיא. הסיבה היא עלייה בהון העצמי של הבנקים.

לאומי 1.8%

פועלים 2.25%

דיסקונט 0.92%

מזרחי טפחות 1.45%

בינלאומי 0.97%

בינואר 2022 עמד מכפיל ההון של מדד הבנקים על 1.3 - כלומר שווי השוק של הבנקים היה גבוה (באופן יחסי על פי משקולות המדד) ב-30% מההון העצמי. אולם מאז ההון העצמי של הבנקים עלה משמעותית, שכן הם המשיכו להרוויח מיליארדי שקלים בכל רבעון. באוגוסט 2022 (כאשר מחירי המניות היו בשיא) עמד מכפיל ההון המשוכלל של מדד הבנקים על 1.24.

מי שהובילה את העלייה מתחילת השנה היא מניית מזרחי טפחות 1.45% שהוסיפה 26.8% מתחילת 2023. אחריה מניית הבינלאומי, ודווקא הבנקים הגדולים - לאומי 1.8% ופועלים 2.25% - בסוף הטבלה.

כדאי לשים לב לעוד נקודה - בעוד מחירי המניות נושקים לשיא, שנרשם כאמור באוגוסט 2022, מכפיל ההון של הבנקים עדיין רחוקים מהשיא. הסיבה היא עלייה בהון העצמי של הבנקים.

לאומי 1.8%

פועלים 2.25%

דיסקונט 0.92%

מזרחי טפחות 1.45%

בינלאומי 0.97%

בינואר 2022 עמד מכפיל ההון של מדד הבנקים על 1.3 - כלומר שווי השוק של הבנקים היה גבוה (באופן יחסי על פי משקולות המדד) ב-30% מההון העצמי. אולם מאז ההון העצמי של הבנקים עלה משמעותית, שכן הם המשיכו להרוויח מיליארדי שקלים בכל רבעון. באוגוסט 2022 (כאשר מחירי המניות היו בשיא) עמד מכפיל ההון המשוכלל של מדד הבנקים על 1.24.

כלכלה או ריבית?

למי שלא מוכן לקבל את המחשבה שאולי מניות הבנקים "מקדימות" את הכלכלה (והן מסמנות לנו שהרע מאחורינו), אפשר להסתכל על הבנקים כמרוויחים הגדולים מסביבת הריבית הגבוהה. ג'רום פאואל, יו"ר הבנק המרכזי בארה"ב (FED), הדגיש בנאומו בשבוע שעבר כי הריבית הגבוהה פה בשביל להישאר זמן רב. גם בישראל כלכלנים רבים הסבורים כי הריבית בישראל תישאר גבוהה לזמן רב, ואף עתידה לעלות בהכרזת הריבית הבאה באוקטובר. סביבת ריבית גבוהה טובה לבנקים שעוסקים, כידוע, בתיווך פיננסי. הבנקים מקבלים כספים מלקוחות שמפקידים כספים, ומלווים אותו בריביות גבוהות יותר. מנתוני הבנקים לרבעון השני עולה הבנקים כי על הלוואות שהבנקים מענייקים הם העלו באופן מלא את הריביות, בהתאם לעליית הריבית - מה ששיפר את צד הכנסות האשראי. כאשר מנגד, הריבית שהבנק מעניק לחוסכים לא עלתה במידה שווה. התוצאה היא שיפור ברווחיות, בנוסף הבנקים נהנים מיתרות ענק של כספים השוכבים בעו"ש (סכום הנאמד בכ-450 מיליארד שקל).- 11.ואולי זה רומז על 1983 ? הרצת מניות הבנקים בישראל ?? (ל"ת)המגיב 02/10/2023 23:29הגב לתגובה זו

- 10.השער היום זה השער בתקופת לפיד... 0 עלחה לעומת sp500 (ל"ת)בדיחה 02/10/2023 09:57הגב לתגובה זו

- 9.רק חודורוב מספר לנו סיפורי קריסה בבורסה (ל"ת)02/10/2023 07:45הגב לתגובה זו

- טייגר 02/10/2023 09:57הגב לתגובה זואולי הוא בשורט על השוק וכרגיל לא מגלה זאת

- 8.חיים.א. 01/10/2023 23:30הגב לתגובה זומניות הבנקים השנה טרם עלו מספיק... השערים שלהם היום זה השערים מלפני כמה חודשים..הבנקים מרויחים המוסדות אחי רוחיים.

- 7.גולדפינגר 01/10/2023 23:00הגב לתגובה זולעמך ישראל שטובע במשכנתא והוצאות מחייה זה לא מבשר טובות!

- אם כל כך רע למה נתבג מפוצץ ?? נו??? (ל"ת)משה ראשל"צ 02/10/2023 06:45הגב לתגובה זו

- נתב"ג קטן על מדינת ישראל על כן מפוצץ. יש 2 מליון עניים (ל"ת)מה לא ברור ? 02/10/2023 07:32

- 6.אולי בשווינהכי גבוהה אבל לא מבחינת השער של המניות (ל"ת)מוטי 01/10/2023 20:01הגב לתגובה זו

- 5.רגע אבל הרפורמה המשפטית לא הרסה את הכלכלה?? (ל"ת)עשו עליכם סיבוב 01/10/2023 19:09הגב לתגובה זו

- 4.אמיר 01/10/2023 18:17הגב לתגובה זוהשקעה נבונה אבל להזהר להפריז במשקל שלה בתיק. אם המשבר הזה לא נפתר הם עלולים למחוק רווחים של כמה שנים טובות בתוך מספר חודשים.

- 3.מ. כהן 01/10/2023 17:45הגב לתגובה זוהוא מה שקובע אם מחיר הבנקים זול או יקר, ומכפיל ההון עוד רחוק משיאים שנקבעו בעבר.המסקנה המתבקשת, ולאור הערכה של שיפור בכלכלה המקומית, יש עוד הרבה מקום לעליות במניות הבנקים.

- 2.בצדק (ל"ת)דן 01/10/2023 16:59הגב לתגובה זו

- 1.רוני 01/10/2023 16:55הגב לתגובה זועשיתי על הריצה של היום 17 אלף שח על השקעה של 45 אלף! אני סוחר עם מערכת AI בסט אופשן סימולטור עושה את כל החישובים לי נשאר רק לבחור מה בא לי לבצע

- מה שאתה מבצע: כותכ טוקבקים. יא טרמח נעל. (ל"ת)כלכלן בכיר 01/10/2023 19:10הגב לתגובה זו

- אנונימי 01/10/2023 17:44הגב לתגובה זולהסביר?