כמה תקבלו היום על הריבית בפיקדונות?

הריבית במשק ממשיכה לעמוד על 4.75%, כבר שתי החלטות ריבית רצופות של בנק ישראל. אתמול הפד' השאיר גם הוא את הריבית ללא שינוי. החלטת הריבית הבאה של בנק ישראל תתקיים בעוד חודש, ב-23 באוקטובר, והשאלה בינתיים היא מה עשו הבנקים בחודשים האחרונים, האם הם העלו את הריבית על הפיקדונות או השאירו אותן ללא שינוי?

שני הבנקים הגדולים במערכת הבנקאית, - לאומי ופועלים - העלו את הריביות שלהם בתקופה האחרונה וכעת הן מעט גבוהות יותר מאשר הריביות שמציעים שלושת הבנקים הקטנים יותר (מזרחי, דיסקונט והבינלאומי). זה מפתיע כיוון שהבנקים הקטנים יותר היו אלה שהעלו את הריביות בצורה משמעותית יותר בתחילת הדרך. אבל הנה, מתברר שיש משמעות לתחרות גם בשוק כל כך לא תחרותי כמו הבנקים בישראל, והשניים הגדולים בכל זאת עוקפים במקצת את האחרים. לאומי ופועלים העלו את ההצעה שלהם ב-0.2% לתקופה של שנה, וזאת כאשר מנגד הבינלאומי הוריד את ההצעה שלו ב-0.15% ודיסקונט הוריד את שלו ב-0.05%.

אבל - גם אחרי השינויים הללו, הפערים בין הבנקים הם לא באמת משמעותיים. פערים קטנים של 0.1% בריבית זו לא תחרות משמעותית בין הבנקים.

ובכלל, האמת היא שכאשר משווים את הריבית על הפיקדונות לזו שאפשר לקבל בקרנות כספיות - ברור שהקרנות הכספיות מנצחות. הקרנות הכספיות השיגו בתשעת החודשים הראשונים של השנה 2.9% - 3.1%. נכון לעכשיו, המשמעות היא שהן יסיימו את השנה עם תשואה של 4.4% - 4.7% (בתחילת השנה הריבית עוד הייתה נמוכה יותר ולכן בפועל תקבלו קצת פחות) תורידו את דמי הניהול של 0.1% עד 0.2% ותישארו עדיין עם תשואה טובה יותר מאשר של הפיקדונות.

מעבר לכך - על הפיקדונות בבנקים יש מס של 15% בכל מקרה (=נומינלי), כך שבפועל תקבלו תשואה שנתית של כ-3.5%, בעוד בקרנות הכספיות יש מיסוי של 25% אבל רק על הרווח הריאלי. כלומר, מאחר שהאינפלציה בישראל כעת היא 4.1%, בפועל כמעט אין רווח הון ריאלי ולכן לא תשלמו כמעט מיסוי על התשואה של הקרנות הכספיות.

- נכנס לחיתום: בנק ירושלים רוכש 20% מפעילות החיתום של מור לנגרמן קפיטל

- בנק ירושלים: התשואה להון על 17.1% - 65 מיליון שקל בשורה התחתונה

- המלצת המערכת: כל הכותרות 24/7

כזכור, גם בעו"ש אפשר לקבל ריבית מסוימת. לא מדהימה, אפילו די מאכזבת. אבל אם אתם ממש חייבים את הכסף נזיל לגמרי אז ריבית על העו"ש זו אפשרות (ורק תזכרו שזה מוגבל לסכום של 10 אלף שקל בחשבון העו"ש כך שהתשואה בפועל תהיה 500 שקל לשנה). גם כאן הקרנות הכספיות עדיפות - הכסף בקרנות הכספיות נזיל.

ועדיין, בשנה האחרונה עברו כ-300 מיליארד שקל מחשבונות העו"ש של הציבור לפיקדונות הבנקאיים, וזאת כאשר לקרנות הכספיות הגיעו כ-80 מיליארד שקל. כלומר, הציבור בעיקרון מעדיף את הבנקים, את מה שהוא מכיר.

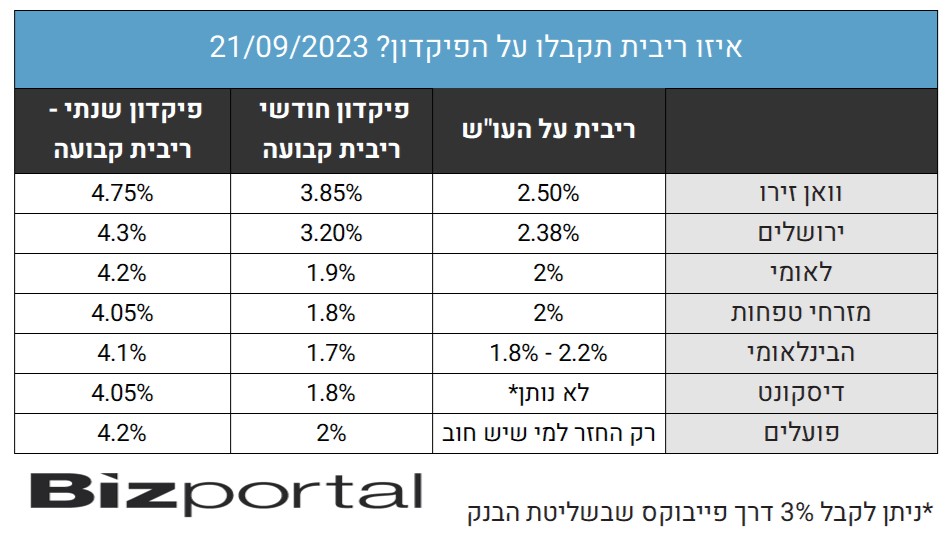

הנה התשואה שתקבלו בבנקים על הפיקדונות ובעו"ש. וכאמור - הקרנות הכספיות כנראה עדיפות:

- 11.פייק ניוז עיתונאי 25/09/2023 12:56הגב לתגובה זואין בה אפילו נתון אחד נכון, כל הכבוד

- 10.אבי 23/09/2023 23:17הגב לתגובה זואני בבנק מזרחי ולא מקבל ריבית על העו"ש.

- 9.א.א 23/09/2023 19:01הגב לתגובה זומחיר הדירות יורדים והריביות עולות. למכור את הדירה עכשיו, לעשות כסף קל בקרן כספית, ואחרי שנתיים לקנות שוב דירה ועם הרבה עודף בכיס. מי שלא עושה את זה, לא חכם.

- ולשלם 8 אחוז מס רכישה. לא כדאי (ל"ת)עודד 23/09/2023 19:06הגב לתגובה זו

- 8.מיקליס 22/09/2023 09:57הגב לתגובה זו5.45 לשנה ו 8.1 לשנה וחצי , בשניהם ללא תחנות יציאה לכסף חדש

- עדן 22/09/2023 18:07הגב לתגובה זועל איזה סכום נתנו ריבית כזאת?

- מעל חצי מיליון (ל"ת)נגכ 23/09/2023 17:35

- 7.לפני חודש סגרתי בבינלאומי ב 5.1 לשנה (ל"ת)מושיקו 21/09/2023 16:20הגב לתגובה זו

- עודד 22/09/2023 07:10הגב לתגובה זותקבל פחות מאשר בקרן כספית.

- 6.יתרון מס 21/09/2023 14:27הגב לתגובה זובפיקדון משלמים 25 אחוז מס על הרווח (הריבית) בקרן כספית שקלית המס הוא 15 אחוז ורק על הרווח מעל האינפלציה בתקופת הפיקדון. וכמובן ניתן לפדות בכול יום מסחר ללא קנס

- הפוך כפרה (ל"ת)טעות 25/09/2023 12:52הגב לתגובה זו

- כלכלן 22/09/2023 14:55הגב לתגובה זורק מזומן מנצח (פשוט מבזבזים כמה שיותר מיידית בקניות נחוצות וכך נמנעים מאובדן הערך של האינפלציה). אחרת, כל היתר שווה להשקיע רק במתכות כמו מטילי זהב ומטילי כסף שקוברים בבית בתוך הבלטות או אפילו ביטקוין. ולא הכל בדבר אחד אלא לפזר סיכונים. והכי חשוב, לפדות כל קרן אפשרית בכל מחיר כולל פנסיות וגמל והשתלמות, להתרחק משוק ההון ומנדל״ן כמו מאש, הכל קזינו לכל דבר ועניין.

- 99 22/09/2023 21:57קרן כספית מחזיקה את רוב הנכסים בפקדונות בנקאיים. והיא מקבלת ריבית גבוהה כי היא באה עם מיליארדים של שקלים. בנוסף, היא מחזיקה במקמים של בנק ישראל, שזה בטוח גם יותר מבנק, ולמעשה שווה ערך למזומן.

- העורב 21/09/2023 16:47הגב לתגובה זוובקרן כספית משלמים דמי ניהול והריבית לא מובטחת. בקיצור עדיף פיקדון אם לא חייבים נזילות.

- עודד יערי 22/09/2023 17:46כך שאולי אתה שקרן?או בור,כך גם בנושא הריבית היא כן מובטחת

- הפוך גוטה הפוך (ל"ת)דבורה 21/09/2023 16:11הגב לתגובה זו

- 5.שמעון ח 21/09/2023 14:05הגב לתגובה זואפשר לפנות אלי מרכנתיל שבטי ישראל 621

- תשאיר טלפון (ל"ת)עודד יערי 22/09/2023 17:47הגב לתגובה זו

- צחי 21/09/2023 17:53הגב לתגובה זולפני חודש נתנו לשנה 5.05 עכשיו רק 4.7 אבל זה מעבר למופיע בכתבה

- 4.גולדפינגר 21/09/2023 13:30הגב לתגובה זוכאשר הבנקים גובים ריבית של 8-10% על הלוואות נותנים 3% על פיקדונות שלאחר מס נשאר כ-2.25%. אז יש כאן הפסד ראלי

- אזרח 21/09/2023 22:12הגב לתגובה זואו שאתה צריך הלוואה או שיש לך כסף פנוי להפקיד. לעשות את שניהם זה לא יעיל

- 3.לפני חודש סגרתי בבנק פועלים פיקדון לשנה ב 5 אחוז. (ל"ת)אלון 21/09/2023 13:06הגב לתגובה זו

- אני סגרתי אתמול בלאומי ב5.3 (ל"ת)אאבב 21/09/2023 15:56הגב לתגובה זו

- רוני 22/09/2023 11:33ולהכניס לפקדון השאלה מה יקרה עוד שנה וחצי

- אולי בשנת 2000. (ל"ת)העורב 21/09/2023 16:48

- רועי 21/09/2023 14:43הגב לתגובה זוהיי אשמח לדעת מה שמו של הפקדון והאם הכסף לא נזיל במהלך השנה הזו?

- אלון 21/09/2023 20:14פנה לסניף שלך

- כמובן שלא תקבל תשובה (ל"ת)העורב 21/09/2023 16:47

- 2.העורב 21/09/2023 13:02הגב לתגובה זו3 אחוז בתשעה חודשים זה 4 אחוז בשנה פחות דמי ניהול0.2 ומד שיהיה מכיוון שהמדד לא יגיע לפי שום הערכה ל-4% נשארנו עם 3.6 במקרה הטוב. בבנק עם קצת לחץ מקבלים 4.5 (ובלי לחץ 4.3) בלי דמי ניהול ופחות מס זה יוצא 3.85. הטעות נובעת מהחישוב התיאורטי שמתבסס כנראה על התשואה בחודש האחרון ולא מתחילת השנה. ואפילו 3.6 לא מובטח בקרנות הכספיות. עליית ריבית אחת תפיל את המקמים שבהם מושקעות הקרנות הכספיות ואיתם התשואות. ייתרון היחיד שיש להן לעומת פקדונות הוא נזילות.

- אלי 23/09/2023 17:42הגב לתגובה זועלית ריבית במשק ,תגדיל בתוך עד 3 חודשים את התשואה של קרן כספית

- רוני 22/09/2023 11:29הגב לתגובה זובתשואה שמופיעה זה כמו ב-etf

- 13 חודשים.כמו (ל"ת)העורב האמיתי 13 חודש 21/09/2023 14:05הגב לתגובה זו

- 1.קיבלתי השבוע 4.8% בפועלים (ל"ת)דניאל 21/09/2023 13:00הגב לתגובה זו

- לא כדאי (ל"ת)ריבית שקיבלת חלשה 21/09/2023 14:58הגב לתגובה זו

- משה 21/09/2023 14:28הגב לתגובה זולאיזו תקופה?