"אני מקווה שנחלק השנה דיבידנד, לראשונה מאז 2013"

יורם נוה, מנכ"ל חברת הביטוח כלל בראיון לביזפורטל על התמחור הזול של עסקת מקס והסינרגיה: "מקס במכפיל 8 וחצי. הצלחנו לראות משהו שאחרים לא ראו, אם הייתי צריך להתחרות מול הראל ומנורה על ישראכרט - זה היה מאוד מאתגר", על התחרות מול הבנקים, השינוי שעברה החברה, והאם דווקא עכשיו זה הזמן להשקיע בשוק ההון?

"הדוחות הרבעוניים היו בינוניים בכל חברות הביטוח, ואנו שמחים שאנחנו כבר נצמדים לחברות המובילות בתחום. מבחינתנו זה רבעון אסטרטגי לכלל ביטוח ופיננסים, גם בגלל השלמת עסקת מקס שפותחת מגזר חדש בחברות הביטוח, או ליתר דיוק: בחברות האחזקה של חברות הביטוח - מגזר כרטיסי האשראי. מהרבעון הבא נאחד את תוצאות הרווח והפסד של סימקס, החברה המחזיקה במקס. בנוסף, שיפרנו את יחס הסולבנסי מ-92% ל-109% ואנו מתחילים לעבוד על מדיניות של חלוקת דיבידנד, שלא חולק בכלל מאז 2013. אמרתי שזה אחד מהיעדים שלנו, וכעת אפשר לומר שאנחנו כפסע משם. אנו עובדים על זה, ובהנחה שהשנה תהיה רווחית – אני מקווה שגם נחלק דיבידנד מהרווח השוטף. המטרה שלנו היא להראות שאנו יודעים לבנות עסק רווחי גם במונחי הון, ובתוך כך מצליחים לשפר את יחס הסולבנסי", כך אומר יורם נוה, מנכ"ל חברת הביטוח כלל כלל עסקי ביטוח 0.38% . בראיון לביזפורטל, אחרי הדוחות הכספיים לרבעון הראשון של השנה.

יורם נוה, מנכ"ל חברת כלל ביטוח, צילום: סיון פרג'

כלל הרוויחה ברבעון הראשון של 2023 סכום של 44 מיליון שקל, אך ביצעה הפרשה בסך של כ-146 מיליון שקל, בשל יישום תקנים חשבונאיים בגין רכישת חברת כרטיסי האשראי מקס. החברה מנהלת נכסים בהיקף של 300 מיליארד שקל, עליה של 2% לעומת סוף השנה האחרונה. בתוספת נכסי Max מדובר על 316 מיליארד שקל.

המניות של כל חברות הביטוח ירדו בשנה שעברה, אבל כלל הייתה הבולטת שבהן, כשהמניה נפלה ב-26%, בעוד הפניקס ירדה רק ב-1.5% מנורה ב-5%, הראל ב-9%. מגדל ירדה גם היא הרבה: 22%. כלל היא חברת הביטוח החמישית בגודלה, מבחינת שווי שוק, והיא נסחרת לפי שווי של 4.27 מיליארד שקל, מגדל מעליה עם 4.46 מיליארד, מנורה עם 4.9 מיליארד, הראל עם 6.3 מיליארד ומעל כולם הפניקס עם 9.8 מיליארד שקל. אבל יורם נוה בטוח שעתיד החברה לפניה, ומאמין שפער התמחור ייסגר.

- צה"ל הוזיל לכם את ביטוח הרכב ביותר מ-5% - האם זה הזמן לחדש פוליסה?

- דחוף: תמכרו את פוליסת החיסכון הזו - גונבים אתכם

- המלצת המערכת: כל הכותרות 24/7

ה-עסקה, בה"א הידיעה של השנה שעברה, בטח בתחום הביטוח, הייתה רכישת כרטיסי אשראי Max על ידי כלל ביטוח, במחיר שנראה כיום זול מאוד לעומת ישראכרט - 2.1 מיליארד שקל (בנטרול מזומן, 2.35 מיליארד שקל כולל). ישראכרט נמכרה להראל תמורת 3.3 מיליארד שקל, אחרי תחרות מול מנורה. כלל ביצעה את העסקה כשחברות הביטוח האחרות עוד לא הבינו את הפוטנציאל ולא התחרו. מדובר בצעד בהחלט מרשים מבחינתה של כלל שהפכה מ'כלל ביטוח' ל'כלל החזקות'. נוה יצר רגל חזקה, עוגן לפעילות שלא בהכרח מושפעת משוק הביטוח וקצב רווחים של 300 מיליון שקל בשנה, לכאורה בלי להתאמץ.

ראיתם ראשונים את הפוטנציאל בחברות כרטיסי האשראי, צדקתם בדיעבד. קניתם את מקס בזול?

"אם הייתי צריך להתחרות מול הראל ומנורה על ישראכרט, כנראה שזה היה מאוד מאתגר לקחת את העסקה. זה דרש מאיתנו הרבה מאמץ, אבל הצלחנו לראות משהו שאחרים לא ראו באותו זמן והצלחנו לבצע עסקה מובילה".

בנטרול הוצאות חד פעמיות, הרווח של מקס היה 100 מיליון שקל לפני מס, ו-70 מיליון אחרי מס, כלומר קצב רווחים של 300 מיליון. קניתם ב-2.35 מיליארד שקל (כולל מזומן), כלומר מכפיל 8 לפני סינרגיה?

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

"נכון. זה יוצא קצב רווחים של 280 מיליון שקל. שילמנו 2.35 מיליארד שקל שזה בערך מכפיל 8 וחצי, מכפיל מספיק טוב מבחינתנו, הרי צריך להצדיק את הרכישה רק בזכות התוצאות של מקס".

ובכל זאת, תהיה סינרגיה, זה יהיה עוד יותר משמעותי?

"סינרגיה זה אפסייד – כי סינרגיה לוקחת זמן. מעבר לכך, יש רגולציה, צריך גם לזכור שלוקח זמן לשוק לעכל את הדברים, ולבסוף צריך שבעסקה אסטרטגית יהיה אפסייד בסינרגיה, אבל זה רק בנוסף. הצלחנו לשים את היד על פנינה בנקאית ונקדם את התחרות באשראי הצרכני לטובת הציבור, נציע אלטרנטיבות לאוברדרפט הבנקאי ואפשרויות צרכניות נוספות".

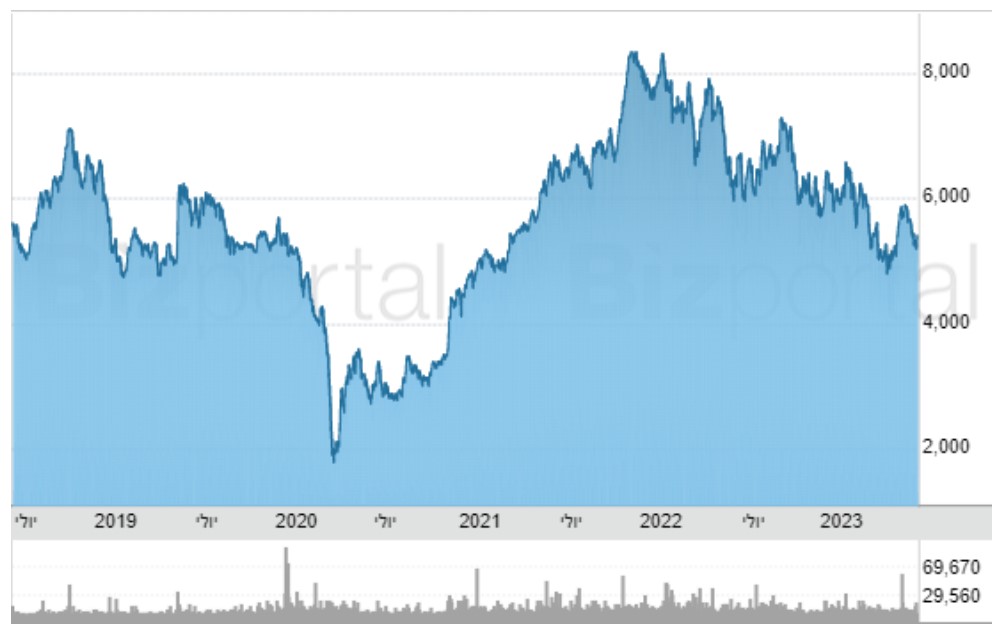

גרף מניית כלל ביטוח ב-5 השנים האחרונות. לכל המידע על המניה לחצו על התמונה

מניית כלל ביטוח. גרף ל-5 שנים

אתה רואה בכך חיזוק של התחרות מול הבנקים?

"בהחלט. אשמח שעוד חברות ביטוח ירכשו חברות כרטיסי אשראי כי התחרות האמיתית שלנו בסוף היא מול הבנקים. הבנקים הרוויחו בשנה האחרונה 24 מיליארד שקל, כשמנגד - כל חברות הביטוח יחד היו מאוזנות".

ובכל זאת, הריביות בשוק האשראי החוץ בנקאי גבוהה יותר מאשר בבנקים, הריבית הממוצעת על האשראי בבנקים כעת היא 10%, באשראי החוץ בנקאי זה 12-13%. לקוח שיכול לקבל ריבית טובה יותר בבנק למה שיבוא אליכם, אתם פונים בעצם רק ללקוחות שהבנק לא רצה לתת להם הלוואה?

"אנחנו מכוונים ללקוחות הבנקים, ובתוך כך מציעים ריבית והצעת ערך טובים יותר. אם אנשים פונים אלי זה אומר שבבנק דרשו מהם ריבית גבוהה יותר. בסוף, אנחנו מצליחים לצמוח בשוק האשראי החוץ בנקאי. לא היינו מצליחים לצמוח אם המחיר שלנו לא היה תחרותי. כלומר, בהגדרה, אם אנחנו צומחים זה אומר שקיימת תחרות למערכת הבנקאית.

"בנוסף, יש עולם שלא מדברים עליו - עולם האוברדרפט. לא כל אחד מסדיר את החובות שלו באמצעות אשראי מסודר. אנשים מגלגלים את החובות שלהם, ובאוברדראפט משלמים ריבית דו ספרתית של 15% ואפילו 17%. אנחנו רוצים לעזור לציבור, ולהציע ריבית שיותר זולה מהאוברדרפט. הרגולטור תומך בכך שניתן אשראי".

כולם מדברים על מה הרגולטור כן תומך ומה לא. האם הרגולטור בעד שתתנו אשראי?

"הרגולטור כבר אישר לנו עקרונות למתן אשראי. השאלה הכי חשובה הייתה האם הרגולטור בעד שניתן אשראי והתשובה היא כן. זו הסיבה שרשות התחרות וגם הפיקוח על הבנקים אישרו את המיזוג. כמובן, אנחנו נדאג לקבל הסכמה מהאנשים ונשמור על הפרטיות של הלקוחות, וכך נוכל למכור אשראי ללקוחות של חברת הביטוח. למשל – לקוח שיש לו בחברת כלל, פנסיה או קופת גמל נוכל להציע לו אשראי, בהנחה שנדע לתת לו ערך. לדוגמה, מקס תוכל להציע לו כרטיס אשראי חוץ בנקאי שיוריד לו את עלויות המימון".

אבל כרטיס אשראי זה רק 20 שקל בחודש לצרכן?

"זה לא רק זה. יש גם עמלות המרת מט"ח, הטבות ועוד. יותר מזה – אם נוכל להוזיל לצרכן את עלויות האשראי שלו, כך שבמקום לשלם ריבית אוברדרפט על מינוס 10 אלף שקל בחשבון, נציע 2% ריבית פחות, יהיה מדובר על חיסכון של 200 שקל נוספים ללקוח, וזה עוד לפני אשראי צרכני אטרקטיבי יותר שחלקם יבקשו".

מה הרגולטור לא הסכים שתמכרו?

"השאלה היחידה הייתה האם נוכל להשתמש בסוכנות הביטוח האובייקטיבית של מקס, למכירת מוצרי כלל. שאלו איך היא תמשיך להיות אובייקטיבית אם קבוצת ביטוח שולטת בה, והסכמנו כי לא נמכור מוצרים של כלל באמצעות הסוכנות. עד לפני כמה שנים, הייתה לך אפשרות לעשות ביטוח נסיעות לחו"ל ל-5 ימים דרך חברת כרטיסי האשראי. היו מוקדים שלמים שמכרו ביטוח נסיעות לחו"ל אבל חברות האשראי הבינו שהן לא מקבלות ערך מספק. אז מקס הקימו סוכנות והם מוכרים באמצעותה ביטוח נסיעות לחו"ל ומעט ביטוחי רכב. לא באמת מוכרים ביטוחי בריאות או מוצרי חיסכון. אולי זה יקרה בעתיד, בוודאי לא בהיקפים משמעותיים בעתיד הקרוב".

מה קורה בתחום הרכב?

"יש צמצום הפסדים, אך אין עדיין חזרה לרווחים. כנראה שהענף ימשיך לדמם כל השנה, אבל בהחלט רואים שעליית הפרמיות מצמצמת את ההפסדים. זה נכון בכל החברות. ברבעון הראשון לשנת 2022 הפסדנו 102 מיליון ועכשיו רק 44 מיליון. ברבעון הרביעי לשנת 2023, אני מאמין שכבר נהיה מאוזנים. במקביל, ראינו עליה תלולה בגניבות רכב ועליית מחירים בחלפים. כולם מנסים לנהל זאת בצורה הדוקה יותר, ומקווים שהמצב יתאזן".

האם יוקר המחיה משפיע על ביטוחים? אנשים עושים פחות ביטוח?

"חלק ממוצרי הביטוח הם חובה, אבל גם הביטוחים האחרים הם לא הדבר הראשון שהלקוח מבטל. גם עכשיו עדיין רואים צריכה מאוד גבוהה בישראל, במגוון תחומי הפנאי והנופש. כניסה למיתון היא דבר שכולם חוששים ממנו ברמה עולמית, לא רק בישראל. השמיים יותר מעוננים מלפני שנה, אבל זה לא מתורגם עדיין בהאטה בצריכה בישראל וגם לא בהוצאה על עולמות הביטוח".

אבל על עולם ניהול הנכסים זה כן משפיע

"זה משפיע ברמת ניהול הנכסים הפיננסיים (השקעות, חסכונות), ולמרות זאת גם בנושא הזה אנחנו אנחנו עדיין במקום טוב. אנחנו בגיוס נטו של 4.5 מיליארד מתחילת השנה, והיקף הנכסים גדל. זה לא קורה אצל כולם. הפנסיה שלנו חצתה את רף ה-100 מיליארד שקל".

אולי דווקא ירידות בשווקים זה זמן להיכנס ולהשקיע יותר בשוק ההון?

"ירידות בשווקים זה כנראה הזמן שנכון להשקיע בשוק ההון, אבל המציאות היא שרואים האטה במוצרים הללו. השילוב של אי הוודאות בשווקים והריבית שעלתה באופן טבעי גורמת לאנשים לחשוב פעמיים לפני שהם משקיעים בשוק ההון, ויש להם אלטרנטיבות בפיקדונות בבנקים - הריבית עלתה והבנקים מחזרים אחרי הלקוחות כדי להציע פיקדונות. היום, אי אפשר לסגור פיקדונות ליותר משנה שנתיים, ומנגד, קניית אג"ח קונצרני בתשואה של 5-6% לכל אורך המח"מ של האגרת, מאפשרת קבלת תשואות טובות יותר מאשר בפיקדונות. לכן, לפחות כרגע, זה האירוע המרכזי המשפיע על הציבור ופחות האינפלציה ברמת הצריכה".

מה יהיה בהמשך?

"תראה, מתחילת השנה כולם אומרים שהשווקים יפלו אבל בינתיים זה לא קרה - אירופה בפתיחת שנה מדהימה וארה"ב גם עם זינוק מרשים וריקברי במניות הטכנולוגיה. אפשר גם לומר שיש כאן ריבאונד אחרי שהייתה שנה חלשה. אין ספק, שזו שנה מאוד מאתגרת בניהול השקעות. צריך גם להיות זהירים וגם לא לפספס הזדמנויות. אנחנו בהחלט מוטרדים מכך שהריבית צפויה להישאר גבוהה לזמן ארוך יותר ממה שצפו בתחילה".

השוק המקומי בפיגור השנה לעומת העולם (אחרי שנתיים שהשוק המקומי הוביל). מה יהיה הלאה?

"אני אופטימי בנוגע לישראל. הדמוגרפיה שלנו חזקה. המשברים האלה הם גם הזדמנויות. בהחלט צריך לקיים שיח ולהגיע להסכמות על הרפורמה המשפטית. בשבוע שעבר, חברת דירוג האשראי פיץ' ניתחה בצורה חיובית את השווקים בישראל. צריך לזכור שאנחנו מדינה שהיא במזרח התיכון, שוכחים את זה לפעמים. המאקרו ליחס החוב – לתוצר והדמוגרפיה שלנו טובים, ואני חושב שישראל תצא מחוזקת".

לקריאה נוספת:

- 2.מחלקים כספי מבוטחים להשקעות הזויות . (ל"ת)לילי 06/06/2023 09:47הגב לתגובה זו

- 1.כככ 05/06/2023 11:09הגב לתגובה זובאיזה זכות אתה מחלק דיבדנד ? אין כמעט רווחים. פנסיונר לעתיד בכלל.