ראש בראש: קרן השתלמות או קרן 30/70 - איפה הייתם מקבלים תשואה טובה יותר מתחילת השנה?

קרנות ההשתלמות הן דרך מצוינת לחסוך כסף לטווח הבינוני ארוך. הטבת המיסוי שקיימת מאפשרת לאדם לא לשלם מס על הרווחים, וזה יתרון גדול, אבל השאלה היא האם המנהלים מצליחים 'להכות את המדדים'. כנראה שהתשובה בדרך כלל היא לא, בוודאי אם לוקחים בחשבון את דמי הניהול שהם לוקחים, שנוגסים בתשואה. יודגש, קרן השתלמות היא מוצר חשוב, אתם יכולים ליהנות שם מהטבות מס שאין באף מכשיר השקעה אחר.

עקרונית, גם אתם יכולים לבנות לעצמכם תיק השקעות (למשל באמצעות קרן השתלמות IRA - למדריך) שבנוי על בסיס העיקרון של לא לשים את כל הביצים בסל אחד - פיזור סיכונים בארץ ובחו"ל, לקנות גם מניות וגם אג"ח (ואולי גם נכסים אלטרנטיביים, לבחור נכסים במקומות שונים בארץ ובעולם. הרי לא חכמה להשוות תשואה של המדדים הגדולים לביצועים של המסלולים ה'כלליים'. מסלול מנייתי נחשב מסוכן יותר ולכן צפוי לתת תשואה גבוהה יותר לאורך זמן. מנגד, הוא גם עלול ליפול יותר.

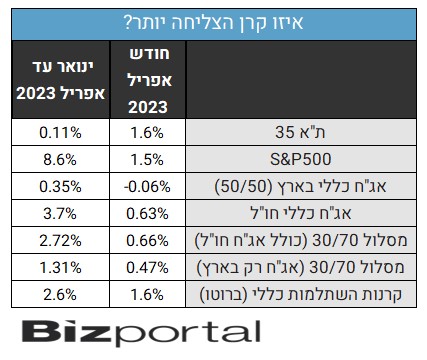

ביצענו השוואה בין תשואות ממוצע קרנות ההשתלמות בארבעת החודשים הראשונים של השנה מול קרן מוסדית שבנויה על 30% מניות ו-70% אג"ח, וכן של המדדים בנפרד, קרן אג"ח כללית בארץ שבנויה מחצי אג"ח ממשלתי וחצי אג"ח קונצרני (תכלית סל משולבת), קרן אג"ח כללית בחו"ל (S&P U.S. Government & Corporate Bond Index).

המסלול הכללי בקרנות ההשתלמות הוא המסלול הגדול ביותר ובפער גדול משאר המסלולים. הגופים המוסדיים מנהלים בו כ-158 מיליארד שקל, מתוך כ-350 מיליארד שקל שמנהלת התעשייה (לשם השוואה במסלול המנייתי מנוהלים רק 25 מיליארד שקל), ולכן התמקדנו בו.

- אורלנדו או תל אביב: איזה שוק נדל"ן אטרקטיבי יותר היום?

- כמה תקבלו היום על הריבית בפיקדונות?

- המלצת המערכת: כל הכותרות 24/7

ככלל, התוצאה היא שקרנות ההשתלמות לא הצליחו להשיא תשואה טובה יותר מהמדדים. התשואה שלהם (ברוטו) בממוצע היא 2.6% מתחילת השנה, לעומת 2.72% אם הייתם מכינים תיק של 30/70 בעצמכם. נכון, זה משתנה בין המנהלים, ובדקנו תקופה קצרה מאוד, מתחילת השנה בלבד. ועדיין - גם בתקופה של עליות בשווקים המנהלים לא נתנו תשואה טובה יותר מהשוק. תגידו, הפער לא גדול, אבל הוא קיים. ומעבר לכך - אתם משלמים לגופים המנהלים 0.8% דמי ניהול שיורדים מהתשואה שלכם. תורידו את דמי הניהול (בהנחה שאתם מנהלים חשבון עצמאי בבית ההשקעות) ותקבלו שהפער לרעת קרנות ההשתלמות המנוהלות הוא גדול ומאכזב.

צריך לסייג ולומר - לא כל המנהלים נתנו את אותם הביצועים. מדובר בממוצע. יש מנהלי כספים שהצליחו יותר ויש כאלה שפחות. אבל זה בדיוק העניין, זה ממוצע. הרי כשאתם צריכים להחליט מראש איפה להשקיע, אצל איזה מנהל, אתם לא באמת יכולים לדעת מראש מי יצליחו יותר. הדוגמה הכי חזקה היא כזכור בית ההשקעות אלטשולר שחם, שהיה הכוכב הגדול בשוק וגרף אליו את רוב הכסף של החוסכים בשנים האחרונות. השוק היה חצי אלשטולר וחצי כל השאר - עד שהוא פספס בשנתיים האחרונות, והכסף נוזל ממנו החוצה. הוא איבד עשרות מיליארדים אבל - בחצי השנה האחרונה הוא שוב עם תוצאות סבירות לחלוטין, ממש לא אחרון, ומי שעבר למתחרים בחצי השנה האחרונה לאו דווקא עשה בחירה נבונה. הניסיון לתזמן את השוק לא מצליח והניסיון לתזמן את המנהל הנכון גם מתברר לא ממש מצליח.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

- 10.תמים 21/05/2023 10:21הגב לתגובה זוהבורסה היא מלכודת דבש לטיפשים ותמימים. אני מופסד 500,000 שקל בשנתיים האחרונות

- 9.אידיוט 15/05/2023 11:05הגב לתגובה זוהבורסה זה הבלוף הגדול ביותר שהנוכלים המציאו.

- 8.אידיוט 15/05/2023 11:01הגב לתגובה זוכסף מזומן חבר נאמן

- 7.איתי 13/05/2023 10:37הגב לתגובה זוקרנות השתלמות מסלול כללי זה לא 30% מניות, הכתב קצת התבלבל...

- 6.לרון 08/05/2023 18:15הגב לתגובה זוהמחזיקה 30% מניות היא ברף הסיכון הגבוה בקרנות נאמנות 30% רמת הסיכון בינונית

- 5.מושון 08/05/2023 17:00הגב לתגובה זויש כאלה שעשו 5.5%

- 4.מתעניין 08/05/2023 14:35הגב לתגובה זואריאל, אתה אומר (בצדק רב) שתקופה של 4 חודשים מתחילת השנה היא קצרה מאוד. אז למה לא התייחסת לתקופות של 3,5,10 שנים ??? האם יש קרנות השתלמות שאפשר לנהל עצמאית ולקבל את הפטור ממס על רווחים ???

- 3.אבל קרן 70/30 יש תשואה יומית ולהשתלמות חודשית?????? (ל"ת)אנונימי 08/05/2023 13:59הגב לתגובה זו

- 2.יש פטור על קרנות השתלמות . 08/05/2023 13:23הגב לתגובה זויש פטור על קרנות השתלמות .

- 1.גילי 08/05/2023 12:51הגב לתגובה זוקרן השתלמות מכילה בין 20-30 אחוז נכסים לא סחירים שתלויים במועד השערוך.במגמה חיובית של השווקים על פרק זמן קצר התוצאות תהיינה ברורות, ולכן המדידה והמסקנה שגויה.היא אולי נכונה אך לא כתוצאה של מדידה כזו