״כדי להצליח צריך ניהול, ביצועים טובים ושירות מעולה״

אורי קיסוס, מנכ"ל מור גמל ופנסיה, בראיון לביזפורטל, מסביר ש-70% מהמעברים בשוק הגמל מתרחשים בגלל המרדף אחרי תשואות, וזה מסביר גם את הגיוסים המרשימים השנה של מור. החברה מרוויחה יפה בתחום הגמל אבל רושמת בפנסיה הפסדים גדולים (וצפויים). מתי זה ישתנה?

שנת 2022 היתה שנה טובה לבית ההשקעות הצעיר מור. הקבוצה הנפיקה את מור גמל ופנסיה מור גמל פנסיה 1.63% בבורסה, התשואות שלה בצמרת, הגידול בפעילות הגמל מרשימה ובקבוצה מעריכים שגם בפנסיה הם יתפסו נתח משמעותי בהמשך. מה זה בהמשך? לא בשנים הקרובות. בינתיים הפנסיה מייצרת הפסדים גדולים (אך צפויים) והגמל מרוויח הרבה, כך שהחברה עצמה מרוויחה, אבל לא בהיקף שמצדיק שווי של 640 מיליון שקל.

במילים אחרות, חברת הגמל שקצב הרווחים שלה מתקרב ל-45 מיליון שקל בשנה וצפוי לגדול בהמשך, מקבלת סוג של דיסקאונט גדול בגלל ההפסדים של הפנסיה. יש את העוגן הרווחי ואת "פעילות החלום". האם הפנסיה שמפסידה בהערכה גסה כ-25 מיליון שקל בשנה בשל השקעה בתשתיות, מיחשוב ועוד, תצדיק את עצמה? רק במספרים גדולים. זה לא יקרה בשנה הבאה, זה יקרה בסדרי גודל של מעל 10 מיליארד שקל - זה יכול לקחת זמן. בינתיים הגמל מייצר מזומנים בשביל הפנסיה, אבל זה לא מספיק. מור גייסה 134 מיליון שקל בשביל צמיחה - כשאתה צומח, אתה צריך לרתק הון, להשקיע בתשתיות, בשיווק ומכירות, בעמלות לסוכנים, כך שהגידול לא מתבטא בתזרים.

תזרים המזומנים של החברה מפעילות שוטפת בתשעת החודשים הראשונים הסתכם במינוס של 64 מיליון שקל לעומת רווח של 26 מיליון שקל זה פער ענק, לא בטוח שהוא ישתנה בשנה הבאה. אבל - יש את החלום של להפוך לשחקן משמעותי בפנסיה. אבל למה בעצם שאנשים יעברו לפנסיה של מור? "אנחנו מספקים ביצועים טובים לאורך זמן, שירות מעולה וחווית לקוח" אומר בראיון לביזפורטל אורי קיסוס, מנכ"ל מור גמל ופנסיה "יש לנו ותק ומוניטין של 16 שנה, עם ביצועים טובים ושירות טוב לסוכני הפיננסים והביטוח. אנחנו לא נהיה תמיד מובילים בתשואות, אבל המטרה תמיד להיות בין הטובים ביותר. השקענו משאבים רבים במערכות מחשוב ויש לנו את הממשק הכי טוב והכי שירותי מבין כל החברות. זה חשוב מאוד לסוכנים ששמים על זה דגש רב. בסופו של יום הסוכנים מחפשים שקט תפעולי, שהדברים יעבדו חלק, יעיל, עם כמה שפחות טעויות ותקלות. אנחנו פותחים מדי יום חשבונות רבים, תוך זמן קצר. בניגוד לאחרים, לא מחכים אצלנו שבועיים. אין אף גוף בשוק שפותח קופות בכמויות כאלו ובמהירות/יעילות שלנו".

תעשיית הגמל וההשתלמות מנהלת כיום 657 מיליארד שקל. על פי ההערכות, בכל שנה כ-10% מהכספים בתעשייה 'עוברים ידיים'. בפועל, מדובר על כ-50 מיליארד שקל שעוברים בין בתי ההשקעות, בניסיון לייצר תשואה עודפת על האחרים. תעשיית הגמל צומחת ב-10 השנים האחרונות בכל שנה ב-9%, חצי בגלל תשואות חיוביות בשווקים והחצי השני מגיע מגיוסים של כספים חדשים (הפקדות קבועות וחד פעמיות - תיקוני 190/גמל להשקעה - מדי חודש של הציבור).

- באיזו קרן פנסיה לבחור? העיתונים אומרים לכם - במור; נזכיר לכם מה קרה כשהם אמרו לכם לקנות קרן השתלמות של מור

- מור השקעות הכניסה 160 מיליון שקל ורשמה רווח של 17 מיליון

- המלצת המערכת: כל הכותרות 24/7

מור מחזיקה כיום ב-7% מהשוק, קיסוס לא ידבר על היעדים של החברה ורק מסכים להגיד שאם תוך 5 שנים הם לא יהיו 10% מהשוק - זה יהיה מבחינתו כישלון.

הובלתם השנה את הגיוסים, הבאתם 16 מיליארד שקל, כאשר אלטשולר שחם, הענק של התחום, מפשל, הכסף יוצא ממנו והוא איבד בשנה האחרונה 45 מיליארד שקל?

"קרה משהו בשנה האחרונה אצל המתחרה הכי גדול שלנו. צריך לדעת להיות שם ולגייס כמה שיותר כסף מהמתחרים. כשיש כסף על השולחן והביצועים שלך טובים - צריך לנצל את המומנטום. כדי להגיע לזה צריך לנהל מכירות באופן צמוד, להציב לעצמך יעדים גבוהים, להיות כמה שיותר בשטח עם הסוכנים והיועצים שבשורה התחתונה שהם נפגשים עם לקוח או מעסיק הוא יבחר בסוף במור".

אבל אין הבדל במוצר ביניכם לאחרים, בסוף זה אותו דבר, פנסיה או גמל, אתה יכול להציע טיפה דמי ניהול נמוכים יותר וזהו?

"נכון המוצר הוא זהה ולכן בסוף השוני זה קודם כל בתשואות שאתה מייצר ללקוחות. בשוק הגמל 80%-70% מתנועות הכספים בשוק זה בגלל התשואות ופערי התשואות מול המתחרים. מעבר לכך אנחנו שמים דגש על חווית משתמש דיגיטלית, תפעול מהיר ושירות מקצועי".

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

"אבל כדי שכסף ינוייד מגוף לגוף צריך לראות פערים חיוביים או שליליים של לפחות שנה שלמה, וההעברות מגיעות תמיד בדיליי של חצי שנה. כלומר, הציבור לא מזיז את הכסף כל כך מהר. הוא רוצה לראות עקביות לאורך זמן".

אורי קיסוס, מנכ"ל מור גמל ופנסיה

האם הנושא של התשואות לא נהנה מהערכת יתר? הרי אף אחד לא יודע מי ישיג את התשואות הטובות יותר בהמשך, והנפילה של אלטשולר זו רק דוגמה לכך

"בהגדרה לא כל מי שמשיג תוצאה טובה לתקופה קצרה זה מייצג. אבל גוף שיודע להציג תשואה וביצועים טובים לאורך זמן - זה בהחלט משליך על איכות ניהול ההשקעות שלו ועל עקביות. במקרה שלנו, מור מציגה ביצועים מובילים מתחילת שנה, 12 חודש אחרונים ו3 שנים. זה בחלט מייצג ועוזר לנו לגייס כספים רבים. כמו שאמרתי, אנחנו תמיד מכוונים להיות בשליש העליון של הטבלה – לא נהיה ראשונים בכל חודש."

"אבל זה לא רק התשואות, בשוק הגמל הכספים מגיעים למי שנותן את הערך הכי גבוה ללקוחות. איך גייסנו את הסכומים האדירים האלה, זה לא רק התשואות, אלא גם זה שמאמינים בנו. יש אמון של שנים במור, אמון של הסוכנים וגם של היועצים בבנקים. אפשר גם לראות שבקרנות נאמנות לפני שנה היו חברות שמתפרקות, ואנחנו מאוד יציבים שם. אנשים מאמינים בבית הזה, מאמינים ביוסי לוי, באלי לוי, במחלקת המחקר והאנליזה, וכמובן באורי קרן שהוא מנהל ההשקעות הראשי של הגמל והפנסיה ושותף".

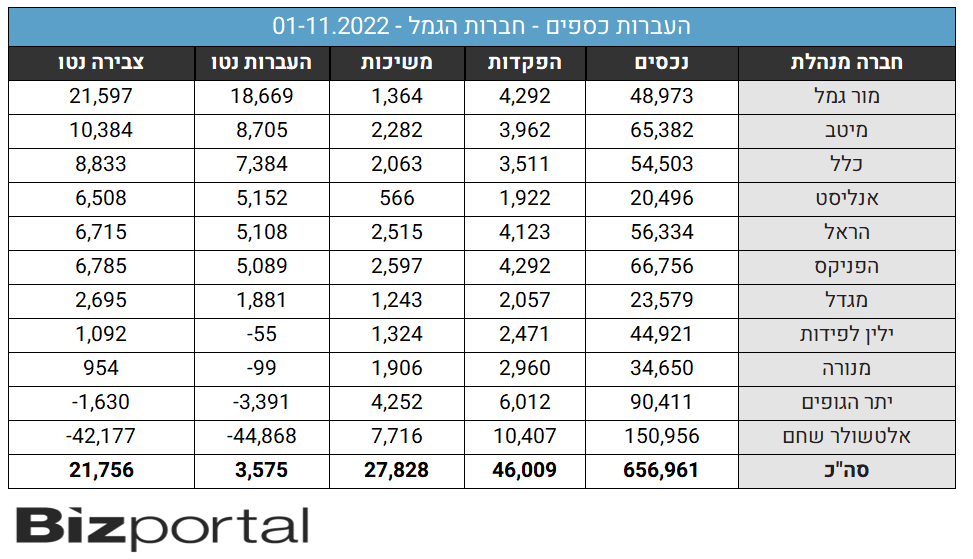

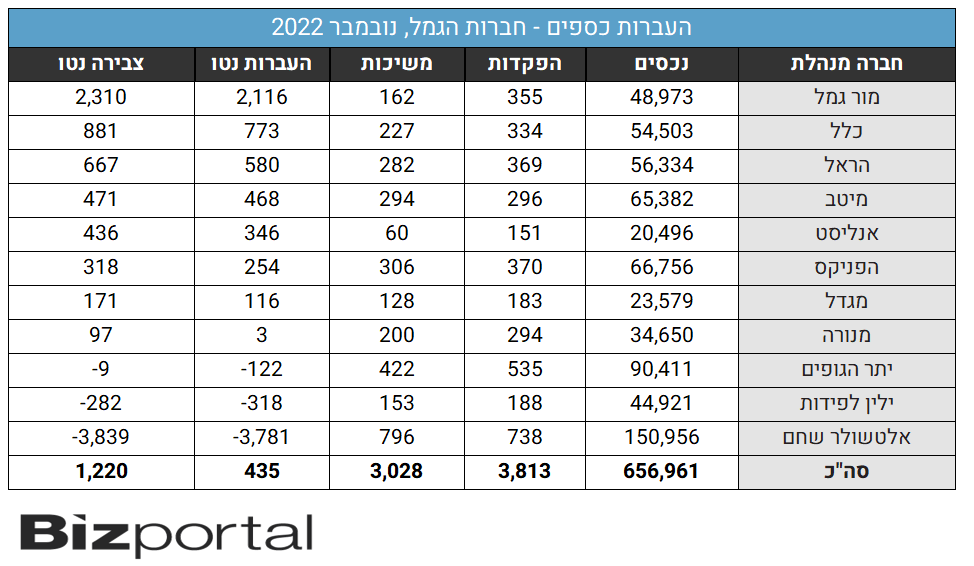

השינויים והמעברים השנה בתחום הגמל:

בוא נדבר על הסוכנים:

"כל הסוכנים הם באמת שותפים. הסוכנים והסוכנות הם שותפים אמיתיים שלנו - זה ערוץ ההפצה המרכזי שלנו ואנחנו מאוד מאמינים בו. הם מאוד מאמינים בנו ובשורה התחתונה שאנחנו יודעים להביא לשולחן תשואות, שירות ותפעול גם לחוסך וגם לסוכן, אז זה עוזר לנו להצליח".

מה יגרום לסוכן להיות מרוצה אצלכם?

"אחד הדברים שגורמים לסוכנים להיות מרוצים מהשירות שלנו זה פורטל הסוכנים. בסוף הסוכן רוצה שקט תפעולי, שאם הוא מעביר קופה שהיא נפתחת מהר, שכאשר יש תקלה לא נשלח לו יונת דואר ושהוא יראה את זה אחרי חודשיים. הוא צריך טיפול מהיר לטובת הלקוחות שלו ויש לנו תשתית שהיא מאוד חזקה בדיגיטל ונמצאת שנות אור קדימה ביחס לכל האחרים. כולם עובדים עדיין על המערכות של הבנקים, לאומי ומזרחי, מלפני ועדת בכר. אם תרצה, הקמנו את ה"אייפון 14 פרו של התחום. אם אני צריך לשפר משהו במערכת אנחנו מתקנים ותוך רגע זה עולה. אני מעלה גרסה כל 3 חודשים".

אתה מדבר בעצם על השת"פ עם FMR. המשמעות היא שאתם צריכים לגדול הרבה כדי שזה ישתלם?

"יש לנו עלות קבועה שמשלמים להם ומהבחינה הזו יש הרבה משמעות ליתרון לגודל. כשננהל 100 מיליארד שקל העלויות שלנו לא יגדלו באותה פרופורציה ולכן זה משמעותי. שינינו את ההסכם מולם והוא נכנס בינואר 2022".

אתם היחידים בינתיים שמשתמשים במערכת, אם היא כל כך טובה, ואין בלעדיות, למה לא כולם עוברים לזה?

"לכל אחד יש את המערכות שלהם, זה לא פשוט לעשות את השינוי הזה. מעבר לכך, אם יש חברה גדולה שמרוויחה מיליארד שקל והגמל מרוויח 50 מיליון שקל אז לעשות עכשיו שינוי כזה גדול זה פחות מתאים. אני מעריך שהשינוי יכול להיות רלוונטי לחברות גמל קטנות יותר. בינתיים טוב לנו כמובן שאנחנו 'בן יחיד'."

איפה האתגרים שלכם?

"האתגרים הם תפעוליים ושיווקיים, בעיקר בתחום הפנסיה. מעבר לתפעול השוטף הקיים, בגלל הפנסיה היינו צריכים להקים מערכות גדולות, בניית תשתיות של פרויקטים רבים וכמובן תשתית של מכירות ושירות למעסיק, לסוכן, ליועץ וללקוח הקצה. כיוון שאנחנו אנשים של מספרים, אנחנו דואגים לנהל את זה הדוק כי יש לזה השפעות מאוד גדולות. בוודאי כשאתה חברה קטנה עם צמיחה כזו אדירה יש לך הוצאות גדולות על שיווק. אנחנו מאוד מאוד יעילים בכל שאר הגזרות".

ממה תרוויחו בפנסיה?

"החלטנו להיכנס לשוק הפנסיה כפנסיה נבחרת "ברירת מחדל". שוק הפנסיה נשלט ע"י חברות הביטוח ומבחינתנו ראינו בזה הזדמנות גדולה כאוקייאנוס כחול. אנחנו מאמינים שנדע לספק את התוצאות גם בתחום הפנסיה. דמי הניהול שלנו כקרן ברירת מחדל (קרן נבחרת) עומדים על 0.22% מצבירה ו 1% מהפקדה".

כדי לסבר את האוזן, קרנות הפנסיה בישראל מנהלות כיום כ-600 מיליארד שקל, ותעשיית הפנסיה צומחת ב-20% בשנה. כלומר בתוך 10 שנים התעשייה אמורה להגיע ל-3.6 טריליון שקל. מור מן הסתם לא תגיע ל-10%, כלומר 300 מיליארד שקל, אבל כאשר אתה מתחיל מאפס - יש הרבה מאוד לאן לצמוח. אבל מאחר שדמי הניהול בפנסיה כל כך נמוכים - הרווח הגדול (לפחות בעתיד הנראה לעין) יגיע מהגמל.

כשקיסוס הגיע ל'מור' לפני שנתיים, בית ההשקעות ניהל 10 מיליארד שקל, היום מור גמל מנהלת 49 מיליארד שקל. כלומר - למרות שבית ההשקעות קיים 16 שנים, הצמיחה המואצת הגיעה רק בשנים הללו. מור גייסה השנה 18.6 מיליארד שקל (ותסיים את השנה עם יותר) לשם השוואה, בית ההשקעות השני ברשימה (מיטב) גייס השנה 8.7 מיליארד שקל, והשלישי 7.3 מיליארד. בצד השלילי – אלטשולר שחם איבד השנה 45 מיליארד שקל, שהתפזרו בין המתחרים.

הסיבה לדימום הכספים המאסיבי של אלטושלר הן התשואות שלו, כאשר הוא נמצא מזה שנה וחצי במקום האחרון (בחודשים יולי ונובמבר השנה הוא היה דווקא במקום הראשון, אבל כדי לצאת מהתחתית ולהוכיח לציבור שמשהו השתנה – הוא יצטרך עוד כמה חודשים טובים).

והנה הבעיה בתחום: כאמור, 70%-80% מהסיבה למעבר הכספים בין הגופים הן התשואות. אבל מתי הציבור עובר? אחרי שגוף 'מוכיח את עצמו' כגוף טוב במשך חצי שנה. כלומר, הכספים יזרמו לגוף המוביל רק באיחור, בדיעבד, רק אחרי שהגוף מצליח להציג שוב ושוב תוצאות מצוינות בצורה יוצאת דופן. ומי אמר שהוא ימשיך להציג את התשואות הטובות גם בהמשך? הנה שוב אלטשולר כדוגמה – הוא היה הראשון ואז כולם באו אליו, אבל הם גם פספסו את התשואות הטובות בהתחלה, וגם 'אכלו אותה' עם התשואות הגרועות אחר כך.

קיסוס עצמו 'שווה' על הנייר יותר מ-11 מיליון שקל, הוא מחזיק ב-1.5% ממניות החברה שהונפקה בתחילת השנה בשווי של 750 מיליון שקל (אחרי הכסף). כיום החברה נסחרת לפי שווי של 640 מיליון שקל, לאחר שהשבוע המניה איבדה 10%. בסך הכל היא ירדה ב-15% מההנפקה.

- 3.תמיד הצליח לעבוד על המערכת (ל"ת)אנונימי 23/12/2022 22:18הגב לתגובה זו

- 2.ככ 22/12/2022 15:12הגב לתגובה זובעלי עניין בכל חברות פח הזבל של הבורסה.

- 1.ברבור שחור 22/12/2022 13:21הגב לתגובה זומתהדרים בנוצות לא להם...התשואות שלהם נבעו מיתרון לקוטן. זה נגמר. עכשיו המבחן שלהם....

- בינתיים אלטשולר משאירים להם אבק. (ל"ת)כגן 22/12/2022 20:30הגב לתגובה זו

- מסכים, נבנו בעיקר מקוטן ומחורבן אלטשולר (ל"ת)א 22/12/2022 15:18הגב לתגובה זו

- אנונימי 22/12/2022 15:09הגב לתגובה זובחודשים האחרונים רואים שכבר לא קל להם. לנהל שני מיליארד שקל ולנהל 60 מיליארד זה לא אותו עולם. כבר אי אפשר להנות מהנפקות פרטיות בדיסקאונט במניית יתר, זה לא מזיז את המחוג. המבחן שלהם עכשיו. נעקוב.

- חכו לדצמבר ואז נשמע אתכם אומרים את זה שוב (ל"ת)שטויות במיץ 25/12/2022 19:49