הדוחות הלא רלוונטים של ג'נריישן ואיך קרסה סולגרין?

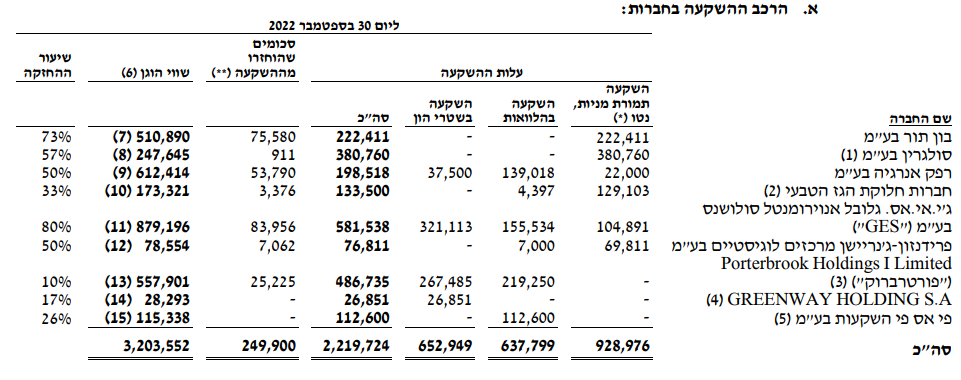

קרן ההשקעה בתשתיות ואנרגיה, ג'נריישן קפיטל ג'נריישן קפיטל 1.17% , השולטת בין היתר בחברת סולגרין סולגרין (57%), פרסמה בשבוע שעבר את דוחותיה הכספיים לפיהם הרווחים שנבעו משערוכים בהשקעה בחברות המוחזקות מסתכמים ב-263 מיליון שקל. מנגד, נוצר הפסד כתוצאה מירידה במחיר מניית חברת סולגרין (נפלה 65% מתחילת השנה), אשר השפיע מהותית על רווחי השערוך. חלק גדול מההפסד הזה, "נעלם" מהדוחות הכספיים.

דוחות כספיים בהגדרה הם מידע מאוחר. בסוף נובמבר אנחנו מקבלים מידע על מה שקרה ביולי-אוגוסט-ספטמבר. כלומר, בהגדרה הם פחות רלבנטיים מאשר אם הם היו מוגשים רגע אחרי התקופה. אבל, במקרה של ג'נריישן זה לא רק הפער בזמן, זה גם המספרים של המוחזקת סולגרין שנמצאים בדוחות הכספיים.

אם בוחנים את שווי השוק ביחס לשווי בספרים, מגלים הפסד שלא מתבטא בדוחות של ג'נרשיין בסך 100 מיליון שקל. המידע הזה לא מוצג במאזן ובדוח רווח והפסד, אך בביאורים מסבירה החברה כי לאחר תאריך המאזן יש ירידה של 87 מיליון של בערך סולגרין. ואם כך - איך זה שמעריך השווי והנהלת החברה לא ביטאו את זה במספרים.

סולגרין מתבררת כהשקעה כושלת במיוחד כשעד היום השקיעה בה ג'נריישן 380 מיליון שקל ושוויה של ההחזקה בספרים כ-248 מיליון שקל והכי חשוב - שוויה בשוק, כ-150 מיליון שקל. מדובר על הפסד מצרפי על סולגרין שמוחזקת בשיעור של 57% בידי ג'נריישן והיתה מההחזקות הראשונות, בשיעור של 60%.

- ג'נריישן קפיטל: עדכון תחזיות חיובי וצמיחה בפעילויות הליבה

- ג'נריישן קפיטל מגייסת 280 מיליון שקל בהנפקה פרטית למוסדיים

- המלצת המערכת: כל הכותרות 24/7

ההפסד הזה צורם במיוחד לאור בתקופה הממושכת (כ-3.5 שנים) ובהינתן שחברות האנרגיה המתחדשת המקבילות לסולגרין הניבו תשואה של מאות אחוזים בשנים האלו (אם כי בשנה האחרונה, חלקן נפגעות מעליית הריבית ומחירן בשוק יורד)

הבעיות בסולגרין התעצמו כשהחברה נכנסה לפעילות בחו"ל. היא השקיעה 90 מיליון דולר בחברה אמריקאית ונראה שתוך חודשים, הכסף ירד לטמיון. בינתיים מתפטרים הבכירים בה, לאחרונה תום שפרן, המנכ"ל עזב בשבוע שעבר.

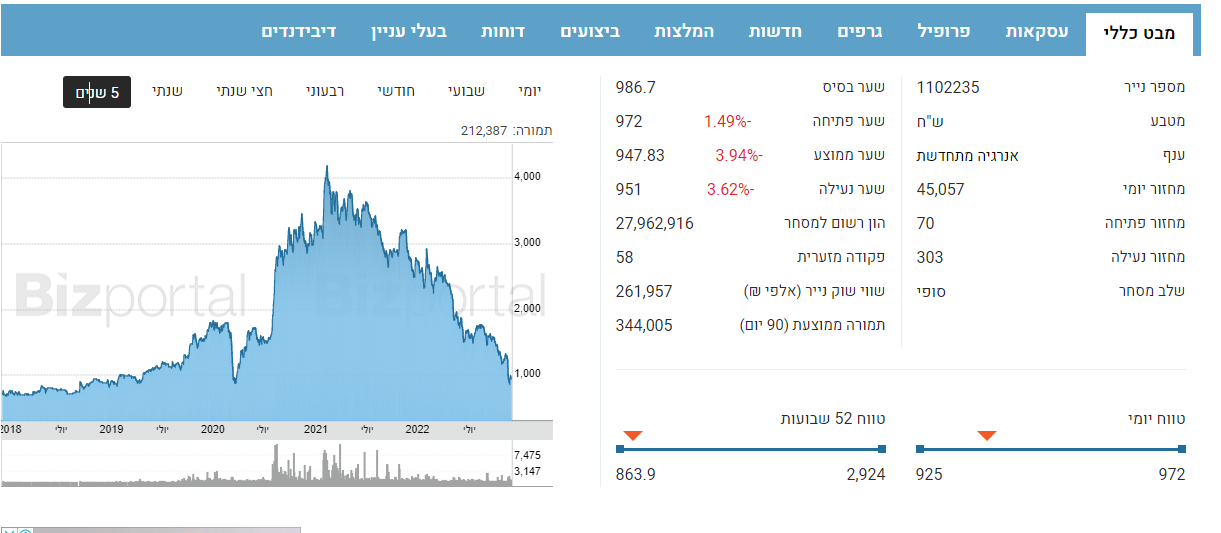

ההשקעה הכוללת של סולגרין בהרפתקה בארה"ב שאמורה היתה להגיע ל-164 מיליון דולר נעשתה דרך Kuubix שההתמחות שלה היתה התקנה של מערכות פוטו־וולטאיות ביתיות. בדוחות של סולגרין התברר גודל האסון וכבר ניתן היה לקבוע שהרכישה היא פלופ. סולגרין רשמה הפסד כבד (זה עוד לא הסוף - המוניטין בספרים על הרכישה חייב להימחק) ומנייתה צנחה:

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

וכל זה, אמנם גרם לקרן ג'נריישן לבצע מחיקה, אבל רחוקה משווי השוק. עם זאת, השוק בעצמו מתמחר את ההפסדים האלו דרך מחיר המניה. שווי השוק כ-1.55 מיליארד שקל לעומת הון של כ-1.9 מיליארד שקל - חלק מהסיבה לשווי מתחת להון נובע מכך שהשוק מתמחר שווי נמוך יותר לנכסים מוחזקים ממה שרשום בספרים. סיבה נוספת אגב היא דמי הניהול שלוקחים בעצם מנהלי הקרן באופן שוטף. השוק מתמחר את דמי הניהול השוטפים האלו ומגלם אותם במחיר.

כך או אחרת, ניתן מדוחות קרן ג'נריישן לראות ששתי ההשקעות הרווחיות ביותר עבורה היו בון תור ורפק אנרגיה. בבון תור הושקעו 220 מיליון שקל, הוחזרו כדיבידנד 70 מיליון ושווי ההשקעה 510 מיליון שקל. ברפק אנרגיה הושקעו וניתנו כהלוואת 200 מיליון שקל, הוחזרו 50 מיליון וההשקעה שווה 612 מיליון שקל. ההשקעה הגדולה של הקרן היא GES שמוערכת ב-880 מיליון שקל וגם כאן הקרן רשמה רווח מהשבחה-שערוך של כ-300 מיליון שקל.

- 13.אוהד 08/01/2023 13:27הגב לתגובה זואיפה הרשות לניירות ערך בבדיקת העניין?

- 12.יריב 08/12/2022 20:11הגב לתגובה זוהמטרה: דמי ניהול גבוהים. דווקא ג'נריישן השקיעה מצויין ברפק. אולי לא קרן המילניום אבל בטח שלא הגרועה שבחבורה.

- 11.מלי 07/12/2022 01:06הגב לתגובה זומהיכרותי במערכת היחסים בין המנכ״ל ליו״ר שהתפטר, ניתן לשער שסיום עבודת המנכ״ל עלה בשיחות בסמוך לסיום כהונת היו״ר. עיתוי הדיווח והנימוק המוזר לסיום העסקה הקשור לסיבות אישיות, מעלה סימני ריח נוספים לממשל תאגידי כושל לחברה. זה המקום לרשות לניע לבחון את ההתנהלות החברה והממשל התאגידי בה. היכן היה הבורד שאישר את העסקאות המפוקפקות? והאם המנהלים שנסו הרוויחו מהעסקאות מעבר לים בעקיפין????

- 10.נוכלים חוסר תנאים לנהג במטרופולין תחבורה (ל"ת)ברוך 06/12/2022 18:57הגב לתגובה זו

- 9.לירן 06/12/2022 14:38הגב לתגובה זומה זאת אומרת? כל אחד כותב בדוחות מה שהוא רוצה? למה הרשות לניירות ערך לא בודקת?

- 8.ציקי 06/12/2022 14:16הגב לתגובה זולפחות שותפים בפרידנזון במחסנים 0

- 7.בחברות אחזקה נהוג דיסקאונט (ל"ת)הגולש 06/12/2022 11:48הגב לתגובה זו

- 6.הגולש 06/12/2022 11:47הגב לתגובה זוהרבה יותר מגובה ההשקעה כולה בארהבכך שנראה שיש עוברשוטינג ( ירדה הרבה יותר מהנדרש)

- 5.יעקב 06/12/2022 09:52הגב לתגובה זוחברה שממציאה דברים ומנצלת את התמימות של המשקיעים המטומטמים שקונים הנפקות לפי הערכות שווי , חוץ מעשרות מיליונים שח בדמי ניהול בלי סיכון הם לא ייצרו שום דבר מהיום שזה הוקם

- 4.נדב 06/12/2022 09:42הגב לתגובה זו"גנריישן מתעלמת מהפסד של 100 מיליון על סולגרין" מאחר והדוח הוא ל 30.9.22 וזה היה השווי דאז?

- 3.מצחיקים 06/12/2022 09:23הגב לתגובה זוגם בלי ההשקעה הכושלת בארה"ב

- 2.שמוליק 06/12/2022 08:39הגב לתגובה זוגם באפט טועה מדי פעם. צריך פשוט לחתוך את הפעילות בארהב ולא להעמיק את ההפסד שם. לעומת הבוננזה של תחנות הכוח של גינריישן זה כלום. לחתוך ולשוכח

- 1.אנונימי 06/12/2022 08:31הגב לתגובה זוהאם אין ביקורת על השיערוכים למעלה או למטה? מי מאשר שיערוכים לא מציאותיים ? מי הרגולטור ?