מחירי האג"ח בירידה - התשואות בעלייה; אג"ח שקלי ל-9.5 שנים ב-2.12%

הכתובת היתה על הקיר - כבר חצי שנה שכיוון הריבית בארץ למעלה ולהבדיל משוק המניות שמקבל את הבשורות ומפנים אותן באופן מיידי, שוק האג"ח מתקשה להתרגל למצב החדש. אגרות החוב יורדות לאיטן כשהתשואה במקביל עולה. מדובר בירידה איטית, אך כואבת, ככל שמח"מ האג"ח ארוך יותר כך הירידה דרמטית יותר. אגרות החוב לטווח של 9.5 שנים ומעלה כבר ירדו 8% ועד 15%. זה המון לאגרות חוב. הכתובת כאמור היתה על הקיר - חשבתם שאיגרות החוב הן השקעה סולידית? תחשבו שוב

זה הפסד ענק במיוחד בהינתן שחושבים שאג"ח הוא מוצר בטוח וזה המון ביחס לאפסייד - הפסדתם 8% כאשר ציפיתם לתשואה של 1.3%. מי שרכש אג"ח ממשלתי שקלי לפני כשלושה חודשים ציפה לתשואה סולידית של 1.3% בשנה, בפועל הוא הפסיד 8% בשלושה חודשים.

הירידות באגרות החוב הן לאורך כל סוגי האג"ח ולכל המח"מים, אך המח"מ הקצר הכי פחות סובל. אגרות חוב שקליות עד שנה שהיו בתשואה שלילית הגיעו ל-0.58% זה המון ביחס לעבר, אבל מכיוון שהמח"מ קצר, מדובר בפועל על ירידה במחיר של כ-1%. למעשה, הירידות בשערי האג"ח העלו את כל אגרות החוב השקליות בריבית קבועה למעל האפס. אין כבר תשואות שליליות. אגב חיוביות במובן הנומינלי, במובן הריאלי בהינתן אינפלציה צפויה של 2.3%-2.8% מדובר בתשואה ריאלית שלילית.

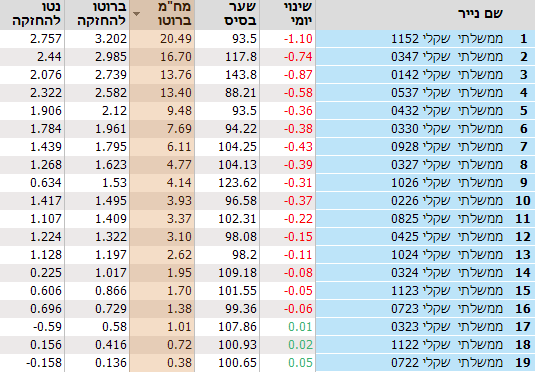

הנה הירידות היום והתשואות הצפויות באגרות החוב הממשלתיות השקליות:

אגרות החוב ממשלתיות שקליות בסכומים של מאות מיליארדים נסחרות בבורסה כשהגופים העיקריים שמחזיקים בהן הם קרנות פנסיה, קופות גמל, קרנות השתלמות וקרנות נאמנות. המכשיר הזה, כפי שכתבנו בעבר מספר פעמים, הפך להיות במקרים מסוימים מסוכן. הריבית בדרך למעלה וזה יעלה את התשואות האפקטיביות - המשמעות, ירידה צפויה באגרות החוב האלו. אם כי, הירידות האחרונות כבר מבטאות העלאת ריבית בקרוב, השאלה מה יהיה בהמשך השנה.

- קרנות נאמנות 80/20 ו-70/30 - האם הן ניצחו את המדדים?

- כאוס פתאומי בשוק האג"ח ביפן מאותת לשוורים: העליות במניות כבר לא מובנות מאליהן

- המלצת המערכת: כל הכותרות 24/7

- 4.מניות לא, אגח לא, מה כן ??? (ל"ת)בן 14/03/2022 23:02הגב לתגובה זו

- אדם תמים מאוד וישר 02/04/2022 14:36הגב לתגובה זוזו דעתי האישית, איני ממליץ ואני פועל לפיה. מניות - רק במדדים רחבים ומגוונים עם פיזור גאוגרפי. ארה"ב לבדה זה לא מספיק. אלמלא היתה שוקעת, לא היתה צריכה לייצא את המהפכה (הדמוקרטית) שלה. מדד עם מכפיל רווח גבוה מעל 20 - לא. מדד עם מכפיל נמוך מ-15 - כן. אפשר לנצל משברים גלובליים חולפים. אג"ח - תמיד טוב שיש בתיק. אג"ח קונצרני - סיכון חדלות פרעון ופיצוי ריבית קטן לטעמי. אג"ח מדינה - בהחלט. אג"ח צמוד - עדיין מתומחר ביוקר. אג"ח מדינה "שחר" במח"מ ארוך - סיכון להפסדי הון גדולים. אג"ח במח"מ בינוני (7 שנים~) - סיכון להפסדי הון נומינליים זמניים באזור ה 15% (בהנחה לא מבוססת שהריבית תנסוק ל-2% לכל היותר). אני בוחר באג"ח מדינה "שחר" במח"מ בינוני. להשאיר חלק נאה, 25%, במזומן. ~~~~~~~~~~~~~ יש לבצע את ההשקעה במנות קצובות. לא הכל ביחד, גם אם זה מפתה. כך אתה יכול להבין לאן הולכת הריבית. זה מתאים לאנשים כמוני שיש להם אורך רוח של 10 שנים (אם אחיה עוד 10 שנים. אם לא, אז צאצאי ימשיכו היכן שאפסיק). אם אתה צריך את הכסף באופן מיידי או בטווח של עד 7 שנים, התיק שלי הוא בעייתי.

- 3.תמים 14/03/2022 21:44הגב לתגובה זומה נחשב סולידי היום בשוק הבורסה?? לא מניות ולא איגרות חוב. רק לקנות דירה.

- 2.למי שמחזיק עד הפדיון לא אכפת מהתנודות (ל"ת)גילה 14/03/2022 21:08הגב לתגובה זו

- בני גור 29/03/2022 02:22הגב לתגובה זואם לא היה משקיע בסך היה מקבל יותר

- 1.אלון 14/03/2022 18:36הגב לתגובה זושנה מדבר על אג"ח ארה"ב ואיך זה משפיע על השווקים..