בנק ישראל: מכרזי רמ"י מייקרים את הדירות – ולא רק באזורי הביקוש

כך תואר בדוח היציבות הפיננסית למחצית השניה של 2021. לפי הבנק, סביר שבטווח הקצר מחירי הדירות לא ירדו ושהשכירות תתייקר - בהיעדר שכירות ממוסדת. על חשיפת הבנקים לתחום: "הסיכון נמוך אך זיהינו את הגדלת התיאבון אליו וירידה באיכות החיתום". בשוק ההון: הסיכון עלה, נמוך בהשוואה בינלאומית

בדוח היציבות הפיננסית שלו למחצית השניה של 2021, בנק ישראל בדרכו המרומזת שם את הפנס על רצון המדינה להגדיל את קופתה כאחד הגורמים לעליית מחירי הדיור. לצד הביקושים שלא עומדים בקצב שיווקי הקרקעות (על אף שגבר) והאטה בהתחלות הבניה בשל מגבלות הקורונה, בבנק המרכזי מזכירים כי "נרשמה לאחרונה עלייה חדה של מחירי הקרקעות במכרזי רמ"י, גם באזורים שאינם נחשבים לאזורי הביקוש. עליית מחירי הקרקעות עלולה להתבטא בעליית מחירי הדירות בעתיד".

רבות נכתב על כפילות הכובעים הזו של המדינה כמי שגם מאסדרת את שיווקי הקרקעות בשטחה ושולטת בתכנון ובכובעה השני היא בעלים של מרבית הקרקע וממקסמת את התמורה ממנה. יש לזכור שההכנסות בסוף מגיעות ממי שמסוגל לשלם (ע"ע 5 מיליון שקל על דירה בשדה דוב, פרויקט שטרם החל השיווק בו, או את המחירים הגבוהים בתל ברוך-גבול רמה"ש) והמטרה היא עם הכסף של אלה לשרת את סדר העדיפויות שהממשלה רואה לנכון (מבלי להפחית בחשיבות תופעת הלוואי של דחיקת אוכלוסייה קיימת).

ועדיין, כפועל יוצא עולים המחירים גם בסביבת מכרזי העתק הללו. אם פתאום קופץ שוויה של קרקע באזורי ה"מגה-ביקוש", סביר שגם המחירים בטבעת השניה לתל אביב יעלו. בכל זאת הקשר הזה נקטע בנקודה מסויימת בתלות במרחק, ובאיזה מאזורי הפריפריה שאופיינו בביקושים נמוכים לא נראה זינוק רק בשל מכרז בסמוך לים בהרצליה. הבעיה שעולה מהדוח של בנק ישראל, היא שרשות מקרקעי ישראל נוקטת בשיטה הזו לא רק באזורי הביקוש – כלומר היא מייקרת גם האזורים הזולים יותר יחסית.

חלק מהגורמים בשוק טוענים כי יש לשנות את שיטת המכרזים, ולבחור כזוכה לא במי שהגיש את ההצעה הגבוה ביותר, אלא את זו השניה בגובהה, שכן הפער לא פעם גדול מאד. גם הצעה זו נתקלת בהתנגדויות מיזמים מובילים (שרגילים "לקטוף" את המכרזים המבוקשים) בטיעון שמדובר ב"עבודה בעיניים" שלא תפתור את הבעיה.

- מה גרם לנגיד לצאת משיווי משקל ולמה הקבלנים צריכים להמשיך לדאוג - ראיון

- תן וקח - שחיתות מובנית בקשר בין בנק ישראל לבנקים

- המלצת המערכת: כל הכותרות 24/7

בכל אופן, בבנק כותבים ש"ההסתברות לירידת מחירי הדירות בטווח הקצר נראית כיום נמוכה", ועל כן הם צופים גם המשך של התייקרות השכירות, בהיעדר פתרון מוסדי מספק. "עליית מחירי הדירות מאז פרוץ משבר הקורונה הייתה מהירה הרבה יותר מעליית מחירי השכירות", הם מזכירים את הידוע זה תקופה ארוכה, וממשיכים לשאלה הקריטית "האם הפער בין עליית מחירי הדירות לעליית מחירי השכירות יכול להתקיים לאורך זמן?".

תשובתם: "פער זה יכול להצטמצם כתוצאה מירידת מחירי הדירות או כתוצאה מעליית מחירי השכירות". ניחשתם נכון, בין שתי האפשרויות, זו השנייה ש"לוקחת": "עליית מחירי השכירות נראית כתרחיש סביר בטווח הקצר. עליית מחירי הדירות תרחיק מרכישת דירה משקי בית שאין באפשרותם לצבור הון עצמי מספיק ו/או לעמוד בתשלומי משכנתה, ובכך תעלה את הביקוש לשכירות. שוק השכירות המוסדי לטווח ארוך עדיין אינו מפותח דיו בישראל, למרות התעוררותו לאחרונה, שפירותיה יבשילו רק בעוד כמה שנים".

כאמור, כל הדברים האלה נכתבים בדוח שמטרתו לתאר את היציבות הפיננסית. למרות שהוסבר שרמת הסיכון דומה לזו במחצית הראשונה של 2021, רמת הסיכון הנובעת משוקי הנכסים הועלתה לרמה של כתום כהה במפת הצבעים של בנק ישראל, כשמדובר ברמה אחת לפני זו המסוכנת ביותר. צריך לזכור כי הדבר מתאר את הסביבה ששררה במחצית השניה של אשתקד, מאז כבר הנאסד"ק הספיק להכנס לתיקון וענקיות כמו FACEBOOK (FB) ו- NETFLIX (NFLX) צללו ועלו הציפיות להעלאות ריבית.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

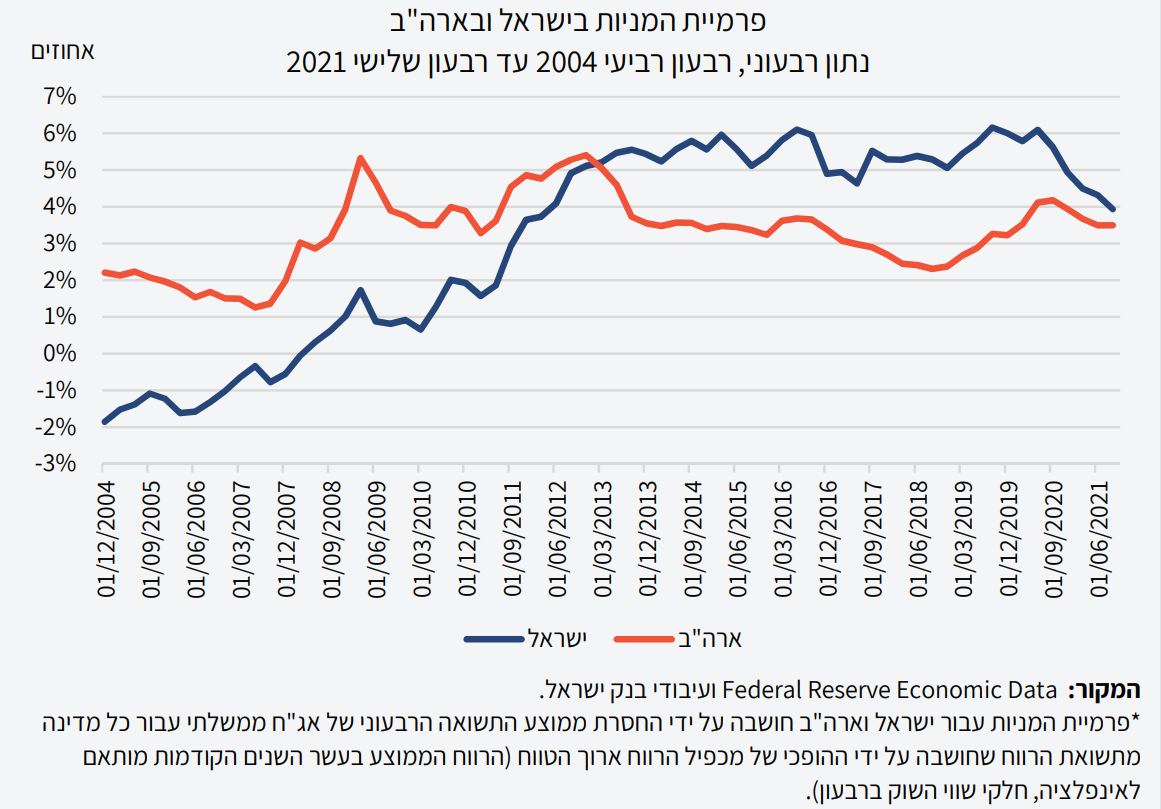

"במחצית הנסקרת נמשכה מגמת העלייה של מחירי המניות ומחירי אג"ח החברות, ובהתאם לכך עלה היחס בין שווי המניות של החברות לרווחים הממוצעים שלהן בעשור הקודם, וירד מרווח התשואה בין אג"ח חברות לאג"ח ממשלתיות דומות", תואר. אמנם נקבע כי הרמה של מחירי הנכסים הפיננסיים בישראל גבוהה ביחס לנגזר מגורמי היסוד, אך גם צויין שהדבר דומה לרמה במרבית המדינות המפותחות ושאם להסתכל על נכסי הסיכון בפרט, התשואה העודפת הצפויה מהם ביחס לתשואה על אג"ח ממשלתיות אינה נמוכה מאשר בעבר.

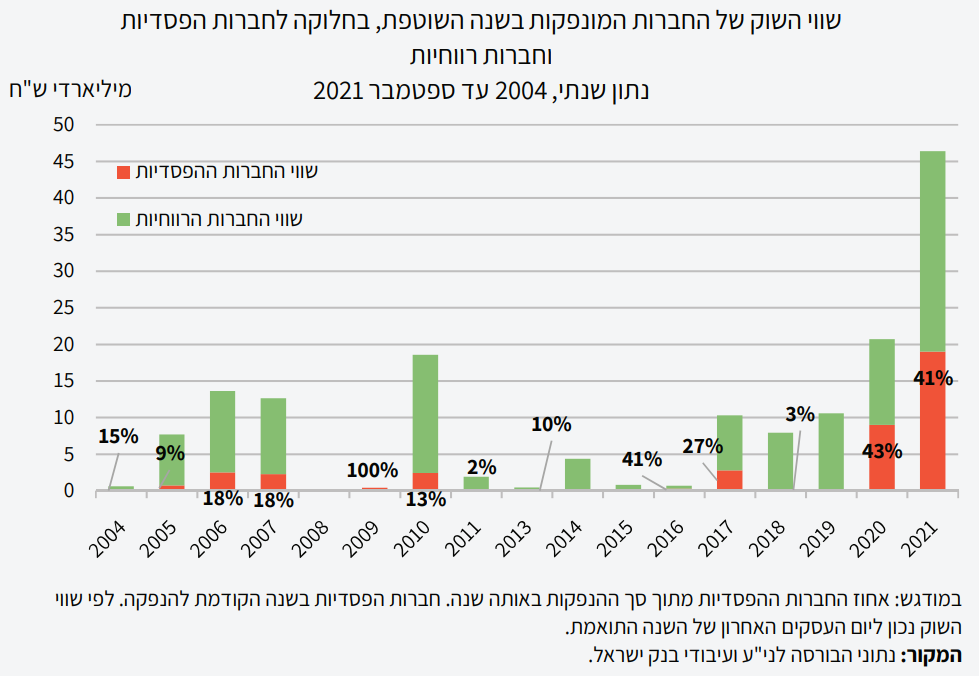

בדוח ממשיכים את ההתייחסות לפער בין רווחי החברות הנסחרות להערכות השווי וכותבים כי שיעור שווי השוק של החברות שהפסידו בשנה שקדמה להנפקתן מתוך סך שווי השוק המונפק גבוה ביחס לשנים קודמות. "שותפויות מו"פ וחברת הספאק שהונפקה בתל אביב יחד עם שיעור גבוה של חברות הפסדיות עלול להצביע על התגברות התיאבון-לסיכון של המשקיעים. ירידה בתיאבון לסיכון עלולה לגרום לירידה של מחירי הנכסים, שרמתם גבוהה היסטורית, כפי שעולה ממכפיל הרווח ארוך הטווח".

ובכל זאת מדגישים בדוח שבניגוד למרבית המשקים הגדולים, רמת התמחור בשוק המניות בישראל, אינה חריגה מבחינה היסטורית ביחס לפעילות הריאלית. "זאת ועוד, הן בישראל והן בעולם תשואת הרווח של החברות הציבוריות ביחס לרמת התשואות על אג"ח חסרות סיכון (פרמיית המניות), אינה נמוכה בפרספקטיבה היסטורית".

השילוב שני הנושאים שהוזכרו כאן עד כה – שוק הנדל"ן והיציבות הפיננסית, נמצא בדוח בין היתר בהתייחסות לאשראי שנותנים בבנקים. לפי בנק ישראל, המספרים בינתיים נראים טוב, המגמה קדימה מעוררת חשש. "הסיכון הגלום בתיק האשראי העסקי בבנקים מסתמן כנמוך, לרבות בענפי הנדל"ן והבינוי", צוין. באותה נשימה הוזכר גם שבפיקוח על הבנקים "זיהו את הגדלת תיאבון הסיכון של הבנקים וירידה באיכות החיתום והוציאו בסוף דצמבר 2021 מכתב לתאגידים הבנקאיים בדרישה לבחון את הסטנדרטים בהם ניתן לאחרונה אשראי מסחרי בכלל ואשראי לענף הבינוי והנדל"ן בפרט ולהתאים את ההפרשה הקבוצתית בגין תיק האשראי המסחרי לעלייה ברמת הסיכון".

באשר לחובות משקי הבית, שנטל החוב הרובץ עליהם מורכב בעיקר מהחזרי המשכנתא, נקבע כי בהשוואה למדינות עיקריות ונתוני העבר, יחס שירות החוב כאן אינו חריג. "עם זאת יש לציין כי לשינויים חדים בסביבת הריבית בהשפעת עלייה חדה מהצפוי של האינפלציה עלולה להיות השפעה ניכרת לרעה על יחס שירות החוב, ובהתאם לכך – על יציבותם הכלכלית של משקי הבית".

- 13.אנונימי 17/02/2022 13:56הגב לתגובה זולמי יש אינטרס לעכב???

- 12.אריה פרידמן 16/02/2022 11:24הגב לתגובה זועל רמ״י והממשלה האחריות לגובה מחירי הדיור. עליהם לתכנן ישובים חדשים בנגב ובגליל ולמסור הקרקע בחינם אין כסף. רק כך גם נוריד את מחירי הדיור , נוריד הביקושים באזורי הביקוש והכי חשוב שנייהד את הגליל והנגב !!!!!

- 11.בני 16/02/2022 10:18הגב לתגובה זוטוב שנזכרתם שנים שרשות מקרקעי ישראל מספסרת במחירי הקרקעות. עובדתית וכמו כן יש הרבה שחיתות בגוף הזה.

- 10.לואי 14/02/2022 22:44הגב לתגובה זומוזר ויותר ממוזר שבמדינה מוקפת אויבים שכל הזמן מכריזים שמטרתם" לחסל את " הישות הציונית" והם עושים את כל המאמצים בכיוון. מוזר מאד איך מחירי הנדל"ן מרקיעים לשחקים כל הזמן! שמעתי אנשים שטוענים שיש מישהו/ מישהם/מישהן, שמעונינים בכך. לי קשה להאמין בכך. לדעתי ניתן להפשיר קרקעות בזול ולהוריד את המחירים

- 9.אנונימי 14/02/2022 14:21הגב לתגובה זואיפה ההבטחות של הממשלה להוזיל מחירים

- 8.מהפח אל הפחת גם אתם וגם רמי (ל"ת)יוסי 14/02/2022 14:20הגב לתגובה זו

- 7.כוכבי 14/02/2022 13:52הגב לתגובה זושיהיה לך לבריאות אתה לא אשם הממשלה לא אשמה הקבלנים לא אשמים הבנקים לא אשמים מי שאשם זאת מסעודה משכונת התיקוה , איפה יש בידור כזה רק פה ומה זה משנה העיקר המשכורת והתנאים והבוחטות הנילוות לזה

- 6.אלון 14/02/2022 13:29הגב לתגובה זועכשיו כשהבועה מתחילה להתפוצץ כולם מתחילים לזרוק אחריות.. המשכנתאות ירדו בינואר אז מאשימים את הבידודים שהיו.. בקיצור- כולם מנסים לעצום עיניים והמשיך ללכת, ההתנגשות בקיר רק תהיה יותר כואבת

- דוידי 15/02/2022 19:51הגב לתגובה זובשניה שהמדינה קרי רמסי יכריזו על הקפאת מחירי הקרקעות כל הנדל"ן במדינה נכנס למוד חדש ושפוי

- 5.בנק ישראל הוא המגה פיגוע כלכלת ישראל (ל"ת)רשע 14/02/2022 13:20הגב לתגובה זו

- 4.דודי 14/02/2022 13:11הגב לתגובה זומסכנים אנחנו שזאת הצמרת הכלכלית שלנו

- 3.איפה הסופרטנקר של הותמלים שהבטיח הנוכל נוכליהו? (ל"ת)חשבון קשה 14/02/2022 13:05הגב לתגובה זו

- 2.גידי 14/02/2022 12:07הגב לתגובה זוירון מתנהג כהרפגון של מולייר...סופר את הכסף

- 1.אלכס 14/02/2022 12:06הגב לתגובה זובנק טיפש שפולט שטויות.עכשיו נזכר.אין סוסים אין אוורוה.מתאים לעצלנים לפזר ערפל ביום חם.למי מפריע בבנק ישראל שמחירי הדירות עולים? בדיחה.בנק ישראל יתוש מזמזם,ממזמז.מבזבז תחמושת לריק.