אזורים: הרווח הנקי זינק ב-270% ל-92 מיליון שקל

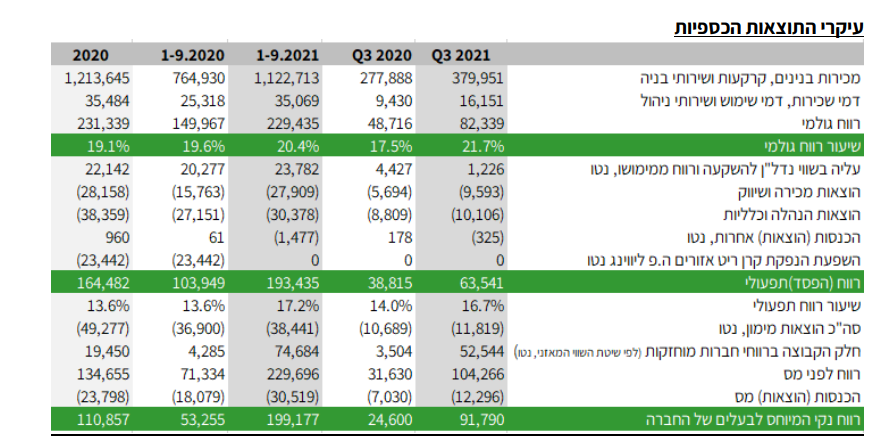

חברת הנדל"ן אזורים 2.3% מדווחת על דוחות טובים: ההכנסות עלו ל-380 מיליון שקל ברבעון השלישי של השנה, בהשוואה ל-278 מיליון שקל בתקופה המקבילה אשתקד.

הרווח הנקי גדל ל-92 מיליון שקל, בהשוואה לכ-25 מיליון שקלים בתקופה המקבילה. הגידול נובע מעלייה ברווח התפעולי והכרה ברווח של קרן הריט אזורים Living לפי שיטת השווי המאזני, בסך של כ-75 מיליון שקלים. במקביל מדווחת החברה על רווח גולמי צפוי מפרויקטים המסתכם לכ-1.1 מיליארד שקלים.

הרווח התפעולי עמד על 63.5 מיליון שקל, לעומת 39 מיליון שקל ברבעון המקביל אשתקד.

הפרויקטים העיקריים בהם נרשמו מכירות ברבעון השלישי הם פרויקט הדגל בתחום ההתחדשות העירונית- MOMENT בבת ים, פרויקט Exchange ברמת גן ופרויקט Yarok בתל מונד. כמו כן, היקף יח"ד בביצוע ו/או שיווק ממשיך לגדול וכולל נכון ליום 30.9.2021 3,372 יח"ד. מתוך 3,058 יח"ד לשיווק נמכרו 2,223 יח"ד בשווי חוזי כולל של כ- 4.3 מיליארד שקלים.

- חילוט ערבות בנקאית לא ייחשב העדפת נושים

- אזורים תקים 147 יח"ד בבאר יעקב לאחר שזכתה במכרז רמ"י

- המלצת המערכת: כל הכותרות 24/7

מחיר מכירה ממוצע של דירה ברבעון השלישי הסתכם לכ-2.35 מיליון שקלים, זאת לעומת מחיר ממוצע של כ-1.87 מיליון שקלים ליחידה בתקופה המקבילה. עלייה של כ-25.7% במחיר הממוצע לדירה.

תזרים המזומנים מפעילות שוטפת הסתכם לכ-705 מיליון שקלים בתשעת החודשים הראשונים, זאת לעומת כ-350 מיליון שקלים בתקופה המקבילה. סך העודפים הצפויים מפרויקטים בביצוע ו/או שיווק וממלאי גמור מסתכמים לכ-1.46 מיליארד שקלים. נתון המציג את איתנותה הפיננסית של החברה.

החברה צפויה להשיק בשנה הקרובה חמישה פרויקטים של התחדשות עירונית הכוללים 1,963 דירות. בתשעת החודשים האחרונים החלה החברה בשיווק של יחידות הדיור בפרויקט הדגל MOMENT ובפרויקט N סוקולוב. כמו כן, היא צפויה לקדם את הפרויקט N בארי בנתניה, מתחם התחדשות עירונית בגבעת שמואל ובהרצליה.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

דירקטוריון החברה אימץ מדיניות דיבידינד לראשונה זה יותר מעשור ובכך הוחלט, לחלק דיבידנד לבעלי מניותיה בשיעור של עד 30% מהרווח הנקי של החברה בכל שנה.

רון אבידן, מנכ"ל אזורים: "חברת אזורים מגיעה לשיאים חדשים והיסטוריים ברבעון השלישי. למעשה, אזורים כבר עקפה והכפילה הכנסותיה בהיקף הדירות שמכרה, לעומת שנת 2020."