גיוסים של 6.7 מיליארד שקל באוקטובר - סיכום החודש בקרנות הנאמנות

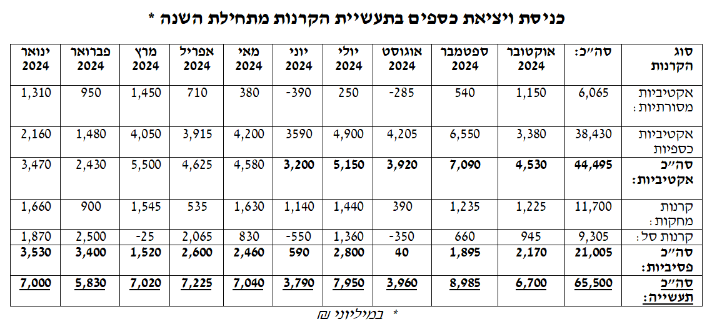

חודש אוקטובר היה מעורב בשווקים - מצד אחד מדדי ארה"ב ירדו כאשר ה-S&P500 רשם תשואה שלילית של 1% ומדד הנאסד"ק סיים את חודש אוקטובר בירידה של כ-0.5%, ומצד שני, ולמרות חודש קשה מבחינה ביטחונית, המדדים בתל אביב עלו - מדדי ת"א 35, ו-125 רשמו עליות של כ-3.8% ו-4.5% בהתאמה ומדד ת"א 90 עם תשואה של כ- 6.2%. אלה הביאו להמשך גיוסים חזקים בקרנות הנאמנות גם באוקטובר שהסתכמו בחודש ב-6.7 מיליארד שקל, כפי שעולה מהדוח של מיטב בית השקעות.

התעשייה האקטיבית המסורתית גייסה בחודש אוקטובר סכום של כ-1.15 מיליארד שקל. קטגוריית אג''ח בחו''ל מסכמת את חודש אוקטובר עם גיוס של כ- 300 מיליון שקל, אחריה קטגוריית חברות והמרה עם גיוס של כ-265 מיליון שקל, קטגוריית אג''ח בארץ-כללי שבחודש שעבר הייתה הפודה ביותר, מסיימת עם גיוס של כ-210 מיליון שקל, קטגוריית מניות בארץ גייסה סכום של כ-175 מיליון שקל, ממונפות ואסטרטגיות הוסיפה גיוס של כ-90 מיליון שקל, אחריה קטגוריית מניות בחו''ל שסיימה את החודש עם גיוס של כ-60 מיליון שקל, הקרנות הגמישות גייסו סכום של כ- 40 מיליון שקל, קטגוריית אגד קרנות גייסה כ-25 מיליון שקל.

הקטגוריה הפודה היחידה הייתה קטגוריית אג''ח מדינה שסיימה את החודש עם פדיון קל של כ-10 מיליון שקל.

האטה משמעותית בגיוסים בקרנות הכספיות

הקרנות הכספיות מסיימות את חודש אוקטובר עם גיוס של כ-3.4 מיליארד שקל, הקרנות הכספיות השקליות גייסו כ-2.55 מיליארד שקל והקרנות הכספיות הדולריות גייסו סכום של כ-0.85 מיליארד שקל, זוהי האטה ברורה מול החודשים האחרונים, ובעיקר מול חודש ספטמבר - 6.55 מיליארד שקל.

התעשייה הפסיבית מסיימת את חודש אוקטובר עם גיוס של כ-2.2 מיליארד שקל כאשר הקרנות המחקות גייסו כ-1.25 מיליארד שקל ואילו קרנות הסל הוסיפו גיוס של כ-950 מיליון שקל.

- מה הריבית על פיקדונות בבנקים? בדיקה

- דירוג קרנות כספיות - איפה להשקיע וממה להיזהר?

- המלצת המערכת: כל הכותרות 24/7

בקרנות המחקות הקטגוריה המגייסת ביותר היא קטגוריית מניות בחו''ל שגייסה סכום של כ-565 מיליון שקל, אחריה קטגוריית חברות והמרה עם גיוס של כ-355 מיליון שקל, קרנות אג"ח בחו''ל גייסו סכום של כ-160 מיליון שקל, קטגוריית מניות בארץ הוסיפה גיוס דומה של 155 מיליון שקל, אחריה קטגוריית אג''ח מדינה עם גיוס בסכום של כ-15 מיליון שקל, וקטגוריית אג''ח כללי שמסיימת עם פדיון קל של כ-25 מיליון שקל.

בקרנות הסל עיקר הגיוסים הגיעו לקטגוריית מניות בארץ שגייסו סכום של כ-1.12 מיליארד שקל, אחריה בפער משמעותי, קטגוריית חברות והמרה שגייסה סכום של כ-360 מיליון שקל, קטגוריית סחורות הוסיפו גיוס קל של כ-10 מיליון שקל, ואילו שאר הקטגוריות מסיימות עם פדיון, הקטגוריה הפודה ביותר הייתה קטגוריית מניות בחו''ל, שמסיימת עם פדיון של כ-500 מיליון שקל, אחריה קטגוריות ממונפות ואסטרטגיות ואג''ח מדינה שפדו סכום זהה של כ-15 מיליון שקל כל אחת, קטגוריית אג"ח בחו''ל מסיימת את החודש עם פדיון של כ-10 מיליון שקל, וקטגוריית אג''ח כללי עם פדיון זעיר של כ-3 מיליון שקל.

- קל להקים, כמעט בלתי-אפשרי לנהל: מלכודת הדבש של קרנות הגידור בישראל

- קרנות ישראליות עם חשיפה לביטקוין: יתרונות וחסרונות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קל להקים, כמעט בלתי-אפשרי לנהל: מלכודת הדבש של קרנות הגידור...

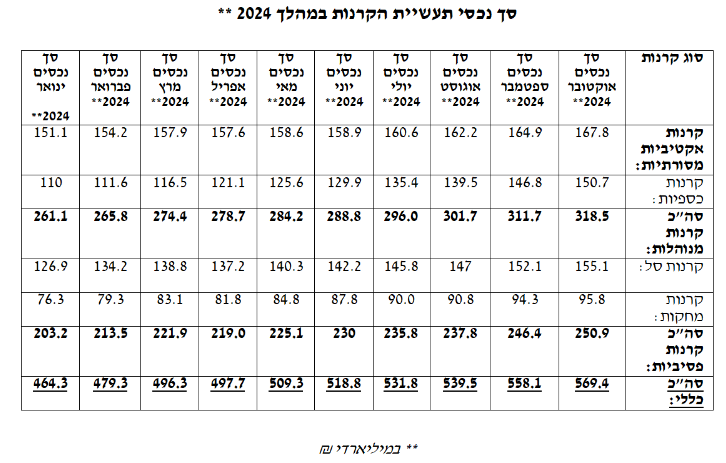

נכון ליום 31.10.24, היקף נכסי תעשיית הקרנות עומד על כ-569.4 מיליארד שקל, כאשר הסכום מתפלג כך:

תעשייה אקטיבית: כ-318.5 מיליארד שקל, מהם כ-167.8 מיליארד שקל בקרנות מסורתיות, וכ-150.7 מיליארד שקל בקרנות כספיות.

תעשייה פסיבית: כ-250.9 מיליארד שקל, מהם כ-155.1 מיליארד שקל בקרנות סל, וכ-95.8 מיליארד שקל בקרנות מחקות.