צילום: Towfiqu barbhuiya on Unsplash

דירוג ביזפורטל

מה עשתה קרן הפנסיה שלכם החודש? מגדל וכלל כיכבו ומי מאכזבות?

חודש אוגוסט נסגר עם תשואה ממוצעת של 1%-1.1% במסלולי הגיל השונים - כמה הרווחתם מתחילת השנה, מתי לבחון החלפת קרן פנסיה ומי המובילות לטווח ארוך?

החודשים האחרונים טובים לחוסכים בפנסיה וזה נמשך גם בחודש אוגוסט. התשואה הממוצעת עמדה על 1%-1.1% באפיקים השונים (במסלולים לפי גיל) כשככל שהמסלול לצעירים יותר כך התשואה טובה יותר.לקריאה נוספת>לידיעת החוסכים - הקצבה בפנסיה תהיה נמוכה ממה שחשבתם; הנה הסיבה>פטור ממס על פנסיה - כל מה שצריך לדעתמי שהובילו בחודש החולף הן הקרנות של חברות הביטוח הפניקס כלל ומגדל, בזמן שהקרנות של מנורה, מור ואלטשולר הציגו ביצועים נמוכים מהממוצע. המובילות נהנו מחשיפה גבוהה יותר לשוק המקומי, כשככל שהחשיפה לוול סטריט (במניות) גבוהה יותר כך התשואה באוגוסט היתה חלשה יותר מכיוון שבאוגוסט ת"א צמצמה את הפער עם ניו יורק.

אלטשולר מובילה בדירוג השנתי; מנורה, מיטב, הפניקס ב-5 שנים

במבט שנתי, חרף הקשיים בחודשים האחרונים, אלטשולר מובילה את הטבלה ברוב המסלולים. בתחתית הטבלה השנתית (וגם באוגוסט) ניצבת מנורה כשלצידה גם מגדל והראל, שהציגו במבט שנתי ביצועים חלשים באופן יחסי.עם זאת, בחיסכון ל-5 שנים בולטת מנורה כמובילה. פנסיה היא חיסכון לטווח ארוך, אז חשוב לראות את הביצועים על פני תקופה ממושכת, אלא שהיום עם אפשרות הניוד חשוב גם להיות עם היד על הדופק ולראות שינויים ומגמות בתשואות ולבחון שינויים במסלולים ובין מנהלי הפנסיות. יודגש כי חשוב להבין מה אתם מקבלים בפנסיה שלכם מעבר לחיסכון - ביטוחים ועוד, כי אם אתם עוברים, אתם עלולים לפגוע בהטבות הביטוחיות שלכם. לדוגמה, יכול להיות שבקרן פנסיה חדשה ירצו שתעברו בדיקות רפואיות ותספקו הצהרת בריאות לפני מעבר ואילו בשלכם אתם מבוטחים באופן מלא. מעבר יכול לפגוע לכם בזכויות הביטוחיות. פנסיה במסלול עד גיל 50

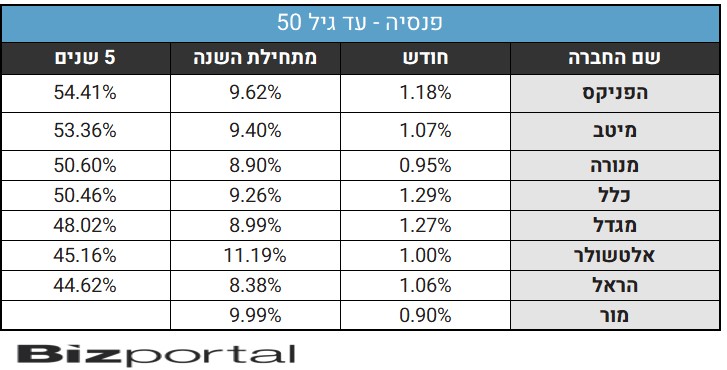

פנסיה במסלול עד גיל 50תשואה מרשימה ל-5 שנים

במבט ארוך טווח, שהוא החשוב בבחינה של קרנות הפנסיה, הציגו הקרנות תשואה ממוצעת של כ-49.5% עבור חוסכים צעירים (מתחת לגיל 50), כ-45% עבור גילאי ה-50, ותשואה של כ-34% עבור שכבת הגיל של המתקרבים לפנסיה (60 ומעלה). מי שהגיעו לראש הטבלה בטווח הארוך הן הקרנות של הפניקס, מיטב ומנורה.פנסיה היא חיסכון לטווח ארוך, כשעבור אזרחים רבים, קרן הפנסיה היא אפיק החיסכון המשמעותי והחשוב ביותר. בהקשר זה, נהוג לציין את כלל האצבע שאומר שכדי לקבל פנסיה חודשית של כ-8.3 אלף שקל בחודש צריך לחסוך לאורך שנות העבודה כ-2 מיליון שקל בקרן הפנסיה. ככל שעובדים פחות שנים בדרך - מפסידים שנות חיסכון, וזה עלול להיות משמעותי בזמן הפרישה.אדם שהמשכורת החודשית שלו היא 10,000 שקל בחודש ברוטו, מפריש (יחד עם הפרשות המעביד) כ-1,800 שקל בחודש לקרן הפנסיה ופיצויים. לאורך 40 שנות עבודה בשכר זה העובד יפריש כ-890 אלף שקל. מהיכן יגיעו עוד 1.1 מיליון שקל? נכון - אפקט הריבית דריבית בשוק ההון (בשילוב רכיב תשואת אג"ח מובטחות -התחייבות של המדינה לשלם ריבית כך שבתקופה של ירידות בשווקים - הרכיב הזה מהווה הגנה מסוימת). מכאן החשיבות הגדולה בלהתחיל לחסוך מוקדם, יותר שנות חיסכון משמעותה יותר כסף בפנסיה.בבסיס הרעיון עומדת ההנחה שבטווח הארוך השוק ימשיך לצמוח, על אף הירידות העיתיות. לכן, ירידות שערים בחודש אחד או בשנה אחת, הן פחות קריטיות לחיסכון, שכן החוסכים רואים את הכסף רק בחלוף לא מעט שנים. לצורך כך, מציעות חברות הפנסיה השונות מסלולים מותאמי גיל, מתוך ההבנה שכל שעולים בגיל, יש פחות זמן עד לפנסיה, והתיק נהיה רגיש יותר לירידות. כלומר, בניגוד לאדם צעיר שרק החל לחסוך, אדם שמתקרב לגיל הפנסיה, לא יכול להרשות לעצמו סיכונים גדולים, ולכן החברות יקטינו בתיק של שכבת הגיל שלו את החשיפה לשוק המניות לטובת השקעה באפיק סולידי (לרוב אג"ח). לעומתו האדם הצעיר פחות מוטרד ממפולת נקודתית בשווקי ההון, וירצה להגדיל את החשיפה שלו לאפיק המנייתי שכן האפסיד שיכול להתקבל מאפיק זה הוא גבוה משמעותי מזה שמתקבל באפיקים הסולידיים.אז מה עשתה הקרן שלכם בשנים האחרונות?

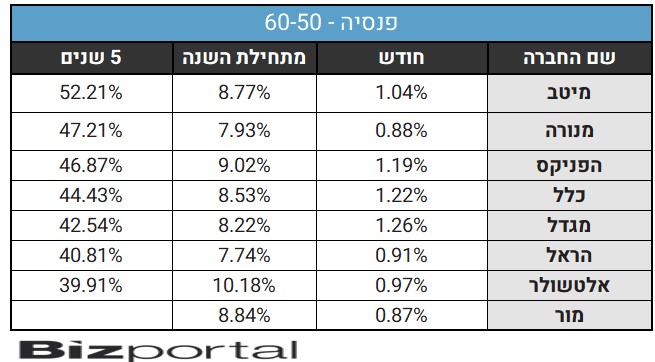

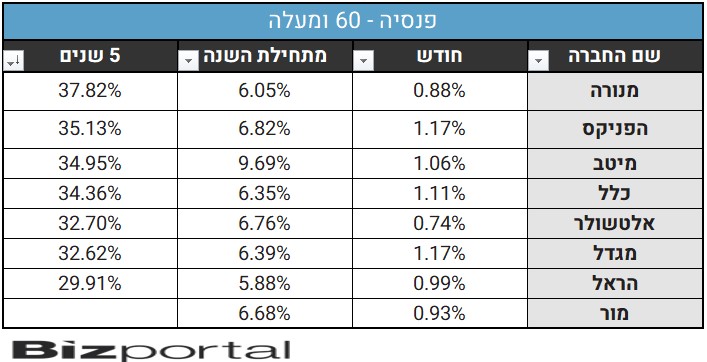

לאור מה שהסברנו לעיל כדאי לבחון את הפנסיה שלכם לפי הביצועים שלה בטווח הארוך, ולא לפי מה שעשתה בחודש האחרון. אבל כן יש לבחון את המגמה אצל מנהל הפנסיה שלכם. בהחלט צריך לראות ביצועים גם לתקופה קצרה יחסית ואם רואים מגמה שלילית לנסות להבין אם זה נובע מתמהיל שונה, להבין את רציונל ההשקעות של מנהל הפנסיה, ולבחון הישארות או הזזה (בהינתן שבדקתם את מכלול הגורמים כול הביטוחיים).מבט על נתוני חודש יולי של חברות הביטוח עבור חוסכים "צעירים" (עד גיל 50) חושף פערים לא קטנים. בטווח הארוך הפניקס ומיטב, השיאו לחוסכים דרכן את התשואה הטובה ביותר (54.4% ו-53.6% בהתאמה), בזמן שהראל נותרה הרחק מאחור (44.6%).גם במבט שנתי, ניתן לראות שמתחילת השנה התקשתה חברת הראל להשיא תשואה עודפת לחוסכים אצלה ביחס למתחרות. לעומת זאת, אלטשולר, התאוששה השנה מהשנים הקשות שהעיבו על התשואות שלה, והציגה את הביצועים החזקים ביותר בשנה האחרונה, זאת למרות שבחודש האחרון השיאה תשואה נמוכה באופן משמעותי מהממוצע. מבט על התשואות של קרנות הפנסיה עבור חוסכים צעירים (עד 50) מגלה שהפניקס עומדת בראש טבלת התשואות לטווח הארוך (54.4%). מיד אחריה ניתן למצוא את הקרנות של בית ההשקעות מיטב (53.4%) וחברת הביטוח מנורה (50.6%). לעומת זאת, אלטשולר שחם (45.1%) והראל (44.6%) סגרו את הטבלה. זאת על אף השיפור האמור אותו רשמה אלטשולר מתחילת השנה.גם מבט על התשואות של הקרנות עבור שכבת הגיל הבאה (גיל 50-60) מעלה תמונה דומה. הקרנות של מיטב (52.2%) מנורה (47.2%) והפניקס (46.9%) עומדות בראש טבלת התשואות, בזמן שאלטשולר שחם (39.9%) והראל נותרו הרחק מאחור (40.8%). עם זאת, כאמור, גם אחרי החודש החלש של אלטשולר היא עדיין מובילה בכל מה שקשור לתשואות בשנה האחרונה (10.18%).לעומת זאת, בקבוצת הגיל המבוגרת (60 ומעלה) התמונה מעט שונה והפערים אינם גדולים כמו בשתי הקבוצות האחרות. בדומה לקבוצות האחרות מנורה (37.8%) הפניקס (34.%) ומיטב (34.9%) הציגו תשואות גבוהות, בזמן שמגדל (32.6%) והראל (29.9%) התקשו להשיא תשואה לחוסכים אצלם. עם זאת, ניתן לראות שהפערים בין החברות אינם גדולים כל כך בעיקר בשל ההשקעה הגבוה יחסית באפיקים סולידיים, שמקשה על הצגת ביצועים עודפים.

מבט על התשואות של קרנות הפנסיה עבור חוסכים צעירים (עד 50) מגלה שהפניקס עומדת בראש טבלת התשואות לטווח הארוך (54.4%). מיד אחריה ניתן למצוא את הקרנות של בית ההשקעות מיטב (53.4%) וחברת הביטוח מנורה (50.6%). לעומת זאת, אלטשולר שחם (45.1%) והראל (44.6%) סגרו את הטבלה. זאת על אף השיפור האמור אותו רשמה אלטשולר מתחילת השנה.גם מבט על התשואות של הקרנות עבור שכבת הגיל הבאה (גיל 50-60) מעלה תמונה דומה. הקרנות של מיטב (52.2%) מנורה (47.2%) והפניקס (46.9%) עומדות בראש טבלת התשואות, בזמן שאלטשולר שחם (39.9%) והראל נותרו הרחק מאחור (40.8%). עם זאת, כאמור, גם אחרי החודש החלש של אלטשולר היא עדיין מובילה בכל מה שקשור לתשואות בשנה האחרונה (10.18%).לעומת זאת, בקבוצת הגיל המבוגרת (60 ומעלה) התמונה מעט שונה והפערים אינם גדולים כמו בשתי הקבוצות האחרות. בדומה לקבוצות האחרות מנורה (37.8%) הפניקס (34.%) ומיטב (34.9%) הציגו תשואות גבוהות, בזמן שמגדל (32.6%) והראל (29.9%) התקשו להשיא תשואה לחוסכים אצלם. עם זאת, ניתן לראות שהפערים בין החברות אינם גדולים כל כך בעיקר בשל ההשקעה הגבוה יחסית באפיקים סולידיים, שמקשה על הצגת ביצועים עודפים.

החשיבות של דמי הניהול ואיך בוחרים קרן פנסיה

התשואות הן הפרמטר העיקרי שלפיו בוחרים חוסכים את הקרן שלהם, כשצריך לזכור שיש חשיבות אדירה למסלול שבחרתם. כלומר, עוד לפני שאתם בוחנים את הקרנות, אתם צריכים לבחור מסלול השקעה. אתם יכולים לשנות מסלולים בהתאם לצרכים ורמת הסיכון שאתם מעריכים. כלומר, ממש לא בטוח שאתם באופן ספציפי צריכים להיות במסלול של מעל גיל 60 עם רמת סיכון נמוכה (פחות מניות), אם לדוגמה אתם בני 62 אבל יש לכם 2 דירות להשקעה. במצב כזה, אולי אתם תרצו להסתכן במניות (לצד הסיכון יש סיכוי לאפסייד) כי יש לכם נכסים יחסית סולידים.מעבר לכך, הרציונל של הורדת שיעור ההחזקה במניות על פני השנים הוא מודל נכון בבסיס, אבל הוא צריך לעבור התאמות. הוא מושתת על ההנחה ששוקי המניות לאורך זמן עולים, אבל אם יש מצפולת לוקח כמה שנים טובות כדי לתקן. לכן, אנשים מבוגרים לא יכולים לחכות לתיקון, הם יפספסו אותו והם צריכים להשקיע בשיעור נמוך במניות. האומנם? מה זה מבוגרים? תוחלת החיים עולה ובמקביל גיל הפרישה עולה. אנשים ממשיכים לעבוד עד גילאים מאוחרים, חוסכים עד גילאים מאוחרים. מעבר לכך, התיקונים בעשורים האחרונים היו מאוד מהירים, לא היו מצבים של תיקונים של שנים רבות.אף אחד לא יכול לדעת מה יהיה, אבל גיל 50 וגיל 60 זה לא בהכרח הגיל שבו צריכים להוריד את מדרגת הסיכון. וזה עוד לפני שיקולים ספציפיים של החוסכים בשל צרכים, טעמים ועוד.ערבות הדדית -עוד לפני שאתם מסתכלים על התשואות של הגופים ומשווים בינהם, אתם צריכים לדעת שיש בקרנות האלו ערבות הדדית-ביטוחית. יש לזה משמעות גדולה ואתם צריכים להיות בטוחים שמעבר לקרן אחרת לא פוגע באלמנט הביטוחי. הקרן פנסיה שלכם מבטיחה לכם כיסוי ביטוחי במקרה של אובדן כושר עבודה, סכומים לשאירים במקרה של מוות ועוד. היא גם מבטיחה לכם קצבה לכל החיים דרך ערבות הדדית של כל החברים בה. לכן, אתם תעדיפו שהחברים בה יהיו מתחת לגילכם כדי שהם יהיו ערבים לכם, אתם תעדיפו וסליחה על הכתיבה הקרה - שהם יהיו בריאים, כי אתם לא רוצים קרן שבה תצטרכו לממן במסגרת הערבות ההדדית כיסוי ביטוחי משמעותי לחולים ונכים.תשואות - התכנסות למרכז. אחרי בחירת המסלול והבנת הערבות ההדדית, בוחנים תשואות. לא בהכרח שהתשואות מעידות על העתיד, אבל זה הנתון שיש ולכן קל להסתמך עליו. צריך רק לזכור את ההתכנסות לממוצע. יש גופים שבנקודת זמן טובים, מצוינים, חלשים, בינוניים, אבל בטווח הארוך, ההבדלים בין הגופים האלו לא גדולים. מי שטוב כמה שנים, עשוי להיות בהמשך בינוני, מי שחלש מתחזק בהמשך. כשבוחנים את התשואות לאורך עשרות שנים רואים התכנסות לממוצע. אין באמת מצטיינים שמספקים תשואות פנומנליות.ואז עולה השאלה הבאה - אם כך, איך בוחרים, מה באמת חשוב?כל נתו-פרמטר חשוב, אבל הכי חשוב לבחור את המסלול הנכון ולהתעקש על דמי ניהול נמוכים.אנחנו לא יודעים אם מה שהיה הוא שיהיה, אנחנו לא יודעים אם הקרן שלנו תהיה טובה או חלשה בעתיד. מה שלא הימור הוא דמי הניהול, ולכן ננסה לבדוק איך לבחור קרן פנסיה בהינתן דמי הניהול שלה. אחרי הכל כל פיפס קטן בדמי הניהול מתבטא בהרבה מאוד כסף בסוף הדרך - הפערים בין הפנסיה הכוללת שלכם בסוף התקופה בין דמי ניהול נמוכים לגבוהים הם מאות אלפי שקלים.דמי הניהול בפנסיה ירדו באופן דרמטי בשנים האחרונות, הנה טבלה נתוני דמי הניהול (הסברים בהמשך):

דמי הניהול בפנסיה - מההפקדה ומהצבירה

קרנות הפנסיה גובות מכם כסף על ההפקדה לצד דמי ניהול על הצבירה. בפועל, ברוב הנכסים המנוהלים יש דמי ניהול על הצבירה, על היקף הכסף המנוהל, אלא שבפנסיה (ופה ושם גם בגמל) יש דמי ניהול על ההפקדות. הסיבה הרשמית - טיפול בהפקדה, שיוך לקרן וכו'. בפועל, היה יותר ברור ושקוף אם היתה שורה אחת של דמי ניהול, אבל הסיבוך הזה נוח לגופים, אתם לא באמת יכולים להשוות בין דמי הניהול בגופים השונים.דמי ניהול מההפקדה - משמעותיים מאוד לחוסכים צעירים

השאלה הגדולה בהשוואת דמי הניהול בפנסיה היא להבין את היחס בין דמי הניהול מהפקדה לדמי הניהול מהצבירה (מסך הנכסים). השאלה הזו תלויה בגיל החוסך. אם מדובר בחוסך שנמצא רגע לפני הפרישה, סך ההפקדות שלו יהיה נמוך בעוד שהתיק שלו יהיה בהיקף גבוה, כך שדמי הניהול מההפקדה יהיו נמוכים מאוד.נדגים - נניח שלחוסך הזה יש 1.2 מיליון שקל בפנסיה והוא מפקיד 2,000 שקל מדי חודש - דמי ניהול מההפקדה בממוצע הם באזור 1.5%, 30 שקל בחודש - 360 שקל בשנה. דמי הניהול מהצבירה הן בממוצע באזור ה-0.15% מהיקף הנכסים - 1,800 שקל. כלומר דמי הניהול מההפקדה הם כחמישית מדמי הניהול מהצבירה, ואפשר גם לומר שהם מביאים את דמי הניהול הכוללים (מהצבירה) לאזור ה-0.18%.

אבל, אם מדובר בחוסך צעיר, דמי הניהול מההפקדות הן קריטיים - המשקל שלהם גדול מסך דמי הניהול ומשך הזמן מביא אותם להיות מאוד משמעותיים. נדגים חוסך שיש לו 50 אלף שקל בחיסכון (כשנתיים וחצי-שלוש שנים של חיסכון) והוא מפקיד 2,000 שקל כל חודש.

דמי הניהול מההפקדה יסתכמו ב-360 שקל בשנה. דמי הניהול מהצבירה 75 שקל בלבד. דמי הניהול המשוקללים (במבחן הצבירה) כ-0.8%.

היחס הזה יילך ויקטן - כלומר מדמי ניהול משוקללים על הצבירה של 0.8%, זה יירד במשך 35-40 שנה ל-0.18%. דמי הניהול הממוצעים על פי הבדיקה שלנו יהיו כ-0.3%-0.4%. לאדם בן 40-45 שחוסך לפנסיה דמי הניהול המשוקללים הם באזור של 0.3%-0.4%.

מה זה איזון אקטוארי?

איזון אקטוארי הוא איזון כספי שעושה הקרן פעם ברבעון כדי לשקף את תוחלת החיים הממוצעת במשק, כדי לוודא שיש כספים לכולם עד הגיעים לגיל "תוחלת החיים". התוחלת הזו אגב עולה בשנים האחרונות והמשמעות שהקרן מחוייבת ליותר תשלומים עתידיים. הסכום הזה קשור ותלוי כמובן גם בריבית ולוקח בחשבון גם את התשואה הממוצעת על הנכסים. באיזון האקטוארי נלקחים גם כל האלמנטים הביטוחיים - אנחנו בשוטף משלמים על הביטוח שנצבר ובמקביל יש תביעות שמשולמות, היקף הצבירה פחות התביעות משפיע על האיזון האקטוארי. כלומר, ככל שיש פחות תביעות כך האיזון האקטוארי יהיה טוב יותר.האיזון האקטוארי יכול להיות שלילי או חיובי, ומדובר בעצם בתוספת או הפחתת תשואה. זו תשואה שאתם מקבלים או משלמים עליה באופן מלא והיא לא נובעת מהביצועים של הקרן, אלא מהערבות ההדדית של הקרן.

- 2.שלומי לוי 17/09/2024 07:00הגב לתגובה זויש להתמקח..אפשר להוריד..לא ערניים משלמים הון ..

- 1.לקוח מאוכזב 16/09/2024 16:01הגב לתגובה זומישהו שם מוכן להתעורררררר ???