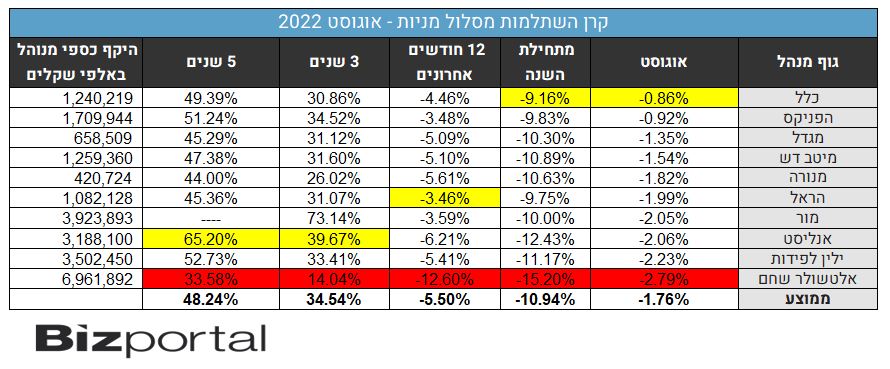

קרנות השתלמות מסלול מנייתי באוגוסט - כלל והפניקס ראשונות, הראל הפסידה הכי פחות מתחילת השנה

קרנות ההשתלמות ירדו בחודש אוגוסט יחד עם השווקים בעולם (למרות שבארץ השווקים עלו). במסלול הכללי התשואה הממוצע בחודש אוגוסט הייתה ירידה של 1.1% בממוצע. במסלול המנייתי הירידה הממוצעת כמובן גדולה יותר ועמדה על מינוס 1.76%. אבל גם כאן הפערים גדולים בין הראשונות והאחרונות: בעוד כלל והפניקס ירדו בפחות מאחוז, הראל, מור, אנליסט, ילין לפידות ירדו ביותר מ-2%, והאחרונה היא שוב אלטשולר שאיבדה 2.8%.בטווח של 12 חודשים הראל היא הראשונה ומיד אחריה הפניקס, ובטווח הבינוני ל-3 ו-5 שנים אנליסט ממשיכה להיות הראשונה, ובפער גדול.>>> לתשואות קרנות ההשתלמות במסלול הכללי בחודש אוגוסט לחצו כאןהנה טבלת התשואות לחודש אוגוסט במסלול המנייתי: נחזור ונדגיש: השקעות הן ריצה לטווח ארוך. אף אחד לא יודע עד מתי יימשכו הירידות, אף אחד לא יודע לקנות בדיוק בתחתית - לתזמן את השוק - ואף אחד גם לא יודע מנגד מתי מתחילות הירידות וצריך למכור. ולכן הכלל בסיסי הוא שכדאי להיות בשווקים כל הזמן, ולא לברוח בנפילות (השוק המקומי עשה תשואה אסטרונומית ב-30 השנים האחרונות, אבל האם הציבור הרוויח את 1900% הללו? לא. כי אנשים בורחים בנפילות - אבליש מה לעשות כנגד זה. לא חייבים לעשות את הטעות שכולם עושים)

נחזור ונדגיש: השקעות הן ריצה לטווח ארוך. אף אחד לא יודע עד מתי יימשכו הירידות, אף אחד לא יודע לקנות בדיוק בתחתית - לתזמן את השוק - ואף אחד גם לא יודע מנגד מתי מתחילות הירידות וצריך למכור. ולכן הכלל בסיסי הוא שכדאי להיות בשווקים כל הזמן, ולא לברוח בנפילות (השוק המקומי עשה תשואה אסטרונומית ב-30 השנים האחרונות, אבל האם הציבור הרוויח את 1900% הללו? לא. כי אנשים בורחים בנפילות - אבליש מה לעשות כנגד זה. לא חייבים לעשות את הטעות שכולם עושים)

- 6.הגיון כלכלי 30/10/2022 07:57הגב לתגובה זובעליות בחודשים הבאים בית ההשקעות שהכי נהנה מהיפוך המגמה הוא אלטשולר שחם, שמוביל את טבלת תשואות ההשתלמות לחודש יולי השנה עם תשואה של 4.26% בקרן ההשתלמות מסלול כללי, הגבוהה ב-1.14% מהממוצע של שאר קרנות ההשתלמות באותו מסלול, וב-1.53% מקרן ההשתלמות של חברת הביטוח מגדל, החותמת את הטבלה מלמטה. אלטשולר שחם מנהל כ-55 מיליארד שקל בקרן זו, שהינה הגדולה מבין קרנות ההשתלמות לאותו מסלול שמנהלות חברות הביטוח ובתי ההשקעות ונבחנו על ידנו.

- 5.אובייקטיבי 18/09/2022 10:31הגב לתגובה זוכלל ראשונים ע"פ הטבלה

- סובייקטיבי 19/09/2022 05:24הגב לתגובה זוב12 חודשים האחרונים

- 4.המבין יבין, שבוע טוב לכל עם ישראל 18/09/2022 06:37הגב לתגובה זוהמבין יבין, שבוע טוב לכל עם ישראל

- 3.נראה הכי גרוע 17/09/2022 21:05הגב לתגובה זונראה הכי גרוע

- א 17/09/2022 23:09הגב לתגובה זואם אתה מודאג, למרות שלאורך זמן יש סבירות גבוהה שטבלת התשואות בין בתי ההשקעות תשתנה - תעבור לבית השקעות אחר.

- איך שתחליף אלטשולר תהיה ראשונה (ל"ת)הכל מתאזן בסוף 18/09/2022 07:56

- 2.כלכלן 17/09/2022 13:43הגב לתגובה זוזה ריאלי או נומינלי? על איזה מדד מדובר?

- 1.זה לא הסוף. הבורסה תתרסק (ל"ת)קלקלן 17/09/2022 12:02הגב לתגובה זו