לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

מדד ה-S&P 500 ירד בשבוע שעבר ב-1.3%, אך מתחילת השנה הוא בזינוק נאה של 16%. האם זה רק פחד מחודש ספטמבר, החודש בו נוטים המניות לרדת? ועוד לא דיברנו על הצניחות ההיסטוריות שהיו בחודשים ספטמבר-אוקטובר.

האנליסטים דווקא סבורים שהמדד ימשיך לשבור שיאים השנה, הם מחזקים את הטענה שלהם בכך שהרווחים של החברות חזקים וצומחים, אבל גם הם מדברים על מכפיל רווח עתידי ב-S&P של קרוב ל-20. זה לא נמוך בהינתן התשואה שניתן לקבל באגרות החוב הממשלתיות.

מכפיל רווח של 20 אקוויוולנטי לתשואה של 5%, ובאגרות החוב מקבלים היום יותר. אז הרווחים של הפירמות יעלו והריבית תרד ואיתה התשואה, ועדיין - הפער הוא לטובת האג"ח, ובכל זאת המניות עולות. הסיבה היא שבמקביל להפנמה של רוב המשקיעים שהריבית בדרך לרדת בשנה הבאה, יש ביקוש גדול בעולם למניות כשהציבור העולמי מעדיף את הבורסה האמריקאית. יפנים, סינים, הודים, ישראלים - כולם רוצים את אפל, אמזון, גוגל, את החברות האמריקאיות, והכי נוח להם לרכוש את המדד המוביל בו המניות האלו מככבות (7 מניות גדולות אחראיות על 40% מהמדד כולו ועל רוב העלייה שלו מתחילת השנה).

וככה המדד ממשיך צפונה, למרות החריקות, רק שיש בעיה - הוא הופך להיות עדר ענק ששועט קדימה בלי מחשבה. זה הכל על אוטומט לא נשלט של רכישות, ומה יקרה כשיגעו המכירות? מה יעשה העדר? במקרים בעבר הוא ברח וגרם לנפילות קשות, ככל שנותנים למכשירים הפסיביים, המדדים להיות חזקים יותר, כך עולם ההשקעות נהיה רדוד יותר, כולם מקבלים את אותו דבר, את אותה התשואה, וזה אומר שמשקיעים מתוחכמים שכן מנתחים בוחנים ומשקיעים בסוף יעשו עליהם סיבוב.

- הזהב מרסק את המניות: האם זה רמז לסטגנציה שתימשך שנים?

- 9 חודשים בלי ירידה משמעותית: למה גולדמן זאקס מזהירים שהתיקון בשווקים הפך סביר יותר

- המלצת המערכת: כל הכותרות 24/7

אבל עם ההצלחה אי אפשר להתווכח וגם מנהלי השקעות בכירים אומרים לנו בפירוש - להשקיע בארה"ב במניות ספציפיות זה לא מספק ערך גדול, ואנחנו מעדיפים השקעה בעיקר דרך המדדים.

מדד המחירים בארה"ב - הצפי לעליה ל-3.6%, אבל מדד הליבה ימשיך לרדת

מדד המחירים בארה"ב יתפרסם ביום רביעי. הצפי הוא למדד בקצב של 3.6%, עליה מ-3.2% בחודש הקודם (בעקבות העובדה שמדד אוגוסט הקודם עלה רק ב-0.1% והוא 'יוצא' מהנתונים כאשר במקומו הצפי הוא לעלייה השבוע של 0.6%). עם זאת, מדד הליבה צפוי להמשיך את מגמת הירידה ל-4.3%, שזה נמוך מהמדד הקודם שהיה בקצב של 4.7%, הבעיה שמחירי הנפט עולים, מחירי האנרגיה והדלקים עולים וזה יכול לחבל בירידה בקצב השנתי של המדד.

כל תזוזה למטה או למעלה, תשפיע על וול סטריט, בעיקר כי היא תהיה רמז לכיוון של הריבית. מדד גבוה יעלה את הסיכויים לעליית ריבית וההיפך. זה יכול להיות קריטי לשוק כי למרות שזה זמן שבו האגרות חוב אטרקטיביות, המשקיעים נהרו למניות. אם הם יקבלו מדד גבוה וסיכוי גבוה להעלאת ריבית, הטעמים עשויים להשתנות והם יעברו לאג"ח על חשבון מניות.

עם זאת, אלכס ז'בז'ינסקי, הכלכלן הראשי של מיטב, טוען כי לא צפויה עליית ריבית נוספת בארה"ב. "משרד האוצר האמריקאי מעריך שהריבית לא תישאר גבוהה לאורך זמן " כותב ז'בז'ינסקי, אשר ממשיך: "להערכתנו, הסיכויים לעליית ריבית נוספת ע"י ה-FED פוחתים. מצד אחד, הנתונים הכלכליים בארה"ב ממשיכים להיות חיוביים. בשבוע שעבר הפתיע לטובה מדד מנהלי הרכש במגזר השירותים. אולם, ספר הבז' של ה-FED, שהתפרסם בשבוע שעבר, מחזק את ההערכות, עליהן כתבנו בשבוע שעבר, שכוח הקנייה של הצרכן האמריקאי נחלש. כפי שנאמר בדו"ח, החסכונות העודפים שנשארו מהקורונה נגמרים והביקושים הצרכניים נחלשים, למעט לתיירות. העסקים צופים שעליית השכר תתמתן במחצית השנייה של השנה; גם העלייה האחרונה במחיר הנפט צפויה למתן את הביקושים של הצרכנים.

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

מחיר הנפט אומנם עולה, אך הדולר ממשיך להתחזק, מה שצפוי למתן עליות המחירים של המוצרים המיובאים. ה-FED יצטרך לקחת בחשבון היחלשות ניכרת בפעילות הכלכלית מחוץ לארה"ב, במיוחד בסין ובאירופה והשפעתה הצפויה על הכלכלה האמריקאית. בשורה התחתונה: ריבית ה-FED לא צפויה לעלות עוד, אלא אם תהיה הפתעה גדולה בנתון האינפלציה.

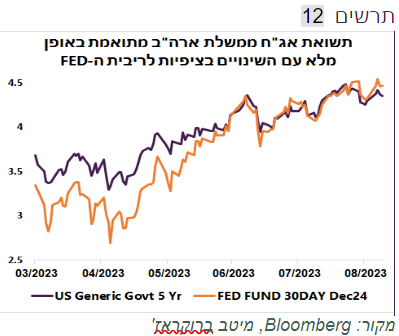

ז'בז'ינסקי המשיך: "בשבוע שעבר שוב נרשמה עלייה בתשואות האג"ח האמריקאיות שממשיכות להיות מתואמות עם העלייה בציפיות לריבית ה-FED. העלייה בציפיות לריבית התרחשה על רקע העלייה בציפיות האינפלציה בעקבות התייקרות במחיר הנפט. גם העלייה במדד מנהלי הרכש תרמה לעלייה בתשואות. לעיתים נשמעות טענות שעליית התשואות מתרחשת בגלל גידול בהנפקות של משרד האוצר האמריקאי. אולם, בחודשים יוני-אוגוסט משרד האוצר הנפיק רק כ-45 מיליארד דולר נטו של אג"ח לתקופה ארוכה משנתיים, בהשוואה לכ-75 מיליארד בשלושת החודשים הקודמים.

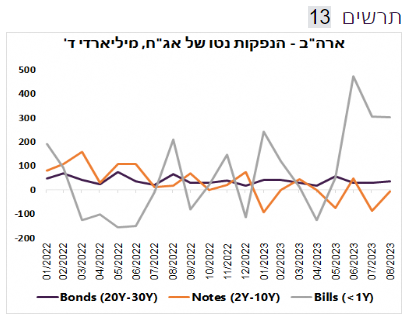

"נציין שהנפקות נטו לטווחים של 2-10 שנים (Notes) היו שליליות מתחילת השנה בסך של כ-170 מיליארד דולר. משרד האוצר מעדיף להנפיק אג"ח לטווחים של 20-30 שנה (Bonds). הגידול החד נרשם בהנפקות לטווח של עד שנה (TBills). הנפקות נטו שלהן הסתכמו בשלושת החודשים האחרונים בסכום גבוה מאוד של 1.1 טריליון דולר. לפי הרכב ההנפקות, משרד האוצר האמריקאי מעריך שתקופת הריבית הגבוהה לא תמשך לאורך זמן, בניגוד להערכות ה-FED. הוא מעדיף לגלגל את החוב לטווחים הקצרים בריבית גבוהה יחסית ולא לקבע עלויות מימון יקרות לטווח הארוך.

תשואת אג"ח ממשלת ארה"ב, Bloomberg, מיטב ברוקראז'

ארה"ב - הנפקות אג"ח, Bloomberg, מיטב ברוקראז'

המוסדיים מגבירים ביקוש לאג"ח האמריקאי

"עליית התשואות והעצירה הקרובה בריבית ה-FED מגבירות ביקושים לאג"ח של המשקיעים המוסדיים. סך פוזיציות "לונג" באג"ח ממשלת ארה"ב של מנהלי השקעות מוסדיים באמצעות החוזים הגיעה לשיא כל הזמנים. עדות נוספת לביקושים המוסדיים מהווה עלייה בביקושים לאג"ח הממשלתיות עם קופון אפס (Stripped). הביקוש לאג"ח אלה, בדרך כלל מצד הגופים שמעוניינים להאריך מח"מ, גדל בשנה האחרונה בקצב שיא.

"גם מהדו"ח הרבעוני Financial Account of the US שהתפרסם ביום שישי, ניתן ללמוד שהרוכשים הגדולים של האג"ח הממשלתיות ברבעון השני היו המשקיעים המוסדיים האמריקאים שקנו כמות שיא בכל הזמנים. התרומה השנייה בגודלה לביקושים לאג"ח ברבעון השני הייתה של משקי הבית בהמשך לביקושים החזקים ברבעונים הקודמים. יש רק לקחת בחשבון שהקטגוריה של משקי הבית עשויה לכלול גם קרנות גידור, משקיעי נוסטרו ומנהלי תיקים אחרים.

"גם הביקושים של המשקיעים מחוץ לארה"ב היו חזקים. לעומת זאת, הבנקים המשיכו למכור אג"ח. אנו מעריכים שאחת הסיבות ללחץ לעליית התשואות בארה"ב היה הסנטימנט "השורי" של המשקיעים באג"ח הממשלתיות, שלפי הסקר של JP Morgan עד לא מזמן היה בשיא. פעמים רבות הסנטימנט החזק דווקא יוצר לחצים בכיוון ההפוך, מה שיכול להסביר עליית תשואות עקשנית שמורגשת לאחרונה. אולם, הסקר מראה כעת שהסנטימנט השורי נחלש משמעותית, מה שעשוי לשחרר לחצים לעליית התשואות. בשורה תחתונה: אנו ממשיכים לצפות לתפנית במסר "הנצי" של ה-FED שתוביל לירידה בתשואות האג"ח".

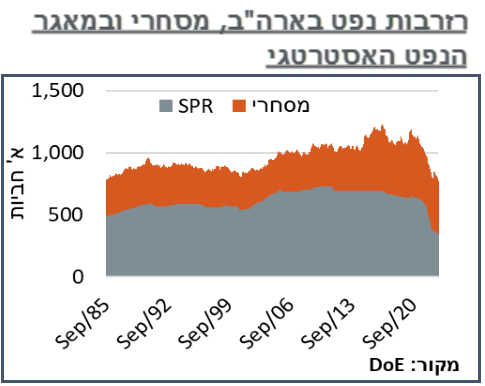

יוני פנינג, אסטרטג ראשי חדר עסקאות במזרחי טפחות מתייחס למחירי חביות הנפט בתקופה האחרונה, ואמר: "למרות האינדיקציות להאטה בקצב הצמיחה העולמי, מחירי הנפט המשיכו לעלות. בארה"ב, באופן בולט, ה-WTI סיכם שבוע שני של עליות, אשר הגיעו במהלך השבוע מספר פעמים אל סביבות רמת 88 דולר לחבית – שיא מאז נובמבר אשתקד. העלייה השבוע מיוחסת בעיקר לגורמי היצע. ובפרט, ההצהרה של ערב הסעודית להעמיק את הקיצוץ בתפוקה, ב-1.3 מיליון חביות ליום, עד דצמבר. ניכר כי בשלב הנוכחי, הרגישות במחיר הנפט למגבלות ההיצע הינן גדולות יותר מבעבר, על רקע דיווחים של ה-EIA על המשך התמתנות הרזרבות בארה"ב, לשפל של 30 השנים האחרונות".

רזרבות הנפט בארה"ב

פנינג המשיך ואמר: "במובן זה, עליית מחירי הנפט מגיעה כגורם חיצוני לסביבה המוניטארית בארה"ב. עקום התשואות האמריקאי, שפתח את השבוע בסביבת 4.10%, הגיב באופן בולט לעליית מחירי הנפט. וטייל במהלך השבוע קרוב לסביבת ה-4.30% שראינו באוגוסט, טרם האינדיקציות להתקררות משוק התעסוקה. מהלך עליית התשואות לווה, שלא במפתיע, בהתחזקות של הדולר בעולם, כאשר ה-Dollar Index התחזק בכ-0.8% במהלך השבוע. והשלים ראלי של מעל לחמישה אחוזים מרמות השפל של יולי.

"ההתקררות בשוק התעסוקה, יחד עם עליית התשואות, בשל גורמים חיצוניים, כאמור, והתחזקות הדולר, הביאו את הפד להידרש פחות לרטוריקה ניצית. לתפיסתנו, על רקע זה שרמות התשואה הנוכחיות נמצאות במקום נוח יחסית מבחינת חברי הפד, ככלל. לדוג' באמצע השבוע שעבר, בסמוך לעליית התשואות, חבר מועצת הנגידים של הפד כריסטופר וולר, המשויך לרוב לצד הניצי יותר של חברי הפד, הצהיר כי 'הנתונים האחרונים יאפשרו לפד להמשיך בזהירות. ויתנו לפד מרווח לפני החלטת הריבית הבאה'.

"באופן דומה, במקום ניסוח ה-Data Dependent כאפשרות להעלאת ריבית של הפד, בהחלטות הבאות, נשיאת הבנק הפדרלי של בוסטון, סוזן קולינס, שהתבטאויותיה המוניטריות מתונות לרוב, הצהירה כי הגיע הזמן שהמדיניות המוניטרית תהיה סבלנית. וכי הפד "עשוי להיות מאוד קרוב או אולי בשיא הריבית, אם כי היא אינה חושבת שאנו 'שם' בהכלת האינפלציה".

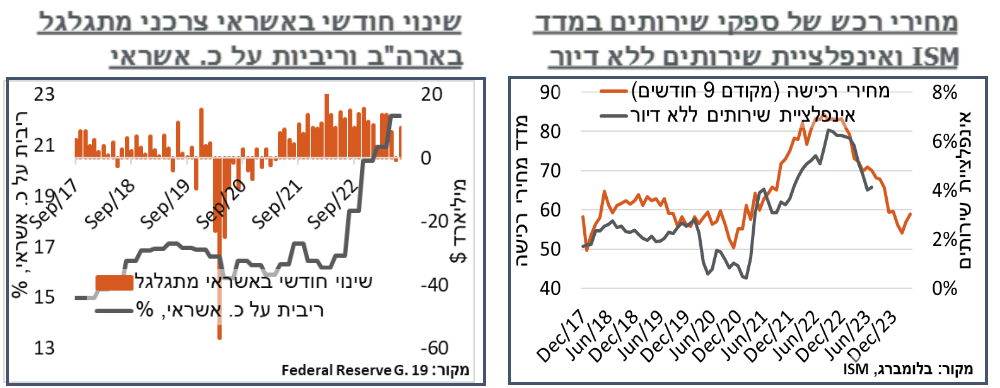

מחירי הרכש של ספקי שירותים, שינוי חודשי באשראי צרכני

"סך האשראי הצרכני בארה"ב המשיך לצמוח ביולי, אם כי בקצב מתון יחסית של 10.4 מיליארד ד', באופן התואם את החולשה הקלה במדדי המחירים לצרכן של החודש. על רקע רמות הריבית הגבוהות, חלקו הארי של הגידול הינו באשראי המתגלגל, אשר הוסיף 9.6 מיליארד ד'. אשראי לא מתגלגל, הכולל שכר לימוד ורכב, מאידך, הוסיף כפועל יוצא פחות מעשירית מזה."

"נדמה שצריך לקרות משהו יוצא דופן כדי שהריבית בארה"ב תמשיך לעלות"

אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות: שבוע המסחר שבפתח ירכז את תשומת הלב של המשקיעים בעולם לנתוני האינפלציה שיתפרסמו בארה"ב ביום רביעי וצפויים להראות ירידה נוספת באינפלציית הליבה. לאחר ההחלטה האחרונה של הפד ונתוני התעסוקה האחרונים נדמה שצריך לקרות משהו יוצא דופן כדי שהריבית בארה"ב תמשיך לעלות. כעת, השאלה היא מתי הפד יתחיל לשקול הפחתות ריבית, מה שלהערכתנו יקרה רק בתחילת השנה לאחר ששוק העבודה האמריקאי יראה בבירור שהלחצים האינפלציוניים בו נרגעו.

"בישראל לעומת זאת, השווקים יתנהלו על רקע האירועים המקומיים. לא רק ששער החליפין כבר לא מתואם עם השווקים הפיננסיים בעולם אלא בעיקר עם ההתפתחויות הפוליטיות בישראל אלא שגם מדיניות בנק ישראל כבר לא מתואמת עם זו של הפד. הפיחות בשקל מותיר את האפשרות להעלאת ריבית נוספת על השולחן ומשפיעה גם על שוקי האג"ח וגם על שוקי המניות. מעבר לכך, גם אם הפיחות לא יימשך התנודתיות הגבוהה בשוק המט"ח מהווה גורם סיכון מבחינת בנק ישראל.

- 5.שחר 10/09/2023 22:23הגב לתגובה זו״תפגיז״ ראיונות, תשדל להיות קוהרטי במקביל , למען חזות אפילו יותר מרשימה,מומלץ גם להרשם ולהתאמן בחדר כושר, ותגלה, בלי נדר, שאבטלה זו תקופה קצרה בחיים, מקסימום תשקיע בפיתוח כישורים (למיודי תעודה או אפילו תואר חדשים)

- 4.תלוי באיזה צד אתה ימין או שמאל?? (ל"ת)אנונימי 10/09/2023 21:57הגב לתגובה זו

- 3.אלי 10/09/2023 18:31הגב לתגובה זולא נפתח

- 2.פריצה זה למעלה (BreakUP) שבירה זה למטה (BreakDOWN) (ל"ת)ניתוח טכני 10/09/2023 17:54הגב לתגובה זו

- 1.שלמה 10/09/2023 17:53הגב לתגובה זואסור לתת לפלנגות שממומנות ע"י אנטשמים להרוס לנו את המדינה

- אורי 10/09/2023 23:32הגב לתגובה זוהכלכלה בארה"ב חזקה.