אלקטריאון עלולה לפספס את היעד השנתי; המניה צנחה ב-20% מהשיא של נובמבר

אלקטריאון אלקטריאון -0.49% מפתחת מערכת לטעינה של רכבים חשמליים תוך כדי נסיעה היא חברה עם טכנולוגיה שיכולה להיות משבשת. טכנולוגיה שהיא חדשנית ומשנה את השוק כולו. הפוטנציאל אדיר, אבל לא בטוח שהרעיון של אלקטריאון יהיה זה שיתפוס בעולם וזה שיהיה רווחי. אלקטריאון מסלילה כבישים כדי שסוללה של רכבי חשמליים שנוסעים על הכביישם האלו יטענו באופן אוטמטי. רעיון טוב, יש כמה מתחרות, ויש המון מתחרות בתחום של סוללות חשמליות. האם בעתיד ככה יטענו סוללות? אף אחד לא יודע.

באלקטריאון מסבירים את הצורך של הפתרון שלהם. למעשה, כל מי שאין לו עמדת טעינה בבית נתקל בקשיים בטעינה שלוקחת זמן רב ו"כביש החשמלי" של אלקטריאון פותר את זה. זה גם פתרון למערכות תחב"צ - אוטובוסים נטענים צוך כדי נסיעה וזה חיסכון גדול גם בזמן. אלקטריאון הודיעה במהלך הרבעון על פרויקט נוסף בתחום - עם המטרונית בחיפה בתמורה ל-16 מיליון שקל.

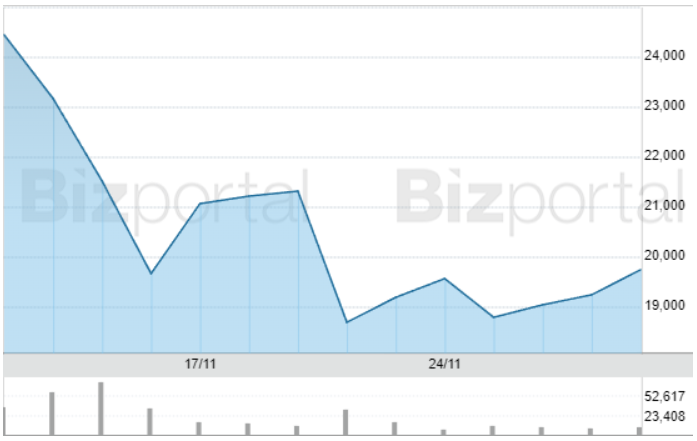

זו לא הייתה ההודעה היחידה של אלקטריאון ברבעון. היא גם הודיעה על פרויקט באוניברסיטת קליפורניה בתמורה ל-35 מיליון דולר לצד מספר הזמנות נוספות, אבל היו שתי הודעות משמעותיות מאוד הרבעון - האחת על כך שהמערכת שלה יעילה יותר מהצפוי, ליתר דיוק שלמערכת יחס טעינה-נסיעה של פי 5. השנייה הגיעה בכנס המשקיעים שלה בה אמרה החברה כי היא צופה צמיחה של 140% בביצוע פרויקטים ב-2025. המניה קפצה אחרי ההודעות האלו, אבל בשלושת השבועות עד לדוחות היא נפלה ב-20%. המשקיעים כנראה הריחו שלמרות ההודעות הבומבסטיות התוצאות בשטח חלשות - והם צדקו.בעוד שהתחזית לשנה הבאה על כנה, התחזית השנתית בספק.

- מנכ״ל אלקטריאון: ״Eurabus זו רק ההתחלה; יש שת״פים נוספים״

- אלקטריאון חושפת: "טויוטה מאמינה בנו, זו השקעה לטווח בינוני-ארוך"

- המלצת המערכת: כל הכותרות 24/7

מניית אלקטיראון בשלושת השבועות שקדמו לדוחות

האם המחיר גבוה?

הנהלת החברה עדכנה כי נכון למועד דוח זה, יש בידיה התקשרויות קיימות ופרוייקטים חתומים, אשר נחתמו החל ממועד הדוח השנתי, בהיקף כולל של כ-113.3 מיליון שקל - "

מבלי לגרוע מהאמור לעיל, יצוין כי בהתאם להערכת החברה במועד זה, ייתכן כי עד לסוף שנת 2024 יעד ההכנסות והתקבולים שהציבה החברה לשנים 2024- ,2023 העומד על 102 מיליון ש"ח, לא יושג במלואו. זאת, בשל גורמים שאינם בשליטת החברה, ובראשם המצב הביטחוני בישראל, ובפרט הימשכות הלחימה, המשפיעה על קביעת מועד תחילת פרויקט המטרונית".

עוד עדכנה הנהלת החברה - "החברה הציבה לעצמה יעד של צבר פרוייקטים חתומים בסך של כ-65 מיליון דולר לשנת 2025. יצוין כי, בשלב זה, מדובר ביעד ראשוני אותו הציבה לעצמה החברה לקראת תחילתה של שנת ,2025 המבוסס על הערכותיה, נכון למועד דוח זה, להזדמנויות להתקשרות וחתימה על הסכמים להקמת פרויקטים נוספים בשנה הקרובה, ואין כל וודאות ממשית כי יעלה בידה של החברה לעמוד ביעד זה. החברה צפויה למסור עדכון ופירוט אודות צבר הפרוייקטים, במסגרת הדוח התקופתי של החברה לשנת 2024".

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

בהינתן הסיכונים הגדולים, נראה שיש משקיעים שאחרי זינוק של כמעט פי 3 בשנה וחצי לשווי של 2.5 מיליארד שקל, מעדיפים לממש.

כך או אחרת, ברבעון השלישי החברה הכירה בהכנסות בגין פרויקטים בשבדיה, בצרפת ובארה"ב, מה שהביא לגידול של כמעט פי 2 בהכנסות ל-11 מיליון שקל לעומת 6 מיליון שקל ברבעון המקביל.

עם זאת, החברה לא צמצמה את ההפסד ברמה שסיפקה את המשקיעים. ההפסד התפעולי ברבעון הסתכם ב-20.5 מיליון שקל לעומת הפסד של 22 מיליון שקל ברבעון המקביל, זאת כאשר נרשמת עלייה של 22% בהוצאות הנהלה וכלליות ל-3.5 מיליון שקל וגידול של 9% בהוצאות מו"פ ל-15.3 מיליון שקל בגין גידול במספר העובדים במחלקת הפיתוח ומגידול בהוצאות בגין קבלני משנה.

בשורה התחתונה, דיווחה החברה על הפסד של 18.2 מיליון שקל לעומת הפסד של 21.5 מיליון שקל ברבעון המקביל.

אורן עזר, מנכ"ל אלקטריאון; קרדיט: ניר סלקמן

הגידול בעלויות המו"פ וגיוס העובדים הביאו גם לגידול במזומנים שהחברה שרפה כך שברבעון הסתכם תזרים המזומנים מפעילות שוטפת בנתון שלילי של 24.4 מיליון שקל לעומת נתון שלילי של 17.5 מיליון שקל. לפי קצב שריפת המזומנים בתשעת החודשים הראשונים של השנה, החברה תשרוף השנה 77 מיליון שקל, זאת כאשר נכון לסוף הרבעון היו לה בקופה 122 מיליון שקל של מזומנים ופקדונות.

מניית אלקטריאון נסחרת לפי שווי של 2.57 מיליארד שקל אחרי עלייה של 148% מתחילת השנה ושל 155% בשנה האחרונה.

מניית אלקטריאון בשנה האחרונה

- 12.הפרוייקטים של החברה הם בסדר גודל של אבטיפוס (ל"ת)מהנדס בחברה 02/12/2024 15:18הגב לתגובה זו

- 11.מן 02/12/2024 13:44הגב לתגובה זולמה מסתירים את האקסיט הצפוי

- מתלוצץ עם ליצנים 02/12/2024 15:46הגב לתגובה זולא אקזיט ולא נעליים.

- חחח... ב-2 שקל. (ל"ת)מהנדס בחברה 02/12/2024 15:19הגב לתגובה זו

- 10.צדקיהו 02/12/2024 08:38הגב לתגובה זוכמה כסף מושקע בחברה הזו שמוציאה ספינים כל יומיים? כשהיא סטארט אפ היא חלום לחלק מהמשקיעים היא חלום בלהות.

- 9.איפה העיתונאי שיבדוק מה קור עם החקירה בארה"ב (ל"ת)נימי מידע פנימי 02/12/2024 06:56הגב לתגובה זו

- 8.מנחם 02/12/2024 02:43הגב לתגובה זורק מניות של חברות התשתיות יתנו מהלך מטורף לשנתיים הקרובות עשרות מיליארדים של שיקום וםרויקטים זאת בנוסף להיתאוששות בנדלן אין מה לחפש בתחום אחר מניות כמו אינרום קליל סקופ ואקרשטיין יעלו המון

- 7.משקיע ותיק 02/12/2024 01:21הגב לתגובה זוסבכתם את הנתונים ואין מה להאריך. מי שמבין מדובר במניה עם פוטנציאל אדיר שעוד תוכיח את עצמה. זה לא סתם טעינה חשמלית זה מוצר ייחודי מאוד. עתיד גדול. סבלנות.

- 6.חי 02/12/2024 00:00הגב לתגובה זוגם אם יעמדו ביעדים זה לא שווה את המחיר

- 5.dw 01/12/2024 21:11הגב לתגובה זויש עוד ניירות חלום בשוק המקומי, נכון - פחות מלהיבים את הדימיון מאשר אלקטריאון, אך בתמחורים נמוכים משמעותית. לדוגמה אפולו (המציעה פנל סולארי גמיש וקל) או סונוביה (טכנולוגיית טקסטיל חדשנית). התמחור של אלקטריאון דומה לזה של בזן, אשר הרוויחה מיליארד שקלים בשנה שעברה. הרוויחה, לא מכרה. זה לא זול.

- 4.YOS 01/12/2024 19:37הגב לתגובה זואני חושב שמניית הבורסה לניע ואפריקה מגורים יתנו עודף תשואה שווה לעקוב

- 3.נסחרת פי 10 משוויה (ל"ת)ביטקוין 01/12/2024 19:23הגב לתגובה זו

- 2.יש עוד אידיוטים שקונים את המניה הזו (ל"ת)אלי 01/12/2024 17:31הגב לתגובה זו

- נראה אותך שאלון סאסק ישתלט עליה (ל"ת)מן 02/12/2024 13:47הגב לתגובה זו

- 1.חקירה בארה"ב 01/12/2024 16:47הגב לתגובה זולמישהו רציני היה מידע פנים והוא מכר בכמויות שהפילו את המניה, ככה זה נראה מהמסחר התוך-יומי