צילום: אורן דאי

דוחות

בנק לאומי: רווח של 2.3 מיליארד שקל; תשואה של 16% על ההון

הבנק רשם רווחים גבוהים למרות הפחתה של 600 מיליון שקל שביצע בגין החזקותיו בבבנק האמריקאי וואלי נשיונל; בניכוי ההפחתות התשואה להון עמדה על 20.2%

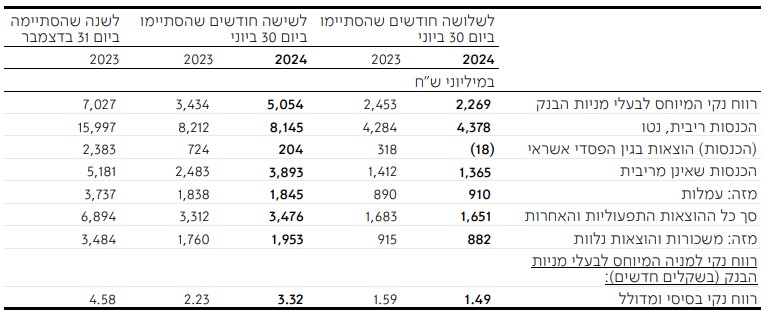

בנק לאומי לאומי 1.8% מסכם את הרבעון השני של 2024 עם רווח של כ-2.27 מיליארד שקל ותשואה להון של 15.9%.

הכנסות הבנק מריבית עמדו ברבעון השני של 2024 על כ-4.38 מיליארד שקל, גידול של כ-2.2% ביחס לכ-4.28 ברבעון המקביל אשתקד.

בשורה התחתונה, הרווח הנקי של הבנק עמד על כ-2.27 מיליארד שקל, קיטון של כ-7.5% ביחס לכ-2.45 מיליארד שקל בתקופה המקבילה אשתקד. הירידה ברווח נובעת מהפחתה של 600 מיליון שקל שביצע הבנק בגין החזקותיו (14.2%) בבנק האמריקאי וואלי נשיונל.

מתוך דוחות בנק לאומי

תשואת הרווח הנקי המיוחס לבעלי מניות להון עמדה בסוף הרבעון על 15.9%, בהשוואה לתשואה של 19.4% ברבעון המקביל אשתקד. בנטרול ירידת הערך בגין ההשקעה בוואלי נשיונל, עומדת התשואה על להון על כ-20.2%.

- האם צריך לאסור על לאומי להציע פיקדון על ה-S&P 500?

- ל-9 פרויקטים סולאריים: שו״ב אנרגיה סוגרת מימון של 798 מיליון שקל עם לאומי

- המלצת המערכת: כל הכותרות 24/7

- 6.זה לא הוא הרוויח זה אנחנו הפסדנו,בחסות הממשלה. (ל"ת)שי.ע 14/08/2024 21:37הגב לתגובה זו

- 5.שרה 14/08/2024 16:45הגב לתגובה זוהרווחים של הבנקים לא בגלל ניהול יוצא דופן. הרווחים הם בגלל העמלות הגבוהות שגובים מלקוחות חסרי ידע או שפשוט אין להם ברירה, מסגרת אשראי וחריגה ממנה וכמובן עמלות מוזרות כגון: עמלות דף או כל רבעון דמי משמרת.... מעניין על מה בדיוק הם שומרים........

- 4.ברכה 14/08/2024 16:35הגב לתגובה זומצלצלת לנייד והוא לא עונה ..

- 3.הציבור משלם 14/08/2024 14:37הגב לתגובה זורווחי הבנקים הם עושק הציבור בחסות ראש סינדיקט הבנקים - בנק ישראל. אין תחרות בבנקאות ולכן הציבור משלם ביוקר רב.

- 2.יחיאל 14/08/2024 11:42הגב לתגובה זולדעתי זאת רק ההתחלה תגיע למרומים

- 1.היה פה 14/08/2024 11:26הגב לתגובה זושצדקו לגבי לאומי,לא נותר אלא להגיד CHAPEAU