מימון ישיר: עלייה של 4.5% בהכנסות ל-356 מיליון שקל, ירידה של 19% ברווח

חברת מימון ישיר מימון ישיר 0.43% העוסקת באשראי חוץ בנקאי, ופועלת בתחום הלוואות הרכב ובתחום המשכנתאות, הכניסה ברבעון השלישי 356.1 מיליון שקל, לעומת 340.8 מיליון שקל ברבעון המקביל אשתקד, עלייה של 4.5%. בחברה מסבירים כי העלייה בהכנסות נובעת מגידול בתיק ההלוואות המוחזק ע"י החברה הגדול בכ-1.9 מיליארד שקל לעומת התקופה המקבילה. עלייה זו קוזזה ע"י עלייה מתונה יותר בשיעור עליית המדד ביחס לרבעון המקביל.

הוצאות המימון, נטו ברבעון השלישי הסתכמו ב-88.6 מיליון שקל, לעומת כ-55.4 מיליון שקל ברבעון המקביל אשתקד, עלייה של 60%. בחברה הסבירו כי הגידול בהוצאות המימון נבע מעלייה בהיקף ניצול האשראי לאור הגידול המשמעותי בהיקף תיק ההלוואות המאזני של החברה ועלייה בעלויות המימון.

הרווח הנקי ברבעון השלישי הסתכם ב-44.9 מיליון שקל, לעומת כ-55.4 מיליון שקל ברבעון המקביל אשתקד, ירידה של 19%. בחברה ציינו כי הקיטון ברווח ברבעון השלישי לעומת הרבעון המקביל, נובע בעיקר מעלייה בהפרשות בגין הפסדי אשראי ומעליה בהוצאות המימון עקב גידול התיק ועליית הריבית.

- בנק ישראל: גידול בביקוש לאשראי צרכני ועסקי ברבעון האחרון של 2025

- ישראכרט וקרן מרתון משיקות מודל מימון נדל”ן בהיקף מאות מיליוני שקלים

- המלצת המערכת: כל הכותרות 24/7

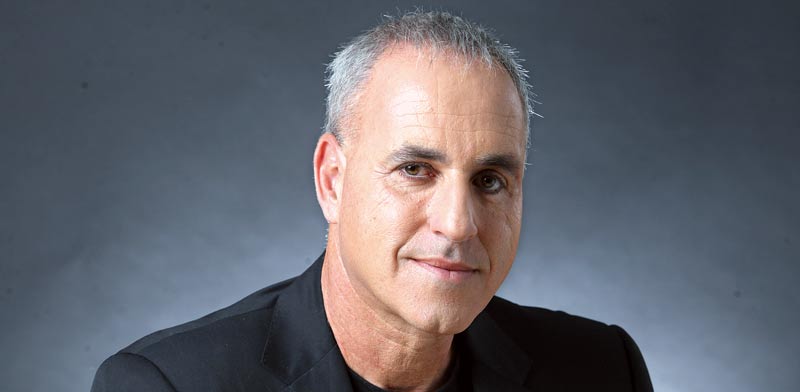

ערן וולף מנכ"ל מימון ישיר. צילום יח"צ

עליה של 47% בהפסדי אשראי לעומת הרבעון המקביל

חברות האשראי החוץ בנקאי נפגעות מעליית הריבית במשק, וזה הגיוני. לאנשים קשה יותר לשלם את ההלוואות היקרות יותר כאשר הריבית עולה, גם כך הם לקחו הלוואות בריבית גבוהה יחסית למערכת הבנקאית וכאשר ההלוואות במערכת הבנקאית מגיעות ליותר מ-10%, באשראי החוץ בנקאי זה רק יותר גבוה. כמו הבנקים, גם חברות האשראי החוץ בנקאי חייבות להגדיל את ההפרשה שלהן להפסדי אשראי. זה לא אומר שהן חברות לא טובות' אבל זה אומר שהן מסוכנות יותר.

למידע נוסף על מניית מימון ישיר לחצו כאן

ובחזרה לדוחות החברה, הוצאות הפסדי אשראי ברבעון השלישי הסתכמו ב-53.1 מיליון שקל, לעומת 36.1 מיליון שקל ברבעון המקביל אשתקד, עלייה של 47%. נזק האשראי המשוקלל ברבעון השלישי הסתכם בכ-3.12%, לעומת וכ-2.98% ברבעון המקביל אשתקד, ( ו-4.55% ברבעון השני).

בחברה ציינו כי עיקר הגידול ברבעון השלישי בהשוואה לרבעון המקביל, נובע מגידול בתיק ההלוואות הממוצע הנמצא בסיכון החברה, ומעלייה בשיעור הפסדי האשראי של מגזר הלוואות הסולו לצד גידול מתון יותר בשיעור הפסדי האשראי של הלוואות הרכב, כולל גידול בשיעור ההפרשה ה"כללית" (בגין הלוואות שאינן בפיגור).

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

בנוסף ציינו כי הירידה החדה בשיעור נזקי האשראי של החברה (ברבעון השלישי - 53.1 מיליון שקל) בהשוואה לרבעון השני (74.7 מיליון שקל) נובעת בעיקר מהקשחת מדיניות החיתום של החברה והחמרת כללי הזכאות להלוואה בחודשים האחרונים כאשר הירידה העיקרית נרשמה במגזר הלוואות הסולו.

נכון ליום 30 בספטמבר, 2023 יתרת תיק ההלוואות שהעמידה ושיווקה החברה הסתכם בכ-14 מיליארד שקל, כאשר הסכום הזה כולל תיק הלוואות שהומחה או שווק עבור צדדים שלישיים. וזאת לעומת כ-12 מיליארד שקל בסוף שנת 2022. מתחילת שנת 2023 בוצעו עסקאות המחאה בהיקף של כ-3.274 מיליארד שקל.

תיק ההלוואות של מימון ישיר שלא הומחה לצדדים שלישיים נכון לסוף הרבעון השלישי הסתכם בכ-7.3 מיליארד שקל, בהשוואה לכ-6.3 מיליארד שקל בסוף שנת 2022.

ההון העצמי המיוחס לבעלים של החברה הסתכם ב-1.257 מיליארד שקל, לעומת כ-1.182 מיליארד שקל בסוף שנת 2022. בחברה ציינו כי הגידול נובע מהרווח בתקופה בסך של כ-128 מיליון שקל, אשר קוזז בחלקו מחלוקות דיבידנדים בהיקף כולל של כ-63 מיליון שקל. שיעור ההון ביחס למאזן סולו מסתכם לכ-18.2%.

החברה דיווחה על חלוקת דיבידנד של כ-22.5 מיליון שקל אשר ישולם בחודש דצמבר 2023.

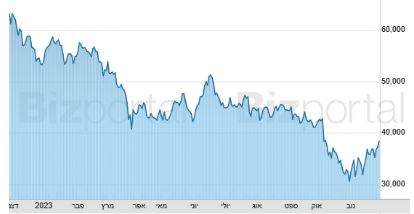

ירידה של 37% ב-12 החודשים האחרונים. מניית מימון ישיר

מניית החברה ירדה מאז תחילת השנה ב-28% למחיר של 394.1 שקל למניה ועם שווי שוק של 1.165 מיליארד שקל.

ערן וולף, מנכ"ל מימון ישיר, אמר כי "אנחנו מסכמים את הרבעון השלישי עם שיפור ברווח הנקי ביחס לרבעון שקדם לו, עם גידול בתיק ההלוואות ועם קיטון בשיעור הפסדי האשראי. החברה המשיכה ליישם את מדיניות ההקשחה בתנאי הזכאות להלוואות, דבר שמביא אמנם לצמצום מסוים בהיקף העמדת הלוואות הרכב, אך להקטנת נזקי האשראי כפי שחזתה החברה. המשכנו להציג צמיחה משמעותית בפעילות המשכנתאות עם העמדת הלוואות חדשות בהיקף של כ-336 מיליון שקל והיקף תיק של כ-961 מיליון שקל. פעילות זאת מתקדמת בקצב מהיר משתכננו ואף הגיעה לרווחיות ברבעון זה".

בנוסף צין כי "החברה הגיעה למלחמת חרבות ברזל עם עוצמה פיננסית גבוהה. את הרבעון הרביעי התחלנו עם מסגרות אשראי של כ-2.9 מיליארד שקל, מתוכן כ-1.8 מיליארד שקל אשראי לא מנוצל. בנוסף אנו עדים להמשך הביקושים להמחאות, כאשר במהלך הרבעון השלישי ביצענו המחאות בהיקף של כ-1.2 מיליארד שקל ובסוף חודש אוקטובר 2023 המחאה נוספת של כ-278 מיליון שקל".

- 1.מ. כהן 29/11/2023 17:18הגב לתגובה זוהתוצאות הכספיות מאוד מעודדות, עם הפרשה כזאת גדולה, עדיין החברה מרוויחה יפה ומייצרת ערך.עם זאת צריך להמתין רבעון נוסף (ובעייתי) כדיי לראות לאן נושבת הרוח.