אס אר אקורד בדוח חלש; עדי צים: "הזדמנות לרכוש את המניה והאג"ח"

"אנו מאמינים שעת זו מהווה הזדמנות עסקית לרכישת המניות והאג"ח, שתטיב עם החברה ובעלי מניותיה" אומר עדי צים, בעל השליטה באס.אר. אקורד אס אר אקורד 4.37% אחרי הדוחות החלשים של חברת האשראי החוץ בנקאי שלו. האם הוא לא חושש לקבל נזיפה מרשות ניירות ערך?

כמו אצל המתחרה מלרן, גם באס אר אקורד התשואות על האג"ח גבוהות. באס אר אקורד מדובר על תשואה של 12.3%, במלרן זה גרוע יותר ומדובר על 17-18%. המשקיעים בתחום האשראי החוץ בנקאי חוששים ודורשים תשואות גבוהות. החברות גם נאלצות להקטין את תיק האשראי שלהן "בכוונה", ובעצם מבינות שיש בעיה. השאלה היא האם הן יצליחו לשרוד את התקופה של הריבית הגבוהה. כשהריביות היו נמוכות זה היה אפשרי, היום זה קשה יותר והחברות מחפשות קודם כל נזילות.

בכל מקרה, החברה מדווחת על זינוק בהפרשות להפסדי אשראי ל-4.2% לעומת 2.2% לפני שנה. וזאת אחרי שהחברה כבר הפרישה לחובות אבודים 12.3% (לעומת 7% אשתקד). תיק הנכסים הצטמצם ב-400 מיליון שקל וגם הרווח נפל ב-21%.

בצד החיובי - החברה רשמה עליה של 3.6% בהכנסות ל-44.3 מיליון שקל, לעומת 42.8 מיליון שקל ברבעון המקביל אשתקד.

מנגד, הוצאות המימון ועלות ההכנסות ברבעון השני קפצו ב-80% ל-16.5 מיליון שקל לעומת 9.2 מיליון שקל ברבעון המקביל אשתקד. חלקן של הוצאות המימון ועלות ההכנסות ברבעון השני לשנת 2023 הסתכמו ב-37.3% מהכנסות המימון, לעומת 21.5% ברבעון המקביל אשתקד. הכנסות המימון נטו ברבעון השני לשנת 2023 ירדו ב-17.3% ל-27.8 מיליון שקל, לעומת 33.6 מיליון שקל ברבעון המקביל אשתקד. שיעור הכנסות המימון נטו מסך הכנסות המימון הסתכם ל-62.7%, לעומת 78.5% ברבעון המקביל אשתקד.

- אס אר אקורד עולה לאחר תוצאות שיא בהכנסות, רווח נקי ותיק לקוחות

- עדי צים ישלם פיצויים גבוהים לעורכי דין שתבע

- המלצת המערכת: כל הכותרות 24/7

הוצאות הנהלה וכלליות ברבעון השני לשנת 2023 הסתכמו ב-4.6 מיליון שקל בדומה לרבעון המקביל אשתקד (כ-4.6 מיליון שקל). חלקן של הוצאות הנהלה וכלליות ברבעון השני לשנת 2023 הסתכמו ל-10.5% מהכנסות המימון, לעומת 10.8% ברבעון המקביל אשתקד. החברה סיימה את הרבעון השני לשנת 2023 עם רווח נקי של 14 מיליון שקל, ירידה של 21%, בהשוואה ל17.7 מיליון שקל ברבעון המקביל אשתקד.

אבל בחברה מנסים לשדר עסקים כרגיל. החברה רכשה החל מחודש מרס האחרון מניות בהיקף של 8 מיליון שקל ובסך הכל 13 מיליון שקל בשנה האחרונה.

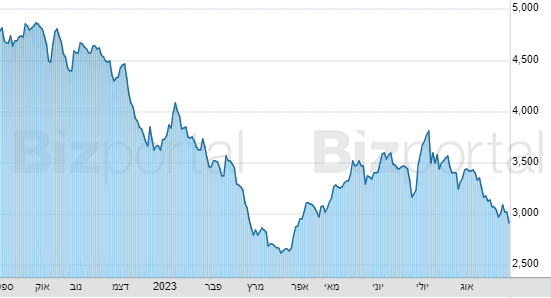

מניית אס.אר. אקורד רשמה ירידה של 26% מתחילת השנה ו-41% במהלך 12 החודשים האחרונים ונסחרת ב-28 שקלים לפי שווי שוק של 375 מיליון שקלים ומכפיל רווח 5.

עדי צים, בעל השליטה באס.אר. אקורד: "פעילות החברה בשנת 2023 מתאפיינת באסטרטגיה מכוונת של הקטנת תיק האשראי (במעל 400 מיליון שקל בחברה סולו) והמשך פעילות בזהירות רבה תוך טיוב מתמיד של תיק האשראי עם קבלת בטוחות מוחשיות מתאימות ברמת חיתום גבוהה וסלקטיבית, וזאת לאור התקופה הנוכחית שהיא קשה למשק בכלל ולחברות הרבות שנתמכות ומתקיימות באמצעות האשראי החוץ-בנקאי בפרט, וזאת בעיקר בשל העלאות הריבית התכופות שביצע בנק ישראל והסביבה הכלכלית המאתגרת.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

- 1.אורן 31/08/2023 07:20הגב לתגובה זוהשקעה נוראית, הפסדי האשראי יצמחו, ועדי צים חייב ללכת. בשביל זה צריך פרייבט אקוויטי??