מהן חברות החזקה והאם מניית פיבי תעלה?

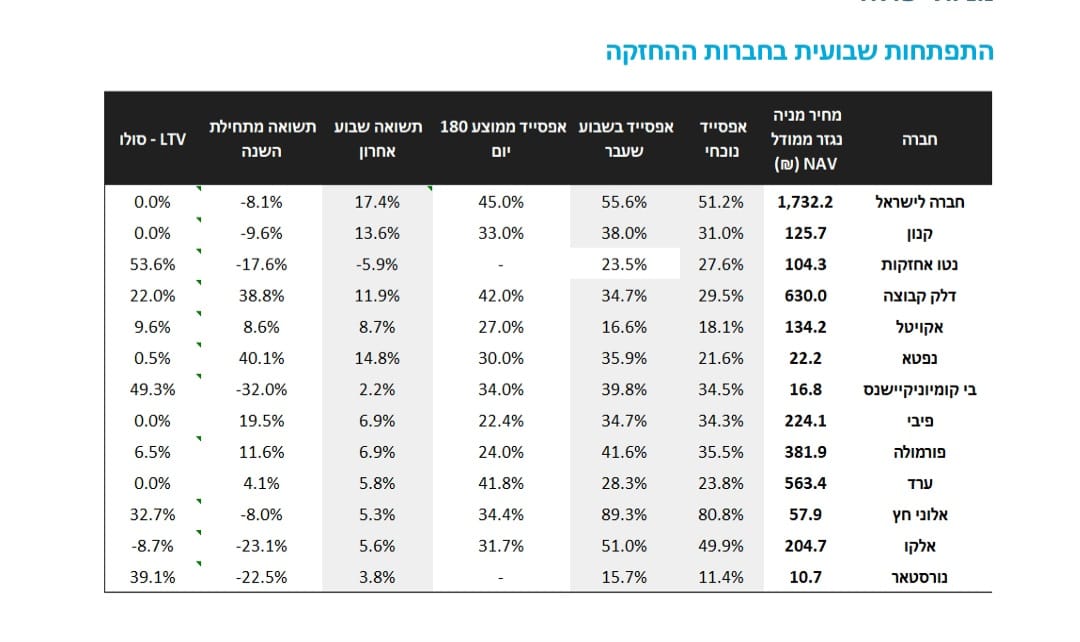

"משקיע שקורא את הטבלה לא יכול לקבל החלטת השקעה על סמך זה בלבד אבל זה נותן אינדיקציות למניות שכדאי להסתכל עליהן ולבחון אותן לעומק. אני מציג את המינוף של חברת ההחזקות ומה היה האפסייד ההיסטורי ואיפה המניה כעת ביחס אליו, כדי לתת למשקיעים תחושה איפה המניה ביחס להיסטוריה שלה. אין כאן כללים מדויקים אבל כאשר לחברה יש מינוף נמוך (בטח בתקופה של הריבית הנוכחית. נ"א) והאפסייד גבוה יותר מההיסטוריה - זו מניה שכדאי לבחון יותר לעומק", כך אומר לירן לובלין, מנהל מחלקת המחקר של בית ההשקעות IBI, בראיון לביזפורטל.

בית ההשקעות פרסם סקירה שבועית על מצב חברות ההחזקה ועל פי הטבלה - החברות הזולות כעת הן פיבי 0.89% ששולטת בבנק הבינלאומי, אלוני חץ -2.81% ששולטת באמות אנרג'יקס (ומספר חברות פרטיות בחו"ל בתחום הנדל"ן המניב), וגם אלקו -0.25% ששולטת באלקטרה על זרועותיה, הן הכי מעניינות. האפסייד בהן גבוה יותר מאשר מול האפסייד הממוצע שלהן בחצי השנה האחרונה וגם פחות ממונפות.

אבל על מה מדובר? נתחיל מההתחלה. חברות החזקה הן חברות שעיקר קיומן היא החזקה בחברות שנמצאות מתחתיהן. אין להם פעילות עצמית. אבל עם סכום קטן יחסית אפשר להחזיק בחברות הרבה יותר גדולות. אם למשל מחזיקים בשליטה בחברת ההחזקות, נניח יותר מ-25%, אז בשרשור מחזיקים בחברה הנשלטת רק ב-7.5% ועדיין שולטים בדירקטוריון. במילים אחרות: מדובר במינוף של הכסף "כשהכל טוב זה עובד סבבה. אתה נהנה מתזרים גבוה יותר ממה שהיית מקבל אם היית מחזיק ישירות בנכס, זו מהות הדיסקאונט. אבל הבעיה היא כשמשהו לא עובד - אז הדרך למטה בגלל המינוף הופכת להיות מהירה ורעה למשקיע" אומר לובלין.

חברת ההחזקות גם נסחרת בדיסקאונט של 20-30% בדרך כלל ביחס לערך הנכסים, כך שהיא זולה עוד יותר לקנייה. לובלין: "חברת החזקות תמיד נסחרת בדיסקאונט מסוים. בטח בסביבת הריבית הנוכחית לא אוהבים מינוף, אז גובה המינוף הוא גם עוד אינדיקטור - אם המינוף נמוך אפשר להרגיש יותר בנוח בהחזקה". כך למשל, חברה לישראל מחזיקה באיי.סי.אל, קנון מחזיקה בצים, נורסטאר מחזיקה בג'י סיטי ונטו אחזקות מחזיקה בנטו מלינדה.

- אלקטרה נדל"ן גייסה 200 מיליון שקל בדיסקאונט של 7%; המניה יורדת

- אלקטרה נדל"ן מוכרת נכסים בפלורידה ב-300 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

מה בעצם אפשר ללמוד מהטבלה?

"לא תמצא פה המלצת קניה או מכירה אלא תמונת מצב ביחס לסטטיסטיקה היסטורית. היא מייצגת מה היה קורה אם עכשיו היית מפרק את חברת ההחזקות ומוכר כל אחד מהנכסים בשווי השוק שלהם ומחלק את כל הכסף כדיבידנד. בעצם, היית מקבל 50% מעל השווי שלהן בשוק.

"מהטבלה אפשר להסתכל על ההיסטוריה ולהגיד 'היה דיסקאונט 60%' ולבדוק האם כעת היא נסחרת מעל או מתחת. וכמובן - תוך הנחה שאין הסבר אחר שמפיל את המניה. ואז אפשר להגיד ששווה לקנות, כי הפער בשווי שלה גדל מעבר לשווי ההיסטורי שלו".

- המוסדיים הזרימו 81 מיליון שקל להרחבת הפעילות של ר.ג.א

- באטמ משלימה מימוש חמישי בתוך שנה: מכרה את פעילות המעבדות במיליון דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

למה חברות החזקה נסחרות בדיסקאונט?

"יש 4 סיבות. הראשונה היא כי אין סיבה לכאורה להחזיק בהן ישירות. אפשר להחזיק יש הוצאות הנהלה וכלליות, הוצאות מימון גבוהות יותר או פחות, פרמטרים שעלולים להכביד על ההחזקה (אבל לא בהכרח).

"סיבה נוספת היא שבסופו של דבר כשאתה מחזיק בחברת החזקה אתה רוצה לקבל דיבידנדים מהחברות הבנות. אבל אם הן ממונפות מדי או לא מחלקות דיבידנד והכל הולך לפירעונות של אג"חים או תשלומי ריבית של אג"חים אז חברת האחזקות לא נהנות מתזרים שוטף של מזומנים. הן כן נהנות מעליית ערך של מניית החברה הנשלטת אבל לא מתזרים. אבל אני כמחזיק חברת אחזקה רוצה לראות מזומנים מחברת האחזקה. לכן אדרוש דיסקאונט".

איך משפיע המינוף על הדיסקאונט?

"הדיסקואנט יכול להיפתח או להיסגר לפי המינוף. אם חברת בת של חברת אחזקה יורדת ב-2% זה לא אומר שחברת ההחזקה יורדת ב-2%, אלא בהתאם לגובה המינוף. אם הסיכון בחברת ההחזקה הלך ועלה, כמו למשל דסק"ש שלקחו חוב מאוד משמעותי על מנת לקנות את החברות הבנות - אם יש הרעה בעסקי החברה הבת או עליית ריבית זה יכול להגיע למצב ששווי חברת ההחזקה מתאפס. לדוגמה, אם לקחו 100 מיליון שקל כדי לקנות חברה בשווי של 200 מיליון ומניית החברה נפלה ב-50%, אז השווי למעלה בחברת ההחזקה מתאפס. זה יכול גם להגיע למצב שבו החוב גבוה משווי ההחזקה. לכן, חברת החזקה היא בעצם אופציה על חברות הבנות וגם זה פותח דיסקאונט. כשהסיכון בחברות הבנות עולה, או כאשר מחיר החוב עולה (בעקבות עליית הריבית במשק. נ"א) אז הדיסקאונט נפתח". מצד שני - כשהריבית יורדת זה יכול לבוא לטובת המשקיעים.

לירן לובלין. צילום: אילן בשור

ומה לגבי חברות פרטיות שמוחזקות ע"י חברות החזקה?

"במקרה של נכסים פרטיים, השוק יכול לבקש דיסקאונט גבוה יותר כי השוק אומר 'אני לא יודע להעריך עד הסוף את השווי של החברות הפרטיות הללו' ולכן הוא לוקח פרמיית סיכון מסוימת על השווי בספרים או על הערכת השווי האחרונה, וכך נפתח דיסקאונט נוסף. בחברה שיש לה הרבה חברות פרטיות הדיסקאונט יכול להגיע גם ל-40%.

"אם לסכם: הרעה בשווי חברות ציבוריות, ירידה ביכולת ההחזר של החובות, עצירת דיבידנדים בחברת האם או הבנות וחברות פרטיות כאשר הן מהוות רכיב לא מבוטל מהשווי, ארבעת אלה הם גורמים שפוגעים בשווי של חברת החזקה".

אתה יכול לתת דוגמה מובהקת?

- 3.דני חובב מניות 26/07/2023 22:39הגב לתגובה זוראשית אומר שלא ממליץ כלום. לכו לבדוק.שווי של פריורטק לעומת האחזקה שלה בקמטק. כרגע פער של מעל 50 אחוז. וזאת בלי לתמחר בכלל את האחזקה באקסס שלדעתי שווה לא מעט אך היא לא נסחרת.

- 2.מה?! 26/07/2023 17:54הגב לתגובה זושום בנק בישראל לא ירוויח יותר 20%, ללא קשר לאירועים בממשלה. אם זה אכן ציטוט שלו, זה מאוד מוריד מהיחס הרציני למאמר. כמו מניית מזרחי טפחות - גם מניות הבינלאומי ופיבי זו אנומליה!

- 1.סוחר ותיק 26/07/2023 14:14הגב לתגובה זולא בכדי אתם רואים חברות דואליות שהדוח הכספי שלהן בארץ משקף רווח לפי המודל החשבונאי הישראלי הקקיונרי, ובדוחות שמוצגים בוול סטריט הדוח מראה הפסד. תראו לי חברת החזקה רצינית אחרת שנסחרת בS&P - פשוט אין כי שם לא ניתן לחרטט את המשקיעים כמו בארץ.