"המלווים בבלנדר מקבלים תשואה של 7.5% וזה צמוד 100% לפריים - אין את זה בבנקים"

הרבה חברות חלום נכנסו לבורסה בת"א בשנתיים הקודמות, הן התרסקו בעשרות אחוזים והסבו נזק כבד למשקיעים. אבל כעת, אולי כבר אפשר לדבר על הזדמנויות. אחרי הכל, נכון, מניות תמיד יכולות להמשיך ליפול, אבל כשחברות נסחרות מתחת למזומן זה אומר שהמשקיעים נותנים שווי פעילות של אפס לחברה – ומה אם הפעילות תצליח? במקרה כזה, המניה יכולה להתעופף לשמיים. אז כשהמניות היו למעלה הסיכון היה גבוה, אבל עכשיו אולי התמחור שלהן כבר מהווה הזדמנות? בעלי השליטה בבלנדר קנו מניות, וקנייה של בעלי שליטה אחרי נפילה במניה מהווה איתות שמבחינת המנהלים המחיר כבר אטרקטיבי. יכול להיות שהם טועים כמובן, אבל הם מכירים את החברה הכי טוב.

חברת בלנדר 3.02% עוסקת בתחום האשראי החוץ בנקאי, יש לה שתי פעילויות, מתן אשראי ותיווך אשראי בשיטת BNPL – קנה עכשיו, שלם אחר כך. החברה פועלת בעיקר בישראל (90% מההכנסות מגיעות מהארץ, כשאתם רואים בביאורים של החברה 'תיווך אשראי' זה אומר הפעילות בארץ). בחו"ל הפעילות פחות הצליחה, והחברה כעת 'מחשבת מסלול מחדש' בחו"ל. אבל, מדגישים בחברה, בארץ הפעילות רווחית. כלומר, אם בלנדר תצליח לטאטא מעליה את כל השומנים, והיא פועלת בכיוון הזה, אולי היא תצליח. לחברה יש בקופה מזומנים בהיקף של 65 מיליון שקל והיא נסחרת לפי שווי של 48 מיליון - כלומר נסחרת מתחת למזומן.

"החברה נמצאת בכיוון חיובי, נעשות מלא פעולות כדי להמשיך את הגידול של החברה ומצד שני להעביר את הקבוצה לרווחיות", אומר גל אביב, מנכ"ל בלנדר, בראיון לביזפורטל. אחד הצעדים המשמעותיים שקרו בשנה האחרונה זו הקמת החברה המשותפת שלנו עם בנק הפועלים. היום החברה נמצאת ברוב הרשתות הגדולות והיא צומחת ומהווה פתרון פריסת תשלומים לרכישות גדולות של לקוחות בישראל."

למה בעצם הפעילות שלכם רלוונטית, יש אשראי בנקאי וחוץ בנקאי רגיל?

"כי 75% מכרטיסי האשראי הם בנקאיים ומוגבלים למסגרת של בערך 12 אלף שקל בחודש. אז לרוב האנשים כרטיסי האשראי הבנקאיים לא מהווים פתרון לרכישות הגדולות".

למה צריך "הלוואות חברתיות?

"אני חושב שהאשראי ה-PTP עדיין נותן תשואה עודפת משמעותית ביחס לריבית שמקבלים בבנקים באפיקים השקליים. אצלנו זה 100% צמוד פריים כך שהמלווים שלנו מקבלים את כל העלאת הריבית של בנק ישראל, בניגוד לבנקים ש'נועלים אותך' בריבית הקיימת. התשואה העודפת שמקבלים המלווים בבלנדר גבוהה משמעותית, המלווים יושבים על 7.5% תשואה שנתית צמוד פריים. זו הסטטיסטיקה היום".

- בנק ישראל: גידול בביקוש לאשראי צרכני ועסקי ברבעון האחרון של 2025

- ישראכרט וקרן מרתון משיקות מודל מימון נדל”ן בהיקף מאות מיליוני שקלים

- המלצת המערכת: כל הכותרות 24/7

גל אביב, מנכ"ל חברת בלנדר. צילום: סיון פרג'

עליית הריבית במשק (מ-0.1% ל-4.75% תוך שנה) פועלת בפעילות שלכם, מה אתם עושים כדי להתמודד עם זה?

"פעלנו בשנים האחרונות לייצר גיוון משמעותי בפעילות במטרה להמשיך לגדול ולצמוח גם בתקופות כאלה. מהלך מאוד משמעותי שעשינו בשנה וחצי האחרונות של הסטת סגמנטי האשראי שאנחנו מעמידים – לפני כן תיק האשראי היה לכל מטרה והסטנו אותו לפריסה של רכישות גדולות (השת"פ עם בנק הפועלים) וכן מתן אשראי לקניית רכב. בחרנו באסטרטגיה של פיזור כאשר בצד מתן האשראי, אנחנו מעמידים אשראי לערוצים שונים - גם רכב וגם נקודות מכירה".

מדוע דווקא האפיקים האלה?

"מדובר באפיקים יותר בטוחים, אנשים נוטים לשלם את ההלוואות הללו והם יותר יציבים. מדובר גם על מח"מים (משך חיים ממוצע. פרק הזמן של 'חיי' ההלוואה. נ"א) יחסית קצרים של 1.5 שנים. בעקבות זאת אפשר לראות את השיפור בתוצאות. וצריך גם לזכור שאין לנו התחייבויות כרגע ואנחנו פעילים בתחומים שאין לנו התחייבויות עתידיות".

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

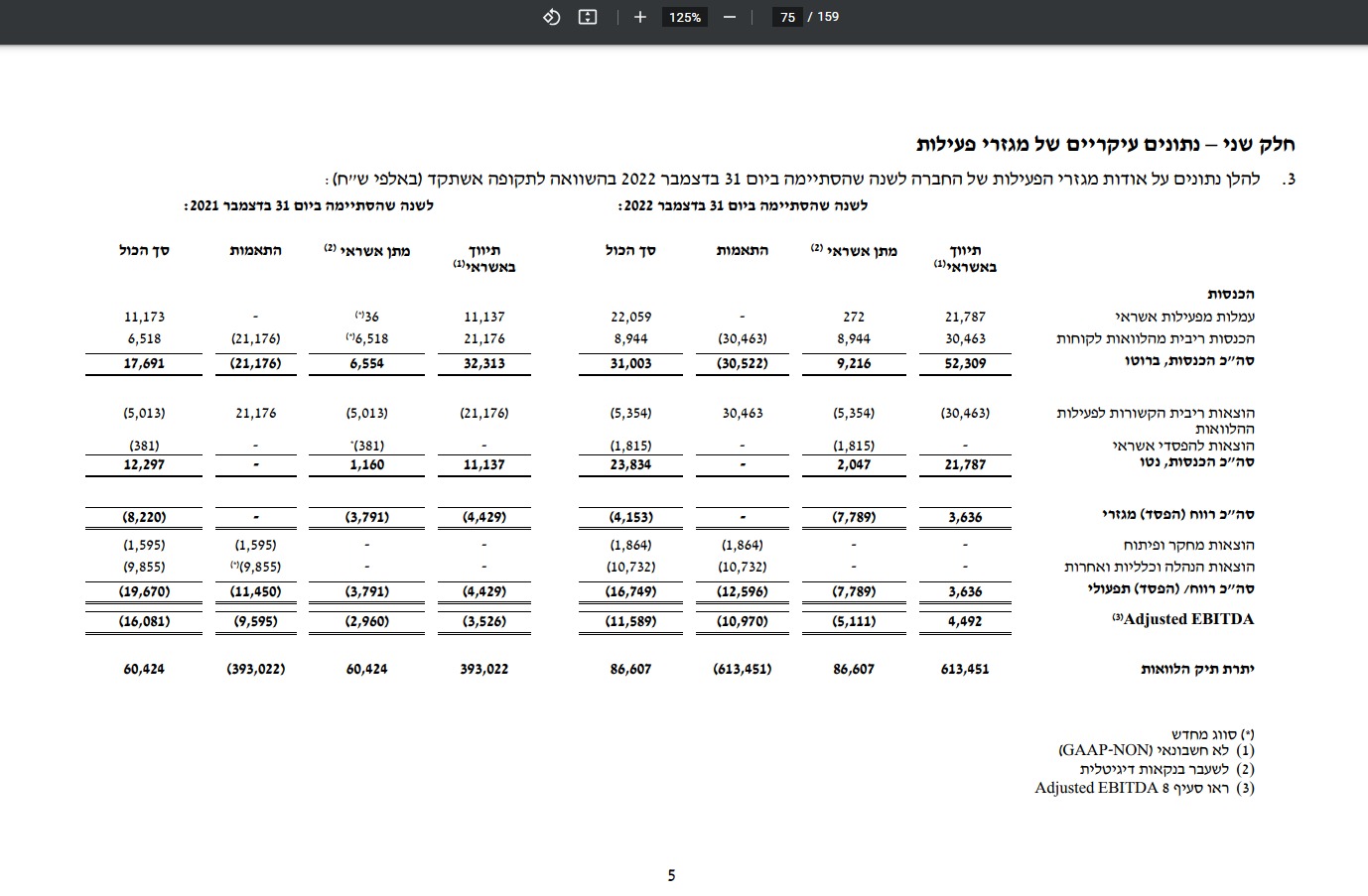

כשאביב מדבר על השיפור בתוצאות הוא מתכוון לכך שבסוף הרבעון הראשון יתרת תיק האשראי של החברה עמדה על 731 מיליון שקל, עליה של45% ביחס לתקופה המקבילה. בנוסף, במחצית השנייה של 2022 בלנדר הפסידה פחות מאשר בשנה שלפניה, ברמת ה-EBITDA המתואם ובסך הכל בשנת 2022 כולה היא רשמה בתחום התיווך רווח EBITDA של 4.5 מיליון שקל, לעומת הפסד של 3.5 מיליון בשנת 2021.

בשנת 2022 הכנסות נטו של החברה עמדו על 23.8 מיליון שקל, הכפלה לעומת 12.3 מיליון בשנת 2021. ההוצאות להפסדי אשראי זינקו ל-1.8 מיליון שקל (לעומת 381 אלף בשנה שלפני). שיעור הפסדי אשראי עם זאת עלה רק מעט מ-1.5% ל-1.6%. בשנת 2022 החברה הפסדיה 17 מיליון שקל, שיפור לעומת הפסד של 20.9 מיליון שקל בשנת 2021.

מתי תגיעו לרווחים בפועל?

בחברה חוששים להתחייב אבל נשמע שהם רוצים שזה יקרה ממש בשנה הקרובה, אולי זו שאחריה. כלומר, אם בעבר הדגש בחברות היה על צמיחה, כיום הדגש הוא על הגעה לרווחיות.

אביב: "בעקבות העלאת הריבית אנחנו מתנהלים מאוד בזהירות, אנחנו מפרישים מראש יותר לצפי הפסדי אשראי. הגדלנו את ההפרשות כדי להתכונן לכל תרחיש. ההשפעות של הריבית מגיעות לשוק כשנה אחרי העלאת הריבית ולכן הצורך בזהירות".

איך הולך מיזם BNPL עם בנק הפועלים?

"המיזם התחיל לפעול בסוף מרץ ולכן לא ניתן היה לראות את התוצאות שלו בדוחות אבל כן אפשר לראות את המגוון הרחב של בתי העסק שפועלים איתנו, וזה קורה כי אנחנו נותנים פתרון לבתי העסק למכור את מרכולתם לשוק".

מה יהיה עם הפעילות שלכם באירופה?

"החזון של החברה היה להיות בנק דיגיטלי אירופאי אבל זה לא הצליח. עשינו פעולות נדרשות כדי להחזיר את כל הכספים הביתה ומהר מאוד לאחר מכן צמצמנו מה שהיה צריך לצמצם מתוך מטרה להפוך את אירופה בהמשך הדרך גם לרווחית. יש באירופה פוטנציאל לצמוח, אבל הפעילות הזו צריכה למצוא את הכיוון הנכון עבורה ובינתיים רוצים שהיא לא תהווה משקולת על פעילות הקבוצה".

הפעילות של בלנדר, מקור: דוחות החברה

- 15.רועי 05/07/2023 01:15הגב לתגובה זובועת חובות לווים של 10 אחוז ומעלה , זה לווים מסוכנים, החברה תקרוס בהפסדי אשראי תוך שנה שנתיים

- 14.דרור 04/07/2023 18:51הגב לתגובה זוהשקעתי שם ותשואה נטו היא 2 אחוז אכן מרוויחים אבל בלנדר לוקחת דמי ניהול בשמיים 0.7 אחוז כפול מספר שנים של הלוואה ככה שהם לוקחים לפחות 50 או 60 אחוז מריבית ולכם לא ישאר כמעט כלום. בנוסף למשוך את כסף יכול לקחת כמה שנים.

- 13.אבי. 04/07/2023 13:34הגב לתגובה זו1. האם לכותב הכתבה יש קשר ישיר/עקיף עם חברת בנדר בכלל ומניות החברה בפרט 2. אילו בטחונות/ערבויות אני מקבל במידה וארצה להוציא את הכסף שלי (ראה מקרה טריא)

- 12.אם זה טוב מכדי להשמע אמיתי... תמיד לנקוט זהירות (ל"ת)פריים טיים 03/07/2023 22:14הגב לתגובה זו

- 11.שומר נפשו ירחק (ל"ת)פרלי פרונסה 03/07/2023 15:21הגב לתגובה זו

- אסטבן 03/07/2023 21:00הגב לתגובה זואלא אמה שרק ניתן

- 10.אייל 03/07/2023 15:03הגב לתגובה זועדיין

- 9.קוקו לא מאילת 03/07/2023 14:40הגב לתגובה זומצנצם חשיפה אך משאיר שם רק כמה עשרות אלפים. חייבים לתמוך בחברות האלה שיתנו פייט לבנקים המנוולים.

- 8.עופר 03/07/2023 14:13הגב לתגובה זובעיות בתזרימי מזומן אצל המקבילה בשביל מה לצייר את הכל הורוד בואו נבדוק מה יכול להיות שחור. אולי נגלה שעטפו את זה בנייר צלופן ורוד מדי

- 7.הדר 03/07/2023 14:00הגב לתגובה זואם מנכל חברה קנה פי דתיים במחיר יד פה עניין

- 6.רק מדגי מנוות בעולם ובארהב בפרט. בארץ מניות בנקים 03/07/2023 13:53הגב לתגובה זורק מדגי מנוות בעולם ובארהב בפרט. בארץ מניות בנקים קצת ואגחים וזהו.

- 5.שישקו 03/07/2023 13:33הגב לתגובה זוהענף בבעיה.

- 4.אנונימי 03/07/2023 13:27הגב לתגובה זויש לי שם כסף וכשנה לא ניתן לפדות כי ההלוואות בדיפולט (לא מוחזרות) לא ניתן למכור ולא ניתן לצאת

- 3.הדר 03/07/2023 13:05הגב לתגובה זונראה אם וכאשר מניה תגיע למחיר קניה גל המנכל במחיר 821 אג, אבל הכתבה מעניינת

- 2.נזילות נזילות נזילות 03/07/2023 12:53הגב לתגובה זואני רוצה למשוך את הכסף...אנא המתן..בין 6 ל9 חודשים......שיחתך חשובה לנו...

- 1.יע 03/07/2023 12:49הגב לתגובה זומתכון לאבד את הכסף. על דבר כזה ממליצים?