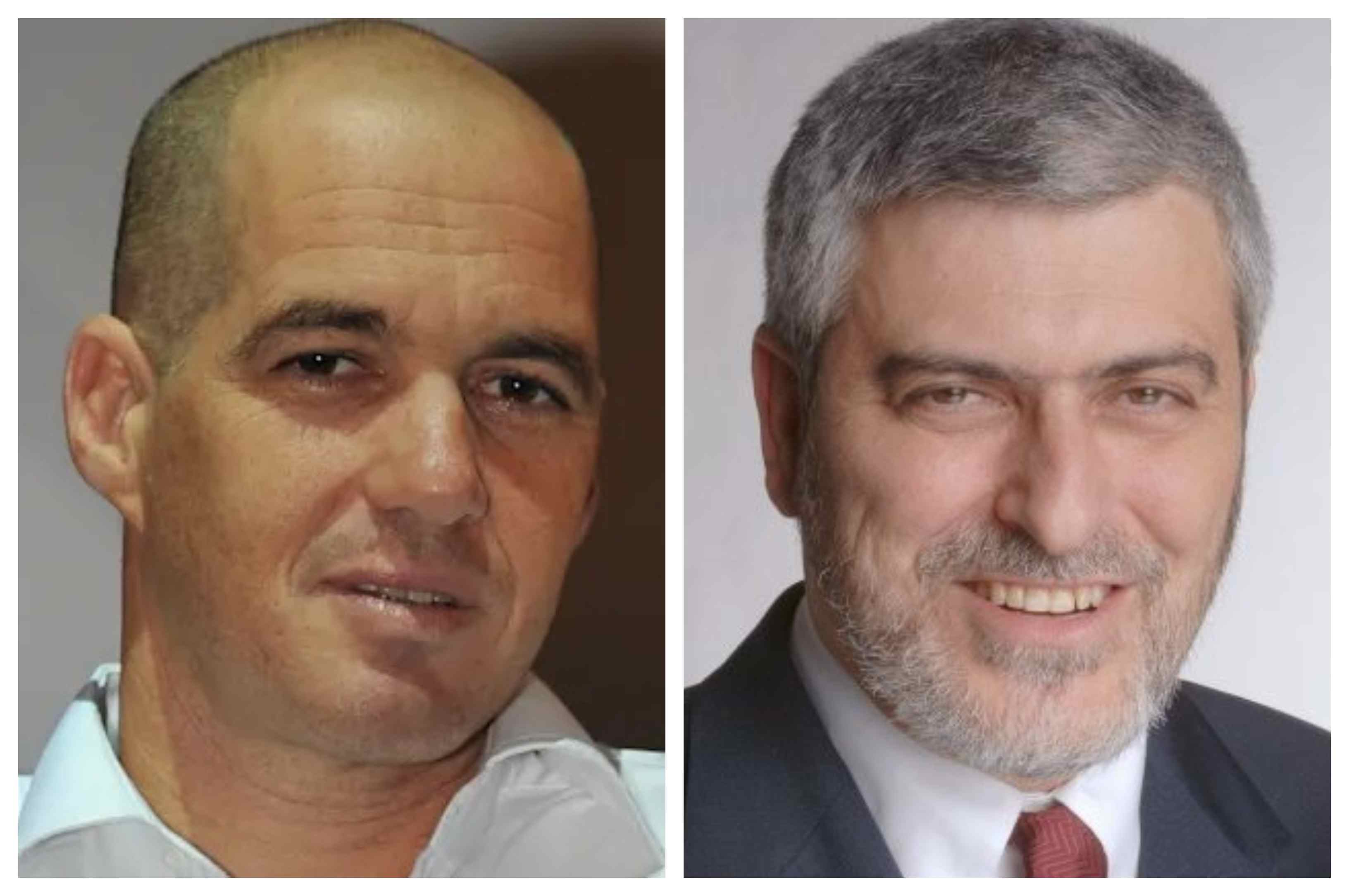

האם עופר גרינבאום מנסה לדלל את בנק הפועלים, ומה יעשה דב קוטלר?

לחברה יש ערמה של מזומנים - מעל 130 מיליון שקל, היא מייצרת מזומנים באופן שוטף והיא יוצאת להנפקה שתגדיל את המזומנים ב-26.8 מיליון שקל. למה להנפיק? לא ברור. החברה הזו היא חברת החיתום-הנפקות איביאי חיתום -1.1% (לשעבר פועלים איביאי) של עופר גרינבאום, שי נבו וירון מוזס. בחברה אומרים שהמטרה היא כדי לממן את החלק שלהם בהקמת הקרן של אבי אורטל ויובל זעירא. איביאי חיתום תכננה להשקיע 50 מיליון שקל ולפני מספר ימים דיווחה שתגדיל את ההשקעה שלה ל-75 מיליון שקל כאשר "מטרת הקרן תהיה להשקיע בניירות ערך של תאגידים פרטיים וציבוריים בישראל ומחוצה לה, בתחומי עיסוק שונים".

אז לפחות על הנייר, איביאי חיתום רוצה לגייס את תוספת הכסף לקרן החדשה באמצעות הנפקת זכויות, כאשר החברה תנפיק מניות שיהיו שוות ל-16.2% מהחברה ול-25.9% מהמניות בדילול מלא. מדובר על חבילה של 4 מניות ו-3 אופציות במחיר של 23.2 שקלים וסך הכל 26.8 מיליון שקל.

אבל הסיפור הגדול יותר הוא היחסים העכורים בין איביאי חיתום לבין בנק הפועלים. המנהלים של של איביאי ביקשו שכר פנומנלי שלא קשור לביצועים שלהם ולמרות שאין שום סיבה בעולם לאשר להם את ההטבה המטורפת, בית ההשקעות אי.בי.אי שקשור בעבותות אל חברת החיתום עוד מימים ימימה (וגם בעלי השליטה בו מתפקדים בדירקטוריון של חברת החיתום) אישר את המהלך. זו בושה גדולה לשוק ההון כשברקע גם נחשפת עבודת החיתום-תיווך של החבר'ה שבשורה התחתונה הסבה הפסדי ענק לציבור.

החברה הביאה לתל אביב עשרות רבות של חברות זבל ומכרה-שיווקה אותן בעטיפה של הייטק ושידלה את הגופים המוסדיים. גם הגופים המוסדיים כמובן אשמים כשבתוכם יש לא מעטים ש"עשו" טובה בכמה הנפקות של איביאי חיתום כי אחרי הכל, יד רוחצת יד. איביאי גם עוזרת להם במקומות מסוימים.

- המורשת של צבי לובצקי: "כל דבר שאתה עושה – תעשה אותו עד הסוף, גם על המגרש וגם בחדר הישיבות"

- תביעה נגד מיטב טרייד - לא ניתן היה לפעול דרך פלטפורמות המסחר של החברה

- המלצת המערכת: כל הכותרות 24/7

עולם מושחת שגרם לבנק הפועלים להגיד עד כאן. בנק הפועלים לא הסכים - ובצדק - שמנהלי חברת החיתום יקבלו שכר מוטרף, אחרי הכל זה לא נתפס שמנהלים שם שעכשיו די לא עושים כלום (אין הנפקות) יקבלו פי 2-3 ממנכ"ל בנק הפועלים. וגם כשהם עושים, כדאי להרגיע - זאת פעילות חיתום אכן גדולה, אבל היא לא פרומיל מהיקף העסקים של בנק. על מה תשלום כפול ויותר ממנכ"ל בנק?

אז בנק הפועלים, שמחזיק בעצמו ברבע ממניות החברה, שלח מכתב שמסביר מדוע אין לתת הטבות כאלו למנהלים. דירקטוריון חברת החיתום, לרבות אנשי אי.בי.אי צחקו כל הדרך אל הבנק. פועלים הסיר את שמו מחברת החיתום והעביר את גיוסי אגרות החוב שלו לחברות אחרות. ועכשיו מגיע הפרק הבא.

הנפקת זכויות באי.בי.אי - תרגיל או צורך אמיתי?

אי.בי.אי חיתום מנפיקה זכויות כשהשווי שלה הוא 130 מיליון שקל, בדומה למזומנים בקופה. יכול להיות שהיא באמת צריכה את הכסף בשביל ההשקעה בקרן, אבל יכול להיות שהיא גם יודעת שבנק הפועלים לא ממש בעניין שלה. פועלים מחזיק 24.9% מהחברה ואם אפשר לדלל אותו במחיר הנמוך הזה אז למה לא? גם ככה היחסים על הפנים, אז בחברת החיתום סבורים כנראה שאפשר להמשיך ולהראות לבנק הפועלים את הדלת החוצה.- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

אחרי הכל, בנק הפועלים כנראה גם רוצה לברוח מההשקעה הזו, אבל כנראה שבמחיר הנכון, ולא אחרי שהוא ידולל במחיר זעום. אז מה פועלים יעשה? לא ברור. זו דילמה, כנראה שאין עדיין החלטה. בכל מקרה זה לא הכסף (בנק הפועלים יצטרך להזרים 6.7 מיליון שקל בלבד כדי לשמור על הנתח שלו במניות). זה הכבוד, ההתייחסות. פועלים לא באמת מתעניין בחברה, אבל האם הוא ימשיך לתת למנהלי חברת החיתום לסחוט ולנצל אותם.

מניית אי.בי.אי חיתום התרסקה בשנה האחרונה ב-50% והחברה נסחרת בשווי של 132 מיליון שקל, כשבשנים של הנפקות היא מרוויחה בקצב של 50-60 מיליון שקל בשנה.

כך או אחרת, בית ההשקעות אי בי אי, בעל השליטה בחברה (28%), ישתתף בהנפקה וצפוי להזרים 7.5 מיליון שקל.

לקריאה נוספת:

השכר המוגזם של מנהלי אי.ב.אי חיתום

מנכ"ל בנק הפועלים דב קוטלר התנגד לשכר המופרז של בכירי חברת החיתום ובצדק

בדוחות של איביאי לשנת 2022 אפשר לראות שהחברה הכניסה 51.6 מיליון שקל וזו בשנה ששוק ההנפקות כמעט מת לגמרי. העלויות שלה עמדו על 27 מיליון שקל והרווח הנקי 14 מיליון שקל.

ברבעון הראשון של 2023 איביאי חיתום הכניסה 5.9 מיליון שקל, רשמה הוצאות של 4.9 מיליון שקל ורווח של 1.4 מיליון שקל. אז נכון שזה הרבה פחות משנות הגאות 2020-2021 ועדיין: לאיביאי יש כסף בקופה, לא מעט.

- 4.קוטלר 05/06/2023 13:21הגב לתגובה זועושה ,כנראה ש 17% תשואה נטו אינה מספיקה... .אבל קימות מספר אופציות להשקעה,אחת מהן, בקרנות כספיות שקליות.

- 3.תודה על הכתבה (ל"ת)בנצי 05/06/2023 08:07הגב לתגובה זו

- 2.בקיצור ולעניין - נוכלים בתחפושת (ל"ת)ברי 04/06/2023 13:54הגב לתגובה זו

- 1.yuvi 04/06/2023 13:49הגב לתגובה זומה יעשה קוטלר??? ימשיך לעזור למחאה כך הבנתי מהעיתונות, עם כל האנרכיסטים ולקבל שכר אדיר שאני אחת מאלה שמשלמת לבנק עבור כל קניית ומכירה של נייר ערך בארץ ובעולם .... מה אכפת לו? תמיד מחכה התפקיד הבא......