העשירים של שוק ההון - עופר גרינבאום, שי נבו וירון מוזס קיבלו 65 מיליון שקל בחמש שנים

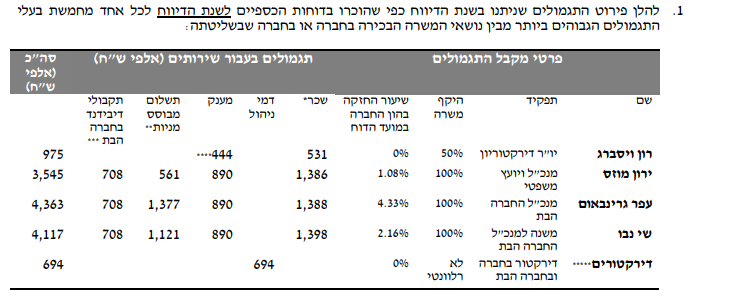

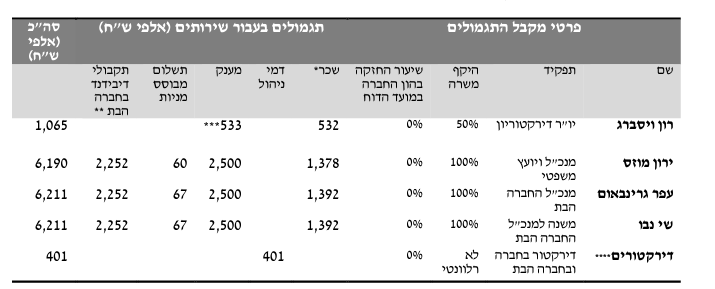

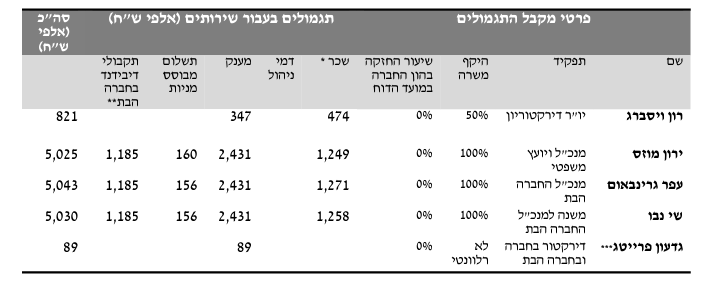

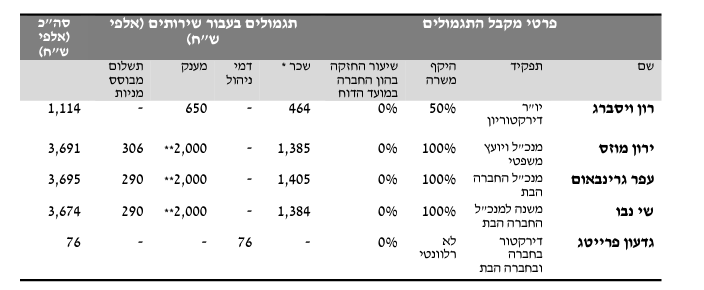

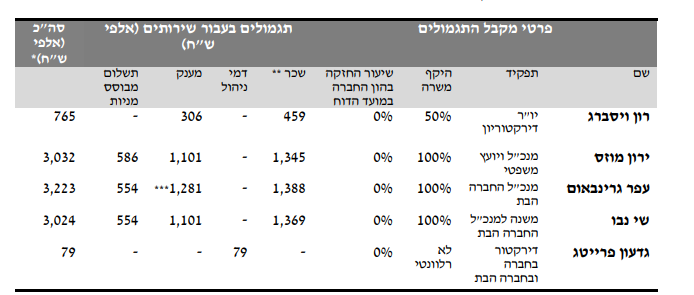

כנראה שאין גבול לתאוות הבצע. לפני כשנה העלנו כאן את הדרישה המציקה והלא הוגנת של הנהלת פועלים אי.בי.אי (איביאי חיתום 0% ) להעלאת שכר והטבות - בעיקר הנפקת מניות ואופציות. עופר גרינבאום, שי נבו וירון מוזס, "השתינו מהמקפצה" ודרשו תנאים ללא קשר לביצועים. גם ככה השכר וההטבות שלהם בשמיים, הרבה יותר מאשר בכל תפקיד אחר בשוק ההון, הרבה יותר מכל חברה פיננסית. אבל הם רצו יותר.מצד אחד, הם עושים אחלה עבודה. פועלים אי.בי.אי היתה רווחית וגם בתקופות לא טובות כשאין הנפקות. זה לא עסק שמפסיד הרבה. ההוצאות שלו הם על 10-14 עובדים, מתוכם 4-5 השולטים בחברה, כאשר יו"ר הדירקטוריון הוא רון וייסברג מבעלי השליטה באי.בי.אי.מצד שני, תהיה העבודה טובה ככל שתהיה, לקחת נתח של 20%, 30% ואפילו 50% מהרווח - לא ראוי, לא הוגן. זה לעשות צחוק מהמשקיעים, במיוחד כשהסכום האבסולוטי לכל אחד מהם הוא מטורף.אז כתבנו על התגמול המציק והמוגזם, גם על שיטת ה"תן וקח" בשוק החיתום, חשפנו את המקרה הבעייתי באיסתא שפועלים אי.בי.אי חשוד בכך שנתן לה עצת אחיתופל. החברים מפועלים אי.בי.אי נתנו לכלבים לנבוח. השיירה עברה. התגמול עבר. בבנק הפועלים זעמו. הם החליטו לנתק את השותפות עם אי.בי.אי שלה אינטרסים רבים בחברת החיתום. ההנפקות של פועלים כבר לא נעשות דרך אי.בי.אי חיתום. כן, גם השם פועלים הוסר מיידית מהשם של חברת החיתום.אבל זה לא מפריע לאי.בי.אי לתת גיבוי לאי.בי.אי חיתום. אי.בי.אי היא מחזיקת המניות העיקרית וחברת החיתום מספקת לה רווחים טובים. באי.בי.אי כנראה פחות דבקים בשם טוב ומוניטין מבנק הפועלים, ואולי הסיבה פשוטה יותר - רון וייסברג מקבל תגמול נהדר בחברת החיתום בה הוא מכהן כיו"ר. כמה נהדר? קרוב ל-1 מיליון שקל על חצי משרה.רק לידיעתכם - ובלי קשר למשרה של וייסברג, האם אתם חושבים שיו"ר "דופק שעון"? האם מישהו סופר לו שעות? בטח שלא. אנחנו יודעים על כמה יו"רים שעובדים 100% בחברה, אבל נמצאים שבועיים בחודש בחו"ל ובשאר הזמן מתעסקים באלף ואחד דברים אחרים. אז כן, הם מגיעים לישיבות, דיונים וכו', אבל זו עבודה של 20-30 שעות בחודש.השכר המצרפי שלעופר גרינבאום, שי נבו וירון מוזס בחמש שנים הוא 65 מיליון שקל. מדובר בשכר והטבות, לרבות דיבידנדים בחברה הבת (הם קיבלו בעסקת הכניסה שלהם מניות בחברה הבת).התקבול שלהם ב-2022 עולה על שליש מהרווח של אי.בי.אי חיתום. ברבעון האחרון החברה הפסידה והמנהלים קיבלו כ-3 מיליון שקל.הפינה לשיפוטכם - הנה השכר וההטבות שלהם בחמש השנים האחרונות:

מחזיקי המניות הגדולים באיביאי חיתום הם בית ההשקעות איביאי שמחזיק ב-28% מהמניות, בנק הפועלים שמחזיק 24.9% (למרות פירוק השותפות בגלל השכר המנופח של הבכירים), מיכאל וייס וגבי דישי שמחזיקים ב-8.6% מהמניות. גם חברת הביטוח הראל מחזיקה ב-5% מהמניות.בסוף בפברואר הוגשה נגד איביאי חיתום עוד בקשה לתביעה ייצוגית. הפעם על הפצת מניות ורידיס ורידיס 0% למשקיעים כאשר נודע לאחרונה שהמשטרה חוקרת את החברה על ביצוע הטמנה לא חוקית של פסולת ועבירות כלכליות. על פי התובעים בעלי המשרה בוורידיס וגם החתמים "הפרו לכאורה, בין היתר, חובות דיווח וגילוי מכח חוק ניירות ערך בתשקיף (כמו גם בדיווחים שפורסמו לאחר מכן), חובות זהירות מכוח חוק החברות, וכן עוולו בעוולה של הפרת חובה חקוקה ועוולת הרשלנות מכוח פקודת הנזיקין". התביעה כנגד 14 הנתבעים היא על סכום של 155 מיליון שקל. באיביאי חיתום אמרו שמוקדם מדי להעריך את סיכויי הבקשה, "לרבות את סיכויי אישורה כתובענה ייצוגית ואם תאושר - את סיכויי הצלחתה".בשבוע שעבר דיווחה החברה על מגעים מתקדמים להשקעה בקרן השקעות שתוקם ע"י אבי אורטל ויובל זעירא. אם זה ייצא לפועל, איביאי חיתום צפויה להשקיע 50 מיליון שקל בקרן שמטרתה תהיה "להשקיע בניירות ערך של תאגידים פרטיים וציבוריים בישראל ומחוצה לה, בתחומי עיסוק שונים. ההשקעה יכול ותהיה במכשירים פיננסיים מסוגים שונים ובהם מניות, הלוואות, ניירות ערך המירים ועוד".על פי הדיווח, התכנון הוא לגייס לקרן 250 מיליון שקל, כאשר משקיעי העוגן יהיו רשאים לפדות את השקעתם לאחר 7 שנים ממועד ההשקעה. עוד אומרת החברה שמשקיעי העוגן יהיו זכאים לחלק מדמי ההצלחה שייגבו על ידי השותף הכללי, וכי איביאי חיתום צפויה לקבל כ-5%-7% מהרווחים שיחולקו מדי רבעון. איביאי חיתום מציינת שאם הקרן תוקם והחברה תשקיע בקרן היא עשויה לגייס הון מהציבור לשם השגת כספי ההשקעה.

מחזיקי המניות הגדולים באיביאי חיתום הם בית ההשקעות איביאי שמחזיק ב-28% מהמניות, בנק הפועלים שמחזיק 24.9% (למרות פירוק השותפות בגלל השכר המנופח של הבכירים), מיכאל וייס וגבי דישי שמחזיקים ב-8.6% מהמניות. גם חברת הביטוח הראל מחזיקה ב-5% מהמניות.בסוף בפברואר הוגשה נגד איביאי חיתום עוד בקשה לתביעה ייצוגית. הפעם על הפצת מניות ורידיס ורידיס 0% למשקיעים כאשר נודע לאחרונה שהמשטרה חוקרת את החברה על ביצוע הטמנה לא חוקית של פסולת ועבירות כלכליות. על פי התובעים בעלי המשרה בוורידיס וגם החתמים "הפרו לכאורה, בין היתר, חובות דיווח וגילוי מכח חוק ניירות ערך בתשקיף (כמו גם בדיווחים שפורסמו לאחר מכן), חובות זהירות מכוח חוק החברות, וכן עוולו בעוולה של הפרת חובה חקוקה ועוולת הרשלנות מכוח פקודת הנזיקין". התביעה כנגד 14 הנתבעים היא על סכום של 155 מיליון שקל. באיביאי חיתום אמרו שמוקדם מדי להעריך את סיכויי הבקשה, "לרבות את סיכויי אישורה כתובענה ייצוגית ואם תאושר - את סיכויי הצלחתה".בשבוע שעבר דיווחה החברה על מגעים מתקדמים להשקעה בקרן השקעות שתוקם ע"י אבי אורטל ויובל זעירא. אם זה ייצא לפועל, איביאי חיתום צפויה להשקיע 50 מיליון שקל בקרן שמטרתה תהיה "להשקיע בניירות ערך של תאגידים פרטיים וציבוריים בישראל ומחוצה לה, בתחומי עיסוק שונים. ההשקעה יכול ותהיה במכשירים פיננסיים מסוגים שונים ובהם מניות, הלוואות, ניירות ערך המירים ועוד".על פי הדיווח, התכנון הוא לגייס לקרן 250 מיליון שקל, כאשר משקיעי העוגן יהיו רשאים לפדות את השקעתם לאחר 7 שנים ממועד ההשקעה. עוד אומרת החברה שמשקיעי העוגן יהיו זכאים לחלק מדמי ההצלחה שייגבו על ידי השותף הכללי, וכי איביאי חיתום צפויה לקבל כ-5%-7% מהרווחים שיחולקו מדי רבעון. איביאי חיתום מציינת שאם הקרן תוקם והחברה תשקיע בקרן היא עשויה לגייס הון מהציבור לשם השגת כספי ההשקעה.

- 8.משקיע 06/03/2023 10:28הגב לתגובה זואם יש לי תיק השקעות בבית ההשקעות I.B.I זה אומר שבעקיפין אני מממן את החזירות הזו דרך העמלות שגובים לי ?

- 7.מעניין מאוד. תודה. (ל"ת)הקורא 05/03/2023 16:59הגב לתגובה זו

- 6.קח כמה שאתה יכול מהקופה וגזור קופון היכן שאפשר (ל"ת)שיטת ביבי עובדת 05/03/2023 12:01הגב לתגובה זו

- 5.גמליאל 05/03/2023 11:14הגב לתגובה זולמעשה זאת הסיבה האמיתית לקרבנות בין הליכוד לבין מנהיגי מפלגת העבודה כי ההון הדמיוני שצברה האליטה מאז קום המדינה נימצא באיום ולכן הם משקיעים לא מעט ממנו כדי להתכונן ולהפיל את ביבי וממשלתו שמאמינים על הונם

- יותר פשוט לקנות מתנה לשרה וההון עוד יגדל (ל"ת)אוהד 05/03/2023 17:49הגב לתגובה זו

- BB זה האליטה 05/03/2023 12:00הגב לתגובה זומה הקשר למפלגת העבודה, שלא נמצאת בשלטון מ-1977(=מלבד תקופה קצרה)?

- 4.דגדג 05/03/2023 10:38הגב לתגובה זוהמשקיעים גם הפסידו השנה וגם שלמו עמלות לא מבוטלות. לא משנה מה עושים בארץ תמיד החזקים עושקים אותנו.

- 3.גלינה 05/03/2023 09:47הגב לתגובה זושותפות כללית שעתידה להקים קרן אבר גרין, לא ברור מה קורה שם אבל ככל הנאה הנוסטרו של אי בי אי חיתום עתיד להיות מושקע בקרן.

- 2.אנונימי 05/03/2023 09:27הגב לתגובה זולהתרחק מהחברה הזו

- 1.משה 05/03/2023 09:23הגב לתגובה זותאוות בצע וחזירות