בנק לאומי הפסיד 1.2 מיליארד בתיק האג"ח אבל עדיין רושם רווח כולל של 1.4 מיליארד שקל ברבעון

בנק לאומי לאומי 1.8% הוא האחרון מהבנקים לדווח. גם הוא מדווח על רווחים גבוהים, אבל כמו האחרים - מנסה להסתיר הפסד גדול על תיק האג"ח שלו. הסיבה שהבנקים מפסידים עכשיו כל כך הרבה מתיק האג"ח היא עליית הריבית, כשהמשמעות היא ירידת מחירים ועלייה בתשואות. כל הבנקים מציינים את הרווח הנקי אבל "שוכחים" לספר שמה שחשוב זה הרווח הכולל. בנק לאומי לא יוצא דופן, אם כי חשוב להדגיש - הרווח הכולל של הבנקים עדיין מרשים. הנה המספרים:

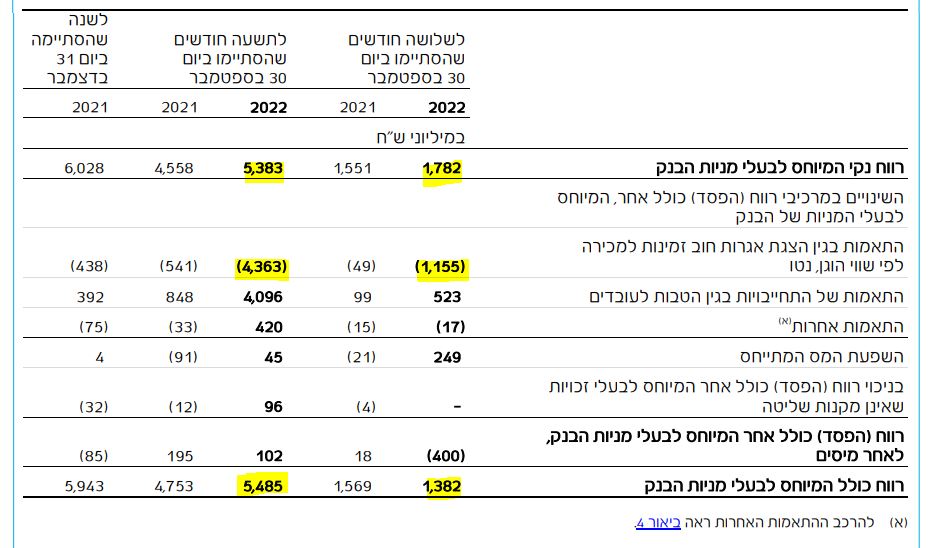

לאומי רשם רווח נקי (בהתאם לדוח רווח והפסד) של 1.78 מיליארד שקל ברבעון השלישי, עליית הריבית מסייעת לבנקים שרושמים רווחים גדולים יותר מהפעילות ולכן למרות שהוא רושם הפסד ברוטו של 1.16 מיליארד שקל על תיק האג"ח הוא מסיים את הרבעון השלישי ברווח כולל של 1.38 מיליארד שקל.

בתשעת החודשים הראשונים של השנה בנק לאומי רושם רווח נקי של 5.38 מיליארד שקל ובכלל לא נפגע בשורת הרווח הכולל כשהוא רושם רווח כולל של 5.48 מיליארד שקל. הבנקים האחרים כן נפגעו, הנה כאן, מה שקרה למזרחי, פועלים, לדיסקונט, והבינלאומי.

התשואה להון של בנק לאומי טובה לעומת רוב הבנקים. הוא רושם תשואה להון של 14.9% אבל בניכוי ההפסדים מדובר על קצת פחות. בנק מזרחי הוא זה שרושם את התשואה להון הגבוהה מבין הבנקים עם 20.8% (וכאמור בפועל זה קצת פחות). בעוד הפועלים רשם תשואה להון של 12%, דיסקונט כ-13%, וכך גם בבינלאומי.

ההוצאות בגין הפסדי אשראי עמדו על שיעור של 0.06% מהיתרה הממוצעת של האשראי לציבור, לעומת הכנסה בשיעור של 0.34% בתקופה המקבילה אשתקד (עקב ביטול הפרשה להפסדי אשראי אחרי הקורונה). שיעור החובות הבעייתיים של הבנק עמד על 1.53%.

לאומי יחלק דיבידנד של 356 מיליון שקל אחרי תוצאות הרבעון השלישי, 20% מהרווח הנקי.

הלימות הון: יחס הון עצמי רובד 1 עמד על 11.41%, בסוף הרבעון השלישי ויחס ההון הכולל עמד על 14.28%. יחס היעילות של לאומי עמד על 39.1%, בהשוואה ל-47.4% ברבעון המקביל אשתקד.

בתשעת החודשים הראשונים של השנה בנק לאומי רושם רווח נקי של 5.38 מיליארד שקל ובכלל לא נפגע בשורת הרווח הכולל כשהוא רושם רווח כולל של 5.48 מיליארד שקל. הבנקים האחרים כן נפגעו, הנה כאן, מה שקרה למזרחי, פועלים, לדיסקונט, והבינלאומי.

התשואה להון של בנק לאומי טובה לעומת רוב הבנקים. הוא רושם תשואה להון של 14.9% אבל בניכוי ההפסדים מדובר על קצת פחות. בנק מזרחי הוא זה שרושם את התשואה להון הגבוהה מבין הבנקים עם 20.8% (וכאמור בפועל זה קצת פחות). בעוד הפועלים רשם תשואה להון של 12%, דיסקונט כ-13%, וכך גם בבינלאומי.

ההוצאות בגין הפסדי אשראי עמדו על שיעור של 0.06% מהיתרה הממוצעת של האשראי לציבור, לעומת הכנסה בשיעור של 0.34% בתקופה המקבילה אשתקד (עקב ביטול הפרשה להפסדי אשראי אחרי הקורונה). שיעור החובות הבעייתיים של הבנק עמד על 1.53%.

לאומי יחלק דיבידנד של 356 מיליון שקל אחרי תוצאות הרבעון השלישי, 20% מהרווח הנקי.

הלימות הון: יחס הון עצמי רובד 1 עמד על 11.41%, בסוף הרבעון השלישי ויחס ההון הכולל עמד על 14.28%. יחס היעילות של לאומי עמד על 39.1%, בהשוואה ל-47.4% ברבעון המקביל אשתקד.

- 6.שולמן 29/11/2022 16:52הגב לתגובה זוולא ממציאים דבר פשוט נותים ריבית נמוכה למפקידים כסף בבנק ולמלווים לוקים ריבית גבוה. הם קוראים לזה מרווחי ריבית ובאין פיקוח והגבלה על הגזל הקרטלים עושים כל מה שהם רוצים.

- 5.מבין2 29/11/2022 16:41הגב לתגובה זובארצות הברית לקוחות קונים מניות בחינם ובבנק לאומי מאות ואלפי שקלים על עמלות.

- 4.בנקי החנקן 29/11/2022 15:52הגב לתגובה זושרות אפס.מי מרויח מרווחי הבנק.תשובה הגנבים.

- 3.הבנקים הם גנבים שעושקים הציבור בחסות החוק (ל"ת)אפק 29/11/2022 11:41הגב לתגובה זו

- 2.יעוץ ההשקעות שלהם המליץ לחבר לא לבטל הוראת קבע בקרנות (ל"ת)לא יאמן הרוח הוא אתה 29/11/2022 11:28הגב לתגובה זו

- 1.רועי 29/11/2022 09:55הגב לתגובה זוהעלאת ריבית גורמת לירידה נקודתית בשער האגחים כדי להתאים את השיפוע שלהם לריבית החדשה הגבוהה יותר. על ציר הזמן הם יניבו את הערך שהיו אמורים להניב ולכן כל ההפסדי אגח הם נקודתיים בזמן.במקום להתרגז על "עושק" הבנקים, קנו מניות שלהם ותיהנו מהשתתפות ברווחים בדמות דיבידנדים

- בסוף מתים לא בטוח שזה יהיה לפני עליית השוק שלך (ל"ת)לוציפר 29/11/2022 11:30הגב לתגובה זו