הסדר חוב בנורסטאר? אגרות החוב מאותתות על בעיה גדולה

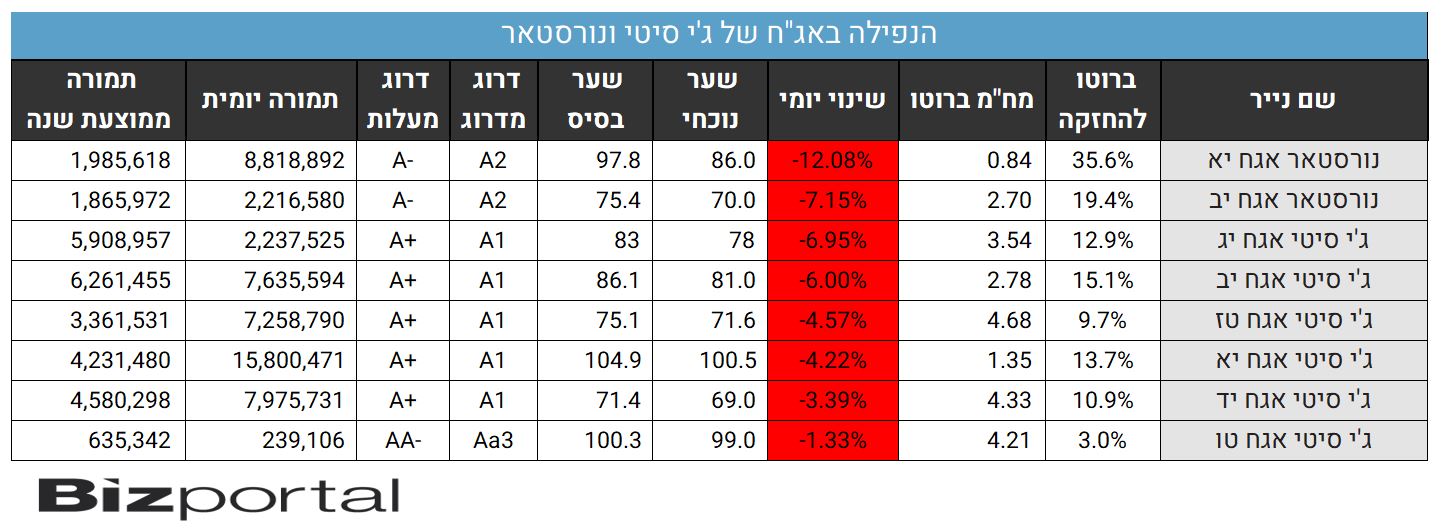

זה ממשיך: מניות נורסטאר נורסטאר 4.53% וג'י סיטי ג'י סיטי 0.68% של חיים כצמן וברק רוזן (ישראל קנדה) ממשיכות ליפול. אבל הסיפור הגדול נמצא בתשואות האג"ח שעלו עד למעל 30% לפני שנרגעו (טבלה למטה).

ירידות של הימים האחרונים בנכס הבסיס - ג'י סיטי הביאו את שוויה הנכסי הנקי של נורסטאר לאזור האפס. ההחזקה שלה בגזית נפלה ותוך ימים בודדים מהחישוב הקודם מחקה ערך נקי של כ-400 מיליון שקל. במצב הזה הסכנה אדירה. המשמעות היא שמבחינה מאזנית נכון לעכשיו ניתן לשרת את החוב, אבל בקושי רב. זה אומר תיאורטית שאין ערך למחיר המניה, מלבד היותו אופציה ושכל הנכסים - מניות ג'י סיטי אמורות לשרת את החוב. אבל מה יקרה אם המניה תמשיך לרדת? ומה קורה כאשר השוק יודע שיש גוף שצריך לממש? צרות בחברה למעלה. אז יש פתרונות - אפשר לגייס בנורסטאר הון, אפשר דרך הנפקת זכויות, אבל מספר האפשרויות לפתרון הולך ומצטמצם.

התשואות על האג"ח של נורסטאר משדרות פאניקה, המשקיעים חוששים שאולי היא בדרך להסדר חוב והתשואה מזנקת. נכון לשעה זו, סדרה יא של נורסטאר צוללת ב-12% והתשואה עליה כבר מגיעה ל-36%. סדרה יב נופלת ב-7% והתשואה עליה מגיעה ל-19.4%.

יצוין כי רק לפני שבוע התשואה על האג"ח של נורסטאר עוד הייתה 'רק' 15%.

- ישראל קנדה: ההכנסות גדלו בשל הכרה בפרויקטים אבל שחיקה נרשמה בשורה התחתונה

- ישראל קנדה מכרה דירות ב-1.33 מיליארד שקל; מחיר ממוצע לדירה - 6.1 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

גם בג'י סיטי המצב לא טוב. התשואה על סדרה יג נופלת ב-7% והתשואה מגיעה ל-13%, סדרה יב נופלת גם היא ב-6% והתשואה עליה כבר עומדת על 15%. במסגרת היפוך התשואות - כאשר סדרות קצרות נסחרות בתשואה גבוהה יותר מאשר סדרות ארוכות, סדרה טז (הארוכה יותר) בתשואה של 9.7%, סדרה יא בתשואה של 13.7%, סדרה יד (גם היא מהארוכות יותר) בתשואה של 11%. רק בסדרה טו התשואה סבירה - של 3%.

חשוב לשים לב גם למחזורים: הם גבוהים ויוצאי דופן ביחס לימים רגילים. אם בממוצע המחזורים עומדים על 2 מיליון שקל באג"ח של נורסטאר ו-6 מיליון שקל בסדרות הקצרות יותר של ג'י סיטי, אז כעת המחזורים הם של 7-8 מיליון שקל, ובסדרה יא של ג'י סיטי גם 16 מיליון שקל. ביום חמישי האחרון אגב, המחזור בסדרה יד של ג'י סיטי עמד על 82 מיליון שקל, זאת לעומת מחזור ממוצע של 8 מיליון שקל.

מעניין לציין כי בחברות הדירוג מעלות ומדרוג עדיין ישנים בעמידה ונותנים לסדרות האג"ח דירוגים גבוהים של A פלוס אצל מעלות ו-A1-A2 אצל מדרוג. האם הסדרות הללו יציבות כל כך כפי שחזו בחברות הדירוג? כעת כבר ברור שלא. המינוף הגבוה לא גולם בדירוגים. יש בזה גם משהו מכעיס - חברות הדירוג מקבלות את השכר שלהן מהחברות ולכן רוצות שהדירוג שלהן יהיה טוב. יש כאן שיתוף אינטרסים של שני הצדדים - אבל מי שמשלם את המחיר הוא הציבור, שחושב שהוא מקבל נתונים אובייקטיביים, והנה שוב מוכח שזה לא בהכרח נכון.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

לפני שבוע התרסקו המניות והאג"ח בעקבות החשש של המשקיעים מהמינוף הגבוה. בניסיון להרגיע את המשקיעים כצמן החליט להעמיד נכסים למכירה אבל בינתיים זה לא עוזר ולא מרגיע את המשקיעים (האם ג'י סיטי שווה קנייה?).

- 11.אבג 01/11/2022 09:59הגב לתגובה זוכצמן מכר 22 אחוז מהחברה ועכשיו הוא יכול לקנות בחצי מחיר

- אמת.הוא מצא פראיירים 01/11/2022 17:30הגב לתגובה זושיחק אותה קשוח, והם אכלו אותה. הפסדים של מאות מיליונים נגרמו להם מהעיסקה המטופשת הזאת מצידם.

- 10.די לפאניקה 31/10/2022 23:29הגב לתגובה זוהאם זה יתגלה כעוד אחד מהמקרים שהתקשורת יצרה כדור שלג ענק שהתגלגל עד שהגיע לחדלות פרעון ואז כשבאו לממש ראו שסך הנכסים עולה על ההתחייבויות ולא היה צורך לממש ?

- משקיע בדוי 10/11/2022 11:05הגב לתגובה זולאחרונה יותר מידי אש מול גי סיטי במיוחד נתוני הכסף החכם מראים שרוב השורטים במדיה זה מוסדיים.ואלה בידיוק החברה שממנים את כל הכתבות היענו אוביקטיביות האלה לחברה יש 2+ מיליארד מזומנים וכל התקשורת לוחצת למכור נכסים למה אף אחד לא מציין את זה שהשכירויות שלהם עולים בעשרות אחוזים ב2023 במקביל לחוב שלא צמוד למדד(רווחיות והכנסות יצמחו כנגד חוב שישאר יציב) אל תיפלו בכתבות האלה. לפני שמבצעים פעולות לבדוק באופן עצמאי לעומק תמיד !

- 9.שחף 31/10/2022 19:00הגב לתגובה זורוצים שלא יקשרו אותם עים חוב או ירידה בעסקים.

- 8.גיל 31/10/2022 18:48הגב לתגובה זונראה שסדרה י"ג של גזית חוטפת חזק יותר מהאחרות. יש סיבה?

- dw 01/11/2022 15:30הגב לתגובה זואם חברות הדירוג יורידו דירוג אחרי פרסום Q3 אז כנראה יוציאו אותן מהמדד, ואז תעודות סל תחויבנה למכור. השוק כנראה כבר מתכונן לתרחיש הזה. מציע לצמצם פנטזיות כי מן הסתם יש מספיק חוכמולוגים כמונו שאורבים ליציאה הזו, לכן אני קונה בהדרגה בתשואות הללו אך משאיר מזומן לתרחיש זפטה בגלל היציאה מהמדד. לא בטוח שהדירוג ירד. זו רק אפשרות. יש לחברה די מזומן שנה קדימה.

- חיים 31/10/2022 22:28הגב לתגובה זומידע פנים תמיד היה ותמיד יהיה. ואלה בעלי המשרות בבורסה לניירות ערך פשוט מתעלמים או ישנים בעמידה! רק לפעמים מתעוררים.

- 7.כל כמה שנים אגח נורסטאר וגזית צונחים בעשרות אחוזים 31/10/2022 17:01הגב לתגובה זוכל כמה שנים אגח נורסטאר וגזית צונחים בעשרות אחוזים. הבעלים טוען שזה סתם פאניקה. ואכן אחכ הן מתאוששות ומישהו עשה עליהן סיבוב יפה

- 6.בנימין 31/10/2022 16:47הגב לתגובה זולתשובה היה מזל ענק כי מחירי הנפט טסו, איזה נס יהיה לכצמן?

- 5.ברוקר 31/10/2022 15:30הגב לתגובה זועד לפרסום הדוחות ב16.11

- 4.משקיע שפוי 31/10/2022 15:30הגב לתגובה זומוסדיים יוצאים מהניירות וזה גורם להם להישחט. הבעלים קונים קונים וקונים וזה סימן טוב מבחינתי. גם העובדה שניתן לשרת את החוב לפחות 18-24 חודש בשתי החברות ללא מכירות מטורפות והכוונה של החברה לממש בשקט מרגיעים אותי. גילוי נאות - מחזיק (מלפני הנפילות האחרונות... )

- סמי 31/10/2022 16:44הגב לתגובה זוהיה דיווח בעלי ענין? לא ראיתי כזה...

- כצמן קנה מספר פעמים (ל"ת)תקרא במאיה 31/10/2022 19:47

- יש פרסום במאיה על קניה של אגח יא (ל"ת)אבישלום 31/10/2022 18:42

- 3.ג'וני 31/10/2022 15:14הגב לתגובה זוהבעלים קונים בשוק כי מדובר על מחזור חוב בעלות נמוכה מהפארי שלו אין פה שום דבר שונה מחברות אחרות שהיו בצרות והחברה רכשה אגח שלה והוציאה אותו מהמחזור

- 2.האגרות מדורגות A+ ומי שמסתמך על הדירוג זה מה שיקרה לו (ל"ת)פוזמנטייר 31/10/2022 14:56הגב לתגובה זו

- 1.יוסי ק 31/10/2022 14:44הגב לתגובה זואם אני צריך לקבל החלטה עפ"י הניתוח בעיתון או עפ"י התנהגות הבעלים , הרי שלרכישות הבעלים הייתי נותן משקל עודף בהחלטתי אם לרכוש או למכור החזקות קיימות. מקווה שאינני טועה.

- יתכן וגם מוכרים דרך צד שלישי. (ל"ת)דני 31/10/2022 19:01הגב לתגובה זו

- אינך טועה,יש כתבים שכותבים שטויות (ל"ת)אדם 31/10/2022 15:03הגב לתגובה זו