חברות הביטוח נסחרות עמוק מתחת להון - מה הסיבה לכך?

צילום: יעל צור, תמר מצפי, סיון פרג', גל חרמוני, פלאש 90 יונתן זיידל

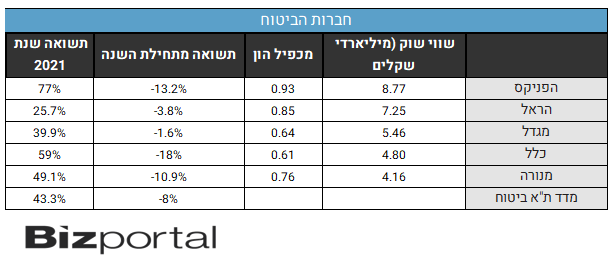

מניות חברות הביטוח ירדו מתחילת השנה והן נסחרות עמוק מתחת להון העצמי שלהן. מי פחות ומי יותר. חברות הביטוח שעשויות היו ליהנות מעליית הריבית כנראה לא מספיק "משכנעות" את המשקיעים שהעלייה בריבית אכן טובה להן, אבל יש גם סיבות נוספות - חברות הביטוח מוטות מאוד לשוק ההון ושוק הון חלש מכביד על התוצאות שלהן - הן בגלל הפסדי נוסטרו והן בשל הפעילות הגדולה שלהן כמנהלי השקעות-מנהלי כספים. חלק גדול מהעסק של החברות האלו הוא ניהול של קרנות פנסיה, גמל, קרנות נאמנות וממשקים נוספים שמחוברים לשוק ההון. הקשר לשוק ההון הוא אפילו הדוק עוד יותר כי הן מקבלות דמי ניהול בביטוחי מנהלים כאחוז מהרווחים. אז ששוק ההון טוב, הן פורחות והפוך.

ועדיין, האם זה יכול להסביר את הנתונים בטבלה המצורפת, אחרי הכל, יש בתי השקעות שגם נסחרים בבורסה והשווי שלהן ממש לא נופל מההון העצמי:

צילום: יעל צור, תמר מצפי, סיון פרג', גל חרמוני, פלאש 90 יונתן זיידל

מניות חברות הביטוח ירדו מתחילת השנה והן נסחרות עמוק מתחת להון העצמי שלהן. מי פחות ומי יותר. חברות הביטוח שעשויות היו ליהנות מעליית הריבית כנראה לא מספיק "משכנעות" את המשקיעים שהעלייה בריבית אכן טובה להן, אבל יש גם סיבות נוספות - חברות הביטוח מוטות מאוד לשוק ההון ושוק הון חלש מכביד על התוצאות שלהן - הן בגלל הפסדי נוסטרו והן בשל הפעילות הגדולה שלהן כמנהלי השקעות-מנהלי כספים. חלק גדול מהעסק של החברות האלו הוא ניהול של קרנות פנסיה, גמל, קרנות נאמנות וממשקים נוספים שמחוברים לשוק ההון. הקשר לשוק ההון הוא אפילו הדוק עוד יותר כי הן מקבלות דמי ניהול בביטוחי מנהלים כאחוז מהרווחים. אז ששוק ההון טוב, הן פורחות והפוך.

ועדיין, האם זה יכול להסביר את הנתונים בטבלה המצורפת, אחרי הכל, יש בתי השקעות שגם נסחרים בבורסה והשווי שלהן ממש לא נופל מההון העצמי:

מכפיל ההון מבטא את היחס שבין שווי השוק של החברה לבין ההון העצמי של החברה וכשהוא נמוך מ-1 הוא מבטא הפסדים עתידיים או חוסר אמון במאזן. לדוגמה - הערכה שהנכסים רשומים בסכום גבוה מדי. לא בטוח שהמאזן של חברות הביטוח לא מוצג באופן כלכלי, ייתכן שהמשקיעים סבורים שהרווחים העתידיים יהיו נמוכים ו-או שיהיו הפסדים.

חברות הביטוח בשוק המקומי בהגדרה מזה שנים נסחרות בתמחורים שנראים ביחס למאזניהן, נמוכים. הסיבה העיקרית היא כנראה "חוסר משיכה". המשקיעים מתרחקים מהן כי אי אפשר באמת לנתח אותן. מעבר לכך, שהדוח הכספי לא מובן ולא ברור לרוב האנשים, גם לבכירים בחברות הביטוח, הרי שגרוע יותר - כמות הפרמטרים שמשפיעה על חברת הביטוח ענקית וכל פרמטר כזה, עם השפעות בכמה כיוונים מנוגדים ועם קושי גדול למדוד את ההשפעה האמיתית. למשל - העלאת ריבית - זה טוב לגופים האלו כי זה מפחית את ההתחייבויות שלהן לעתיד, אבל העלאת ריבית גם מזיקה לשוק ההון ופוגעת בהן בעקיפין.

מעבר לכך, מדובר בשוק מאוד מושפע מהרגולטור, כשכל הנחיה חדשה מעולם הביטוח ומעולם שוק ההון מטלטלת את המספרים בדוחות. במקביל, התפתחה בשנים האחרונות תחרות דיגיטלית חזקה, אומנם זה עדיין לא משפיע בצורה דרמטית, אך זה הולך וגדל, לצד חיזוק תחום הדיגיטל בחברות עצמן - חיזוק שמשמעותו היא גם השקעה גדולה של כספים.

התחום הכי זול בבורסה

מניות חברות הביטוח הישראליות הן מהיחידות בשוק שנסחרות מתחת למכפיל הון 1, גם הבנקים שהיו שם לפני כשנתיים (משבר הקורונה) כבר מעל מכפיל 1.

כלל עסקי ביטוח 0.38% שאיבדה 18% מתחילת השנה, נסחרת במכפיל הנמוך ביותר 0.6. על הנייר כפי שאמרנו יתכן והיא אטרקטיבית. אך, יש כמה גיבנות למניית כלל - בשוק מעריכים כי אקירוב כבר לא ינסה להשתלט על החברה, ובעצם מפחיתים את "פרמיית ההצעה" שהוא היה אמור לתת. למעשה, אקירוב יכול להיות בצד המוכר, ואז יהיה לחץ למכירת המניה.

השוק גם בינתיים לא מרוצה מהכוונה לרכוש את מקס. מאז הדיווח על הכוונה לרכוש את מקס, המניה סיפקה תשואת חסר משמעותית. עם זאת, נראה שהעסקה הזו לא תצא לפועל, דבר שאולי יחזיר את המשקיעים למניה.

הפניקס 2.13% שנסחרת במכפיל הון הגבוה ביותר בתעשייה - 0.93, גם בזכות פעילות ניהול השקעות חזקה במיוחד, נמצאת בשליטת הקרנות הזרות סנטרבידג' וגלטין פוינט. האחרונים עושים קולות של כוונה למכור את השליטה. זה יוצר לחץ על המניה.

מגדל ביטוח 1.86% שנסחרת ב-0.64 על ההון "סובלת" מהתדירות התכופה של המנהלים בחברה. שלמה אליהו דומיננטי. לא בטוח בכלל שזה לא טוב לבעלי המניות, אבל השוק לא אוהב את זה.

הראל השקעות -0.44% ומנורה מב החז 4.46% נשענות על פעילות השקעות וחיסכון גדולה, וגם הן כאמור במכפיל מתחת ל-1. אז האם זו הזדמנות? הרווחים של חברות הביטוח היו פנומנליים בשנים הקודמות, השנה זה לא יחזור, אבל ככלל מדובר בגופים שיודעים לייצר הכנסות ורווחים מול העמיתים בפנסיה-גמל-קרנות ומול המבוטחים. בהסתכלות על הרווח המייצג של השנים האחרונות הרי שהן נסחרים במכפיל רווח הנמוך מ-10. למשקיעים לטווח ארוך זו יכולה להיות הזדמנות, אבל הדרך יכולה להיות קשה. שוק הון חלש עלול להוריד את המניות.

איזו צפרדע בכל זאת מסתתרת בדוחות שלהן?

אבל אחרי כל מה שאמרנו, כדאי לשים לב גם לזה - כמו בקרנות הפנסיה, שמחזיקות נכסים לא סחירים, שלכאורה משוערכים במחירים לא הגיוניים (כידוע: היכן שאי אפשר למדוד בצורה מדויקת יש נטייה להפריז במספרים), כך גם בחברות הביטוח - החברות מחזיקות מאזנים של עשרות מיליארדים בנכסים לא סחירים (למשל: 22 מיליארד אצל כלל ביטוח). יש חשש סביר לגמרי שאותן השקעות לא סחירות משוערכות במחיר גבוה שלא בהכרח משקף את כל הירידות בחצי השנה האחרונה בשוק. מה זה אומר? שאתם צריכים לקחת את המספרים האלה בדוחות בעירבון מוגבל.

מכפיל ההון מבטא את היחס שבין שווי השוק של החברה לבין ההון העצמי של החברה וכשהוא נמוך מ-1 הוא מבטא הפסדים עתידיים או חוסר אמון במאזן. לדוגמה - הערכה שהנכסים רשומים בסכום גבוה מדי. לא בטוח שהמאזן של חברות הביטוח לא מוצג באופן כלכלי, ייתכן שהמשקיעים סבורים שהרווחים העתידיים יהיו נמוכים ו-או שיהיו הפסדים.

חברות הביטוח בשוק המקומי בהגדרה מזה שנים נסחרות בתמחורים שנראים ביחס למאזניהן, נמוכים. הסיבה העיקרית היא כנראה "חוסר משיכה". המשקיעים מתרחקים מהן כי אי אפשר באמת לנתח אותן. מעבר לכך, שהדוח הכספי לא מובן ולא ברור לרוב האנשים, גם לבכירים בחברות הביטוח, הרי שגרוע יותר - כמות הפרמטרים שמשפיעה על חברת הביטוח ענקית וכל פרמטר כזה, עם השפעות בכמה כיוונים מנוגדים ועם קושי גדול למדוד את ההשפעה האמיתית. למשל - העלאת ריבית - זה טוב לגופים האלו כי זה מפחית את ההתחייבויות שלהן לעתיד, אבל העלאת ריבית גם מזיקה לשוק ההון ופוגעת בהן בעקיפין.

מעבר לכך, מדובר בשוק מאוד מושפע מהרגולטור, כשכל הנחיה חדשה מעולם הביטוח ומעולם שוק ההון מטלטלת את המספרים בדוחות. במקביל, התפתחה בשנים האחרונות תחרות דיגיטלית חזקה, אומנם זה עדיין לא משפיע בצורה דרמטית, אך זה הולך וגדל, לצד חיזוק תחום הדיגיטל בחברות עצמן - חיזוק שמשמעותו היא גם השקעה גדולה של כספים.

התחום הכי זול בבורסה

מניות חברות הביטוח הישראליות הן מהיחידות בשוק שנסחרות מתחת למכפיל הון 1, גם הבנקים שהיו שם לפני כשנתיים (משבר הקורונה) כבר מעל מכפיל 1.

כלל עסקי ביטוח 0.38% שאיבדה 18% מתחילת השנה, נסחרת במכפיל הנמוך ביותר 0.6. על הנייר כפי שאמרנו יתכן והיא אטרקטיבית. אך, יש כמה גיבנות למניית כלל - בשוק מעריכים כי אקירוב כבר לא ינסה להשתלט על החברה, ובעצם מפחיתים את "פרמיית ההצעה" שהוא היה אמור לתת. למעשה, אקירוב יכול להיות בצד המוכר, ואז יהיה לחץ למכירת המניה.

השוק גם בינתיים לא מרוצה מהכוונה לרכוש את מקס. מאז הדיווח על הכוונה לרכוש את מקס, המניה סיפקה תשואת חסר משמעותית. עם זאת, נראה שהעסקה הזו לא תצא לפועל, דבר שאולי יחזיר את המשקיעים למניה.

הפניקס 2.13% שנסחרת במכפיל הון הגבוה ביותר בתעשייה - 0.93, גם בזכות פעילות ניהול השקעות חזקה במיוחד, נמצאת בשליטת הקרנות הזרות סנטרבידג' וגלטין פוינט. האחרונים עושים קולות של כוונה למכור את השליטה. זה יוצר לחץ על המניה.

מגדל ביטוח 1.86% שנסחרת ב-0.64 על ההון "סובלת" מהתדירות התכופה של המנהלים בחברה. שלמה אליהו דומיננטי. לא בטוח בכלל שזה לא טוב לבעלי המניות, אבל השוק לא אוהב את זה.

הראל השקעות -0.44% ומנורה מב החז 4.46% נשענות על פעילות השקעות וחיסכון גדולה, וגם הן כאמור במכפיל מתחת ל-1. אז האם זו הזדמנות? הרווחים של חברות הביטוח היו פנומנליים בשנים הקודמות, השנה זה לא יחזור, אבל ככלל מדובר בגופים שיודעים לייצר הכנסות ורווחים מול העמיתים בפנסיה-גמל-קרנות ומול המבוטחים. בהסתכלות על הרווח המייצג של השנים האחרונות הרי שהן נסחרים במכפיל רווח הנמוך מ-10. למשקיעים לטווח ארוך זו יכולה להיות הזדמנות, אבל הדרך יכולה להיות קשה. שוק הון חלש עלול להוריד את המניות.

איזו צפרדע בכל זאת מסתתרת בדוחות שלהן?

אבל אחרי כל מה שאמרנו, כדאי לשים לב גם לזה - כמו בקרנות הפנסיה, שמחזיקות נכסים לא סחירים, שלכאורה משוערכים במחירים לא הגיוניים (כידוע: היכן שאי אפשר למדוד בצורה מדויקת יש נטייה להפריז במספרים), כך גם בחברות הביטוח - החברות מחזיקות מאזנים של עשרות מיליארדים בנכסים לא סחירים (למשל: 22 מיליארד אצל כלל ביטוח). יש חשש סביר לגמרי שאותן השקעות לא סחירות משוערכות במחיר גבוה שלא בהכרח משקף את כל הירידות בחצי השנה האחרונה בשוק. מה זה אומר? שאתם צריכים לקחת את המספרים האלה בדוחות בעירבון מוגבל.

- 5.ציון 29/07/2022 14:54הגב לתגובה זוחברה אמינה ויעילה

- 4.נ.ש. 27/07/2022 14:38הגב לתגובה זוהיא רגולציה והגבלות קשוחות. דבר נוסף העובדה שרוב הכסף של החיסכון הוא בידי חברות הביטוח הן מוגבלות מלקנות חברות שלהן וחברות מתחרות בכסי החיסכון וכך נמנע מהן זרימת השקעות

- 3.יוסף 27/07/2022 14:28הגב לתגובה זומסכים עם הכתב. לפחות לגבי כלל ומגדל יש כאן הזדמנות. ווארן באפט - לטיפולך !! (:

- 2.מישל 27/07/2022 13:30הגב לתגובה זושומר נפשו ירחק מהמניה ומפוליסות הביטוח שלה

- 1.אמיר 27/07/2022 13:29הגב לתגובה זונכוותי מהן. אין לי שום ביטוח (אני נטול רכב).