זה אנליסט, זה? אופנהיימר לא פוגע, הסב הפסד של 90% למשקיעי פייבר

חברת פייבר הישראלית הונפקה לפני כשנתיים וחצי לפי מחיר מניה של 21 דולר וזינקה תוך יום למעל 30 דולר. בשיא והודות למגפת הקורונה מחיר המניה נסק ל-336 דולר שמבטא שווי חברה של 12.4 מיליארד דולר - שווי מרשים שמעט נמוך מהשווי של בנק לאומי וגבוה מהשווי של פועלים. לא ממש השוואה מקובלת - מה הקשר בין הייטק לפיננסים, אבל רק כדי להמחיש את הגודל והעוצמה של פייבר רק לפני שנה ושלושה חודשים.

אבל, מאז המניה בירידה, שהפכה לנפילה בחודש האחרון ובמיוחד בימים האחרונים. כבר לפני פרסום הדוח המניה נפלה בחדות. המשקיעים הריחו את החולשה ממרחק. אתמול, בעקבות הדוחות, המניה קרסה בעוד 25.6% ל-30 דולר, (היום היא מתקנת קצת למעלה, אבל מה זה כבר תיקון קטן אחרי נפילה של 90%?) כל הדרך מ-30 ל-336 ובחזרה תוך שנתיים וחצי. בדרך גם האופציות של העובדים נמחקו כמעט לחלוטין אחרי שכבר ביטאו שווי של מאות מיליוני דולרים רבים.

הצפנו את השווים המנותקים מהמציאות כבר בזמן אמת. גם במקרה של פייבר, של איירון סורס, של למונייד, מאנדיי ואחרות. העלנו את השאלה איך להתייחס לבנקים להשקעות שהם גם חתמים והם ממליצים על מניות. אופנהיימר למשל המליץ על מאנדיי במחיר של מעל 400 דולר והעריך שהיא שווה מעל 20 מיליארד דולר. זה היה לפני חצי שנה, עכשיו השווי הוא רבע. האם משהו קרה בחצי שנה לחברה? לתחום שלה? למכירות? משהו שמצדיק מחיקה של 75%? לא. פשוט היא לא שווה 20 מיליארד, גם לא 10, ממש לא בטוח ש-4 מיליארד שזה שוויה הנוכחי.

אופנהיימר היה חתם ואנליסט של חלק מרכזי מהחברות שגייסו בוול סטריט בשנתיים האחרונות וההמלצות שלו היו מלטפות ומנותקות. צריך לקרוא את ההמלצות האלו בידיעה שיש אינטרסים מאחוריהן. מקווים שהצלחנו להסביר לכם מהן האנליזות האלו, כנראה נמנע מהפסדים.

- קרן ג'נריישן גייסה 215 מיליון שקל באג"ח להמרה

- מדדי אג"ח נוספים: המדדים שעלו בכ-10% בשנה האחרונה או ב-30% בחמש שנים

- המלצת המערכת: כל הכותרות 24/7

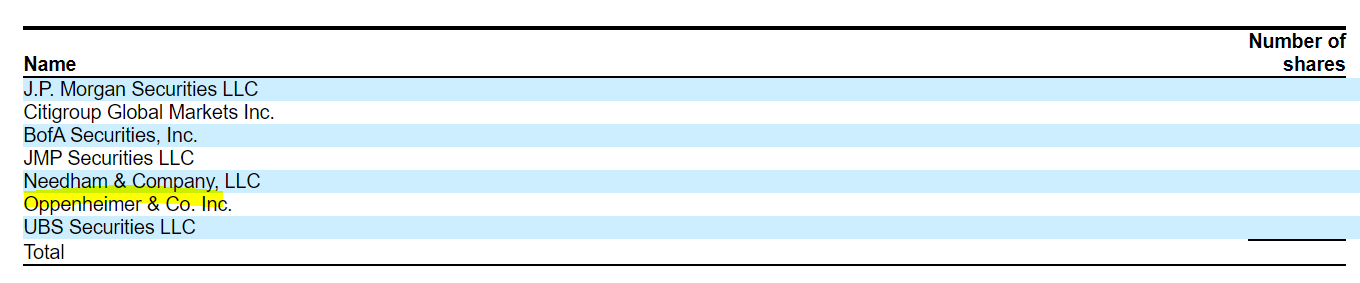

הפעם, נתמקד בפייבר. אופנהיימר היה החתם בהנפקה:

חתם מקבל אחוזים מהסכום המגויס. מחלקת האנליזה הצמודה לחיתום ממליצה על מניית הלקוח והמשקיעים קונים. היא בעצם "מריצה" ההנפקה לטובת מחלקת החיתום. יכול להיות שהאנליסטים מאמינים במניה, אבל יש כאן ניגוד עניינים מובנה, אם כי חייבים להדגיש - יש גילוי מלא (בתחתית האנליזה).

שימו לב להיסטוריית ההמלצות של האנליסטים באופנהיימר על פייבר. הם ממליצים בתשואת יתר מתחילת הדרך ולכל אורך הדרך למעלה, הם מעלים מחיר יעד. הם לא באמת מספקים מחיר יעד שקשור לביצועים, אלא קובעים מחיר יעד שמסתדר עם מחיר השוק. הם פשוט עוקבים אחרי השוק. זה קורה גם לדרך למטה. הם עדיין ממליצים בתשואת יתר, אבל עוקבים אחרי השוק ומורידים מחיר יעד. מחיר היעד הנוכחי 55 דולר, המניה ב-30 דולר.

אז מה צריך אותם אם כל מה שהם אומרים זה קנו את המניות ומספקים מחיר יעד מעל מחיר המניה? לא ברור.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

תוצאות חלשות לפייבר

בדוחותיה האחרונים הורידה פייבר את תחזיותיה להכנסות ולרווחיות לשנת 2022, עם צפי לצמיחה של 19%, על רקע האטה כלכלית, במיוחד ברחבי אירופה, המעיקה על פעילות החברה על אף ההתקדמות בפעילות העסקית Fiverr Business הצומחת בקצב גבוה מבסיס נמוך. למרות ההאטה, אנו סבורים כי המודל העסקי של פייבר אמור ליהנות בסביבת המאקרו המאתגרת, בהתאם למגמה צפוייה של הורדת הוצאות ארגונים ומעבר לשירותי פרילנסרים.

ברבעון הראשון 2022 הציגה פייבר הכנסות של 86.7 מיליון דולר, צמיחה שנתית של 27%, האטה מקצב צמיחה של 43% ברבעון הקודם, בדומה לצפי של 86.5 מיליון דולר. שיעור הרווח הגולמי היה 83.5%, כ-80 נ"ב מעל הקונצנזוס. EBITDA המתואם עמד על 3.9 מיליון דולר, מעל הקונצנזוס של 3 מיליון דולר ותחזיתנו של 2.5 מיליון דולר, ומעל הרף העליון של תחזית החברה.

פייבר ייצרה הרבעון תזרים מזומנים חיובי מפעילות שוטפת של 7.7 מיליון דולר וסיימה את הרבעון עם קופת מזומנים של 638 מיליון דולר (לא כולל פקדונות לקוחות של 147 מיליון דולר), כנגד חוב בגין אג"ח להמרה בסך של 451 מיליון דולר.

מספר לקוחות פייבר active buyers עמד על 4.2 מיליון, צמיחה שנתית של 11% (האטה מ-23% ברבעון הקודם), ללא שינוי מהרבעון הקודם. היקף עסקה ממוצאת spend per buyer עלה בשיעור שנתי של 17% ל-251$, ואילו שיעור עמלה ממוצע take rate עלה ל-29.6%, עליה שנתית של 247 נ"ב, עקב הגידול בפעילות העסקית Fiverr Business ובשירותי ערך מוסף כגון מנויים.

הנהלת פייבר צופה ברבעון הבא הכנסות של 86-87.5 מיליון דולר, צמיחה של 15% לפי אמצע הטווח, עם EBITDA של 3-4 מיליון דולר, נמוך מהקונצנזוס של 92.3 מיליון דולר ו-6.8 מיליון דולר. בנוסף, הורידה הנהלת פייבר את תחזיותיה לשנת 2022 כולה, עם צפי להכנסות בטווח של 345-365 מיליון דולר, צמיחה של 25%-27%, ו EBITDA של 10-17 מיליון דולר, נמוך מהקונצנזוס של 377 מיליון דולר ו-30.8 מיליון דולר בהתאמה. התחזית הנמוכה משקפת תהליכי האטה בכלכלות אירופה, כאשר החברה משמרת את רמת השקעותיה בפיתוח מוצרים ורכישת לקוחות חדשים.

באנליזה האחרונה שפרסמה אופנהיימר היא הורידה לראשונה את מחיר היעד של המניה ל-55 דולר מ-130 דולר מה שעדיין מעניק תשואת יתר למניה היות וכיום היא נעמדת על 30 דולר. אופנהיימר מציינים בהמלצת הקנייה כי אמנם אכן היית ירידה במספרים אך החברה עדיין מציגה ביצועים טובים יותר. אילו ביצועים? לא נאמר. בבית ההשקעות מאמינים שפייבר בסביבת מאקרו שמתחלשת יכולה להמשיך ולסייע לעסקים ולבסס את מעמדה בשוק.

בבית ההשקעות מתייחסים לגידול שהציגה החברה בשירות שהיא נותנת לעסקים (Fiverr Business) שהציג גידול של יותר מ-50% בחשבונות ובהיקף ההזמנות, שאמור להמשיך ליהנות ממנו כמו באופנהיימר מתייחסת לצפי כי ההכנסות ימשיכו לצמוח ויעלו בכ-15% ברבעון השני של השנה.

מה קרה למי שהקשיב להמלצות עד כה?

טוב, זה ברור, הוא הפסיד והרבה וזה לא רק במקרה של פייבר.

ניגש להמלצות נוספות של אופנהיימר: מאנדיי וקאלטורה: יולי 2021, אופנהיימר נותנים המלצת "תשואת יתר" למאנדיי במחיר יעד של 260 דולר. מחיר היעד הוא המחיר שתוך שנה אמורה להגיע אליו המניה. אוגוסט 2021, מחיר היעד מועלה ל-340 דולר. משם הוא עולה ל-460 דולר בנובמבר (משקף שווי שוק של 23 מיליארד דולר - כשהייתה ב-19.6 מיליארד). מאנדיי היום בשער בסיס של 94 דולר.

לגבי קלטורה. במחצית אוגוסט 2021 כשהמניה ב-11.8 דולר, ניתנה המלצה עם מחיר יעד של 15 דולר. השער כיום - 1.43 דולר. הפסד של מעל 90% ביחס לתחזית האנליסט. זה אנליסט זה?

הבעיה בתחזיות הללו - אתם, משלמים את המחיר

משקיעים רבים שנכנסו לשוק כשהייתה אופוריה בשווקים וכל 'מטאטא ירה' ביניהם מניות חברות הטק הישראליות, חווים היום שוק יורד לראשונה ורואים איך הבועה מתפוצצת לנגד עיניהם וחברות החלום הללו ונופלות בעשרות אחוזים וכך גם כספם. האם אופנהיימר יתנצלו, יחזירו למישהו כסף על הפסדים או יהיו לצידו בפאניקה? ברור שלא הם לא חייבים כמובן, ותמיד יופיע הדיסקליימר - אבל במציאות המשקיעים הם אלה שנשארים עם ההפסדים, פייבר היא דוגמא לכך שבנק ההשקעות לא רואה את תמרורי האזהרה בדרך וממשיך לתת תקווה לחברות בהן הוא נתן אמון.

המלצות נוספות של אופנהיימר שבינתיים נכשלו בענק

לפני שנה המליצו באופנהיימר על ג'ייפרוג JFROG ונתנו לה מחיר יעד של 90 דולר למניה. מחיר המניה נכון לשער הפתיחה היום? 16.9 דולר.

REE קיבלה מחיר יעד של 15 דולר. המחיר היום? 1.29 דולר.

- 28.רק אומר 15/05/2022 10:52הגב לתגובה זוכרגע היא על שער 38 דולר ולא 30 כפי שמצוין בכתבה - אבל בהחלט ייתכן שהיא תאבד שוב גובה השבוע אם המגמה הדובית תחזור לשלוט בוולסטריט אחרי שני ימי עליות לפני הסופ"ש.

- 27.יריב 13/05/2022 17:55הגב לתגובה זואופנהיימר המליצו שהמניה תעלה ל 11 דולר והיא צנחה לקצת יותר מדולר (כמעט 90% מהיעד). הפראיירים מתחלפים אבל אופנהיימר לעולם נשארת.....(ואני למדתי את הלקח שלי ולא סומך של מה שאנליסטים כותבים).

- 26.שמש67 13/05/2022 11:51הגב לתגובה זופייבר שווה מליארד דולר בלחץ ואני ממש נדיב... כל דבר מעל מופרך ואגב מליארד דולר זה שווי מאוד מכובד

- 25.מאיר 13/05/2022 11:19הגב לתגובה זוזה כלל ברזל משנים עברו. לא מבין איך ההליך הזה חוקי למרות הבהרות בשולי ההמלצה.

- 24.גבי 13/05/2022 08:36הגב לתגובה זויש חברה ישראלית מגניבה לאללה של דובי פרנסס, שעושה את האנליזות המלאות בשפת אדם באמצעות AI Deshe.ai כל בתי ההשקעות הגדולים עומדים להשתמש בהם

- 23.אכלתי אותה 13/05/2022 07:46הגב לתגובה זוכמו שכתוב, הם מריצים מניות שהם צד בהנפקה שלהם. בעולם מתוקן הם היו עומדין לדין. אנליסטים, זה בטוח שהם לא. ראו הוזהרתם

- 22.לרון 13/05/2022 07:40הגב לתגובה זולחברת ק.הנאמנות "אנליסט" כששמואל לב נתן את השם עם שותפיו בשנות השמונים ,אנשים עדיין לא ידעו אנליזה מהי,לא ש"אנליסט" לא טעו גם הם בדרך ב 2008

- 21.ומה איתה הנפיקו אותה שווי שוק 30 מליארד ועכשו שווי 13/05/2022 06:03הגב לתגובה זוומה איתה הנפיקו אותה שווי שוק 30 מליארד ועכשו שווי פחוט ממליארד פשוט הזויי

- פחוט 13/05/2022 09:48הגב לתגובה זופחוט

- 20.הראל א 13/05/2022 01:15הגב לתגובה זועל המשקיע לבדוק לבד ברצינות. אין ארוחות חינם.

- 19.מ 13/05/2022 00:16הגב לתגובה זולא יודע למה נתפסת לאופנהיימר עקבתי אחרי ההמלצות של הרבה וכולם עובדים באותה שיטה שהזכרת גם אם הם לא חתמים הם פשוט נותנים המלצה על גבי מצב השוק ולא ביחס הראלי למצב המניה וזה חמור לכשעצמו .

- 18.נועם 12/05/2022 21:13הגב לתגובה זוהשוק כבר מזמן מתודלק על ידי חזירים קפיטליסטים שיושבים בבתי השקעות ומתמרנים את המשקיעים

- 17.לרון 12/05/2022 20:37הגב לתגובה זוהאמינו שהשוק אינו מנופח??י שקרא ביזפורטל,כן כן" מלקק "להם,ידע בפרוש מה שצפוי ועבר למניות "הכלכלה הישנה" אם לא מימש לפחות חלק

- למה אתה אומר זאת, ביזפורטל היחיד שהזהיר מבועה (ל"ת)קורא 13/05/2022 00:42הגב לתגובה זו

- לרון 13/05/2022 07:30"התפספס" לי קצת בהקלדה,ביזפורטל אכן הזהירו מהתנפחות השוק

- 16.לרון 12/05/2022 20:34הגב לתגובה זולא אשם כשבזמן עליות ניכרות אנשים לא מממשים

- 15.רענני ותיק 12/05/2022 20:34הגב לתגובה זוכמשקיע ותיק ראיתי לא פעם חברת שערך מנייתם מנותק לחלוטין מביצועי החברה. למשל חברת ביומד שהחלה להנפיק ב 2004 במחיר 70 סנט, ולאחר שהחלה להיסחר בבורסת AMEX בניו יורק המריאה המניה עד 12 דולר תוך שנים מעטות. וכל אותה עת, עוד לא היה לה מוצר עם אישור FDA. דווקא לאחר האישור, ותחילת המכירות החלה המניה להידרדר, והיום היא שווה כ 15% ממחירה ההיסטורי ב 2004 (בערך 1% ממחיר השיא). המשקיעים ניזונים מחלומות, מהצהרות ומהמלצות לא מבוססות עובדות של אנליסטים שאינם מבינים את מהות החברות שהם מנתחים.

- לרון 13/05/2022 07:33הגב לתגובה זומבינים.,לכן יש BUY SIDE,ו SELL SIDE,הם פשוט אינטרסנטים כמו כולם כי ממ"נ ,כלומר ממה נרוויח???לכן הם הולכים וממליצים לפי הטרנד והאינטרס קצר הטווח

- 14.מה חדש 12/05/2022 20:34הגב לתגובה זוהמנהלים והאנליסטים צריכים להיות מפוטרים מיד.אבל הם מוגנים-זה שוק ההון

- 13.אנליסיטים מטעם ההנפקה בלבד... (ל"ת)שגיא 12/05/2022 20:03הגב לתגובה זו

- 12.Roobin Hood 12/05/2022 20:01הגב לתגובה זואו שהם נמצאים בניתוק מהמציאות כמו סטפק ואין להם מושג ירוק על דברים הם מוציאים "המלצות" עליהם או שהם פשוט עובדים לפי הזמנות של בעלי ההון כדי לעזור להם בהרצת מניות

- 11.משקיען 12/05/2022 20:01הגב לתגובה זוהגזל והעושק שהם עשו לציבור בארה"ב וגם בישראל הוא בל יתואר מליוני משקיעים הפסידו הון רב בשל המלצות שפלות נבזיות וחסרות אחריות כאלו של בנקי השקעות ואנליסטים - והרגולטור לא עושה כלום.

- 10.[email protected] 12/05/2022 19:22הגב לתגובה זוישראבלוף.

- 9.כל מה שקנו לי יצא הפסד. הכי טוב קנו מדדים בארץ ובח 12/05/2022 18:47הגב לתגובה זוכל מה שקנו לי יצא הפסד. הכי טוב קנו מדדים בארץ ובחול לשנים רבות ויוצא טוב יותר מהאנליסטים שלא שווים אגורה

- 8.גנבים (ל"ת)12/05/2022 18:44הגב לתגובה זו

- 7.גנבים (ל"ת)12/05/2022 18:44הגב לתגובה זו

- 6.hanan1958 12/05/2022 18:42הגב לתגובה זואשרך , כתבה גדולה , לבטח יש עוד אנליסטים שממליצים ללא הכר , הכסף שלא היה שלהם חלק נכבד הופך לדמי כיס עם ההמלצה אז למה לא

- 5.אנונימי 12/05/2022 18:14הגב לתגובה זואוםנהיימר מושחתים ועושים את עבודתם אולם מי מהמוסדיים הישראלים קונים דבר כזה? איפה האנליסטים שלהם?תשובה-אין כאלה כי המוסדיים לא משלמים משכורות ראויות לאנלעסט ראוי

- 4.רוצים להיכנס לרשימה של נביאים. כי "אנליסט" מהמילה אנלי (ל"ת)אני 12/05/2022 17:57הגב לתגובה זו

- 3.בדיחה כול ההמלצות שלהם צריכים לבקש סליחה מהמשקיעים. (ל"ת)שישקו 12/05/2022 17:42הגב לתגובה זו

- 2.איפה היית שהנייר היה ב$350 ?? (ל"ת)יוסף 12/05/2022 17:37הגב לתגובה זו

- 1.JPM ובנק אוף אמריגה היו חתמים מובילים אבל (ל"ת)אליעד 12/05/2022 17:36הגב לתגובה זו