חביבת הקהל שהפכה למניה הגרועה של השנה האחרונה

איך שגלגל מסתובב לו - לפני שנתיים היא היתה על גג העולם. כולם חיזרו אחריה, כולם רצו להשקיע בה. פסגות הגדולה אך המדממת מצאה בה את ההשקעה האולטימטיבית והזרימה לשם במסגרת הנפקה פרטית כ-140 מיליון שקל. השווי שלה היה כ-2.5 מיליארד שקל למרות שהמכירות שוליות ולמרות שרק שנה-שנתיים קודם היא הוערכה ב-40 מיליון שקל. כל תמרורי האזהרה זעקו לשמיים, הצגנו אותם, אבל המומנטום עבד לטובתה ופסגות, שהייתה אז בשליטת קרן אייפקס וזהבית כהן, סידרה לה קופת מזומנים שמנה כך שגם אם יתברר ש"אין כלום כי לא היה כלום" יישאר מספיק כסף לעוד ניסיונות וסיבובים. ומי אם לא פרוסט אנד סאליבן נתנו לה המלצת קנייה מופרכת עם אפסייד נוסף של 25% למחיר של 121.3 שקלים למניה. היום היא ב-15.6 שקלים.

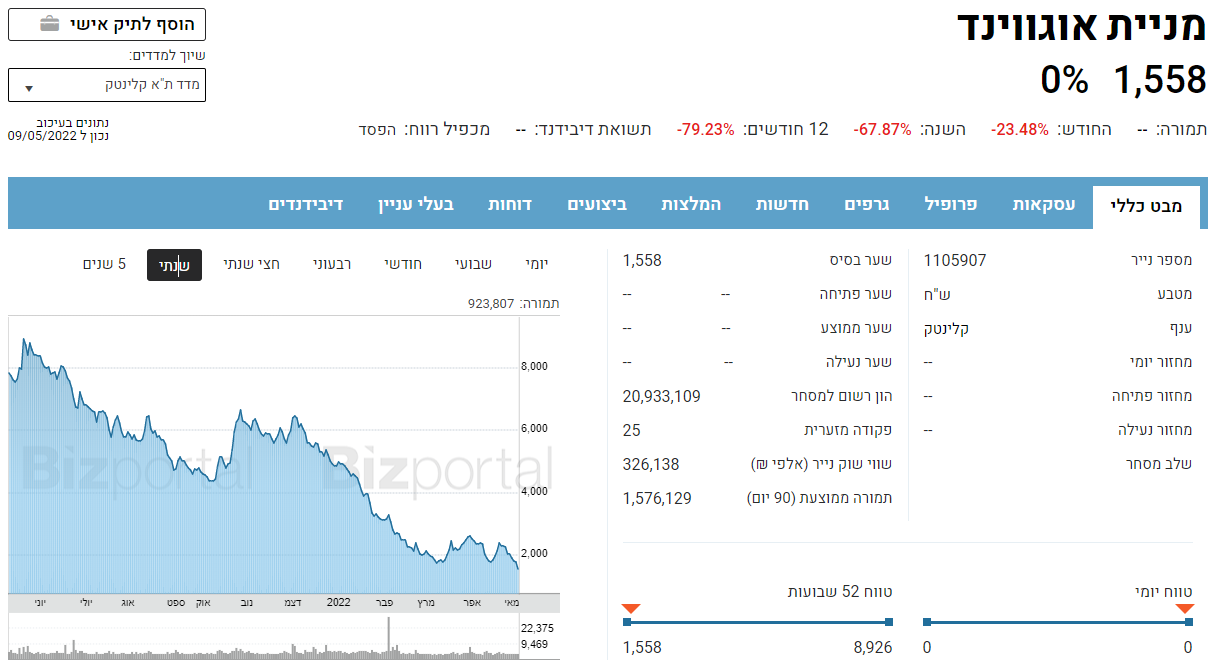

שנתיים עברו, מניית אוגווינד נפלה מאז ב-86% כשהיא בולטת ברשימת המניות הגרועות של השנה שעברה, של השנה האחרונה ומתחילת השנה. חלום האגירה של אנרגיה מתחדשת עדיין קיים, אבל השוק כבר מבין שיש עוד עשרות חברות עם פתרונות אגירה, שיש תחרות וקשיים, שזה סוג של סטארט-אפ שיכול להיות שיצליח - סביר שלא - מה שבטוח ששווי של מעל 2 מיליארד שקל הוא לא שווה. מי שהסתכל סביב ובחן גם לפני שנתיים היה יכול לדעת זאת. זו לא חוכמה גדולה ואנחנו לא היינו חכמים מאחרים, אלא שבתקופות של אופוריה אנשים נוטים לשכוח זאת: הם מצטרפים למגמה, רק שלפעמים העדר הזה ששועט קדימה - בסוף נשחט.

- רכבים חשמליים ונהיגה אוטונומית - אבל אולי טסלה היא בכלל חברת אנרגיה?

- להב ופריים אנרג'י מרחיבות את שיתוף הפעולה

- המלצת המערכת: כל הכותרות 24/7

בזמן הזה אוגווינד דיווחה על התקדמויות עסקיות, אבל לא כאלו שיפילו אתכם מהכיסא, ובינתיים היא גם ניסתה לסדר את השדרה הניהולית. מנכ"ל חדש: אלון רווה, יו"ר חדש: גבי זיגלסון. רווה הגיע משיכון ובינוי, זליגסון הגיע מנובה וקורנית דיגיטל. השניים מוערכים ויודעים להרים חברות. השוק נתן קרדיט כמה שבועות והמשיך לזרוק את המניות.

אבל זמן קצר לאחר כניסת ההנהלה החדשה מתברר שגם הם לא יצליחו להרים את העסק, לפחות לא זליגסון שהודיע על התפטרות מהתפקיד. זליגסון חשב עם הכניסה לחברה שהא יעשה מכה פיננסית - חבילת האופציות שלו היתה שווה כ-27 מיליון שקל, אבל הצניחה במחיר המניה איפסה את השווי. זה מביא למרמור, לתסכול, ואז להתפטרות. אם כי, ייתכן מאוד שגם ההבנה שהחברה לא באמת תצליח ליישם את החזון שלה היתה גורם משפיע.

בהודעתו על הפיטורים כתב זליגסון - ״במהלך השנה שבה כיהנתי בתפקיד ביצענו מהלכים אסטרטגיים וניהוליים רבים ומשמעותיים. בנינו הנהלה חדשה, שתדע להוביל את החברה קדימה. גייסנו מנכ"ל, סמנכ"ל כספים, סמנכ"ל פיתוח, סמנכ״לית משאבי אנוש וסמנכ"ל תפעול, כולם מנהלים משכמם ומעלה. במקביל עסקנו ביצירת תשתיות כוח אדם ותהליכי עבודה, שישרתו את החברה לטווח הארוך ולקראת יציאתה לפעילות בינלאומית".

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

"בצד האסטרטגי, הנהלת החברה מיפתה את האתגרים העיקריים וחידדנו את היעדים העסקיים. אני מודה על ההזדמנות שניתנה לי לסייע בבניית החברה, מאחל להנהלת אוגווינד הצלחה בדרך, ובטוח שעוד נכונות לחברה הצלחות רבות בהמשך. הודעתי לדירקטוריון כי החלטתי לפרוש משיקולים אישיים, ועל מנת להתפנות לפעילויות אחרות שאני עוסק בהן״.

- 21.אני מכיר את יוגב המון שנים הוא יחזיר את החברה לתלם!!! (ל"ת)שלומי אשקלון 10/05/2022 20:17הגב לתגובה זו

- 20.איזה קרנות נאמנות וקופות גמל השקיעו בחברה הזו ? (ל"ת)יועץ 10/05/2022 15:24הגב לתגובה זו

- מרויל 11/05/2022 08:40הגב לתגובה זורק מישהו שלא קרא את אזהרות כלכליסט ב-2020 - הכתובת היתה על הקיר שלהם כבר אז

- 19.חלם 10/05/2022 12:10הגב לתגובה זומי שמכיר חברה עם טכנולוגיה טובה שיעדכן

- יריב 13/05/2022 18:32הגב לתגובה זוסיכון/סיכוי החברה נמצאת במקום מבטיח.

- 18.סוף סוף מגיעים לכותרות שמראות ששווה לבדוק קניה (ל"ת)שחר 10/05/2022 10:13הגב לתגובה זו

- 17.שי לפידות 10/05/2022 09:43הגב לתגובה זוהשבוע זו התחתית . שווה להשקיע ובגדול כמעט בכל מניה השבוע

- נפגש באוקטובר? אני לא בטוח כמה פשיטות רגל יהיו עד אז. (ל"ת)יריב 13/05/2022 18:33הגב לתגובה זו

- 16.צרי 09/05/2022 20:54הגב לתגובה זולא הוא ניפח השווי!

- 15.המכרה במקום החם ביותר בעולם קימברלי. 09/05/2022 18:47הגב לתגובה זוהמכרה במקום החם ביותר בעולם קימברלי.

- 14.שאול 09/05/2022 18:05הגב לתגובה זובגלגול הקודם, הצעתי להם שיתוף פעולה במספר פרויקטים בארה"ב אבל הם היו באופוריה ולא נענו להצעה בתחושה של אני ואפסי עוד. כבר אז הכתובת היתה רשומה על הקיר!

- 13.גלעד 09/05/2022 13:59הגב לתגובה זותמיד היו פה ושם כתבות שהמון חברות שגייסו כסף לא היו שוים פרוטה ואף אחד לא הקשיב כי הכתבים הרבים שהציפו אותנו הם למעשה סתם חובבנים ברמה של בית ספר יסודי וחבל על הכספים שנעלמו מכיסי המשקיעים אבל ככה זה בעולם והסינוסאידה הזו חוזרת על עצמה

- אתה לא מבין כלום בסיבה לירידות שיעצרו השבוע (ל"ת)שי לפידות 10/05/2022 09:45הגב לתגובה זו

- 12.משה 09/05/2022 10:41הגב לתגובה זושווי הזוי נפילה כואבת טכנולוגיה שלא מחזיקה מים מול המתחרים

- 11.כהן צילה 09/05/2022 10:28הגב לתגובה זומניה שלא אקנה בשום פנים

- יריב 13/05/2022 18:36הגב לתגובה זותזרים חיובי חזק של למעלה מ 2 מיליארד דולר! איפה יש לך את זה בחברות חלום? התזרים הזה יממן הפחתת חוב כמה שנים והתביעות יתפוגגו עם הסדרים סבירים. להזכירך, חברות בענף של טבע מתפקדות טוב יותר במשברים. אלו המניות היותר יציבות.

- 10.פיזיקאי בגרוש 09/05/2022 10:23הגב לתגובה זוקשקוש מקושקש

- 9.גם כעת היא לא שווה... הכל יח"צ ואוויר חם... (ל"ת)ברק 09/05/2022 09:58הגב לתגובה זו

- 8.הם לא היחידים 09/05/2022 09:24הגב לתגובה זוויש להם מכנה משותף. פרוסט, המשקיעים הראשונים כמו מ.מ. ושות׳. חבל שהרשות לא עושה את עבודתה, לישמור על הציבור,

- ביוסל ביו חרטא 09/05/2022 16:27הגב לתגובה זועכשיו זה אלקטרויאן אוגוווינד וכל האנרגיה חרטא

- 7.אבל כמה אנרגיות טובות, מלא מלא (ל"ת)שמוליק 09/05/2022 09:15הגב לתגובה זו

- 6.אין כמעט חברה בנסדק שלא התרסקה 90% בשנתיים האחרונות (ל"ת)דני 09/05/2022 08:48הגב לתגובה זו

- מייקרוסופט? (ל"ת)יריב 13/05/2022 18:37הגב לתגובה זו

- 5.דני 09/05/2022 08:47הגב לתגובה זואין כמעט חברה בנסדק שלא התרסקה 90% בשנתיים האחרונות

- 4.שישקו 09/05/2022 08:46הגב לתגובה זוהביאו את רובי ריבלין כפרזנטור אבל אין מכירות ואין צפי הניפוח יוצא ופסגות קרי אלטשולר תמחק עוד הרבה כסף.

- לדעתי אלקטריון היא אחת הנפיחות הגדולות בבורסה.הזמן יגיד (ל"ת)יריב 13/05/2022 18:38הגב לתגובה זו

- 3.אלי 09/05/2022 08:38הגב לתגובה זוהם יבאו לשופט אחד אחד

- 2.תפסיקו לחשוב שהיה חברה וכשלון זה עוקץ מתוכנן מראש 09/05/2022 08:36הגב לתגובה זותפסיקו לחשוב שהיה חברה וכשלון זה עוקץ מתוכנן מראש כולל הנפילה מי שאשם זה מדדי הבורסה שב הנדסת פיננסים מכניסים חברות למדד ומוסדיים חייבים לקנות בכל מחיר

- מושון 09/05/2022 15:49הגב לתגובה זומה שנראה כמו חמור והולך כמו חמור ונוער כמו חמור חמור מי שקונה אותו

- 1.בקרוב אצל אלקטריאון 09/05/2022 08:35הגב לתגובה זובקרוב אצל אלקטריאון