דלק קידוחים: ההכנסות זינק ל-222 מיליון דולר בזכות לוויתן

שותפות דלק קידוחים יהש הנמצאת בבעלות דלק קבוצה 1.94% (54.18%) של יצחק תשובה מדווחת על תוצאות הרבעון השני של 2021. ההכנסות ברבעון הגיעו ל-222 מיליון דולר לעומת כ-114 מיליון דולר ברבעון המקביל אשתקד. זאת בעקבות הפקת הגז הטבעי ממאגרי לוויתן ותמר שהגיעה במהלך החודשים האחרונים לרמת הפקה מקסימלית ולניצול מלא של התשתית הקיימת.

חישוב כלל ההכנסות ממכירת גז טבעי וקונדנסט בחציון הראשון של שנת 2021 עומד על כ-438 מיליון דולר, לעומת הכנסות החציון הראשון של שנת 2020 שהסתכמו בכ-256 מיליון דולר, עליה של 71%.

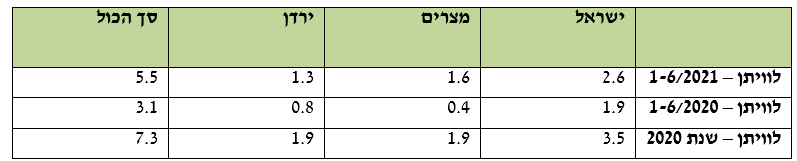

פירוט מכירות גז טבעי ממאגר לוויתן לפי מיקום הלקוח במחצית הראשונה של שנת 2021 ביחס למחצית הראשונה של שנת 2020 ובכל שנת 2020 (יחידת ערך BCM).

- שברון דוחה עבודות הנחת הצנרת מלוויתן - איך זה ישפיע על רציו ודלק?

- ברקע עסקת הענק: ניו מד רושמת זינוק של 44% ברווח ל-121 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

הרווח הנקי ברבעון השני גדל ב-250% והסתכם בכ-122 מיליון דולר, לעומת כ-35 מיליון דולר ברבעון המקביל אשתקד. העלייה נובעת בעיקר מגידול במכירות הגז הטבעי ממאגר לוויתן, שהסתכמו במהלך הרבעון בלבד לכ-2.8 BCM, לעומת כ-1.4 BCM ברבעון המקביל אשתקד.

הרווח הנקי מפעילות לוויתן זינק לעומת הרבעון המקביל והוא עומד על כ-85 מיליון דולר, לעומת כ-5 מיליון דולר אשתקד. הרווח הנקי מפעילות תמר ברבעון זה עומד על כ-37 מיליון דולר לעומת כ-30 מיליון דולר ברבעון המקביל.

- 7.בועז 16/08/2021 19:14הגב לתגובה זוחזירות חזירות וכדור הארץ מת.כל הכבוד.כמו חתולים מז..ים ובוכים.גאווה של סמרטוטים.

- 6.משה ראשל"צ 16/08/2021 07:31הגב לתגובה זושנה וחצי מישהו ענק משקיע כסף לדפוק את הגז כל הודעה כזאת היית מקפיצה כל מניה בעשרות אחוזים

- 5.איתי 15/08/2021 18:05הגב לתגובה זוכל כך לא ברור איך היא נסחרת ברמת מחיר כזה !

- 4.י ניב 15/08/2021 12:18הגב לתגובה זווואלה לא מבין, דוח כזה צריך להזניק את המניה ב10 % קל , במקום זה מדשדשת בין 2ל3 % . אם זה לא נוכלות אז מה כן ????? כל מניה מדווחת על עליה של כמה אחוזים בודדים ברווח וטסה 20% ורק קידוחים מנמנמת !!!

- 3.עזי 15/08/2021 12:05הגב לתגובה זולמה לא הוכרז דיבידנד עם פרסום הדו"חות? למה רוכשים רכישה עצמית של אג"ח בכספי רווחים (במקום דיבידנד)? משהו בהתנהגות המניה והתנהלות החברה לא נראה "ישר" לצופה האובייקטיבי. האם יש קשר לבעל המניות העיקרי? האם ההנהלה דואגת לו יותר מאשר לשאר בעלי המניות?

- חמיד כהן 15/08/2021 14:53הגב לתגובה זואמרו שיעשו רכישה של האגח.

- 2.מצויין 15/08/2021 11:54הגב לתגובה זוומה עם רציו, למה המנייה שמרויחה מאות מיליונים נמחקה 82 אחוז ????

- 1.Hdhs 15/08/2021 11:43הגב לתגובה זוכל הסקטור הזה קרס לתוך עצמו ומחק את כולם בדרך.עשר שנים שלמות הגז היה בים בלי שתעשו כלום בנידון מחיר הגז היה 7 דולר היום אפילו לא 4...מה אתה מקשקש יא מדושן עונג המשכורת עתק שלך נכנסה בזמן,ובזמן הזה המשקיעים הפסידו את התחתונים שלהם.מעט מידי מאוחר מידי מר יוסי ומר תשובה ושלא נדבר על משפחות הפשע האפסים מרציו.אתם בושה וחרפה ואחרי מה שהיה לי הפסקתי להשקיע לבישראל והשקעתי רק במניות ארהב.אין מה להשוות בין האפסים בארץ לבין שוק משוכלל בארהב.מקווה שתבקש סליחה בכיפור מהמשקיעים שנמחקו קליל אצלכם מרררר יוסיייייי

- ניב כבר לא מגניב 15/08/2021 12:44הגב לתגובה זוגם אני מופסד הון עתק שם. לא רואה איך אי פעם הקרן שלי תחזור. הם התעשרו ומחקו את המשקיעים בדרך. חבורה של שמנים דוחים.