מהן קרנות סל ממונפות ולמה הן מלכודת למשקיע המתחיל?

בשוק ההון בכלל, ובתקופה האחרונה בפרט, יש תופעה מדאיגה של משקיעים צעירים המשקיעים בקרנות סל ממונפות במחשבה שכך ניתן בעצם להיחשף בצורה משמעותית עם סכום קטן למדד או לסחורה מסוימת - אך לא כך הדבר. קרנות הסל ממונפות שונות לחלוטין ממינוף "מסורתי" של לקיחת הלוואה ולמרות תדמיתן הזוהרת הן בעלות חסרונות לא פחות משמעותיים.

קרן סל ממונפת פי 2 היא כזו שלפחות בתיאוריה היא מניבה תשואה כפולה מאשר התשואה שמייצר המדד. כלומר, אם המדד עולה פי 2 אז גם היא מניבה תשואה של פי שניים מהמדד, ואם הוא נופל ב-10% אז היא נופלת ב-20%. קרן סל ממונפת פי 3 היא אותו דבר רק כפול שלוש.

השקעה בקרן סל ממונפת היא הימור לטווח הקצר

כאשר משקיעים במדד מסוים באמצעות קרנות סל ממונפות - לא באמת "משקיעים במדד" אלא מהמרים על האם המדד ידשדש או שיעלה באופן רצוף. בפועל, מדד ממונף הוא הדבר הכי רחוק שיש מהשקעה בשווקים לטווח ארוך - הוא הימור על מה יקרה בטווח הקצר - וחשוב מאוד לשים לב לכך.

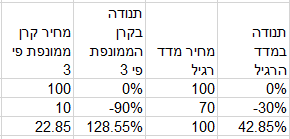

מרגע יצירת הקרן הממונפת היא מתחילה לאט לאט "לאבד קורלציה"; כלומר לעלות ולרדת שלא בהתאמה למדד. מסובך מדי? נסביר בטבלה:

דשדוש

אומנם התנודות בטבלה קיצוניות ונכתבו לצורך כך שהמדד הרגיל יחזור למחיר ההשקעה המקורי לצורכי נוחות, אבל העיקרון הוא אותו העיקרון. בעוד שלאחר "הדשדוש" - כלומר לאחר שהמדד ירד וחזר למחירו המקורי, מי שהשקיע במדד הלא ממונף נשאר ללא הפסד - המשקיע במדד בקרן הממונפת פי 3 על המדד הפסיד כמעט 80% מהשקעתו והוא צריך כעת עלייה של יותר מ-100% במדד הרגיל רק בשביל "לחזור אל הקרן".

- הביטקוין לא זז החודש, אבל אנשים רבים הפסידו המון כסף - על "מטחנת הבשר" של הפוזיציות הממונפות

- הנחיות חדשות במימון: איך משפיע קיבוע הקלות המשכנתא על הזינוק בהלוואות "לכל מטרה"?

- המלצת המערכת: כל הכותרות 24/7

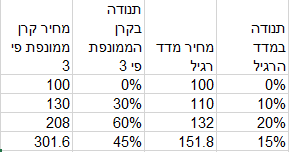

רצף עליות

כפי שניתן לראות בטבלה הזו (שגם בה העליות הועצמו לצורך נוחות), כאשר יש רצף של עליות במדד, הקרן הממונפת מנצחת את המדד הרגיל. ניתן לראות שלאחר רצף העליות המדד הרגיל עלה ב-51.8% בעוד שהקרן הממונפת עלה בכ-201.6% - פי 3.89 מן המדד הרגיל. כלומר גם כאן הקרן איבדה קורלציה (שכן היא לא עלתה פי 3 אלא יותר), אומנם לטובת המשקיע - אבל עדיין איבדה קורלציה.

בסופו של יום השקעה בקרן ממונפת היא חד משמעית הימור שכן בסופו של דבר הקרן תאבד קורלציה למדד בצורה שאינה בהכרח תלויה בכלכלה של המדינה שבמדד המניות שבה השקעתם או במחיר הסחורה - אלא נטו בהתרחשותם של אירועים שאותם לא ניתן לחזות. למי קרן ממונפת כן יכולה מאוד להתאים? לבעלי היכולות הנבואיות מביננו היודעים לחזות את הלך הרוח שיהיה בשוק לזמן הקצר (רמז - אין כאלה).

- 19.דורון 23/11/2021 11:57הגב לתגובה זובלי להיכנס לנכונות החישוב, אני הולך על ניסיון הפרכה באמצעות "דוגמא נגדית". אם המדד יורד ב 50%, אז בכמה יורדת הקרן? 150%? ואז מה ערך היחידה (אם התחלנו מ 100)? מינוס 50?? המשקע משלם לקרן? אני מפספס משהו?

- מקווה שעדיין רלוונטי 09/01/2022 15:56הגב לתגובה זוכלומר רק את הכסף שהשקעת ברכישה. לכן בדוגמא שהבאת של מינוף פי 3, אם המדד יורד ב33.3% או יותר - הפסדת את כל הכסף שהשקעת בו.

- 18.בובי 22/06/2021 02:46הגב לתגובה זוקרנות ממונפות ממנפות לכיוון מסוים. לונג ממנפות עליות, שורט ממנפות ירידות. בכל תרחיש אחר המינוף יגרום להפסד כספי. ממש צריכים להיות גאוני הדור כדי להבין את זה. אם אתה לא חושב שהשוק יעלה, אל תקנה קרן ממונפת. בשוק עולה קרנות ממונפות מרוויחות יפה מאוד ומצדיקות את המוניטין שצברו.

- 17.אם רוצה מינוף לוקח הלוואה ומגדיל את הפוזיציה. 19/06/2021 09:30הגב לתגובה זואם רוצה מינוף לוקח הלוואה ומגדיל את הפוזיציה.

- 16.קוקי 18/06/2021 23:04הגב לתגובה זועו"ד שלומי ארדן כתב על הבעיה בתעודות הממונפות לפני שנתיים, בניתוח מאלף

- 15.אדיר 17/06/2021 20:40הגב לתגובה זוזה נושא ישן תעשו גוגל/יוטיוב על קרנות ממונפת/leverage etfs ותבינו שיש בעיה מתמטית בקרנות האלה.

- 14.דוד 17/06/2021 20:25הגב לתגובה זווזה עדיין הרבה יותר מדוייק ממה שיועצי ההשקעות "מנבאים" כולל כותבי הכתבות. קצת צניעות

- 13.איש חכם 17/06/2021 20:21הגב לתגובה זונורא פשוט. ממונפת יורדת יותר ועולה יותר. בסוף אם המדד עלה הממונפת עלתה פי 2 או 3 או 4. אחלה השקעה במיוחד לטווח ארוך. בקיצור כתבה קשקוש. או שהכותב מנחם את עצמו שלא השכיל להכניס לממונפת באמצע הקורונה. תנחומי בקיצור כתבה קשקוש

- 12.החישוב פה נעשה לפי השתנות של אחוזים ביום בודד, במק 17/06/2021 17:04הגב לתגובה זוהחישוב פה נעשה לפי השתנות של אחוזים ביום בודד, במקום להימדד לפח פרק זמן ממושך, תעשו תיכון

- יוסי 18/06/2021 15:40הגב לתגובה זואתה מוזמן לעשות את החישוב על פרק זמן ממושך ותגיע לאותה תוצאה.

- אדיר 17/06/2021 20:37הגב לתגובה זוהקרן עושה קניה והצמדה מה שנקרא מיצוי לנכס הבסיס פעם בחודש. לכן הקרן נקראת פי 3 חודשי, יוצא לנו שבמשך שאר החודש יש הרבה עיוותים בין הנכס לקרן כתוצאה מהיצע וביקוש. תקרא את תקנון הקרן תעשה יוטיוב ותחקור קצת לפני שאתה כותב.באופן כללי תשתדל לחשוב לפני שאתה מדבר/כותב.

- 11.איציק 17/06/2021 16:44הגב לתגובה זוזה היה נכון אם המדד היה מתנהג כמו שכתבת, עולה יורד לפי הדוגמה. אבל המדדים לא מתנהגים באופן הזה, אלא בטווח הארוך עולה, לכן המסקנה לא נראית לי נכונה

- אתה מוזמן לבדוק אם גרף היסטורי של פי שלוש ולראות אם אתה (ל"ת)יוסי 18/06/2021 15:47הגב לתגובה זו

- בדקתי והוא צודק 26/09/2021 08:48ומ2009 עד עכשיו עלו באלפי אחו^£

- 10.אריה 17/06/2021 16:25הגב לתגובה זולכבוד כותב הכתבה, אם אתה מעוניין בשיעורים פרטיים בחשבון אני מתנדב לעזור.

- 9.בקורנה זה הדבר הכי שווה שיש. זה כסף על הרצפה, עשית 17/06/2021 15:44הגב לתגובה זובקורנה זה הדבר הכי שווה שיש. זה כסף על הרצפה, עשיתי 100 אחוז רווח בהליכה

- 8.אבי 17/06/2021 15:36הגב לתגובה זולא יורד בדרך כלל 30 אחוז ביום אחד ולכן הטבלה לא מדוייקת מכיוון שכמו שיש אפקט של ריבית שריבית בירידה יש אפקט שמתן את עוצמת הירידות כלומר אם השוק ירד 5 אחוז ביום ב ועוד 5 אחוז ביום ג ביחד הוא ירד פחות מ10 אחוזבהצלחה לנו

- 7.דרור 17/06/2021 13:06הגב לתגובה זותודה גלעד על ההבהרה מקווה שלא יפטרו אותך כי אתה מזיז למישהו את הגבינה ולקוראים המרוצים מהקרנות הממונפות אצטט את האמרה הידועה שהפריירים לא נגמרים הם רק מתחלפים

- 6.אינטוסי 17/06/2021 13:01הגב לתגובה זונניח שאני רוצה להשקיע 300 שקל במדד במקום להשקיע את כל ה 300 שקל אני קונה במאה קרן ממונפת X3 עכשיו השאלע האם להתייחס אל ההשקעה כאילו השקעתי 300 או כאילו השקעתי 100 אם אתה מתיחחס כאילו השקעת 300 אין בעיה בממונפת

- 5.אחד שמחזיק מעל שנה 17/06/2021 10:53הגב לתגובה זוכמי שמחזיק בקרן ממונפת פי 3 על הנאסדק מעלה לשנה ברצף אני יכול להגיד לכם שכן יש קורלציה ?עם כל התנודות שהיו בשנה הזאת? ב5 למאי שער המדד היה בערך 8,850 ויחידה של קרן הסל נמכרה ב 396 שח ?היום שער המדד הוא 13,900 ויחידה של הקרן נמכרת ב 1,213 שח ?אני מאמין שאתן יודעים לעשות את החישוב לבד ?בעוד שהמדד עלה בערך ב 57 אחוז ?הקרן עלתה ב 206 אחוז ?מה שמשקף מכפיל של 3.6 ?אתם יכולים לבדוק את הנתונים בעצמכם ??עוד נקודה מעניינת שאתם יכולים לבדוק ?ב4 חודשים האחרונים המדד עלה וירד וחזר לאותה נקודה כמו בתאריך 07 לפברואר ?וגם פה מדד הקרן הממונפת עלתה וירדה בהתאם וחזרה לאותו שער שהיה ב07 לפברואר ?אז אקסלים לחוד ומציאות לחוד

- שמיר 17/06/2021 12:56הגב לתגובה זוהכתב לא מבין מה זה קרן ממונפת

- אנונימי 17/06/2021 11:15הגב לתגובה זובאופן יומי ולכן אם הן עולות כמה ימים רצוף, אז זה יוצא עליה ממונפת על שער חדש שבו כבר הרווחת מהמינוף, בשנה האחרונה יהיו מקרים של שבועיים עליות ברצף ולכן הקרן קפצה לך כל כך הרבה, אם היו ימים שווים של עליות ויריוד אז כבר היית מופסד, לכן חשוב לדעת איך עובדת הקרן ולא לישון עם קרנות כאלו סתם.

- אחד שמחזיק מעל שנה 17/06/2021 12:07אני מדבר רק מעובדות, ואתה מדבר על מצב היפותטי ב4 חודשים האחרונים היו עליות וירידות שהובילו לאותו נקודה כמו ב7 לבפברואר והקרן חזרה לאותו שער שהיה בפברואר (אפילו טיפה מעל) ולא ירדה כמו כן, אופי השוק היסטורית שיהיו יותר ימים של עליות מירידות כמו שהפתגם הידוע שהשוק עולה במדרגות אבל יורד במעלית לכן לא ברורה לי התגובה שלך. יכולת גם לרשום שאם השוק יפול אז הקרן תפסיד. זה ברור. אך בראי הזמן מי שמאמין בשוק עולה לאורך זמן ושם במינוף המינוף עובד בשבילו ומייצר תשואה שבמינוף ולא כמו בדוגמאות אקסל של הכתבה או בהשערות היפותטיות של כמות ימי עליה וירידה שווים

- תתעלמו מסימני השאלה הם זה היה אמור להיות ירידת שורה (ל"ת)אחד שמחזיק מעל שנה 17/06/2021 11:09הגב לתגובה זו

- 4.איך בדיוק התנודתיות הגבוהה שוחקת את התעודה?? (ל"ת)אבקש הסבר ממי שיודע 17/06/2021 10:39הגב לתגובה זו

- שמיר 17/06/2021 12:59הגב לתגובה זו100 - 110 - 99 < רגיל עלה 10% ואחר כך ירד 10% 100 - 120 - 96 < ממונף באותה תקופה כמו שאתה רואה הפסדת 3 שקל נוספים בממונף

- אנונימי 17/06/2021 11:18הגב לתגובה זוממונפת פי 3 והנאסדק עלה ב10 אחוז, כלומר הנאסדק עכשיו 110 אחוז והממונפת 130 אחוז ממה שהיה, למחורת הנאסדק יורד 10 אחוז, 10 אחוז מ110 זה 11 אחוז כלומר הנאסדק עכשיו 99 אחוז, בממונפת הנאסדק ירד 30 אחוז שזה 39 אחוז מהמקור, כלומר עכשיו הממונפת ב91 אחוז מהקניה, ולא 97 אחוז כמו שהרבה חושבים כי הנאסדק ירד רק באחוז.

- הבנתי (ל"ת)הסברת פשוט ויפה 17/06/2021 13:53

- 3.אלמוג 17/06/2021 10:25הגב לתגובה זוהאם בדוגמה הראשונה ההפסד בפועל יהיה תלוי בכמה זמן לקח למדד להיתאושש או שאין קשר וזאת המתמטיקה בתרחיש אמיתי?

- 2.העומד בשער 17/06/2021 10:17הגב לתגובה זואז הממונפת לא באמת יורדת בלי סוף

- 1.מצוין, למעט לאחר מפולת, שאז הסיכון מצטמצם (ל"ת)איתן 17/06/2021 10:17הגב לתגובה זו