עמלות מסחר: באיזה בנק או בית השקעות הכי זול לסחור בבורסה?

משקיעים וסוחרים רבים מנסים, ובצדק, לצמצם ככל הניתן את ההוצאות שלהם על מסחר בניירות ערך. וככל שתדירות המסחר שלהם יותר גבוהה העמלות האלה יכולות "לנגוס" נתח גדול יותר מהתשואה. והיום, בניגוד לעבר, אפשר לעשות את זה בצורה מאוד פשוטה - להעביר את תיק ההשקעות בקליק אחד או שניים, כולו או חלקו, לאחד מחברי הבורסה שמציעים למשקיע או לסוחר את העמלות הכי נמוכות.

כמובן שיש שיקולים נוספים מלבד עמלות המסחר כמו רמת השירות, גורם שיכול להיות קריטי במקרה של טעות הקלדה או תקלה מסוימת.

חשוב לציין כי העמלות תלויות כמעט תמיד בגודל תיק ההשקעות ובתדירות המסחר. יכול להיות הבדל גדול אם משקיע פועל בממוצע כמה פעמים בשבוע, פעם בחודש או פחות מזה. וכמובן שיש הבדל גם אם מדובר בתיק השקעות של כמה עשרות אלפי שקלים או כמה מיליוני שקלים. והכל, הכל נתון למו"מ. על כל עמלה שמציעים לכם אפשר להתמקח ולנסות לדרוש הוזלה בתעריף.

מלבד עמלות המסחר יש אצל חלק מחברי הבורסה (בעיקר הבנקים) עוד עמלה מיותרת של "דמי ניהול", שגם היא נתונה למו"מ ועומדת בדרך כלל על גובה של 0.4%-0.2% לשנה, מסך היקף התיק. כלומר, גם אם משקיע לא יבצע במהלך רבעון מסוים פעולות בכלל עדיין הבנק יגבה ממנו את העמלה המיותרת הזאת. גם פה זה כמובן תלוי בהיקף התיק, יש הבדל גדול אם מדובר בתיק השקעות של כמה עשרות אלפי שקלים או כמה מיליוני שקלים.

הבינלאומי הכי זול, בממוצע

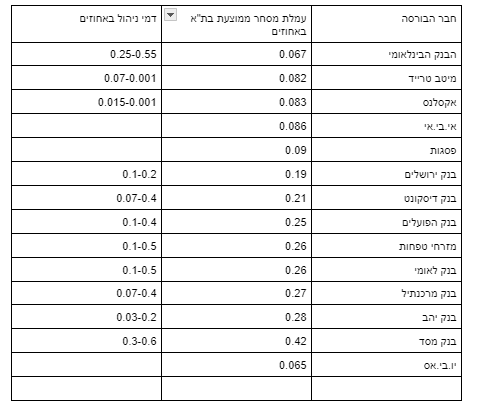

מבדיקה של ביזפורטל עולה כי הבנק הבינלאומי, בממוצע, מציע את העמלה הנמוכה ביותר על מסחר בניירות ערך (מניות ואג"ח) מבין הבנקים ובתי ההשקעות הישראלים - 0.067%. העמלה על מסחר בתל אביב עומדת על 0.0679% על תיק של עד 25 אלף שקל ויורדת עד ל-0.0455% לתיק של מעל מיליון שקל. על קנייה ומכירה של ניירות ערך זרים (למשל מניות אפל בנאסד"ק) העמלה עומדת על 0.11%-0.32%. אבל, בבינלאומי תשלמו גם עמלת "דמי ניהול" בשיעור שנתי של 0.25%-0.55%.

- העולות - היורדות - הסחירות; המניות הבולטות בת"א

- אוקטובר הירוק: ת"א רושמת שיא גיוסים היסטורי למדדי המניות

- המלצת המערכת: כל הכותרות 24/7

במקום השני - מיטב טרייד עם עמלה ממוצעת של 0.082%. העמלה על מסחר בתל אביב במיטב די דומה עבור כל היקפי התיקים ונעה בין 0.0776% על תיק של עד 25 אלף שקל, עולה לכ-0.083% לתיקים של 25 אלף שקל ועד 200 אלף שקל ויורדת עד לכ-0.075% לתיקים של מעל מיליון שקל. על קנייה ומכירה של ניירות ערך זרים העמלה עומדת על כ-0.36% לתיק קטן של עד 25 אלף ויורדת ל-0.09% לתיקים של מעל מיליון שקל. גם במיטב לוקחים עמלת "דמי ניהול" אבל היא זניחה יחסית ועומדת על כ-0.07% לתיקים הקטנים ויורדת לכ-0.001% בגדולים.

במקום השלישי - אקסלנס עם עמלה ממוצעת של 0.083%. העמלה על מסחר בתל אביב באקסלנס מתחילה בכ-0.09% עבור תיקים קטנים (עד 100 אלף שקל) ויורדת עד לכ-0.063% לתיקים של מעל 700 אלף שקל. על קנייה ומכירה של ניירות ערך זרים העמלה עומדת על כ-0.32% לתיק קטן של עד 25 אלף ויורדת ל-0.075% לתיקים של מעל מיליון שקל. עמלת "דמי ניהול" באקסלנס היא זניחה יחסית ועומדת על כ-0.015% לתיקים הקטנים ויורדת לכ-0.001% בגדולים.

במקום הרביעי - אי.בי.אי עם עמלת מסחר ממוצעת של 0.086%. העמלה על מסחר בתל אביב באי.בי.אי מתחילה בכ-0.065% עבור תיקים קטנים (עד 25 אלף שקל), עולה לכ-0.09% לתיקים של 25-200 אלף שקל ויורדת לכ-0.07% לתיקים של מעל מיליון שקל. על קנייה ומכירה של ניירות ערך זרים העמלה עומדת על כ-0.39% לתיק קטן של עד 25 אלף ויורדת ל-0.12% לתיקים של מעל מיליון שקל. גם פה עמלת "דמי ניהול" היא זניחה.

- פשיטה על משרדי אירודרום - אמרנו לכם שיש סימני שאלה על עסקת הכטב"מים

- התותחים החדשים של צה"ל והאם ארית תספק את המרעומים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

במקום החמישי - פסגות עם עמלת מסחר ממוצעת של 0.09%. העמלה על מסחר בתל אביב בפסגות מתחילה בכ-0.077% עבור תיקים קטנים (עד 25 אלף שקל), עולה לכ-0.09% לתיקים של 100-200 אלף שקל ויורדת לכ-0.075% לתיקים של מעל מיליון שקל. על קנייה ומכירה של ניירות ערך זרים העמלה עומדת על כ-0.27% לתיק קטן של עד 25 אלף ויורדת ל-0.13% לתיקים של מעל מיליון שקל. גם פה עמלת "דמי ניהול" היא זניחה.

עמלות המסחר הרבה יותר גבוהות בבנקים הגדולים

בשלב הזה חלה עליית מדרגה בעמלות המסחר, שכן הבנקים הגדולים נכנסים לתמונה ומלבד הבינלאומי הם לוקחים עמלות הרבה יותר יקרות, בממוצע. אבל, יש הבדל גדול בעמלות בין תיקים קטנים לגדולים.

בנק ירושלים הגיע למקום השישי עם עמלת מסחר ממוצעת של 0.19%. העמלה על מסחר בתל אביב בירושלים מתחילה בכ-0.18% עבור תיקים קטנים (עד 25 אלף שקל), ויורדת לכ-0.07% לתיקים של מעל מיליון שקל. על קנייה ומכירה של ניירות ערך זרים העמלה עומדת על כ-0.36% לתיק קטן של עד 25 אלף ויורדת ל-0.06% לתיקים של מעל מיליון שקל. עמלת "דמי ניהול" עומדת על 0.1%-0.2% בשיעור שנתי.

בנק דיסקונט במקום השביעי עם עמלת מסחר ממוצעת של 0.21%. העמלה על מסחר בתל אביב בדיסקונט מתחילה בכ-0.17% עבור תיקים קטנים (עד 25 אלף שקל), עולה ל-0.25% עבור תיקים של 25-75 אלף שקל ויורדת לכ-0.11% לתיקים של מעל מיליון שקל. על קנייה ומכירה של ניירות ערך זרים העמלה עומדת על 0.24% לתיק קטן של עד 25 אלף ויורדת ל-0.12% לתיקים של מעל מיליון שקל. בדיסקונט עמלת "דמי ניהול" משמעותית יותר ומשתנה - עבור תיקים של עד 400 אלף שקל היא עומדת על 0.4%-0.2% בשיעור שנתי ויורדת ל-0.07% בלבד לתיקים של מעל מיליון שקל.

בנק הפועלים במקום השמיני עם עמלת מסחר ממוצעת של 0.25%. העמלה על מסחר בתל אביב בפועלים מתחילה ב-0.25% עבור תיקים קטנים (עד 25 אלף שקל), עולה לכ-0.28% עבור תיקים של 25-75 אלף שקל ויורדת לכ-0.17% לתיקים של מעל מיליון שקל. על קנייה ומכירה של ניירות ערך זרים העמלה בפועלים גבוהה ועומדת על 0.47% לתיק קטן של עד 25 אלף ויורדת ל-0.17% לתיקים של מעל מיליון שקל. גם כאן עמלת "דמי ניהול" משמעותית יותר ומשתנה - עבור תיקים של עד 100 אלף שקל היא עומדת על 0.4%-0.3% בשיעור שנתי ויורדת ל-0.1% בלבד לתיקים של מעל מיליון שקל.

למקומות התשיעי והעשירי הגיעו הבנקים מזרחי טפחות ולאומי, שם עמלת המסחר הממוצעת מגיעה ל-0.26%. העמלה על מסחר בתל אביב במזרחי טפחות מתחילה ב-0.24% עבור תיקים קטנים (עד 25 אלף שקל), עולה לכ-0.33% עבור תיקים של 25-75 אלף שקל ויורדת לכ-0.15% לתיקים של מעל מיליון שקל. על קנייה ומכירה של ניירות ערך זרים העמלה במזרחי טפחות עומדת על 0.36% לתיק קטן של עד 25 אלף ויורדת ל-0.16% לתיקים של מעל מיליון שקל. גם כאן עמלת "דמי ניהול" משמעותית יותר ומשתנה - עבור תיקים של עד 100 אלף שקל היא עומדת על 0.5%-0.3% בשיעור שנתי ויורדת לכ-0.1% בלבד לתיקים של מעל מיליון שקל.

בבנק לאומי תשלמו עמלת מסחר של 0.25% אם יש לכם בחשבון המסחר עד 25 אלף שקל, ו-0.11% אם יש לכם מעל מיליון שקל. על קנייה ומכירה של ניירות ערך זרים העמלה בלאומי עומדת על 0.16% לתיק קטן של עד 25 אלף, עולה ל-0.33% לתיקים של 50-75 אלף שקל ויורדת ל-0.12% לתיקים של מעל מיליון שקל. לאומי גובה עמלות שנתיות של 0.1%-0.5% עבור "דמי ניהול", תלוי בגודל התיק.

במקום 11 - בנק מרכנתיל, אצלו תשלמו עמלת מסחר ממוצעת של 0.27% . העמלה על מסחר בתל אביב במרכנתיל מתחילה ב-0.27% עבור תיקים קטנים (עד 25 אלף שקל), עולה לכ-0.37% עבור תיקים של 25-75 אלף שקל ויורדת ל-0.11% לתיקים של מעל מיליון שקל. על קנייה ומכירה של ניירות ערך זרים העמלה עומדת על 0.27% לתיק קטן של עד 25 אלף ויורדת ל-0.1% לתיקים של מעל מיליון שקל. עמלת "דמי ניהול" - עבור תיקים של עד 200 אלף שקל היא עומדת על 0.4%-0.3% בשיעור שנתי ויורדת ל-0.07% בלבד לתיקים של מעל מיליון שקל.

במקום 12 - בנק יהב, שם תשלמו עמלת מסחר ממוצעת של 0.28% . העמלה על מסחר בתל אביב ביהב מתחילה ב-0.13% עבור תיקים קטנים (עד 25 אלף שקל), עולה לכ-0.34% עבור תיקים של 25-50 אלף שקל ויורדת ל-0.19% לתיקים של מעל מיליון שקל. על קנייה ומכירה של ניירות ערך זרים העמלה עומדת על 0.39% לתיק קטן של עד 25 אלף ויורדת ל-0.24% לתיקים של מעל מיליון שקל. עמלת "דמי ניהול" - עבור תיקים של עד 100 אלף שקל היא עומדת על כ-0.2% בשיעור שנתי ויורדת ל-0.03% בלבד לתיקים של מעל מיליון שקל.

בלינק ו-UBS עם עמלות נמוכות מאוד

במקום 13 - בנק מסד שם עמלת מסחר ממוצעת עומדת על 0.42% . העמלה על מסחר בתל אביב במסד מתחילה ב-0.37% עבור תיקים קטנים (עד 25 אלף שקל), עולה לכ-0.48% עבור תיקים של 100-50 אלף שקל ויורדת ל-0.19% לתיקים של מעל מיליון שקל. על קנייה ומכירה של ניירות ערך זרים העמלה עומדת על 0.62% לתיק קטן של עד 25 אלף ויורדת ל-0.17% לתיקים של מעל מיליון שקל. עמלת "דמי ניהול" - עבור תיקים של עד 200 אלף שקל היא עומדת על כ-0.6% בשיעור שנתי ויורדת לכ-0.3% בלבד לתיקים של מעל מיליון שקל.

יש עוד 2 שחקנים חדשים יחסית בשוק השירותים למסחר בניירות ערך - הבנק הדיגיטלי וואן זירו ובלינק. בשניהם ניתן לסחור בניירות ערך זרים בלבד ואין עמלת "דמי ניהול". בוואן זירו על קנייה ומכירה של ניירות ערך זרים העמלה עומדת על 0.49% לתיק קטן של עד 25 אלף ויורדת ל-0.02% בלבד לתיקים גדולים של מעל מיליון שקל. בבלינק על קנייה ומכירה של ניירות ערך זרים העמלה נמוכה ועומדת על כ-0.05% לתיק קטן של עד 25 אלף וכ-0.02% בלבד לתיקים גדולים יותר.

- 15.אלכס 14/09/2024 10:36הגב לתגובה זושלום. על איזה נתונים אתם מסתמכים כאשר אתם כותבים שדמי ניהול בבנק הבינלאומי הם הזולים ביותר? איך אפשר לקבל את התעריפון הזה? עשיתי השבוע (12.9.24) סקר שוק והם עלו לי כיקרים ביותר!

- 14.י.ג. 15/05/2024 20:01הגב לתגובה זוהייתי רוצה לשמוע יותר על רמת שרות/ חווית מסחר בפלטפורמות שונות

- חווית מסחר עלק 13/01/2025 12:34הגב לתגובה זובאתי ראיתי קניתי.ביי.

- 13.אהוד 15/05/2024 12:12הגב לתגובה זובבנקים קיימת עמלת ברוקר לקנית מניות חול שהיא גם משמעותית וקיימים הבדלים בין הבנקים

- 12.הכי חשוב לאדם פרטי 15/05/2024 00:57הגב לתגובה זונניח שברוקר אחד נותן 0.06 והשני 0.08. מהכתבה שלכם עולה שהראשון עדיף, אבל אם אצל הראשון יש עמלת מינימום של 25 שקלים ואצל השני עמלת מינימום של 3 שקלים (כן, יש פערים כאלה), ברור שכמעט כל עסקה שאדם פרטי יעשה בבורסה אצל הראשון תהיה יקרה יותר. דוגמה מספרית - קניתי מניית טבע ב-7,000 שקל, אצל הראשון, "הזול", אשלם 25 שקלים. אצל השני, "היקר", אשלם פחות מרבע עמלה, 5.60 שקלים בלבד.

- 11.אייל 14/05/2024 22:07הגב לתגובה זועד 10 עסקאות ללא עמלה בכלל.

- 10.דובי שור 14/05/2024 15:02הגב לתגובה זואני כל שנתיים שלוש עובר בנק או בית השקעות לא עושה חשבון לאף אחד בסוף גם העמלות האשרא בחשבון הפרטי י וזמן אמת למסחר חשוב

- 9.דויד 13/05/2024 19:28הגב לתגובה זוועם עמלות נמוכות מאוד, כמו בלינק

- 8.BABA 13/05/2024 19:21הגב לתגובה זומשלם עמלת קניה ומכירה של 0.09 בארץ וגם בחול ללא דמי ניהול/משמרות.ואני עדיין נחשב פראר?

- 7.נח במיה 13/05/2024 16:06הגב לתגובה זותורידו מיסים וגם עמלה ל0.06 בלבד לתיק . מתחת ל 100.000 שקל

- 6.החיים 13/05/2024 15:39הגב לתגובה זומשלם 0.1 אחוז על קניה /מכירה אבל פטור מדמי ניהול חשבון ויותר חשוב...אני לא משלם עמלת מינימום ! ההטבה הזו עדיפה לי על עמלת קניה/מכירה נמוכה יותר (אבל עם עמלת מינימום)

- למה מבלף 14/05/2024 17:52הגב לתגובה זועל מסחר בחו''ל וכך כל השאר לכן כל הכתבה מטעה

- גם על נ"ע זרים...? (ל"ת)שמחה 13/05/2024 19:22הגב לתגובה זו

- 5.מר בין 13/05/2024 15:23הגב לתגובה זולסוחר יומי אין ספק שעמלות נמוכות עדיפות, למשקיעים בטווח הבינוני רחוק ממש העמלה אינה קריטריון כבד משקל. בהצלחה

- אר 13/05/2024 19:21הגב לתגובה זובהחלט משמעותית וצריך לתת לה אף חשיבות גבוהה יותר מעמלות הרגילות.

- 4.רפאל 13/05/2024 14:31הגב לתגובה זובנק פועלים ברצוני לאומר לכם כשאני נכנס לדף חשבון ובודק את גובה העמלות שאתם גובים זה ממש לא ברור לי ...חבל שאתם לא רושמים בברור עמלת קניה x עמלת מכירה y עמלת דמי משמרת z בעיברית פשוטה וברורה....

- 3.לא בדקתם את אינטראקטיב ברוקרס בניירות ערך זרים. תופתעו! (ל"ת)ירושלמי 13/05/2024 14:28הגב לתגובה זו

- אר 13/05/2024 19:16הגב לתגובה זולא מטפל בענייני מיסוי בישראל ואז צריך לשלם לרו"ח ולכן לא מתאים לכל אחד.

- 2.ראלי 13/05/2024 13:32הגב לתגובה זויש עמלה נסתרת בשם עסקת מינימום והשלמה . בהרבה פעמים עמלה ענקית . כתב נכבד חבל שלא התייחסת לזה . תודה

- 1.מפוקח 13/05/2024 13:28הגב לתגובה זולצערי הרב אין באמת תחרות בעמלות המסחר וזה כנראה בגלל חוסר רצון ברור של "שומרי הסף". יש לאפשר לחברות וברוקרים מחו"ל לפעול בצורה מלאה בישראל. היום העמלות הנמוכות ביותר למסחר בחו"ל נמצאות אצל טרייד סשטיישן ואינטר אקטיב ברוקר. יש לאפשר לחברות אלו גישה גם לברוסה בתא וגם לחבר אותם למערכת ניכוי המס בישראל ולאפשר לחברות נוספות להכנס למסחר בארץ

- לא יקרה כל זמן שישראל גבוה במדד השחיתות העולמי (ל"ת)סוד העושק 13/05/2024 15:06הגב לתגובה זו

וול סטריט נגזרים (X)

וול סטריט נגזרים (X)התמ״ג עלה 4.3% בניגוד לציפיות

החוזים העתידיים מהססים מול נתוני מאקרו, בזמן

שהמסחר הקמעונאי תופס נתח גדל והולך ומחדד תנודתיות סביב טכנולוגיה ותעודות סל

וול סטריט מגיעה לעוד יום מסחר במצב רוח זהיר. החוזים העתידיים נעים קלות סביב האפס, כשהשוק מעכל את נתוני המאקרו שמחדדים מחדש את התמחור סביב הריבית בחודשים הקרובים. במרכז עומד נתון התמ״ג לרבעון השלישי שמראה קצב צמיחה שנתי של 4.3%, לצד פרסום מדד אמון הצרכנים לחודש דצמבר.

תמ״ג חזק לא בהכרח מרגיע, ושאלת הריבית רק מתחדדת

התמ״ג הוא המדד הרחב ביותר לפעילות הכלכלית בארה״ב. הוא סופר את הערך הכולל של סחורות ושירותים שנוצרו במשק, ולכן הוא נותן לשוק תמונה אם הכלכלה באמת מתרחבת או פשוט מחזיקה מעמד. כשהמספר יוצא גבוה מהצפוי, זה לא תמיד חדשות מרגיעות לשוק המניות, כי זה מחזק את השאלה כמה מהר הפד׳ יכול להרשות לעצמו להוריד ריבית בלי להצית מחדש לחץ אינפלציוני.

הנתון של 4.3% מגיע מעל ציפיות שהיו סביב 3.3%, והוא גם מאיץ מול קצב של 3.8% ברבעון השני. מאחורי המספר עומדת צריכה פרטית שנשארת יציבה והוצאות עסקיות שמחזיקות קצב, שילוב שמאותת שהמנועים המרכזיים של הכלכלה עדיין עובדים גם כשהריבית גבוהה.

בתוך הפירוט של הרבעון בולטת קפיצה בצריכה הפרטית בקצב שנתי של 3.5% אחרי 2.5% ברבעון השני. חלק משמעותי מהעלייה מגיע מרכישות מוקדמות של רכבים חשמליים לפני תום הטבות מס בסוף ספטמבר, מה שמסביר גם למה נתוני מכירות הרכב באוקטובר ונובמבר נחלשים, בזמן שהצריכה בתחומים אחרים מציגה תמונה מעורבת.

- אנבידיה וטסלה עולות כ-1.3%, סטרטג'י עולה בעקבות הביטקוין - המניות הבולטות בוול סטריט

- וול סטריט פותחת שבוע מקוצר - מה האנליסטים צופים והאם ראלי סנטה בפתח?

- המלצת המערכת: כל הכותרות 24/7

ברקע מתחדדת התמונה של כלכלת קיי. משקי בית עם הכנסה גבוהה ממשיכים להחזיק קצב, בעוד המעמד הבינוני והנמוך מרגיש לחץ ביומיום, כמו שסיקרנו בביזפורטל - כלכלת ה-K בארה״ב מתחדדת: הגדולות ממשיכות קדימה והקטנים נלחצים. הפער הזה מתרגם לשוק הון שנראה חזק במדדים, אבל נשען יותר ויותר על קבוצת מניות מצומצמת ועל ציפיות לריבית נוחה יותר בהמשך.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגמניות השבבים מתחזקות, הבנקים והביטוח יורדים עד 1.8% - יציבות במדדים

ראלי סנטה בוול סטריט וסגירה מוקדמת היום. רשות ני״ע פשטה על משרדי אירודרום; ארית על רקע תותח ה״רועם״. רגולציה חדשה תכניס סדר בבינה מלאכותית בפיננסים. המומנטום השלילי במגזר הפיננסים נמשך אחרי נפילות של עד 2% אמש - הבנקים וחברות הביטוח ממשיכים לרדת; שיכון ובינוי מחפשת עסקה בפרמיה לשוב אנרגיה; איי.סי.אל תספק לסין 750,000 טונות של אשלג - שער הדולר בשפל של 4 שנים

מניות השבבים מתחזקות על רקע “ראלי סנטה” בוול סטריט, כשהסנטימנט החיובי ממשיך לחלחל גם לסקטור הטכנולוגיה. היום המסחר בניו יורק יינעל מוקדם, בשעה 20:00 שעון ישראל, ומחר

הבורסות יישארו סגורות לרגל חג המולד, מה שעשוי להשאיר את התנודות בעיקר על מחזורים דקים יותר. טאואר 0.49% , קמטק 2.39% ו-נובה 1.31% בעלייה ומושכות עניין

כחלק מהתנועה בסקטור.

קרסו נדלן 3.82% בעלייה על רקע עניין מחודש במניה אחרי תקופה חלשה יותר במבט שנתי. למרות שהתשואה בשנה וב-12 החודשים האחרונים עדיין שלילית, המניה מציגה התאוששות בחודש האחרון, מה שעבור חלק מהמשקיעים נתפס כניסיון לייצוב וחזרה הדרגתית לעניין בסקטור הנדל״ן היזמי.

פשיטה על משרדי אירודרום - אמרנו לכם שיש סימני שאלה על עסקת הכטב"מים. חוקרי רשות ניירות ערך פשטו אתמול על משרדי אירודרום קבוצה -5.71% , במסגרת חקירה בחשד לעבירות לכאורה לפי חוק ניירות ערך וחוק העונשין, ועיכבו לחקירה גם נושאי משרה נוכחיים ולשעבר. החקירה קשורה למכרז משרד הביטחון שבו זכתה החברה באוקטובר 2024 ודיווחה אז על זכייה בהיקף של כ-137 מיליון שקל לאספקת כטב"מים, שנחשבה לאבן דרך. בהמשך התברר שחלק מההזמנה הועבר למתחרה, בנדא מגנטיק, ובתנאי המכרז הייתה אפשרות לצמצם או לבטל את ההתקשרות. ברקע נטען גם כי החברה דיווחה למשקיעים באיחור של כ-שבועיים, בעקבות “תקלה טכנית”

התותחים

החדשים של צה"ל והאם ארית תספק את המרעומים. צה״ל מתקדם לדור חדש של תותחים עם כניסת תותח ה״רועם״ לשירות, ובמקביל מתגבשת גם שרשרת האספקה שתלווה את המערכת לשנים קדימה. לפי מידע שהגיע לידנו ממקורבים לחברה, ארית

תעשיות באמצעות הבת רשף טכנולוגיות כבר קיבלה הזמנות ראשוניות למרעומים לתותח החדש, וצפויה להפוך לספקית בלעדית של מרעומי הארטילריה למערכת. רשף קיבלה הזמנה ראשונה כבר ב-2022, ובהמשך נחתמה הזמנה נוספת במהלך 2025

לקראת הכניסה לשירות מבצעי, מה שמסמן הרחבה של הפעילות מעבר לליבת המרעומים למרגמות אל עולם הארטילריה, עם פוטנציאל להיקפים גדולים יותר לאורך זמן.

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

מהפכה

בפרסומות, נזיפה בביהמ"ש: ליברה תשלם 100 אלף שקל. בפסק דין חריג בחריפותו, שופט השלום בנתניה גיא אבנון קבע כי ליברה -2.61% ניהלה “הגנת סרק” בתיק תאונת דרכים פשוטה, שבו האחריות לא הייתה במחלוקת, אך

החברה סירבה לשלם וטענה למרמה. השופט דחה את הטענות אחת לאחת, מתח ביקורת על הקו הלוחמני של החברה ועל בקשות “גורפות” שפגעו בפרטיות ללא תשתית ראייתית, וציין גם את ניסיונות הדחייה והעיכוב של ההליך. בסופו של דבר ליברה חויבה בכ-100 אלף שקל פיצויים והוצאות, כולל שכר

טרחת עורך דין, בפסק דין שלא חסך מילים על התנהלותה.

.jpg)