כוכב ה"ביג שורט": מתרחש שינוי פרדיגמה שחלק מהמשקיעים מתקשים לתפוס

מאקרו: נאום יו"ר הפד' ושינוי פרדיגמה בשווקים

הראלי המפתיע שהחל עם תחילת 2023 ממשיך לעת עתה עם עוד יום של עליות של קרוב ל-2%. הנאסד"ק רשם כבר עליות של כמעט 16% מתחילת השנה וה-SP500 כבר ב-8.5%.

רבים צפו, בין השאר גם בטור הזה בשבוע שעבר, שג'רום פאוול, יו"ר הפדרל רזרב ינאם נאום ניצי לאחר החלטת הריבית הצפויה (0.25%) ושהנאום הזה יכה בשווקים. החלק הראשון של המשפט אכן קרה, השני - הרבה פחות. נאום פאוול אכן היה ניצי יחסית. הוא חזר על הדברים שהתרגלנו לשמוע ממנו בתקופה האחרונה: האינפלציה גבוהה מדי, הפד' נחוש להוריד אותה אל היעד בעזרת העלאות ריבית נוספות, שוק העבודה לא מאוזן, שיעורי הריבית ישארו גבוהים לזמן מה ככל שיידרש וכו'.

התגובה הראשונית של השוק אכן הייתה ירידות, אולם עם תחילת מסיבת העיתונאים המגמה החלה להשתנות ויום המסחר הסתיים כבר בעליות חדות, וגם זה שלאחריו. מה השתנה במהלך הנאום?

ייתכן שהסיבה לשינוי המגמה היא פשוט העבודה שפאוול לא הפתיע לרעה יותר מדי. השוק חשש, ככל הנראה יתר על המידה, מנגיד נחוש יותר, ממעשה ש"ישבור את הכלים" (העלאה של חצי אחוז?) או אמירות חזקות שטרם שמענו. אבל פאוול בחר שוב (כפי שהוא נוהג תמיד) לא לבצע צעדים מחוץ לקונצזוס הציפיות, ואנחת הרווחה באה לידי ביטוי בצבעי ירוק בהיר.

אולם בכל זאת ניתן להצביע בכמה משפטי מפתח שייתכן שנותנים גוון יוני יותר לנאום פאוול, ושהמשקיעים בחרו להתרכז בהם. הראשון והחשוב ביותר הוא המשפט הבא: "אנחנו יכולים לומר עכשיו, אני חושב בפעם הראשונה, שהתהליך הדיפלציוני (כלומר- של ירידת מחירים) החל". פאוול חזר על הרעיון שהתהליך הדיפלציוני החל גם בראיון ע דייויד רובינשטיים בסשן שאלות ותשובות של המועדון הכלכלי של וושינגטון ביום שלישי, והקפיץ את השוק בכמעט 2% נוספים, למרות משפטים ניציים אחרים כמו "שוק העבודה חזק באופן יוצא דופן".

- בנקים לונג - ביטוח שורט; האסטרטגיה הזו יכולה להצליח

- אסרטרגיית קאברד קול ליצירת תשואה דו ספרתית בסיכון נמוך יחסית

- המלצת המערכת: כל הכותרות 24/7

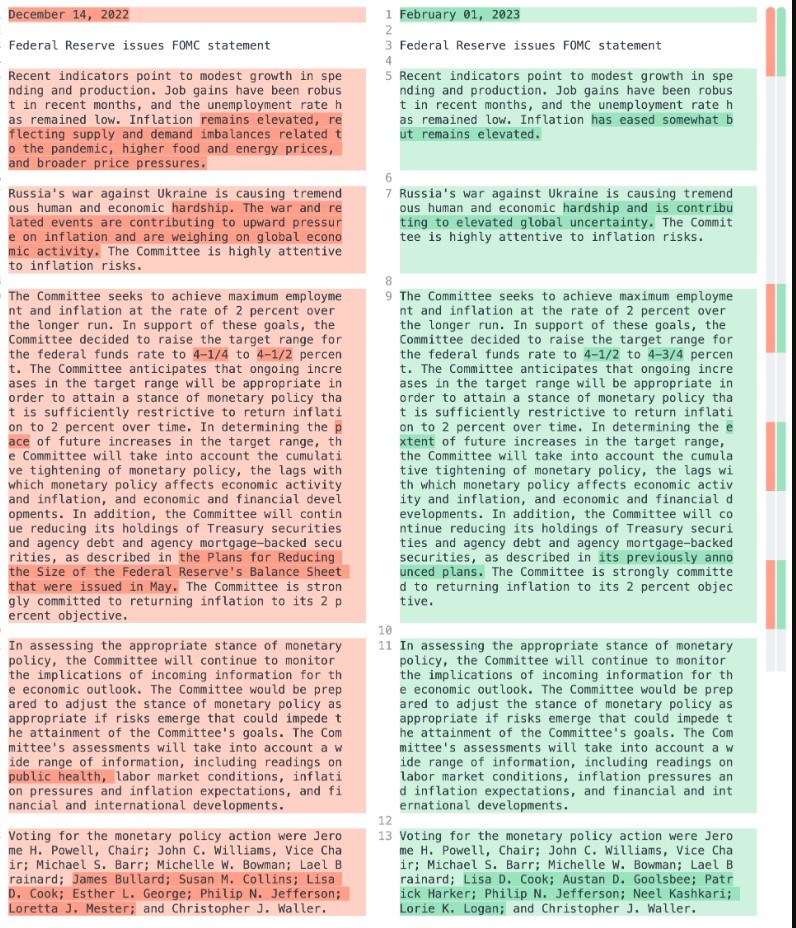

חדי עין ישימו לב גם לכמה שינויים בהודעת הפד' האחרונה לעומת זו הקודמת, שמהם ניתן להבין שישנו גוון יוני יותר במדיניות הפד'. להלן השוואה בין שני הנוסחים:

כבר בהתחלה אפשר לשים לב להבדל בין "האינפלציה נשארת גבוהה" לבין "האינפלציה הוקלה במקצת, אבל עדיין נשארת גבוהה". שיקולי "בריאות הציבור" הורדו מההצהרה החדשה, במה שנראה כפרידה מתקופת הקורונה.

אז האם אנו בפתחה של דרך חדשה לשוק המניות? קשה לומר. הפד' עדיין צופה ריבית סופית גבוהה יותר ממה שצופים בשוק (5.4% לעומת 5.1%), ואם אכן ידבוק בכך השוק עלול להתאכזב. עדיין לא התחמקנו מאפשרות של מיתון (אם כי התרחקנו ממנו במקצת). בעיקר, עונת הדוחות בינתיים גרועה למדי. אפילו אפל שנראתה לפרקים חסינה מפני כל התפתחות אכזבה בדוחות האחרונים והצרפה למפספסות נוספות כמו גוגל או אמזון. באופן כללי רק 70% מהחברות הכלולות במדד הסנופי שדווחו עד כה (כ-50% מחברות המדד) היכו את הצפי, הרבה פחות מהממוצע של 77% בחמש השנים האחרונות. גרוע מכך, הן היכו את הצפי רק ב-1.5% לעומת ממוצע של 8.6%. נזכיר שהצפי ש"הוכה" הונמך מלכתחילה, והחברות מראש נוטות לספק תחזיות חלשות כדי "להפתיע".

- הזהב מעל 4,500 דולר: למה המשקיעים רצים למתכות היקרות?

- טים קוק רוכש מניות נייקי: אמון אישי או מהלך של דירקטור וותיק בחברה?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

סטיב אייזמן: שינוי פארדיגמה

מצב השווקים אם כן עדיין באי וודאות גדולה, וכל נתון יכול להקפיץ את השווקים או לרסק אותם. יחד עם זאת, ניתן לנסות להסתכל על ההתפתחויות בפרספקטיבה מעט רחבה יותר, כפי שנוהגים לעשות המשקיעים הגדולים. למרבה המזל, חלקם טורחים לחלוק איתנו את הפרספקטיבה הזו.

לפני שלושה שבועות הצגנו כאן את נקודת המבט של המשקיע המליארדר הווארד מרקס שמשקיע בשווקים למעלה מ-50 שנה ומנהל את חברת ההשקעות אוקטרי קפיטל מנג'מנט. לדבריו לאחר ארבעה עשורים בהם התשלם להשקיע בנכסי סיכון שכן הריבית הלכה וירדה באופן הדרגתי רציף, כעת נראה ששיעורי הריבית יישארו בטווח גבוה יותר ואסטרטגיה סולידית יותר תניב רווחים גבוהים יותר.

כעת משקיע אגדי נוסף מצטרף להערכה הזו. הסופר מייקל לואיס כתב את הספר "מכונת הכסף" (The Big Short) על פי דמותו של סטיב אייזמן, שיותר מאוחר הפך גם לסרט מצליח. אייזמן היה בין המשקיעים הבודדים שהימרו כנגד שוק משכנתאות הסאב פריים, תחילה איבד כמה מאות מיליוני דולרים על ההימור, הפסד שהפך לרווח של מיליארדים עם התרסקות השוק הזה במשבר 2008. אייזמן ממשיך להיות משקיע פעיל והוא מנהל השקעות עבור קרן הגידור Neuberger Berman Group. הוא חלק את התובנות שלו בראיון ברשת בלומברג.

לדבריו השוק עובר שינוי פאראדיגמה מהותי. לדבריו "בשווקים ישנן תקופות ארוכות של פרדיגמות שקבוצות מסוימות מובילים. לפעמים הפרדיגמות האלו משתנות בצורה אלימה ולפעמים הן משתנות לאורך זמן, בגלל שאנשים לא מוותרים על הפרדיגמות שלהם בקלות. אני חושב שייתכן שאנחנו עוברים תקופה כזאת שוב".

איזמן מסביר שעלויות ההלוואה הנמוכות גרמו לחברות להשקיע בצמיחה בהכנסות, והמחסור באלטרנטיבות השקעה עקב שערי הריבית הנמוכים גרמו לכך שהן בעצם "שילמו למשקיעים" לקחת סיכון. בנוסף, הרבה משקיעים לקו ב"מחלת אמזון" – כלומר ניסיון למצוא את האמזון הבאה - חברות טכנולוגיה שלא מציגות רווחים במשך שנים ארוכות (עד היום אמזון לא ממש מככבת בשורה התחתונה) וצומחות בהכנסות בצורה אגרסיבית. הנטייה הזו גרמה לגל של השקעות ספקולטיביות בחברות ללא רווחים בעשור האחרון. "משנת 2010 ועד תחילת 2022, אם היית חברה ללא רווחים אבל עם צמיחה חזקה בהכנסות, אנשים חלמו את החלום" אמר אייזמן. אבל כעת, עם שיעורי ריבית גבוהים יותר, הוא מאמין שהצמיחה ברווחים של רבות מהחברות האלו תאט ותחל תקופת השקעות חדשה מתחילה.

אייזמן גם לומד מההיסטוריה, איך השפיעו תקופת שינוי כזו. לדבריו המניות שהיכו את השוק לפני 2008 הניבו פחות או יותר אפס תשואה בין 2008 ל-2020. 12 שנים בהם התאדו מובילות השוק הקודמות. משקיעים וותיקים המשיכו לדבוק במניות האלו לאורך זמן, כיון שהתקשו לאמץ את שינוי הפרדיגמה. לדבריו, גם העליות מתחילת השנה, שבולטות יותר במניות הצמיחה והטכנולוגיה, מעידות על כך שאנשים "לא מוותרים בקלות על הפרדיגמה".

לדבריו הריצה של הנאסד"ק, ושל הקרן של קת'י ווד ARK המשקיעה במניות צמיחה (42% מתחילת השנה) היא הריצה האחרונה עבור המניות הללו. יחד עם זאת גם הוא לא הסתכן בתחזית החלטית מדי, והוסיף שזה תלוי בסופו של דבר בפד'. "פאוול אמר שהוא ימשיך להעלות את הריבית, והמשפט החשוב הוא שהוא "ישאיר אותם (את שיעורי הריבית) שם" אני חושב שנקבל שינוי פרדיגמה. אם הוא יחתוך שוב (את שיעורי הריבית) נחזור לאיפה שהיינו קודם לכן. אני חושב שהוא ישאיר את שיעורי הריבית גבוהים ונקבל שינוי פרדיגמה, אבל זה לא ידוע כעת".

חשוב לציין שאייזמן לא סבור שאנחנו בפני קריסה או בועת ענק כמו ב-2008, שכן אמצעי הפיקוח השתפרו והמערכת הפיננסית כעת בטוחה הרבה יותר. "אני חושב שעבור כמה משקיעים 2000 ו-2008 הם כמו תסמונת פוסט טראומטית. אין הרבה אנשים בכדור הארץ שמבינים באמת כמה המבנה הפיננסי בארצות הברית ובאירופה השתנה באמת. אז הם רואים את השווקים יורדים והם אומרים לעצמם משהו רע עומד להתרחש". לדבריו, משבר דומה לא יתרחש.

להשקפותיהם של אייזמן ומרקס מצטרף גם גורג' באל, משקיע פחות מפורסם אמנם, אך בכל זאת יו"ר של חברת ההשקעות סנדרס מוריס האריס. לאחר שנים בהן השקעות כמו מניות טכנולוגיה, מטבעות קריפטו, ונכסי סיכון אחרים זינקו הוא אמר למגזין Fortune שהוא מצפה לשינוי פרדיגמה "אני חובש שלפעמים אתה מקבל נקודת מפנה בתקופת השקעות וכלכלה, ואנחנו נמצאים באחת מאלו כעת, לאחר יותר מעשור של שיעורי ריבית אפסיים".

אז הקולות שמצביעים על שינוי אפשרי מהשקעה במניות צמיחה חזרה למכשירים סולידיים יותר כמו אג"ח או השקעות ערך הולכים ומתגברים, ומציעים שלא להתלהב יתר על המידה מהראלי האחרון בנאסד"ק ובמניות הצמיחה. כל עוד יישאר שערי הריבית ברמה של 4%

5% או אף יותר, נראה שבהחלט יש לשקול את דבריהם בכובד ראש.

מיקרו - למצוא ערך באירופה

השבוע נלך בעקבות הצעותיהם של המשקיעים הנ"ל, ונציג תעודת סל ממוקדת מניות ערך, אם כי ננטוש במקרה זה את אירופה ונתמקד ביבשת הישנה. אירופה, בניגוד לציפיות, צולחת את החורף ללא הגז הרוסי בהצלחה מרשימה. הצניחה במחירי הגז מפחיתים את החשש ממיתון, ויותר פנים מחייכות נראים בחדרי המסחר האירופיים. הדאקס הגרמני כמעט חזר לרמת השיא מתחילת 2022, והפוטסי הבריטי חג לו במחירי שיא של כל הזמנים.

למי שמאמין בהמשך ההתאוששות מהמשבר באירופה אך רוצה להתמקד בהשקעות ערך דווקא יכול לבדוק את תעודת הסל שמציעה חברת בלקרוק שממוקדת בדיוק בנישה הזו - השקעות ערך באירופה.

iShares Edge MSCI Europe Value Factor UCITS ETF (סימול: IEVL) בעלת השם הארוך במיוחד עלתה מתחילת השנה "רק" 7.7%, פחות מהנאסד"ק ומהסנופי, אך בשנת 2022 בה ירדו המדדים הללו בשיעור דו ספרתי היא איבדה רק 4.73%. שנה קודם לכן היא השיאה 27.38%. התעודה גובה דמי ניהול של 0.25% בלבד. הדיבידנדים אינם מחולקים למשקיעים אלא מושקעים בחזרה בתעודה. סך הכל מנהלת הקרן נכסים בשווי 2.42 מיליארד יורו.

התעודה מפוזרת למדי עם כ-150 אחזקות שונות, עם מכפיל רווח כולל של 8.85%. ההחזקה הגדולה ביותר היא חברת הטבק BRITISH AMERICAN TOBACCO PLC עם כ-5.6% מנכסי התעודה, ולאחריה חברות התרופות נוברטיס (4.48%) וסנופי (3.47%). בחלוקה לסקטורים - הפיננסים תופסים 18% מנכסי התעודה, סקטור הבריאות עם 15% והתעשיה עם 14.7% נוספים. מבחינה גיאוגרפית - 24% מושקעים בבריטניה, 20.5% בצרפת, 19.3% בגרמניה. סך הכל נראה שמדובר בפיזור טוב יחסית עם התמקדות בסקטורים דפנסיביים ובחברות רווחיות ויציבות.

- 11.יהווית 10/02/2023 01:19הגב לתגובה זויש לכפות!!

- 10.אחלה כתבה (ל"ת)אקטואר חובב 08/02/2023 21:03הגב לתגובה זו

- 9.משקיע רק ב-BBCOIN 08/02/2023 20:10הגב לתגובה זוותמיד מצליח, גם כשהוא נכשל

- 8.שוקי 08/02/2023 18:33הגב לתגובה זואני חשבתי שאני הכי חכם בעולם, סוחר אופציות ותיק, קטן עלי הכל. עד שקיבלתי סתירה של החיים. מאז למדתי על בשרי שצריך לעבוד עם כלים נכונים. עכשיו עובד רק עם סימולטור bestoptionsimulator והוא עושה בשבילי הכל - חישובים, התראות, טריידים, מידע באמת הכל בזמינות מידית והכל בנייד. עושה בממוצע 24% אחוז על הכסף בשבוע.

- ומי אומר שהפרדיגמה הנוכחית שלך היא הנכונה? (ל"ת)ז'אן קלוד ואן דאם 08/02/2023 20:06הגב לתגובה זו

- 7.מעניין מאוד. תודה. (ל"ת)הקורא 08/02/2023 12:07הגב לתגובה זו

- 6.דמיקולו פיזדמטה 08/02/2023 10:40הגב לתגובה זועל ההימור נגד שוק המשכנתאות שהפך לרווח. המשקיעים הם אלה שאיבדו בתחילה את מאות המיליונים, והוא התחלק איתם ברווח כשההימור התהפך.

- 5.איצ 08/02/2023 10:24הגב לתגובה זוהגזירה וליצור קריסה במעט קטנה יותר...לא מאמין שיהיה בכוחם...אבל ינסו...

- 4.רובינוי המוצץ 08/02/2023 09:18הגב לתגובה זובסוף אתם גורמים למשקיעים יותר נזק מתועלת שבו על התיק ותתנתקו מהאתרים הכלכלים שגם ככה אין להם מושג

- הוא כותב את דעתו ומביא דעות. מצוין. לא טוב לך -אל תקרא. (ל"ת)לחכם המוצץ 08/02/2023 10:40הגב לתגובה זו

- אז מה דעתך על הכתבה, איפה הם טועים? אני באמת סקרן… 08/02/2023 10:23הגב לתגובה זואז מה דעתך על הכתבה, איפה הם טועים? אני באמת סקרן…

- 3.חשבתי שהספר The big short מבוסס על מיקל בארי (ל"ת)א 08/02/2023 08:26הגב לתגובה זו

- דוד 08/02/2023 14:45הגב לתגובה זוישנם כמה דמויות שכולם זיהו בזמן את האנומליה

- 2.8 08/02/2023 08:25הגב לתגובה זוהיתה 0, עכשיו 5, החוב של הממשל הוא 31 טריליון. זה אומר ריבית 1.5 טריליון בשנה. הגירעון השנתי הוא 1.5 טריליון בסביבת ריבית 0. זה אומר שהגירעון יגדל פי 2. מ 1.5 טריליון ל 3 טריליון. זה מחייב הדפסת כסף מאסיבית, מה ששוב ינפח את מחיר הנכסים. לחלופין, ללא הדפסת כסף, זה מחייב כמות אדירה של רוכשי אגח, מה שמחייב עליית ריבית אגח משמעותית. וזה יגרום לתשלומי ריבית עוד יותר גבוהים וגירעון עוד יותר גדול, שעכשיו יש צורך לממן גם אותו.

- י"ע 12/02/2023 20:53הגב לתגובה זואת החוב הישן מהקורונה מימנו בריבת אפס. וכעת ישתדלו לקחת חוב חדש קטן שבאמת כבר יהיה בריבית 5%

- א 08/02/2023 17:03הגב לתגובה זורק בחוב חדש הריבית תעלה. חוב קיים לא משתנה.

- אלון78 08/02/2023 12:38הגב לתגובה זולעיתים הוא דווקא קטן

- 1.אוחנה 08/02/2023 08:10הגב לתגובה זואין בעייה עם כתבה ארוכה . אבל כתוב בבקשה את השורה התחתונה שלך...את מסקנותיך תודה

- בכותרת. שינוי פרדיגמה. הריבית תישאר קצת גבוהה. בנת ? (ל"ת)כתבו לך 08/02/2023 10:37הגב לתגובה זו

- הוא רוצה שאתה תחשוב קצת. הוא לא חייב להאכיל אותך. צודק. (ל"ת)שלילי 08/02/2023 10:35הגב לתגובה זו

סטארפייטרס ספייס

סטארפייטרס ספייסהמניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

ההנפקה הצנועה, היצע מניות מוגבל והיעדר הכנסות הפכו את סטארפייטרס לאחת המניות התנודתיות בשוק ומציבים סימני שאלה סביב השווי שנקבע לה בתוך ימים ספורים

חברת החלל האמריקאית סטארפייטרס ספייס (FJET) נכנסה בשבוע שעבר לשווקים הציבוריים בהנפקה ראשונית צנועה יחסית, אך בתוך ימים ספורים הפכה לאחת המניות התנודתיות ביותר בבורסות בארה״ב. ההנפקה, שגייסה כ־40 מיליון דולר, הציבה את החברה במרכז תשומת הלב, בעיקר בשל תנודות חדות במחיר המניה ובמחזורי מסחר גבוהים במיוחד.

סטארפייטרס החלה להיסחר בחמישי שעבר בבורסת NYSE American במחיר של 3.59 דולר למניה. כבר ביום המסחר הראשון זינקה המניה עד לרמה של 8.5 דולר, כאשר נרשמו תנודות חדות לשני הכיוונים וביום שני נרשם זינוק חריג של כ־371%, שהקפיץ את מחיר המניה לשיא של 31.5 דולר, לפני שמגמת המסחר התהפכה היום (שלישי), כאשר המניה נופלת בכמעט 60% למחיר של פחות מ-14 דולר.

סטארפייטרס מציגה את עצמה כחברה שמחזיקה ומפעילה את צי המטוסים העל־קוליים המסחריים הגדול בעולם. פעילותה מתבצעת ממרכז החלל קנדי בפלורידה, והיא מפעילה שבעה מטוסי F-104 סטארפייטר, דגם שיצא משירות בנאס"א כבר באמצע שנות ה־70.

שלוש שנים בלי הכנסות

החברה לא רשמה הכנסות בשלוש השנים האחרונות, ובשנת 2024 דיווחה על הפסד של 7.9 מיליון דולר. נתונים אלו ממקמים אותה כחברה בשלב מוקדם מאוד, שעדיין לא הוכיחה מודל עסקי יציב. מבנה המאזן של סטארפייטרס מסבך את המצב עוד יותר. לחברה הון עצמי שלילי, כך שההתחייבויות עולות על הנכסים. כתוצאה מכך, יחס מחיר להון של החברה עומד על מינוס כ־160, נתון חריג במיוחד בענף תעופה וביטחון, שבו היחס המקובל נע סביב 2.5–3.7.

- "Moonshot הוקמה כדי לשגר אובייקטים לחלל בדרכים יעילות יותר"

- הסטארטאפ Moonshot Space נחשף לראשונה עם גיוס של 12 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

גורם נוסף שמסביר את התנודות החריפות הוא היקף המניות הזמין למסחר. מתוך כ־21.7 מיליון מניות קיימות, רק כ־11.1 מיליון הוצעו לציבור בהנפקה. היצע מצומצם של מניות סחירות יוצר תנאים שבהם גם עסקאות בהיקף לא גדול גורמות לתנודות מחיר חדות.

הזהב מעל 4,500 דולר: למה המשקיעים רצים למתכות היקרות?

מרכישות של בנקים מרכזיים ועד לריצה של משקיעים להצטייד במתכת שהוכיחה "אצירת ערך" לאורך ההיסטוריה; מה הגורמים שעומדים מאחורי הראלי ועד כמה הוא עוד יימשך?

הזהב טיפס לשיא חדש מעל 4,500 דולר לאונקיה, בראלי מרשים שמושך אחריו את כל שוק המתכות היקרות. גם הכסף, הפלטינה והפלדיום קבעו שיאים, כשהכסף עלה השנה בכ-150% והזהב ביותר מ-70% - ביצועים שלא נראו מאז 1979. מה מניע את העלייה הזו, ולמה דווקא עכשיו?

המתיחות בוונצואלה וגם הפד' דוחפים את הזהב למעלה

השילוב של סיכון גיאופוליטי וציפיות להורדות ריבית יצר סביבה אידיאלית למתכות היקרות. המתיחות המתגברת בוונצואלה, כולל צעדים אמריקאיים סביב תנועת מכליות נפט. ארצות הברית החריפה לאחרונה את הלחץ על משטרו של ניקולס מדורו, בין היתר באמצעות צעדים שמגבילים תנועת מכליות נפט וניסיון לצמצם יצוא ונצואלי בשווקים הבינלאומיים. ונצואלה אולי לא שחקנית מרכזית כמו סעודיה או רוסיה, אבל כל פגיעה בזרימת הנפט מוסיפה חוסר ודאות לשוק שגם כך מתמודד עם סיכונים גיאופוליטיים רבים. הופכת את הזהב לנכס מפלט מבוקש.

המתיחות בוונצואלה מצטרפת לרצף של מוקדים עם חוסר יציבות: המלחמה באוקראינה, גם המתיחות באזור שלנו והאי-ודאות סביב מדיניות החוץ והסחר של ארצות הברית. כשהרבה חזיתות פתוחות במקביל, המשקיעים פחות בוחרים “מי צודק” ויותר

מחפשים הגנה. זהב וכסף נכנסים בדיוק למשבצת הזו.

החשש המרכזי הוא לא רק מהלחצים על הנפט עצמו, אלא גם מהמסר. כשהעימותים עוברים לאנרגיה, המשקיעים מתחילים לתמחר תרחישים רחבים יותר, של סנקציות, תגובות נגד ושיבושים בשרשראות אספקה. זה מעלה את רמת הסיכון בכל הכלכלה הגלובלית, ודוחף משקיעים להקטין חשיפה לנכסים תנודתיים ולעבור לנכסי מקלט - כמו זהב ומתכות יקרות. במקביל, השוק מתמחר המשך הורדות ריבית בארצות הברית גם בשנה הבאה, לאחר שלוש הפחתות השנה. מכיוון שלזהב אין תשואה שוטפת, סביבת ריבית נמוכה מעניקה לו יתרון יחסי מול נכסים אחרים.

- זהב וכסף שוברים שיאים כשהמתיחות בעולם והציפיות להורדות ריבית ברקע

- הזהב בדרך לשיא היסטורי, הפלטינה מזנקת: שוק המתכות מגיב לריבית ולמתיחות הגלובלית

- המלצת המערכת: כל הכותרות 24/7

במסחר באסיה, הזהב נסחר סביב 4,489 דולר לאונקיה לאחר שנגע ב-4,526 דולר. הכסף הגיע לכ-72.2 דולר לאונקיה, והפלטינה התקדמה לכ-2,335 דולר, עם עלייה של למעלה מ-4% בפלדיום. מדד הדולר ירד בכ-0.2%, מה שמסייע למחירי סחורות המתומחרות בדולרים.

.jpg)