מה יותר מעניין עכשיו - ביטקוין או זהב? ומה לגבי ענף התעופה?

המשך חג שמח!

אחת השאלות המעניינות מעולם הנכסים שנחשבים אלטרנטיבה למניות היא: ביטקוין או זהב - מי עדיף? אני מעלה את השאלה היום משום שהיא מתחילה להופיעה בשיח.

הזהב נחשב חוף מבטחים מגובה בנכס שיש לו שימושים וסימפטיה. הביטקוין מגובה ערך של עלות הכריה, ערך פסיכולוגי וערך של חדשנות ושיבוש.

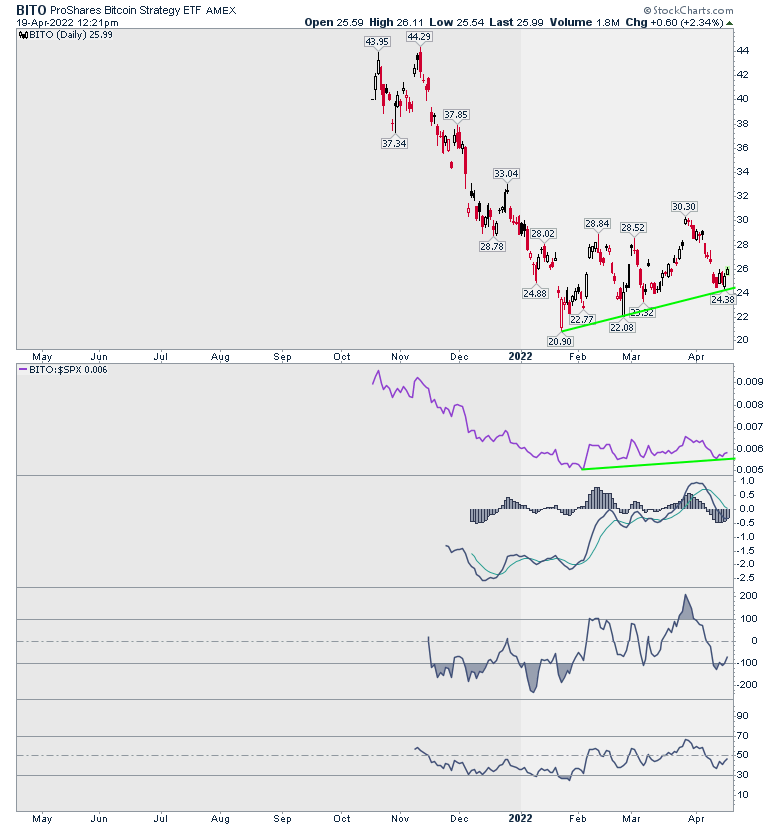

טכנית הדרך להשוות בין הזהב והביטקוין היא קלה. מחשבים להם מדד עוצמה השוואתי. כמובן שחישבתי כאן עבורכם. לצורך הפרקטיות אני משווה בין BITO (קרן הסל של חוזים על הביטקוין) ל - IAU (קרן הסל לזהב שאנחנו עוקבים אחריה). תוכלו לראות שאחרי תקופה של חולשת הביטקוין הוא מתחיל להתחזק. מכיוון שגם הגרף שלו וגם של הזהב נראים טוב אזי ניתן להגדיר את BITO כמעניינת מאוד.

נשאר בעולם של הביטקוין.

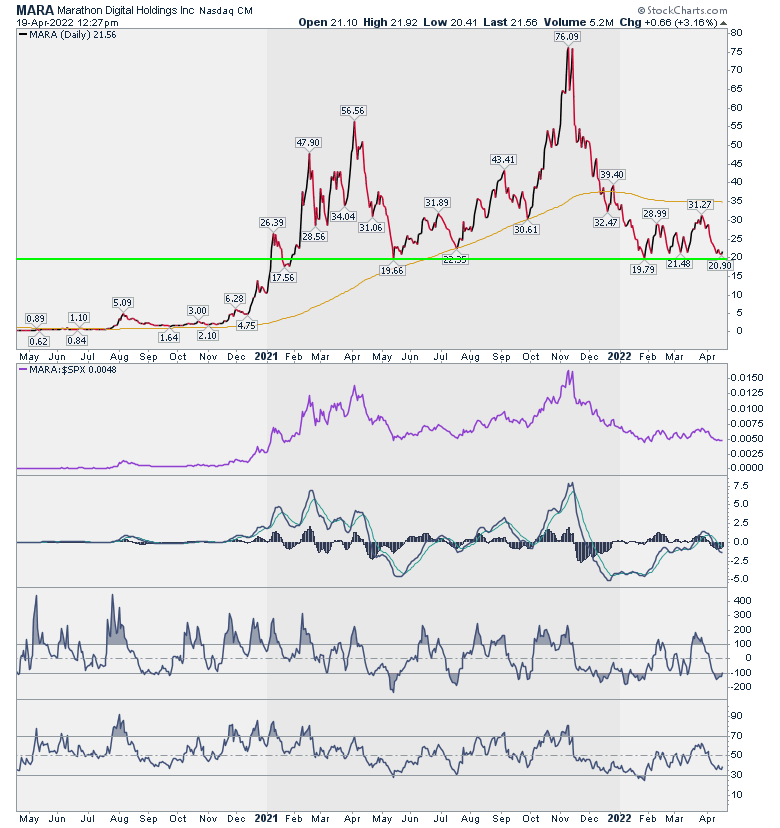

מניית MARA, חברת הכריה, הגיעה אל רמת תמיכה מעניינת. השקעה בה יכולה למנף עליה פוטנציאלית של הביטקוין (וכמובן לפעול בכיוון ההפוך אם ירד). על הגרף ניתן לראות רמת תמיכה משמעותית מאוד. מצב האינדיקטורים הטכניים טוב כך ש - MARA היא אפשרות טובה לחשיפה ספקולטיבית לתחום.

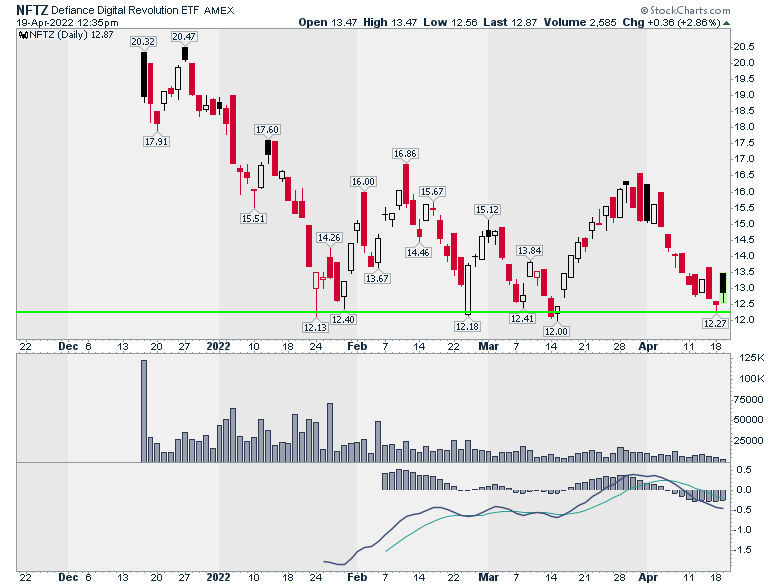

אמזון הודיע שתאפשר מכירת NFT אבל לא תשלום בביטקוין. זו הזדמנות להזכירכם את הקרן NFTZ שמכוונת לחשיפה לסקטור. ניתן לראות שם תמיכה יפה אם כי נפח המסחר נמוך. אפשר להתחיל פוזיציה עם התמיכה ולבחון הגדלה עם עליה של הקרן בתנאי שתלווה בעליה בנפח המסחר.

- החסידה של ה-AI חושבת שהוא בדרך לתקן - ומממשת

- פי 7 ב-5 שנים - התחזית של קת'י ווד ל-SpaceX, ומה עם טסלה?

- המלצת המערכת: כל הכותרות 24/7

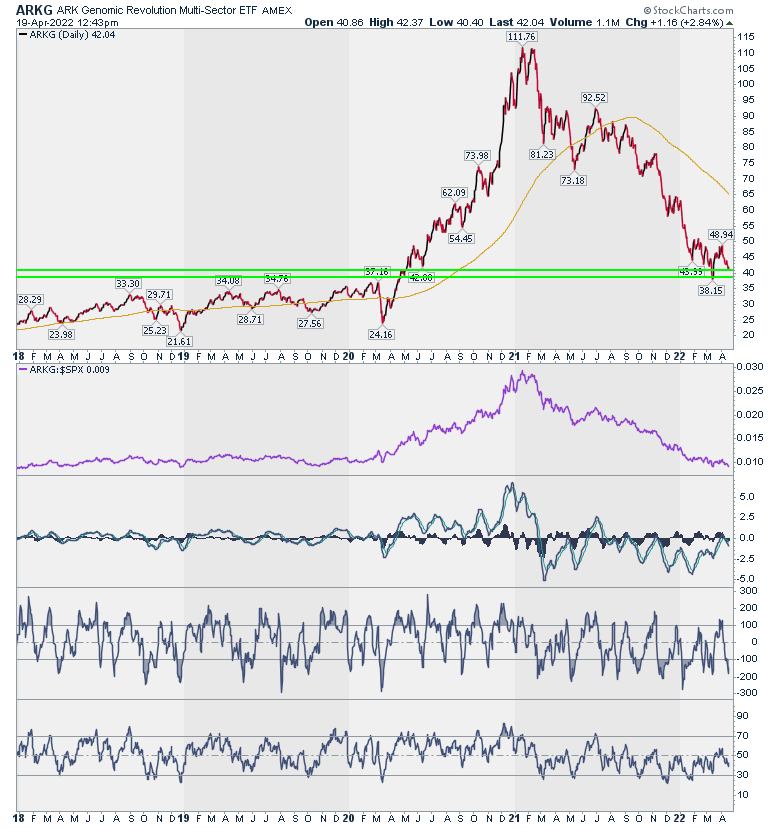

זמן לחזור לקרנות ARK?

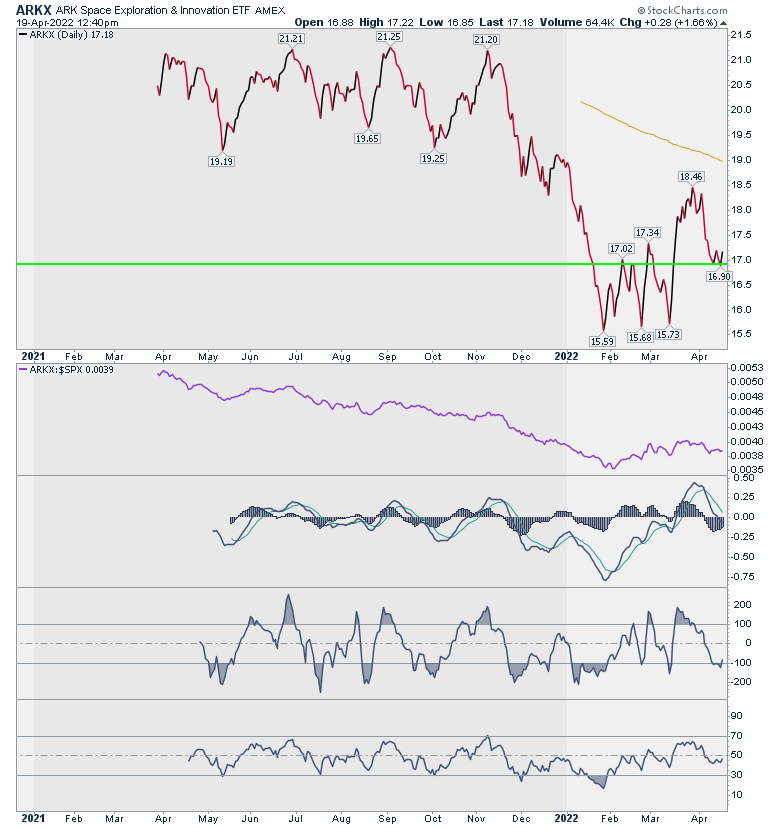

ביום שני התייחסתי לקת׳י ווד ולתחזית של ARK למנית טסלה. היום לכדו את העין הטכנית שלי שתי קרנות ARK שחשבתי שכדאי שגם אתם תשימו עליהן עין.

הראשונה היא ARKX - קרן הסל להשקעה בתחום החלל. ניתן לראות תמיכה יפה באזור ה - 17 דולר וסימני התעוררות של האינדיקטורים הטכניים.

השניה היא ARKG - קרן הסל למהפכה הגינומית. ניתן לראות שם סימני תמיכה מעל רמת ה - 37 דולר. זו עוד לא תמיכה מובהקת אבל תזכרו שסקטורים שמעניינים לטווח ארוך לא נעלמים, רק המחירים של המניות משתנים. סביר ש - ARK עשו שעורי בית בחודשים הקשים שעברו עליהם והמחשבה על רכישת קרנות חבוטות בסקטורים מעניינים מחברת ניהול שנאלצת למקצה שיפורים היא ראויה לדעתי. זכרו שלקנות בזול זה לקנות את מה שהמשקיעים הגזימו בתגובת המכירות שלהם וגם בתחושת המיאוס.

- הדאו בשיא, ה-S&P מדשדש: למה קשה להדביק את המדד המוביל?

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הדאו בשיא, ה-S&P מדשדש: למה קשה להדביק את המדד המוביל?

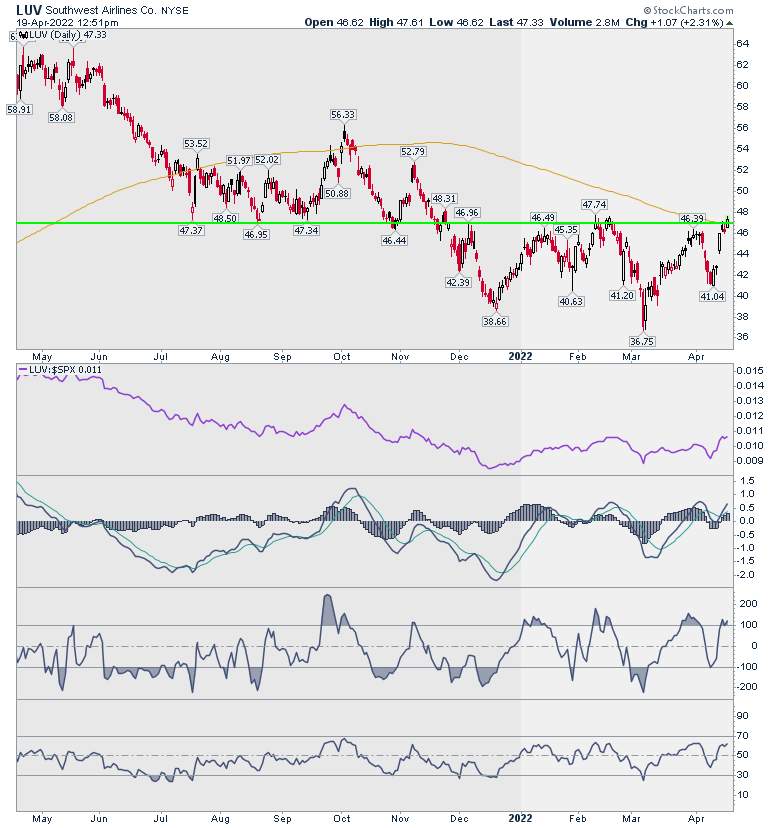

להמריא אל תוך הקיץ

ענף התעופה ממשיך להתעורר וכתבות שאני קורא מדברות כבר על תפוסה במספרים של לפני הקורונה. די מדהים האמת. שמתי עין על האפשרות הסולידית להשקעה בענף והיא מנית LUV. להבדיל מהמקרים שדנו בהם היום, על הגרף של LUV רואים פריצה. אם תרצו - המראה. אפשר לתת למניה עוד יום יומיים לתפוס גובה ואז לפתח באמצעותה חשיפה לענף התיירות המתעורר יחד עם DIS ו - ABNB שמסוקרות כאן.

בהצלחה וסופ״ש מהנה!

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

- 2.YL 20/04/2022 23:24הגב לתגובה זוהביטקון זה משחק כסאות מוזיקלים הזהב כנראה יש הרבה ממנו כ עובדה אפילו בשעת מלחמה העליות מינוריות

- 1.רק מזומן 20/04/2022 19:40הגב לתגובה זואו pslv..עדיף צפור ביד משתיים על העץ.מי יודע איפה מוחזק הביט.ובידי מי.