מה יקרה ביום שבו אנבידיה תאכזב את המשקיעים?

היום אחרי המסחר, התוצאות הכספיות של אנבידיה. כל השוק מחכה לתוצאות האלו והם יקבעו את הטון בטווח הקצר. האם אנבידיה תמשיך להכות את הציפיות, האם "רק" תעמוד בהן? האנליסטים צופים שאנבידיה NVIDIA CORP תדווח על רווח מתואם של 75 סנט למניה והכנסות של 33.1 מיליארד דולר. עם זאת, השוק מתמקד בעיקר בתחזית החברה לרבעון הבא, כאשר הערכות מדברות על הכנסות של 39-40 מיליארד דולר. הציפיות לדוחות הקרובים כל כך גבוהות, שבמידה ואנבידיה לא תצליח להכות ובגדול, סביר להניח שנראה ירידות שערים.

בשוק האופציות מתמחרים תנודתיות חזקה. אבל אין כיוון מובהק, אי אפשר לגזור מהשוק את ההערכות הסוחרים באופציות לגבי הכיוון העתידי - הרחבה: אופציות call על אנבידיה - הסיכויים והסיכונים.

אנבידיה נהנית מהיסטוריה חיובית סביב פרסום הדוחות הכספיים - מאז 2014, המניה עלתה בממוצע ב-3.8% ביום שלאחר פרסום התוצאות, ב-4.8% בשבוע שלאחר מכן, וב-6.8% בחודש העוקב.

- אנבידיה זינקה 8%: "השקעות AI של 660 מיליארד דולר הגיוניות לחלוטין"

- אנבידיה מתקשה להתרומם גם כשכסף גדול זורם לשוק

- המלצת המערכת: כל הכותרות 24/7

אף אחד לא באמת יודע מה יקרה (חוץ אולי מבכירי החברה), כאשר גם הם כנראה לא בטוחים לגבי כיוון המניה. אכזבה אומנם אפשרית, אם כי רוב ההערכות כאמור אופטימיות. השאלה היא לא דווקא לגבי היום אלא בכלל - מה יקרה ביום שבו אנבידיה תאכזב את המשקיעים? בהיסטוריה של חברות מצליחות תמיד תמצאו תקופה משברית.

אי אפשר להצליח כל רבעון על פני שנים רבות. המציאות מחייבת התמודדות עם משברים, שהאלה איך יוצאים מהן. אנבידיה רחוקה ממשברים כמרחק מזרח ממערב, ועדיין, מתישהו זה יכול להגיע. כשזה יגיע זה יהיה כואב. אנבידיה היא החברה הגדולה בעולם (ברגע זה), הצומחת ביותר מבין כל הגדולות, מובילת המהפכה ב-AI, המרכזית במדדים הגדולים בוול סטריט והחברה עם כמות ענקית של מאמינים ומשקיעים. אכזבה ממנה כשתתרחש תהיה "בום" לשוק ההון.

ברבעון הקודם היתה אכזבה נקודתית - צמיחה מעט חלשה מאשר ברבעונים שעברו וזה הוריד את המניה ב-6% ובהמשך בכ-15% במצטבר (ובהמשך היא זינקה שוב לשיא), לפני כן היא ההפתיעה לטובה וזינקה, היו גם ימי פרסום דוחות שהיא עלתה בהן מעל 20%.

למה כדאי לשים לב בדוחות - הנקודות:

הנושא המרכזי שיעסיק את המשקיעים הוא קצב הייצור של ארכיטקטורת Blackwell החדשה. החברה כבר הודיעה שהביקוש אינו מהווה בעיה, כאשר המוצרים "הוזמנו מראש ל-12 חודשים", מה שמעלה שאלות לגבי יכולת הייצור של החברה ב-2025. במקביל, המשקיעים יחפשו סימנים להמשך הדומיננטיות של נווידיה בשוק מרכזי הנתונים, במיוחד עם מערכת ה-GB200 NVL72 AI החדשה.- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

המדיניות הפוטנציאלית של טראמפ מהווה סיכון משמעותי, כאשר המכסים המוצעים על מוצרים המיוצרים באסיה עלולים להשפיע על נווידיה. מנגד, הקלה אפשרית במגבלות הייצוא של שבבי AI מתקדמים למזרח התיכון עשויה לתרום לצמיחת החברה.

סוגיית האנרגיה הגרעינית תופסת מקום מרכזי בדיון על עתיד ה-AI, כאשר מנכ"ל החברה, ג'נסן הואנג, הצהיר בספטמבר כי אנרגיה גרעינית תשחק תפקיד "חיוני ואינטגרלי" בעתיד הבינה המלאכותית. המשקיעים יחפשו אינדיקציות לגבי התקדמות בתחום זה.

למרות התנודתיות הצפויה במניה, בוול-סטריט ממליצים להתמקד בשני פרמטרים מרכזיים: המיצוב התחרותי של אנבידיה והפוטנציאל לצמיחה חזקה בהכנסות ב-12 החודשים הקרובים. כל עוד החברה מציגה ביצועים חזקים בשני תחומים אלה, המניה צפויה להמשיך במגמה החיובית.

ציפיות אופטימיות במיוחד

אנליסט סטיפל, ראובן רוי, ציין כי "הציפיות הגיעו לרמות אופטימיות היסטוריות, מה שעלול להגביל את פוטנציאל העלייה לאחר הדוחות, גם אם ההתייחסות של אנבידיה בשיחת הוועידה תעזור להפיג את החששות". למרות זאת, הוא העלה את מחיר היעד למניה ל-180 דולר מ-165 דולר.

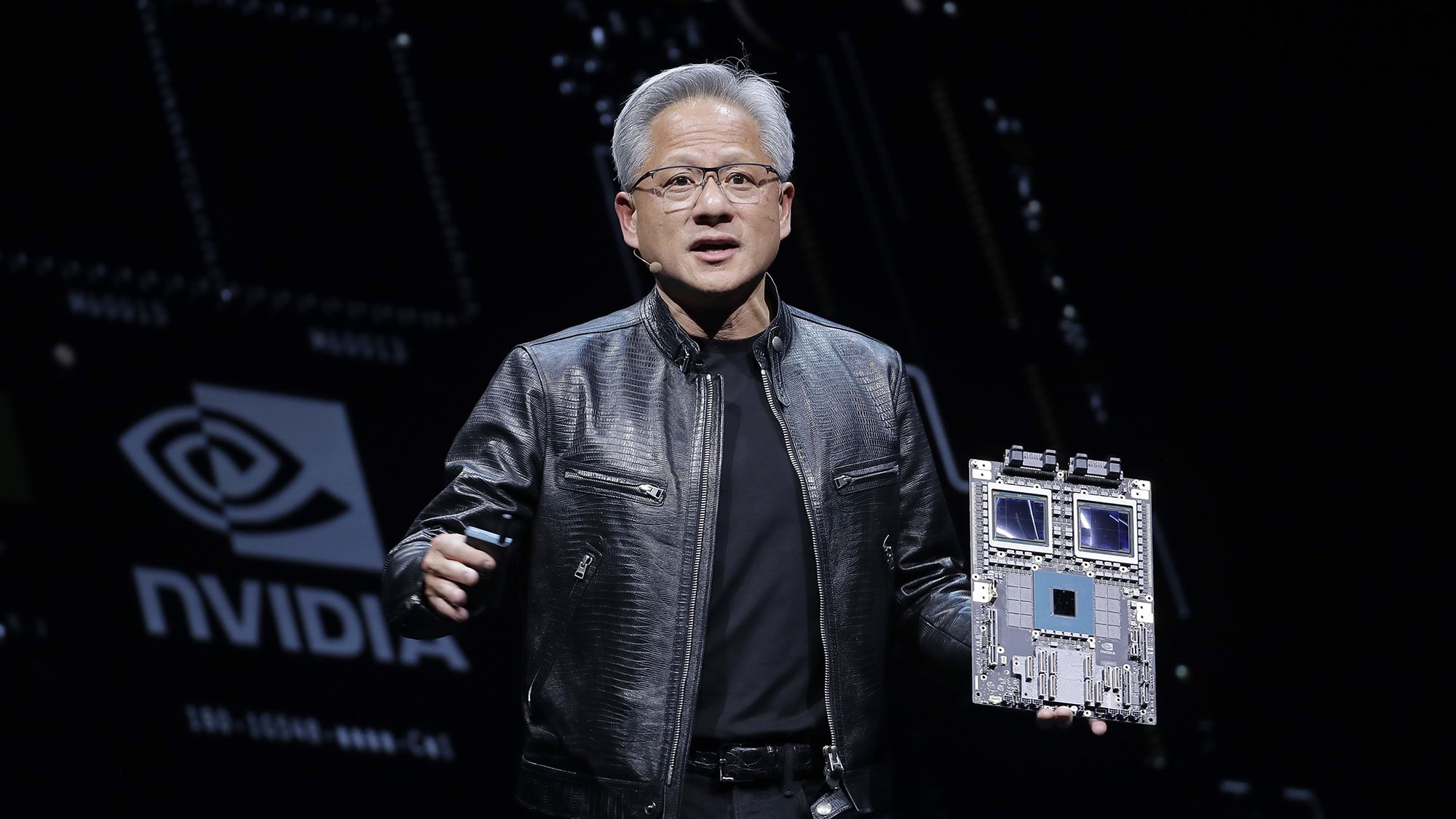

ג'נסן הואנג, מנכ"ל אנבידיה. יצליח להכות שוב את הציפיות?

האופטימיים

החברה נהנית מביקושים אדירים בשוק הבינה המלאכותית, המוביל את הצמיחה שלה, בזכות מכירות חזקות של שבב הדגל Hopper והזמנות ראשונות למוצר המתקדם Blackwell. על אף אתגרים בשרשרת האספקה והתאמות שנדרשו בשבב החדש, אנבידיה עצמה חוזה מכירות של 32.5 מיליארד דולר ברבעון. ספקיות מרכזיות כמו TSMC, פוקסקון ו-ASML דיווחו גם הן על ביצועים מרשימים, מה שמחזק את האמון ביכולתה של אנבידיה לעמוד ביעדים השאפתניים.

מעבר לתוצאות הרבעון השלישי, המשקיעים יתמקדו כאמור בתחזית של אנבידיה לרבעון הבא. הקונצנזוס בשוק מצפה להכנסות של 37 מיליארד דולר, אך לאור ההיסטוריה העקבית של החברה בהכאת התחזיות, ציפיות השוק גבוהות עוד יותר. בהיותה המובילה הטכנולוגית בתחום ה-AI, הכרזותיה של אנבידיה עשויות להשפיע על מגמות רחבות בענף, ולכן יש לצפות לתנודתיות במניה סביב מועד פרסום הדוחות.

אופנהיימר וריימונד ג'יימס מעריכים שאנבידיה תציג מכירות של 33.1 מיליארד דולר ורווח נקי של 17.4 מיליארד דולר ברבעון הנוכחי, עליה של 10% ו-5% בהתאמה לעומת הרבעון הקודם. במקביל, האנליסטים צופים צמיחה מרשימה משבבי הדור הבא של החברה בשנה הפיסקלית הבאה.

אופנהיימר העלתה את מחיר היעד למניית אנבידיה ל-175 דולר, תוך ציפייה להכפלת הכנסות ממגזר מרכזי הנתונים. ריימונד ג'יימס קבעה יעד של 170 דולר, המשקף מכפיל של 41 על הרווח הצפוי ב-2026. בריימונד ג'יימס ציינו כי מחיר היעד מבוסס על הדומיננטיות של אנבידיה בתחום הבינה המלאכותית, ההכנסות הצפויות משבבי Blackwell, והתחרות העזה של ספקיות הענן על שבבי החברה.

תמיכה נוספת בתחזיות החיוביות הגיעה מפוקסקון, שותפה אסטרטגית של אנבידיה, שצפתה לאחרונה כי שרתי AI יהוו מעל 50% מהכנסות השרתים שלה עד 2025. פוקסקון אף בונה במקסיקו את מתקן הייצור הגדול בעולם לשרתים המבוססים על שבבי ה-GB200 של אנבידיה.

חברת ASML, יצרנית ציוד ייצור השבבים הגדולה בעולם, אישררה לאחרונה את יעדי המכירות והרווחיות שלה עד 2030. ASML מעריכה שהבינה המלאכותית תתרום לצמיחת מכירות השבבים הגלובליות ליותר מטריליון דולר עד סוף העשור, עם קצב צמיחה שנתי של 9% מ-2025. החברה דאגה להדגיש את הפוטנציאל האדיר שמביאה הבינה המלאכותית לתעשיית השבבים ככוח מניע לחדשנות וצמיחה בכלל המשק.

אופטימיות נוספת נרשמה גם בקרב הפולטיקאים בארה"ב. נתוני הקניות של מניות על ידי פוליטיקאים אמריקאים ב-3 החודשים האחרונים מצביעים על אופטימיות במיוחד לגבי מניית אנבידיה. פוליטיקאים, הנחשבים לעתים קרובות כבעלי גישה למידע פנים, מהמרים על המשך הצמיחה של ענקית השבבים. הדבר עשוי לרמז על אמון בביצועי החברה לקראת פרסום הדוחות הקרובים ובצמיחה ארוכת הטווח שלה.

קניות של פולטיקאים בארה"ב בשלושת החודשים האחרונים

הפסימיים

למרות תחזיות אופטימיות, עדיין נשמעים, גם אם מעט, חששות סביב הדוחות הקרובים של אנבידיה. נזכיר, ברבעון הקודם על אף תוצאות מצוינות, המניה ירדה 6% למחרת פרסום הדוח בשל ספקות לגבי שולי רווח ויציבות השקעות התעשייה.

אנליסטים ממורגן סטנלי הצביעו על הסיכונים הטמונים ביחס המכפיל הגבוה של המניה (38.8), המותיר מעט מרווח טעות וחושף לתנודתיות במקרה של אכזבה בתוצאות. ג'ו מור ממורגן סטנלי אף התריע מפני מגבלות אספקה העלולות לבלום את הצמיחה בטווח הקצר, נוכח הפער בין ביקוש גובר להיצע של שבבים מתקדמים.

במקביל, הגברת התחרות על ידי אמזון, AMD וברודקום בתחום חומרת ה-AI מהווה איום על נתח השוק של אנבידיה בטווח הארוך. חששות עלו גם לגבי הפרזה בצפי לצמיחה מואצת של אנבידיה מהבינה המלאכותית, שכן הביקוש תנודתי ומחזורי בענף השבבים על אף ההזדמנויות.

אנבידיה עקפה בעקביות את ציפיות האנליסטים עד כה וכעת נותר לראות האם הביקושים החזקים לשבבי הבינה המלאכותית של ענקית השבבים יספיקו כדי להמשיך את המומנטום המטאורי של מניית החברה. סביר להניח, שגם ובמקרה של ירידות, זה יאפשר למעריצי החברה לחזק פוזיציות ולהחזיר אותה די מהר לשיא חדש.

החברה נסחרת כעת לפי שווי של 3.6 טריליון דולר, זאת לאחר שמנייתה עלתה ב-197% מתחילת השנה וב-198% ב-12 החודשים האחרונים.

- 5.עולה ב2 אחוז. (ל"ת)יעל 21/11/2024 18:17הגב לתגובה זו

- 4.דניאל אלסינט 20/11/2024 22:05הגב לתגובה זוהתמחור שלה נמצא כבר בשלב בועה

- 3.סוחר ותיק 20/11/2024 20:24הגב לתגובה זוהחברה תצטרך להשליש את ההכנסות שלה בשנים הקרובות בכדי להצדיק את המחיר שהיא נסחרת כיום, ואני לא רואה את זה קורה

- 2.לרון 20/11/2024 19:24הגב לתגובה זואו שלא,גם AMD,ADBE ידעו לרדת!

- 1.רפי 20/11/2024 17:19הגב לתגובה זוכבר 3 שנים אתם ממחזרים את אותה כתבה (עם שינויים קלים)בסוף גם תרנגולת עוורת תופסת גרגיר.יש לכם באמת ספק לגבי המנייה?