5 קרנות הסל הפופולאריות בוול סטריט - ככה תוכלו להשקיע במדדים המרכזיים

קרנות סל (ETF) הן כלי השקעה פופולרי המאפשרים למשקיעים לחשוף את עצמם לתיק רחב ומגוון של נכסים באמצעות רכישה של נייר ערך אחד. במקום לקנות מניות בודדות, קרנות סל עוקבות אחר מדדים מסוימים ומכילות סל של מניות או אגרות חוב, המייצגות סקטורים או שווקים שונים. היתרון המרכזי של קרנות הסל הוא פשטותן: הן מאפשרות השקעה פאסיבית, ניהול קל ועלויות נמוכות יחסית. קרנות הסל מבוססות על מדדים, כך שהמשקיע אינו צריך לבחור מניות או לחקור חברות פרטניות – מה שהופך אותן לאופציה נגישה גם עבור משקיעים מתחילים וגם עבור משקיעים מנוסים.

חמש קרנות הסל הפופולריות ביותר בוול סטריט

הקרנות הבאות הן בין הקרנות הפופולריות ביותר בעולם ההשקעות, והן מציעות חשיפה למדדים שונים – החל ממדדי מניות של חברות ענק ועד למדדים של שווקים מתעוררים.

1. SPDR S&P 500 ETF Trust (SPY)

קרן SPDR S&P 500 ETF Trust (SPY) נחשבת לאחת מקרנות הסל הגדולות והנסחרות ביותר בעולם. קרן זו עוקבת אחרי מדד ה-S&P 500, אשר מורכב מ-500 החברות הגדולות ביותר בארצות הברית, על פי שווי שוק. בין החברות המרכיבות את המדד ניתן למצוא את הענקיות אמזון, מייקרוסופט, אפל וטסלה. מדד ה-S&P 500 נחשב למדד המרכזי והמשפיע ביותר בשוק האמריקאי, ומכאן גם חשיבותו הרבה למשקיעים.

- 56% תשואה: המכונה של ליאנג מדפיסה כסף

- אתר או אפליקציה? ייתכן שהממשק הבא של הגופים הפיננסיים לא יכלול מסך

- המלצת המערכת: כל הכותרות 24/7

הקרן מתאימה במיוחד למשקיעים המעוניינים להשיג תשואה יציבה לאורך זמן ולהשקיע בכלכלה האמריקאית הרחבה. פרופיל המשקיע הטיפוסי כולל גם משקיעים מתחילים שמחפשים פיזור רחב בהשקעותיהם וגם משקיעים מנוסים הרוצים לכלול את הקרן כחלק מתיק מגוון יותר. SPY מספקת חשיפה לחברות גדולות ומבוססות בארצות הברית, אך מצד שני, בשל מעקב אחר מדד רחב, הקרן עשויה להיות רגישה לתנודות כלכליות כוללות במשק האמריקאי.

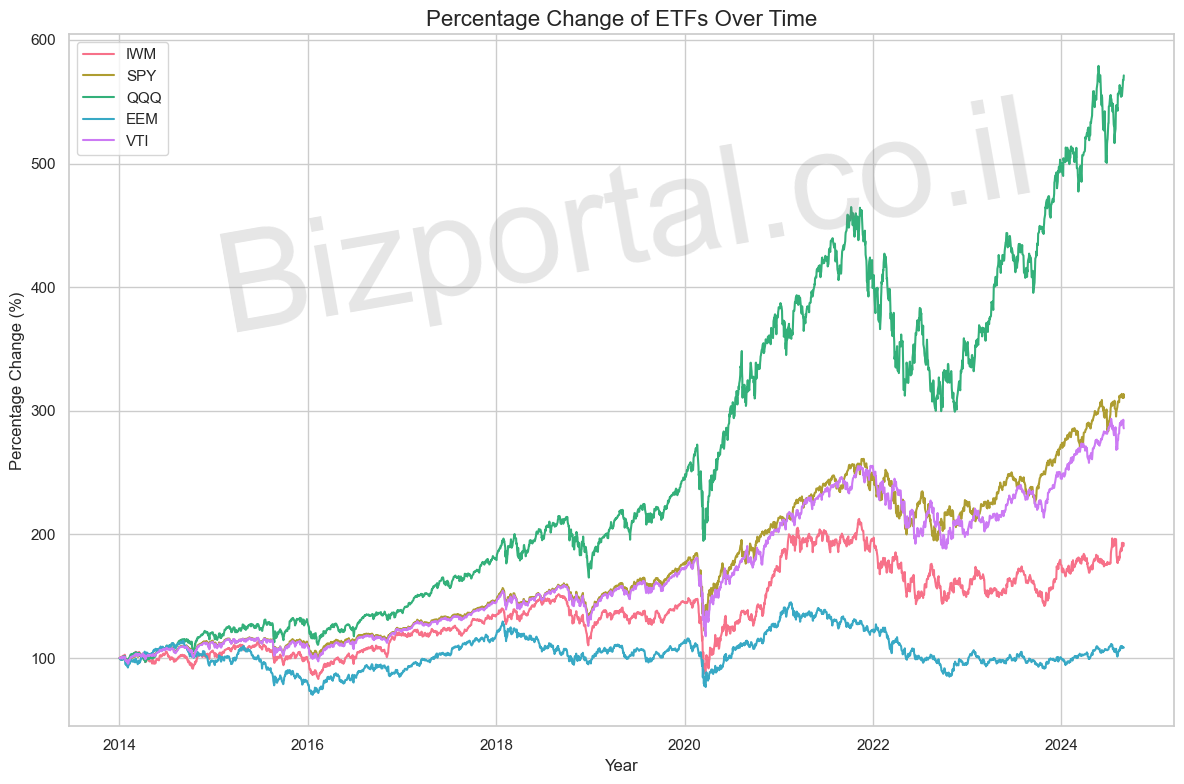

מבחינת ביצועים היסטוריים, הקרן הראתה לאורך השנים תשואה יציבה, במיוחד בתקופות של צמיחה כלכלית. מאז משבר הקורונה, הקרן נהנתה מעליות חזקות, תודות להתאוששות המהירה בשוק המניות האמריקאי. בסך הכול, התשואה השנתית הכוללת של הקרן בשנה האחרונה עומדת על 34.63%, כאשר מתחילת השנה היא עלתה ב-23.09%. הביצועים החיוביים כוללים גם עליית ערך וגם דיבידנדים ששולמו מחדש.

הרכב האחזקות של הקרן כולל את החברות הגדולות ביותר בארצות הברית, כאשר בראש הרשימה נמצאת אפל (7.13% מהנכסים), מיקרוסופט (6.41%), אנבידיה (6.04%), ו-אמזון (3.57%). חברות נוספות במאגר הנכסים כוללות את מטה, גוגל, ועוד.

- האנליסטים מאוכזבים מאינטל - "האפסייד יגיע רק בעוד 3-4 שנים"

- אנפייז מפטרת 6% מהעובדים: סוף הטבת המס פוגע בביקוש; הנהלת החברה מצפה לצמיחה בהמשך

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- בעקבות ישראל: פולין שוקלת לאסור כניסת רכבים סיניים לבסיסים...

בנוגע לדמי הניהול, הקרן נחשבת ליעילה למדי מבחינת עלויות, עם יחס הוצאות של 0.095%, מה שהופך אותה לאטרקטיבית עבור משקיעים שמחפשים השקעה בעלות נמוכה יחסית בשוק האמריקאי. במילים אחרות: אם השקעת 10,000 ש"ח בקרן סל עם יחס הוצאות של 0.095%, זה אומר שבסוף השנה ייגרעו מהרווחים שלך כ-9.5 ש"ח כדי לכסות את עלויות הניהול של הקרן.

2. Invesco QQQ Trust (QQQ)

קרן הסל Invesco QQQ Trust (QQQ) עוקבת אחר מדד ה-נאסד"ק 100, שמורכב מ-100 החברות הלא-פיננסיות הגדולות ביותר הנסחרות בנאסד"ק. המדד מפורסם בעיקר בשל הייצוג הגבוה של חברות טכנולוגיה מהגדולות בעולם, כמו אפל, מיקרוסופט, אנבידיה, וטסלה. חברות אלו הן עמודי התווך של התעשייה הטכנולוגית ומובילות את המהפכה הדיגיטלית, מה שהופך את הקרן לפופולרית במיוחד בקרב משקיעים המחפשים חשיפה לסקטור הטכנולוגיה ולחברות צמיחה.

קרן QQQ מתאימה למשקיעים המחפשים חשיפה חזקה לסקטור הטכנולוגיה, אשר מאופיין בפוטנציאל צמיחה גבוה ובעל השפעה גלובלית משמעותית. מדובר במשקיעים בעלי פרופיל סיכון גבוה יותר, שכן למרות הפוטנציאל לרווחים גבוהים, הקרן עלולה להיות מושפעת מתנודתיות גבוהה בשוק, במיוחד בזמן משברים כלכליים גלובליים או ירידות בביצועי חברות הטכנולוגיה.

היתרון הגדול של קרן QQQ הוא החשיפה הממוקדת שלה לחברות טכנולוגיה חדשניות בעלות פוטנציאל צמיחה משמעותי, אשר ריכוזן במדד הוא מהגבוהים בשוק. קרן זו נחשבת למנוע צמיחה עבור משקיעים שרוצים להשתתף במגמות טכנולוגיות עולמיות. עם זאת, הסיכון העיקרי נובע מהתלות הגדולה בביצועים של מניות הטכנולוגיה, תחום שיכול להיות תנודתי מאוד. תקופות של נפילות משמעותיות, כמו בועת הדוט-קום, הראו שהשקעה בסקטור הטכנולוגיה עלולה להיות מסוכנת כאשר שוק זה חווה ירידות חדות.

ביצועים היסטוריים: בעשור האחרון, קרן QQQ נהנתה מעלייה מרשימה הודות לצמיחה החזקה של מניות הטכנולוגיה. התשואה הכוללת של הקרן בשנה האחרונה (כולל עליית מחירים ודיבידנדים) הייתה 33.81%, כאשר מתחילת השנה הקרן עלתה ב-20.99%. בחמש השנים האחרונות הקרן הציגה תשואה מרשימה של 172.13%, ובעשור האחרון – צמיחה של 452.12%. לטווח הארוך יותר, התשואה על פני 15 ו-20 שנים הייתה 1,227.31% ו-1,518.11% בהתאמה, מה שמעיד על פוטנציאל הרווחים המשמעותי של השקעה לטווח ארוך בקרן זו.

החזקות הקרן מצביעות על הריכוז הגבוה שלה במניות טכנולוגיה מובילות, כאשר אפל מחזיקה ב-8.89% מנכסי הקרן, מיקרוסופט עם 8%, ונבידיה תופסת 7.52%. גם חברות כמו אמזון, טסלה וגוגל הן בין ההחזקות הבולטות, ולמעשה מגזר הטכנולוגיה מהווה 51% מהחזקות הקרן 16% מענף התקשורת, 12% למוצרי צריכה והיתר מתחלקים בין שאר הסקטורים.

3. iShares MSCI Emerging Markets ETF (EEM)

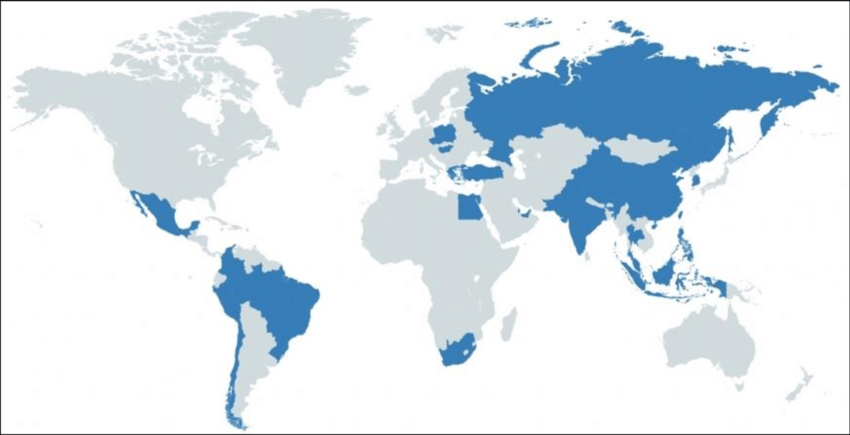

קרן הסל iShares MSCI Emerging Markets ETF (EEM) עוקבת אחר מדד MSCI Emerging Markets, שמייצג את ביצועי המניות בשווקים מתעוררים ברחבי העולם. הקרן כוללת מניות של חברות מובילות ממדינות כמו סין, הודו, ברזיל, טאיוואן ודרום קוריאה. בין ההחזקות המרכזיות ניתן למצוא את טאיוואן סמיקונדקטור (9.53% מנכסי הקרן), טנסנט (4.51%), ו-עליבאבא (2.52%). השווקים המתעוררים נחשבים לאזורי צמיחה מהירה, בזכות מגמות כמו דיגיטציה גוברת, עלייה בצריכה המקומית ופיתוח תעשייתי מואץ.

קרן זו מתאימה למשקיעים שמחפשים חשיפה גלובלית ופתוחה לשווקים עם פוטנציאל צמיחה גבוה. משקיעים אלה יהיו לרוב בעלי יכולת להתמודד עם סיכון גבוה יחסית, שכן השווקים המתעוררים נוטים להיות תנודתיים יותר מאשר השווקים המפותחים. הקרן יכולה להתאים במיוחד למשקיעים לטווח ארוך שמאמינים בצמיחה המתמשכת של כלכלות מתפתחות, כמו גם למשקיעים המחפשים גיוון רחב בתיק ההשקעות שלהם.

היתרון העיקרי של EEM הוא החשיפה שהיא מספקת לשווקים מתעוררים, אזורים בעלי פוטנציאל צמיחה גבוה יותר מהשווקים המפותחים. היא מעניקה למשקיעים אפשרות להשתתף במגמות כלכליות עולמיות, כמו צמיחה טכנולוגית מהירה ושיפור מערכות הבריאות והחינוך במדינות המתפתחות. מצד שני, הסיכון הכרוך בהשקעה בקרן הוא גבוה יותר בגלל חשיפה לגורמים כלכליים ופוליטיים לא יציבים, כמו אינפלציה גבוהה, שינויים בשערי המטבע, או משברים פוליטיים, אשר יכולים להשפיע על ביצועי המדינות הללו בצורה חדה.

למרות התנודתיות של השווקים המתעוררים, ביצועי הקרן היו חיוביים במהלך השנים האחרונות. בשנה החולפת, התשואה הכוללת (כולל עליית מחיר ודיבידנדים) הייתה כ-23.77%, כאשר מתחילת השנה הקרן עלתה ב-16.09%. בטווח הארוך יותר, הקרן רשמה תשואה של 26.58% בחמש השנים האחרונות, ו-38.01% בעשור האחרון. תשואת הקרן על פני 20 שנה מדהימה במיוחד, ועומדת על 244.82%, מה שמדגיש את הפוטנציאל הרב של השקעה בשווקים מתעוררים בטווח הארוך.

4. Vanguard Total Stock Market ETF (VTI)

קרן הסל Vanguard Total Stock Market ETF (VTI) מציעה חשיפה מקיפה לשוק המניות האמריקאי כולו, כולל חברות גדולות, בינוניות וקטנות, בכך שהיא עוקבת אחר מדד רחב הכולל יותר מ-3,500 מניות הנסחרות בארצות הברית. הקרן משקפת את השוק האמריקאי כולו, מה שמעניק למשקיעים פיזור רחב מאוד המקטין את התלות בביצועים של חברה אחת או סקטור מסוים.

VTI מתאימה למשקיעים המחפשים גיוון רחב בתיק ההשקעות שלהם ומעוניינים להשקיע בכלל שוק המניות האמריקאי. היא אטרקטיבית במיוחד עבור משקיעים שמעדיפים אסטרטגיות השקעה פסיביות עם חשיפה רחבה למגוון רחב של סקטורים, כולל טכנולוגיה, בריאות, ושירותים פיננסיים. הקרן עשויה להתאים גם למשקיעים מתחילים, בשל הפיזור הרחב שמקטין את הסיכון האינדיבידואלי של כל מניה בודדת.

היתרון המשמעותי ביותר של VTI הוא הפיזור הרחב, שמאפשר למשקיעים לקבל חשיפה לשוק האמריקאי כולו, ללא תלות בחברה או סקטור מסוים. זה מקטין את התנודתיות של הקרן ומסייע להקטין את הסיכון בהשוואה לקרנות הממוקדות בתחומים מסוימים כמו טכנולוגיה. עם זאת, בשל הפיזור הרחב, הקרן עשויה להציג תשואות נמוכות יותר בהשוואה לקרנות ממוקדות יותר בתחומים בעלי פוטנציאל צמיחה מהיר יותר, כמו טכנולוגיה בלבד.

קרן VTI הציגה ביצועים מרשימים לאורך זמן, כשהיא משקפת את המגמות הכלליות של השוק האמריקאי. בשנה האחרונה, הקרן רשמה תשואה כוללת של 34.08%, כולל עליית מחירים ודיבידנדים, ועם עלייה של 21.84% מתחילת השנה. התשואה הכוללת של הקרן בחמש השנים האחרונות עומדת על 107.75%, ובעשור האחרון על 242.44%. בטווח הארוך יותר, התשואה הכוללת של 15 ו-20 שנה עמדה על 587.25% ו-657.40% בהתאמה, מה שמעיד על הכדאיות של השקעה לטווח הארוך בקרן זו.

למרות הפיזור הרחב, הקרן מחזיקה במניות של החברות המובילות בשוק האמריקאי, כאשר אפל מהווה 6.14% מהנכסים, מיקרוסופט 5.71%, ו-אנבידיה 5.14%. מניות נוספות בין ההחזקות הבולטות כוללות את אמזון(3.08%), מטה(2.10%), וגוגל (עם 1.77% ו-1.45% לשני סוגי המניות שלה). בנוסף, הקרן כוללת גם מניות של חברות מחוץ לתחום הטכנולוגיה, כמו ברקשייר האת'ווי ו-אלי לילי, המעניקות לה איזון רחב גם בסקטורים אחרים כמו פיננסים ובריאות.

היא קרן אידיאלית למשקיעים שמחפשים פיזור רחב ויציבות יחסית לאורך זמן. בזכות הגיוון הרחב שלה היא מאפשרת חשיפה לכלל השוק האמריקאי, ומשקפת את השוק בצורה יציבה ובטוחה, מה שהופך אותה לכלי חשוב עבור מי שמחפש השקעה לטווח ארוך.

5. קרן iShares Russell 2000 ETF (IWM)

עוקבת אחר מדד Russell 2000, המייצג את 2000 החברות הקטנות ביותר במדד הרחב יותר, Russell 3000. קרן זו מספקת למשקיעים חשיפה לחברות קטנות יותר בשוק המניות האמריקאי, הנחשבות כבעלות פוטנציאל צמיחה גבוה אך גם תנודתיות מוגברת. משקיעים בקרן IWM לרוב מחפשים גיוון נוסף לתיק ההשקעות שלהם, תוך דגש על חברות שיכולות לגדול משמעותית בעתיד, אך הם מודעים לכך שהשקעה זו דורשת סבלנות ויכולת לעמוד בתנודתיות גבוהה יותר.

הקרן מתאימה למשקיעים בעלי פרופיל סיכון גבוה, שמוכנים לקחת סיכונים בתמורה לפוטנציאל תשואה גבוה בטווח הארוך. זאת משום שחברות קטנות נוטות להיות פגיעות יותר לזעזועים כלכליים ומושפעות משינויים בשוק בצורה בולטת יותר מאשר חברות גדולות ויציבות יותר.

לקרן יש מספר יתרונות וחסרונות בולטים למשקיעים. מצד אחד, היא מספקת גיוון חשוב בכך שהיא מאפשרת גישה לחברות קטנות יותר, שלרוב אינן נכללות בקרנות העוקבות אחר חברות גדולות. בנוסף, חברות קטנות נחשבות לבעלות פוטנציאל צמיחה גבוה, במיוחד במצבי צמיחה כלכלית, שכן הן גמישות יותר ויכולות לנצל הזדמנויות בשוק במהירות רבה יותר.

מצד שני, ישנם גם חסרונות חשובים שכדאי לקחת בחשבון. התנודתיות בקרן עשויה להיות גבוהה יותר, שכן חברות קטנות נוטות להיות רגישות יותר לזעזועים כלכליים, מה שיכול לגרום לירידות חדות במיוחד בתקופות של חוסר יציבות. בנוסף, כיוון שהקרן מתמקדת בעיקר בשוק האמריקאי, היא מושפעת באופן ישיר מהתנאים הכלכליים המקומיים ומהשפעות השוק בארה"ב.

ב-12 החודשים האחרונים הקרן הניבה תשואה כוללת של 27.52%, והיא עלתה 11.21% בשנה הנוכחית (כולל עליית מחירים ודיבידנדים חוזרים). על פני תקופות ארוכות יותר, הקרן הציגה תשואה כוללת של 58.18% בחמש השנים האחרונות, ו336.99% ב-15 השנים האחרונות. ביצועיה לאורך זמן מראים שהיא עשויה לספק תשואות חזקות בתקופות צמיחה כלכלית, אך כמו כל השקעה בחברות קטנות, היא נושאת עמה גם סיכונים רבים יותר.

החזקות הקרן מגוונות מאוד וכוללות חברות ממגזרים שונים. בין ההחזקות הבולטות ניתן למצוא את חברת Fortress Transportation & Infrastructure Investors (FTAI) המהווה 0.52% מסך הנכסים של הקרן, ואת חברת Vaxcyte Inc (PCVX), העוסקת בתחום הביוטכנולוגיה ומהווה 0.51% מסך הנכסים.

דמי הניהול של הקרן הם 0.19%, שהם נמוכים יחסית לקרנות העוקבות אחר חברות קטנות ומספקים למשקיעים יחס עלות-תועלת אטרקטיבי.

אסטרטגיות השקעה בקרנות סל

קרנות סל מהוות כלי מרכזי בהשקעה פאסיבית, שבה המשקיעים קונים ניירות ערך המייצגים מדד מסוים, וכך מצמצמים את הצורך בניסיון לתזמן את השוק או לבחור מניות בודדות. השקעה זו מספקת נוחות וגיוון רחב, ללא צורך במעורבות אקטיבית יומיומית. לעומת זאת, משקיעים אקטיביים מחפשים להכות את השוק באמצעות בחירה מדוקדקת של מניות ספציפיות וניהול אגרסיבי של התיק.

קרנות הסל מתאימות במיוחד להשקעות לטווח ארוך, שכן הן מאפשרות גישה לפיזור רחב, וכך מצמצמות את הסיכון הנובע מהשקעה ממוקדת במניות בודדות. השקעה לטווח ארוך בקרנות סל אידיאלית עבור משקיעים שמעוניינים בתשואה יציבה לאורך זמן, תוך כדי הפחתת הצורך בניהול אקטיבי של התיק.

כל קרן מגיבה אחרת לתנודות השוק. קרנות כמו SPY ו-VTI נוטות להיות יציבות יחסית, בעוד קרנות כמו QQQ עשויה להציע תשואות גבוהות יותר אך גם להיות מסוכנות יותר.

השוק הישראלי של קרנות הסל: מגמות, יתרונות ואתגרים

שוק קרנות הסל בישראל חווה צמיחה מתמדת בעשור האחרון, כאשר יותר ויותר משקיעים ישראלים מגלים את הפוטנציאל הגלום בהשקעות בקרנות הסל הישראליות העוקבות אחר מדדים מקומיים, כמו מדד ת"א 125 ומדדים בינלאומיים, ובכך מאפשרות חשיפה למגוון רחב של שווקים ונכסים.

גידול בפופולריות של קרנות הסל

בזמן שמשקיעים מוסדיים ופרטיים מחפשים דרכים יעילות לגוון את תיקי ההשקעות שלהם ולצמצם עלויות, קרנות הסל מציעות מענה אידיאלי. קרנות אלו מעניקות למשקיעים אפשרות להשקיע במדד רחב הכולל חברות רבות במגוון סקטורים, וכך ליהנות מפיזור סיכונים יעיל יותר מהשקעה ישירה במניות ספציפיות. מעבר לכך, דמי הניהול של קרנות הסל נחשבים לנמוכים משמעותית בהשוואה לקרנות נאמנות מנוהלות אקטיבית, מה שהופך אותן למושכות יותר, במיוחד עבור משקיעים שמחפשים חיסכון בעלויות.

רגולציה והפיקוח על קרנות הסל בישראל

רשות ניירות ערך בישראל ממלאת תפקיד מרכזי בפיקוח על פעילות קרנות הסל. הרגולציה הישראלית נועדה להבטיח הגנה על המשקיעים, לצד שקיפות מלאה בנוגע להרכב הקרנות ולביצועיהן. הפיקוח כולל דרישות דיווח מתקדמות, חובת הצגת מדדים מפורטים וניהול תקין של הקרנות. כמו כן, נקבעים כללים ברורים שמונעים ניגודי אינטרסים ומבטיחים שהקרנות יפעלו בהתאם למטרות ההשקעה שהוצגו למשקיעים.

קרן סל העוקבת אחר מדד ת"א 125 מאפשרת למשקיעים ליהנות מחשיפה ל-125 החברות בעלות שווי השוק הגדול ביותר הנסחרות בבורסה לניירות ערך בתל אביב, ובכך מצמצמת את הסיכון של השקעה ממוקדת במניות בודדות.

יתרון נוסף הוא העלות הנמוכה. בהשוואה לניהול אקטיבי של קרנות נאמנות, קרנות סל מתאפיינות בדמי ניהול נמוכים, מה שמאפשר למשקיעים לשמור יותר מהרווחים שהקרן מייצרת. בנוסף, קרנות הסל מצטיינות בשקיפות מלאה, שכן המידע על הרכב הקרן והביצועים שלה זמין ונגיש לציבור, ומעודכן באופן שוטף. נקודה נוספת היא הנזילות הגבוהה: קרנות סל נסחרות בבורסה בדומה למניות, והמשקיעים יכולים לקנות ולמכור אותן במהלך יום המסחר, דבר המעניק גמישות רבה להשקעה ולמימוש ההשקעות בהתאם לצורכיהם.

עם זאת, חשוב לזכור שלצד היתרונות ישנם גם סיכונים. קרנות הסל חשופות לסיכון שוק, ממש כמו מניות בודדות. ירידות חדות בשוק המניות עשויות לגרום להפסדים משמעותיים גם בקרנות סל בעלות פיזור רחב. נוסף לכך, ישנו סיכון מטבע בקרנות סל העוקבות אחר מדדים זרים ונסחרות במטבע חוץ, שכן תנודות בשערי המטבעות יכולות להשפיע על התשואות. לבסוף, סיכון נזילות עלול להופיע במצבי שוק קשים, בהם משקיעים עשויים להיתקל בקושי למכור את הקרן במהירות ובמחיר הוגן.

הדרך הקלה והיעילה להשקיע בשוק ההון

אם זה בישראל, ארה"ב או במדינות מתפתחות, קרנות סל מהוות פתרון השקעה גמיש, נגיש ויעיל עבור מגוון רחב של משקיעים. הן מאפשרות גישה למגוון רחב של שווקים וסקטורים, תוך הפחתת הסיכון הכרוך בהשקעה במניות בודדות. על ידי בחירה בקרן סל המתאימה למטרות ההשקעה האישיות, המשקיעים יכולים לבנות תיק השקעות מגוון ומאוזן, ולהשתתף בצמיחת השוק במקסימום קלאס במינימום מאמץ.

- 5.צמטהוער 18/10/2024 01:35הגב לתגובה זולא עדיף קרנות איריות?

- 4.תודה רבה (ל"ת)אנונימי 17/10/2024 21:12הגב לתגובה זו

- 3.רן 17/10/2024 14:35הגב לתגובה זוועם סחירות חבלז לא כמו הבורסה פח שלנו

- 2.מיכאל 17/10/2024 12:35הגב לתגובה זולמה לשלם בדולרים וללא תשואה מיוחדת - לפי הגרפים. ממליץ לקנות תעדות סל בארץ בשקלים. יותר טוב - לבחור מניות ספציפיות עם פנצטה - תרוויחו אולי יותר ממני (תשואת תיק - 40% מתחילת השנה)

- ממש עצת אחיתופל ,בארץ דמי ניהול ודמי הוספה ועוד יקרים (ל"ת)רן 17/10/2024 14:34הגב לתגובה זו

- 1.צרי 17/10/2024 11:43הגב לתגובה זותשואה פנטסטית לאורך שנים, מחלקת דיוידנד בכל שנה, ודמי ניהול מגוחכים = 0.03%!!! קפיש?

- משקיע ETF 17/10/2024 21:40הגב לתגובה זואין שום יתרון לסל VTI הוא צמוד או דומה למדד S&P מחלק דיבידנד נמוך בדומה לETF הידוע SPY מחלק דיבידנד גבוהה יותר לטווח 3 שנים ויותר עדיף S&P