הריבית בארה"ב יורדת: מה יהיה גורל הר המזומנים שהצטבר בקרנות הכספיות האמריקאיות?

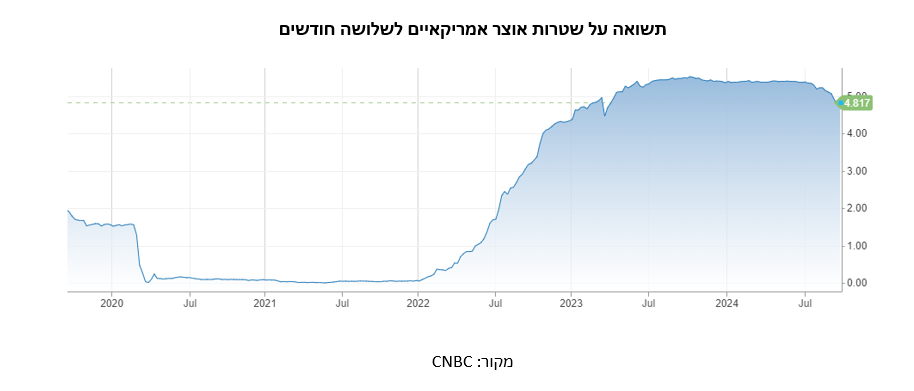

לפני כשבועיים ובפעם הראשונה מזה ארבע שנים, ביצע הפדרל ריזרב, הבנק המרכזי האמריקאי, הפחתה של הריבית. לאור רמות הריבית הגבוהות ששררו בשנתיים האחרונות, נסקו הנכסים המופקדים בקרנות כספיות אמריקאיות והגיעו לאחרונה, לפי נתוני הבנק המרכזי, לשיא של 6.5 טריליון דולר. הקרנות הציעו למפקידים בהן ריביות גבוהות אשר נסמכו על התשואות אותן ניתן היה למצוא בשוקי הכספים לטווח קצר. לשם דוגמא, בשנים אלו הניבו שטרי אוצר אמריקאיים לתקופה של שלושה חודשים (מעין מק"מ לטווח קצר) תשואות שנתיות שבין 5% ל-5.5%.

לאן יזרום הכסף מהקרנות הכספיות האמריקאיות?

שאלה מעניינת שעולה בהמשך להפחתת הריבית היא מה יקרה לאור התחלת הורדת הריבית בארה"ב, תהליך אשר יוביל לנפילת התשואות מהן יהנו המפקידים בקרנות הכספיות, מה יהיה גורל הכספים הללו?בגורל הכספים בקרנות הכספיות?- התשואות מטפסות, השווקים דרוכים: ההימור על יו״ר הפד׳ הבא כבר מתבטא באג״ח

- תיק ההשקעות שלכם צריך להיות גם בסחורות? התשובה של גולדמן סאקס

- המלצת המערכת: כל הכותרות 24/7

כיוון שרבים מהחוסכים בקרנות כספיות הנם בעלי תאבון נמוך לסיכון, הרי שמטבע הדברים חלקם יישארו בקרנות כספיות גם כאשר אלו תצענה תשואות נמוכות יותר למשקיעים. טענה זו נתמכת בעובדה כי תהליך גידול הנכסים המנוהלים בקרנות כספיות הנו תהליך מתמשך, רב-שנים, שהחל עוד הרבה לפני העלאת הריבית בשנתיים האחרונות. גם בשנים שבין 2010 ל-2018, כאשר הריבית בארה"ב הייתה אפסית, כבר עמדו נכסי הקרנות הכספיות על כ-3 טריליון דולר (לאחר קפיצה שנרשמה בשנים 2006-2008, בזמן התפתחות המשבר הפיננסי הגדול). כלומר, שינויים בריבית מסבירים רק חלק מהצטברות הכספים בקרנות הכספיות, לא את כולה.

האם הכספים יזרמו לשוק המניות

האם ייתכן שחלק מהכספים יועברו לשוק המניות אשר הניב תשואות גבוהות למשקיעים בשנתיים האחרונות? ייתכן. יש שיטענו כי לאור הורדת הריבית, עיתוי ההשקעה בשוק המניות הוא טוב – כיוון שריבית נמוכה יותר תתמרץ את הכלכלה והשווקים. ברוח זו, בהתייחסו לכספים המופקדים בקרנות הכספיות ובפיקדונות קצרי-מועד, צוטט רוב קפיטו, נשיא בלקרוק, אומר בימים האחרונים כי "כשמדברים על מכפילים גבוהים, עוד לא ראיתם כלום. כי כשמזיזים 1-2 טריליון לתוך שוק המניות – זה יריץ אותו למעלה".

אך התממשות תסריט כזה תלויה במידה רבה בכיוון בו תלך הצמיחה בתקופה הקרובה. הניסיון מורה כי שוק המניות נוטה לעלות לאחר הורדות ריבית רק אם הכלכלה נותרת יציבה ואינה גולשת למיתון בעקבות הצמצום המוניטרי שחוותה קודם ההורדות. במקרה בו מתרחשת גלישה למיתון, גם הורדות הריבית אינן עוזרות – ושוק המניות נוטה לירידות שערים. לאור הפרופיל הסולידי באופן יחסי של רבים מהמפקידים בקרנות הכספיות, יש סיכוי שרבים מהם יחכו לראות לאן הרוח נושבת לפני שיקפצו למים הסוערים של שוק המניות.

- משבר האמון במניות התוכנה - השוק מתמחר מחדש את עידן הבינה המלאכותית

- הזהב חוזר מעל 5,000 דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

צפי לביקושים באגרות החוב

לעומת זאת, מעבר להשקעה באגרות-חוב (או בקרנות אג"ח) נראית הדרגתית וטבעית יותר. ראשית, מעבר כזה אינו מערב קפיצה גדולה מדי בפרופיל הסיכון של ההשקעה. שנית, התשואות-לפדיון על אגרות-חוב הנן אטרקטיביות באופן יחסי. אגרות קונצרניות בעלות דירוג אשראי גבוה, לדוגמא, נסחרות בתשואות-לפדיון של כ-4.5% בשנה. בהינתן שהאינפלציה בארה"ב התמתנה חזרה לקצב שנתי של 2.5%, הרי שמדובר בתשואה ריאלית של 2% בשנה. יש גם אופציות צמודות-אינפלציה – לדוגמא, אג"ח צמודת - מדד של ממשלת ארה"ב לחמש שנים עדיין נסחרת בתשואה ריאלית של 1.5%. לאור התחלת תהליך הורדת הריבית, ישנם משקיעים שיפנו לשוק האג"ח כדי "לנעול" תשואות ריאליות חיוביות למספר שנים קדימה.

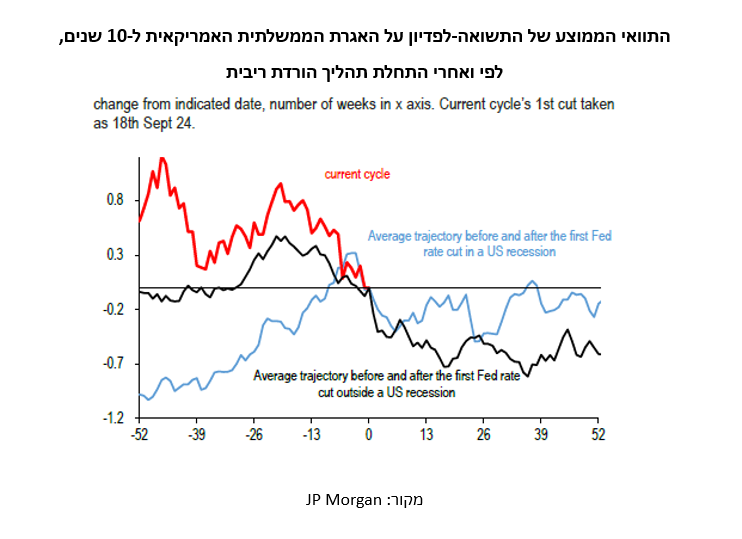

לבסוף, הניסיון ההיסטורי מורה כי מחירי האג"ח נותרים יציבים או עולים במעט בעת תהליך הורדת הריבית. בגרף המצורף, ניתן לראות כי לאחר התחלת תהליך הורדות ריבית בארה"ב, התשואה-לפדיון (הנמצאת ביחס הפוך למחיר האגרת) נותרה יציבה או שירדה -- כלומר, שמחירה נותר יציב או שעלה, בין אם התממש תסריט של מיתון או של 'נחיתה רכה'. אם מדובר באג"ח קונצרני בדירוג גבוה, הרי שבתסריט של מיתון, סביר להניח כי נראה התרחבות מסוימת של מרווח האשראי, אך זה אינו צפוי להיות גדול מדי ובהחלט ייתכן כי יתקזז עם השפעת הירידה החדה יותר בתשואה-לפדיון על אגרת הבנצ'מרק הממשלתית.

לסיכום, עיניים רבות מופנות כיום אל עבר הכספים הרבים שהצטברו בשנים האחרונות בקרנות הכספיות האמריקאיות. לאן יזרמו כאשר התשואות שהן מציעות למפקידים תרד? למעבר של טריליוני דולרים יש, כמובן, פוטנציאל להשפיע על מחירי הנכסים הפיננסים השונים. מה שכן, יש לקחת בחשבון, כאמור, כי גם בריביות נמוכות יותר, סביר להניח כי כספים רבים יוותרו בקרנות, מה שיצמצם את ההשפעה הפוטנציאלית המלאה. כמו כן, לאור חוסר-הוודאות הנוכחי לגבי תוואי הצמיחה בארה"ב, ייתכן ומעבר הכספים אל שוק המניות יהיה מוגבל יותר, לפחות לעת עתה. יש סיכוי לא רע כי בטווח הקצר והבינוני הנהנה העיקרי מזרימת כספים, ככל שתהיה, יהיה שוק האג"ח. נחכה ונראה.

הכותב הוא אסטרטג השקעות, דירקטור וחבר ועדות השקעה. הוא מכהן גם כיו"ר קלאריטי קפיטל ניהול עושר מקבוצת סיגמא-קלאריטי.

- 3.ארבי טראז׳ 06/10/2024 10:04הגב לתגובה זוכל מי שמוטה שווקים זרים וחי כאן בישראל יבין בקרוב שהנכון בימים אלו הוא להחזיר את הכסף הביתה בשעה שפקדון בנקאי סטנדרטי נותן ריבית גבוהה יותר מקרן חוב נדל״ן המשקיעה בארה״ב (בהתעלם מסיכוני ההשקעה בקרן) אין יותר נכון מלהחזיר את הכסף הביתה.

- 2.כיסה את כל האפשריות .לא אמר כלום. (ל"ת)ספייד 06/10/2024 09:16הגב לתגובה זו

- 1.למזלנו, אצלנו אין "בעיה" כזו, הרבית אצלנו לא יורדת... (ל"ת)לירי 06/10/2024 08:34הגב לתגובה זו