חומרי בסיס: סקטור סולידי ומגוון אך תלוי בסייקל הכלכלי

הסקטור הרביעי שנציג בסדרת הכתבות הזו הוא סקטור חומרי הבסיס או חומרי גלם. לעיתים הוא פשוט מכונה "חומרים". בסקטור הזה כלולות חברות המעורבות בגילוי, פיתוח וייצור של חומרי גלם. הסקטור כולל חברות המעורבות בכריה ועיבוד מתכות, מוצרים כימיים ותוצרי יער (עצה או נייר). כלולים בו גם החברות המספקות את רוב החומרים המשמשים לבנייה.

לכתבות קודמות בסדרה:

>>> מהם 11 הסקטורים ב-S&P ואיך להשתמש בהם בבניית אסטרטגיית השקעה?

>>> סקטור האנרגיה - הסולידי שמזנק בשנים האחרונות; המניות העיקריות, הביצועים ואיך משקיעים?

>>> טכנולוגיה: איך משקיעים במנוע של העליות בוול סטריט בשנים האחרונות?

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- דוח פושר למנועי בית שמש; המניה איבדה 30% בשלושה חודשים

- המלצת המערכת: כל הכותרות 24/7

>>> בריאות: סקטור סולידי וצומח אבל מפוקח בכבדות עם תשואות נמוכות

באופן פחות רשמי ניתן להגדיר זאת כחברות שהעסק העיקרי שלהן כולל לקיחת משאבים טבעיים או חומרי גלם והפיכתם לזמינים יותר לצורך יצירת מוצרים אחרים, או החוליה הראשונה בשרשרת האספקה.

מבנה

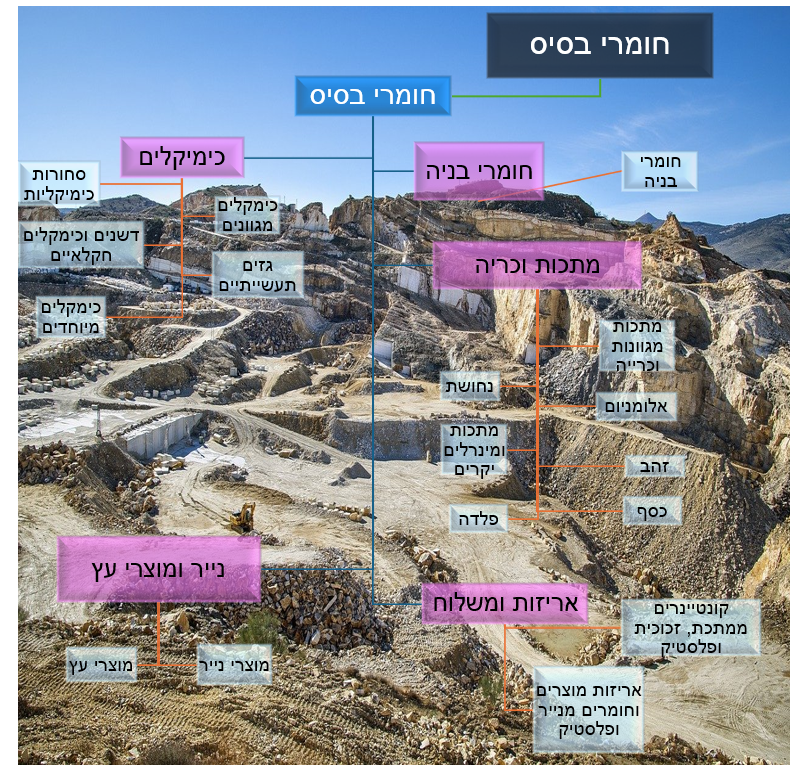

בסקטור החומרים ישנה קבוצת תעשייה אחת בעלת שם זהה. היא מחולקת לחמש תעשיות - כימיקלים, חומרי בנייה, אריזות, מתכות וכרייה ונייר ומוצרי עץ. 5 התעשיות הללו מחולקות ל-17 תתי תעשיות שונות החל מכימיקלים וגזים תעשייתיים ועד מוצרי נייר.

- אינטל מאבדת 5%, אמזון 3%; אנבידיה מתחזקת 1.2% - הנאסד"ק יורד 0.3%

- אלי לילי מחזקת את פעילות ה-RNA: תרכוש את אורנה תרפיוטיקס תמורת 2.4 מיליארד דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

מאפיינים

מדובר בסקטור סולידי ו"כבד", עם חברות רווחיות, אך לרוב כאלה שאינן מאופיינות בצמיחה חזקה. ישנם חסמי כניסה גבוהים למדי, שכן כריית או ייצור חומרים דורש משאבים רבים, כך שהחברות המרכיבות את המדדים הקשורים לסקטור הן לרוב חברות בוגרות ורווחיות.

מחירי חומרי הבסיס כפופים כמובן לחוקי הביקוש וההיצע כמו מוצרים אחרים, ולכן מושפעים וקשורים קשר הדוק לסייקל הכלכלי. כאשר יש שפע כלכלי והצרכנים קונים יותר מוצרים, ישנו ביקוש חזק יותר לחומרי הבסיס ולהיפך. לכן גם חברות חומרי הבסיס נוטות להיות מחזוריות, כלומר להציג ביצועים טובים כאשר הכלכלה חזקה, במיוחד בתחילת הסייקל הכלכלי, כשהאינפלציה רק מתחילה להתחמם.

מלבד המחזוריות הכלכלית, החברות הללו מושפעות מאד משערי החליפין של הדולר מול שאר המטבעות, במיוחד מטבעות של מדינות עם משאבי טבע מרובים כמו קנדה או אוסטרליה, וגם כאלה משווקים מתעוררים כמו ברזיל, רוסיה ועוד. גורם חשוב נוסף הוא עלויות השילוח.

ישנה שונות גבוהה יחסית בין קבוצות התעשייה המרכיבות את הסקטור, כשכל אחת מהן מושפעת מגורמי מאקרו ומיקרו רבים. כך לדוגמה תעשיית כריית הלית'יום מושפעת ממצב תעשיית הרכב החשמלי וכדו'.

תעודות סל וחברות מובילות

ישנן יותר מ-300 תעודות סל וקרנות שעוקבות אחר הסקטור ואחר תחומים מסוימים בו.תעודת הסל של מותג SPDR נקראתMATERIALS SELECT SECTOR SPDR FUND ומוכרת בסימון XLB. היא מנהלת 5.8 מיליארד דולר בלבד וגובה 0.09% דמי ניהול. מכפיל הרווח הממוצע הוא 17 ותשואת הדיבידנד 1.84%.

החברות המרכיבות את תעדות הסל לא מוכרות על פי רוב, אם כי לא מעט מהן הן חברות ענק. תעודת הסל לא מאד מגוונת עם חברה אחת שמהווה 21% מנכסיה. מדובר ב LINDE PLC, חברה בריטית בנלאומית השולטת בתחום הגזים התעשייתיים ונסחרת בשווי 213 מיליארד דולר (מכפיל 35, תשואת דיבידנד 1.25%) עם מכירות שנתיות של 33 מיליארד דולר בשנת 2023.

החברה השניה בגודלה בתעודה עם 7% היא SHERWIN-WILLIAMS CO , חברת כימיקלים נוספת בשווי 77 מיליארד דולר הפעילה בתחום הצבעים וחומרי המגן. מכפיל הרווח של החברה הוא 32.6 ותשואת הדיבידנד עומדת על 0.94%.

FREEPORT- MCMORAN תופסת 7% מנכסי התעודה. החברה כורה מינרלים שונים, בעיקר נחושת ומתכות אחרות ברחבי העולם. היא נסחרת בשווי 71 מיליארד דולר, מכפיל רווח של 38 ותשואת דיבידנד של 1.21%.

ECOLAB INC פעילת בתחום הטיפול במים בעיקר. היא נסחרת בשווי 63 מיליארד דולר עם מכפיל רווח של 46 ותשואת דיבידנד של 1.04%.

כפי שניתן לראות מדובר בחברות שנסחרות במכפילים גבוהים למדי של מעל 30. הן רווחיות ומחלקות דיבידנד, אך על פי רוב לא נהנות מצמיחה גבוהה, כך לפחות בחברות המובילות.

סך הכל ישנן 28 חברות בתעודת הסל XLB, ועשר הגדולות מהוות כ-66% מנכסי התעודה.

iShares Global Materials ETF (MXI) היא המתחרה מבית בלקרוק עם חברות גלובליות, ו-iShares U.S. Basic Materials ETF סימול IYM היא האופציה של בלקרוק לחברות חומרי גלם מארצות הברית.

הראשונה גובה 0.41% דמי ניהול, מכפיל הרווח הממוצע הוא 10.61 ותשואת הדיבידנד 2.85%. החברה המובילה היא לינדה, אך עם רק 8.68% מנכסי התעודה ועשר האחזקות הגדולות מגיעות ל-37% מהנכסים, כך שמדובר בתעודה יותר מפוזרת.

השניה דומה הרבה יותר לתעודה של SPDR אם כי יקרה יותר. היא גובה 0.4% דמי ניהול, מכפיל הרווח הוא 13.5 ותשואת הדיבידנד 1.66%. גם במקרה זה לינדה מהווה מעל 20% מהנכסים ועשר האחזקות הגדולות מהוות 64% מנכסי התעודה.

Vanguard Materials Index Fund ETF Shares (VAW) היא האופציה של ונגרד לתחום החומרים הבסיסיים. התעודה מנהלת 4 מיליארד דולר, גובה 0.1% דמי ניהול. מכפיל הרווח הוא 15.39 ותשואת הדיבידנד 1.59%. במקרה זה לינדה מהווה 16% מהנכסים, שרווין וויליאנס 6% ופריפורט כ-5%. 10 האחזקות הגדולות מהוות 52% מהנכסים.

ישנן תעודות רבות העוקבות אחר סגמנטים מתחום התחום, במיוחד חברות כריה מסוגים שונים.

SPDR S&P Metals & Mining ETF - XME - עוקבת אחר חברות הכריה והמתכות. מכפיל הרווח נמוך במיוחד - 6.32.

VanEck Gold Miners ETF (GDX) עוקבת אחר החברות הכורות זהב. החברה המובילה בתחום היא NEWMONT MINING CORP והיא מהווה 11.6% מנכסי התעודה. ישנן גם תעודות מקבילות העוקבות אחר כורות הכסף (כמו SIL) או הנחושת (COPX).

קרן הנאמנות Fidelity Select Chemicals (FSCHX) פעילה בתחום הכימיקלים.

Global X Lithium & Battery Tech ETF (LIT) פעילה בתחום הליתיום והבטריות החשמליות.

iShares Global Timber & Forestry ETF (WOOD) משקיעה בתחום מוצרי העץ.

מכשיר ההשקעה היחיד שמצאתי בארץ הקשור לסקטור הוא איילון מחקה אינדקס Global Metals & Minerals producers מנוטרלת דולר שגובה 0.8% ומנהלת 18 מיליון שקל.

ביצועים

גם הסקטור הזה מפגר אחרי ה-SP500 אבל זהו נתון מעט מטעה. למעשה 10 מתוך 11 הסקטורים מפגרים אחרי הסנופי בטווח הזמן של 5 שנים, כיון שסקטור הטכנולוגיה הניב תשואה כפולה מהמדד והשפיע על הממוצע בצורה קיצונית. מבין שאר 10 הסקטורים, סקטור חומרי הבסיס הוא בין המובילים בטווח הזמן של 5 שנים, וגם בשאר טווחי הזמן הניב תשואה לא רעה.

- 2.מסוכן 29/04/2024 07:25הגב לתגובה זולמה לגרות משקיעים תמימים להשקיע בסיכון מיותר?

- 1.כתבת זרקור מעניינת על סקטור שקצת נחבא אל הכלים (ל"ת)קורא 28/04/2024 09:55הגב לתגובה זו

- הסקטור 29/04/2024 07:25הגב לתגובה זומעניין