לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

החלטת הריבית של הפד ביום רביעי היוותה סוג של נקודת מפנה - מדברי הפד השתמע שהאופטימיות חדרה גם למסדרונות הבנק המרכזי, וכי הפד מאמין שהאינפלציה אכן נבלמה, כמו שנראה במדדים, וכי אפשר להתחיל לחשוב על הורדות ריבית במהלך שנת 2024. בהחלטה עצמה הריבית נשארה על כנה, אבל ההסתכלות לעתיד היא מה ששלחה את השווקים למעלה והציתה גל של אופטימיות.

החלטת הריבית

אנליסטים מסוימים, כמו אלכס ז'בזינסקי ממיטב דש, חושבים שכדאי לצנן את ההתלהבות: "תגובת השווקים להחלטת ה-FED, במיוחד של שוק האג"ח, הייתה קיצונית מדי. ביחס לדפוס בשנה האחרונה, הירידה בתשואה ל-10 שנים בכ-0.3% הייתה מוגזמת לעומת הירידה של כ-0.35% בציפיות לריבית ה-FED בעוד 12 חודשים לפי החוזים. לא היה בהודעה חידוש גדול מלבד האמירה, וגם היא לא חד משמעית, שהריבית לא תעלה יותר. מי חשב שכן?"

ז'בזינסקי מצביע גם על תחזיות הריבית שהפד נתן: "התחזית לריבית בסוף 2024 חזרה ל-4.6%, רמה שהייתה חזויה בתחזית שניתנה ע"י ה-FED ביוני. הירידה הצפויה בריבית בשיעור של 0.8% ב-2024 הייתה צפויה אפילו עוד בתחזית שניתנה במרץ".

גם יונתן כץ מלידר עדיין סקפטי לגבי הורדת ריבית במרץ: "אנו עדיין מתקשים לראות את הורדת ריבית הפד כבר בחודש מרץ וצופים דחייה לחודש יוני. צפויות בין שתיים לשלוש הורדות ריבית הפד עד סוף 2024 (פחות ממה שמתומחר בשווקים). כדאי לשים לב לגידול של 0.4% במכירות הקמעונאיות. מוקדם מדי להספיד את הצרכן האמריקאי! למרות ההתמתנות בקצב עליית השכר ל-4% מדובר בעליית שכר ריאלית של כמעט 1%. פירמות עדיין מדווחות על קושי למצוא עובדים מתאימים. ברקע, עדיין קיימת מדיניות פיסקאלית מרחיבה".

מדד המחירים

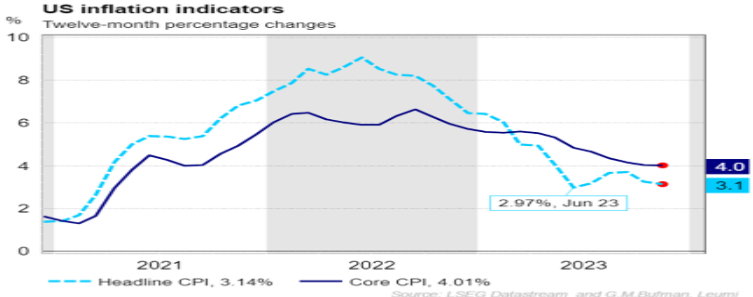

מדד המחירים לצרכן לחודש נובמבר שפורסם בארה"ב העיד על אינפלציה של 3.1%, עלייה שהובלה על ידי רכיב הדיור שהמשיך לעלות. רוב הסיקור בארה"ב היה של מדד המחירים לצרכן הכולל, שתאם את הצפי, וקצת פחות של מדד מחירי הליבה שדווקא עלה ב-0.2%, וזאת אחרי עלייה של 0.3% באוקטובר.- הדאו ישמור על ה-50,000 נק'? התעסוקה, האינפלציה והמשך הדוחות יכריעו

- אמאר סוברמאניה עובר לאפל - במשימה להוציא אותה מהשיתוק הטכנולוגי

- המלצת המערכת: כל הכותרות 24/7

"העלייה במדד הליבה הייתה על פי חציון התחזיות, תוך כדי עלייה בשכר הדירה, סעיף הדיור שבבעלות דיירים טיפול רפואי ועוד", כותב ד"ר גיל מיכאל בפמן, כלכלן ראשי בלאומי. "מדובר בהרכב בעייתי של התייקרויות, תוך שרכיב ה- SUPER CORE, "ליבת השירותים" שבה מתמקד הפד, שבה ומואצת. מדד הליבה עלה ב-4.0% ב-12 החודשים האחרונים, כפי שהיה ב-12 החודשים שהסתיימו באוקטובר וזאת על פי התחזיות".

- 3.היינו כחולמים. כלכלנים או אופטיממים או פסיממים (ל"ת)17/12/2023 21:43הגב לתגובה זו

- 2.כשהתשואה במניות 3 אחוז, עדיף אגח 10 שנים ב4 אחוז, 17/12/2023 19:51הגב לתגובה זוכשהתשואה במניות 3 אחוז, עדיף אגח 10 שנים ב4 אחוז, והכי טוב אגח קצר ב5 אחוז. הריבית לא תרד השנה כלל עד שיתעורר משהר חוב שלא נראה מ1929, ואז כבר יהיה מאוחר מדי

- 1.הח'ותים מנתחים 17/12/2023 18:21הגב לתגובה זותוך ימים מ 2000$ . כריסנס אין לאירופה יוקר מאמיר וצרכן משלם יותר מלחמת עזה עולמית . כל סחורות באב מנדב זרקו חברות זרות בנמלי עולם צים אוסף ואלו המחרימות גם עולות.

- רוני 17/12/2023 22:15הגב לתגובה זואסור לשכוח להם , הם יכולים לפשוט רגל ולהשאיר את כולנו עם הגאווה הלאומית בלבד.