צניחה באגרות החוב באירופה; ה-ECB מתכנס לפגישת חירום

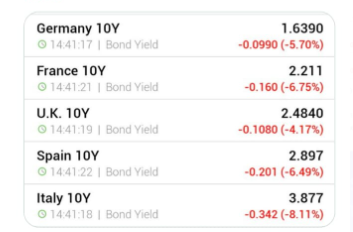

צניחה באגרות החוב באירופה; ה-ECB מתכנס לפגישת חירום, ייתכן שייאלץ להקדים את העלאת הריבית המתוכננת. המשקיעים זורקים את אגרות החוב של איטליה, גרמניה, צרפת, בריטניה; הסיבה - ציפייה להעלאת ריבית דרמטית

דיוויד זאן, ראש מחלקת ההשקעות בבית ההשקעות פרנקלין טמפלטון אמר לאחרונה כי הבנק המרכזי האירופי (ECB) יהפוך ניצי יותר מהציפיות בשוק ההון וביולי הקרוב יחל בהעלאות הריבית. ה-ECB קיים את פגישתו לפני כשבוע ולמרות שלא העלה את הריבית הוא סימן שהעלאות הריבית יתחילו ביולי בשיעור של 0.25%. בפגישתו ב-9 ביוני, הבנק הודיע כי תוכנית רכישת הנכסים שלו (APP) תסתיים בסוף החודש. בנוסף, ה-ECB הודיע שהעלאות נוספות יגיעו בספטמבר ואילך. אבל השווקים לא מחכים - הם מתמחרים את העלאות הריבית ובהינתן העלייה באינפלציה והמתרחש בארה"ב הם מבינים שהעלאות הריבית יהיו דרמה גדולה ויפגעו באגרות החוב.

>>> היום בשעה 19:00 ייערך מפגש שוק הון עם אבישי עובדיה על החלטת הפד, הסיכונים בשווקים ותתפלאו - גם הסיכויים ואירועים נוספים מהשבוע החולף... (לינק למפגש).

יש קשר ישיר בין הריבית לבין התשואה באגרות החוב הממשלתיות. עליית ריבית של הבנק המרכזי משמעה שריבית חסרת סיכון עלתה והמשקיעים ידרשו ריבית גבוה יותר על מכשירים מסוכנים יותר. אגרות חוב ממשלתיות הן בהגדרה נכס לא מסוכן והן נסחרות בפרמיה-מרווח קטן ביחס לריבית חסרת סיכון ועדיין, בהינתן התשואה האפסית של אגרות החוב הממשלתיות בארה"ב, הרי שלכל פיפס יש משמעות אדירה. וכדי להתאים את עליית התשואה הנדרשת, אגרות החוב צריכות לרדת. זה בדיוק מה שקרה בארה"ב וגם אצלנו. אצלנו הריבית עלתה ועוד כשרק דובר על העלאת הריבית, אגרות החוב הממשלתיות עלו. אגרות החוב ל-10 שנים בריבית שקלית קבועה נסחרות בכ-3% תשואה כשלפני שנה הן נסחרו בפחות מ-1%. לכאורה רק עלייה של 25 בתשואה, על רקע הערכה שהריבית תעלה בשיעור קרוב, בפועל היא כבר עלתה ב-0.5% וצפויה להמשיך לעלות בכ-1.5%. אבל לשער האג"ח זה ממש לא 2% - זה 20%!

- קרנות נאמנות 80/20 ו-70/30 - האם הן ניצחו את המדדים?

- כאוס פתאומי בשוק האג"ח ביפן מאותת לשוורים: העליות במניות כבר לא מובנות מאליהן

- המלצת המערכת: כל הכותרות 24/7

אגרות החוב האלו ירדו 20% וזה מתבטא בעליית תשואה של 2%. הבעיה אגב היא לא בתיאוריה ולא ביישום של הצפי הזה בשווקים, הבעיה היא שלמרות שהכתובת היתה רשומה על הקיר, גופים החזיקו לציבור בנכסים שהיה ברור שיסבו הפסדי ענק. גם המוסדיים כאן, פנסיה, גמל וקרנות נאמנות, החזיקו בתיקים נכסים כאלו ובהקיפי ענק.

- 6.קיסוס ללרון שלום 15/06/2022 18:05הגב לתגובה זו1)שמתי לב שאתה מנסה לזהב ולהקניט בקטנה...מבחינתי זה בסדר ואתה יכול להמשיך....2)שמתי לב שאתה וגרינברג הינכם שני ענקים מתגוששים...חבל..שנייכם טובים מאד...3)שמתי לב שמידי פעם מאן דהוא מכסח אותך בקטנה...אני יודע מי אתה חושב שזה...אז ממש לא..רד מזה....4) ועוד פעם מאחל לך בריאות ואושר.

- 5.ברק 15/06/2022 17:02הגב לתגובה זוכמו מה שקורה ביפן הבנק המרכזי יצטרך לקנות אגחים ולהקריב את המטבע על מנת שהמדינות לא יפשטו את הרגל. בשנים הקרובות הכלכלה חייבת לעבור ריסט והשיטה המוניטרית הבינלאומית להשתנות, זה או זה או היפראינפלציה בכל העולם.

- 4.נ.ש. 15/06/2022 16:07הגב לתגובה זוציטוט אבל לשער האג"ח זה ממש לא 2% - זה 20%!. בדיוק הפוך לשער האגח זה 2% לתשואות זה ירידה של 20%

- 3.לרון 15/06/2022 16:01הגב לתגובה זולא כל ירידה היא צניחה ,התרסקות ולא כל עליה היא המראה

- צודק. לא כל ירידונת של 90% ויותר היא צניחה או התרסקות. (ל"ת)ללרון יקירנו 15/06/2022 16:38הגב לתגובה זו

- 2.לרון 15/06/2022 15:59הגב לתגובה זושניתן לתת לכתבים בכלל וכלכלה ובורסה בפרט את הכינוי "זהב" כלומר זורעי הפחדים בע"מ

- ללרון 15/06/2022 16:43הגב לתגובה זווחוץ מזה דע לך והפנם...אני חושב משמע אני קיים....מאחל עד 120 עם אושר וקצת עושר.

- 1.לרון 15/06/2022 15:56הגב לתגובה זואני את הסיכון באג"חים הגבוב לא אחת מסיכון מנייתי,למה כ"כ להדגיש זאת כשהסיכון מתממש???לא מובן עד הסוף,ברור לא אקבל תשובה,אך שאלתי

- ללרון חברנו 15/06/2022 16:46הגב לתגובה זוהבט קדימה בתקווה למרות שהעתיד של הבורסות והשווקים שחור משחור...ולגבי אגחים קורסים...אז ...אם בארזים נפלה שלהבת מה יגידו אזובי הקיר? האא??