"המלחמה מייצרת הזדמנות באג"ח הקונצרני; אפשר להרכיב תיק עם אג"ח בדירוג גבוה בתשואה של 6.5%-7%"

בתקופה זו של חוסר וודאות שמאופיינת בתנודתיות גבוהה בבורסה, הרבה משקיעים שואלים את עצמם במה כדאי להם להתמקד - אילו סקטורים בבורסה יכולים לספק הגנה לתיק במקרה של הידרדרות בשווקים? אילו תחומים יכולים לפרוץ עם התפתחויות חיוביות במדינה? וגם - כמה להשקיע במניות וכמה באג"ח?

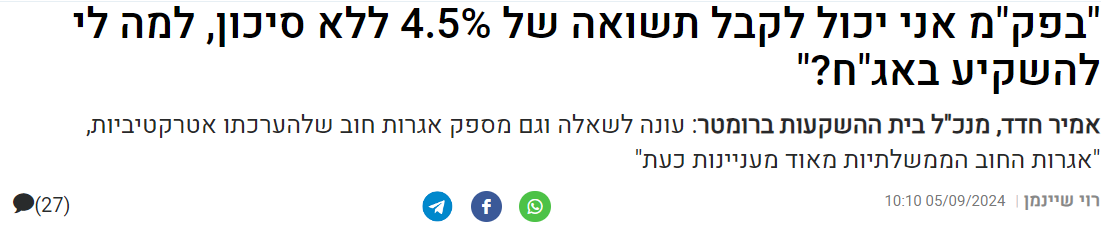

מניות הבנקים במכפיל 6-7 - זה אטרקטיבי

קחו את מניות הבנקים למשל. הן מצד אחד נסחרות קרוב לרמות שיא אבל מצד שני במכפילים נמוכים של 6-7, נמוך בהרבה ממכפילים של בנקים אמריקאיים למשל שעומדים על 11-12. יובל באר אבן, מנהל השקעות העמיתים במגדל, חושב שיש הזדמנות גדולה במניות הבנקים, למרות הסיכונים. הוא גם מדבר על סקטור התקשורת כסקטור שהוא גם דפנסיבי אבל גם אטרקטיבי. שוחחנו עם באר אבן על הסקטורים הללו וגם על סקטורים נוספים, שוק האג"ח, והרכב התיק הסחיר המומלץ למשקיעים.

"הפד' הוריד את הריבית בחצי אחוז ויש לזה השפעות מרחיקות לכת", אומר באר אבן. "המסקנה שלנו היא שזהב מתנהל טוב מאוד בסייקל של הורדות ריבית, גם אג"חים ארוכים, אבל מי שמתנהגות הכי טוב בתקופות כאלה הן במניות בשווקים מתעוררים, בעיקר בגלל שהדולר נחלש. השילוב של ההתנהגות ההיסטורית בשילוב עם הביצועים החלשים של השווקים המתעוררים גורמים לנו לחשוב שהם חוזרים. מדובר בקבוצה של מדינות. מטאיוואן ועד סין ומהודו ועד ברזיל".

- בזק חושפת את יעדי 2029: צופה EBITDA מתואם של עד 4.4 מיליארד שקל

- בגלל הסכסוך עם איי.בי.סי: סלקום בדרך להסכם עם בזק

- המלצת המערכת: כל הכותרות 24/7

יובל באר אבן מנהל השקעות העמיתים במגדל; קרדיט: גל חרמוני

בנקים נהנים מאינפלציה

כאמור מניות הבנקים מצד אחד בשיא אך מצד שני נסחרות במכפילים נמוכים. יש אי וודאות גדולה סביבן שנובעת מסיכוני המלחמה, כאשר חלק מהמשקיעים גם חוששים מהפרשות גדולות להפסדי אשראי בהמשך הדרך.

"יש כמה דרכים להסתכל על זה", אומר באר אבן. "יש עניין של שמרנות בגלל הסיטואציה הגיאופוליטית. כשהם יחלקו את הדיבידנדים, מכפילי ההון ישתפרו, וגם יהיה החזר גדול למשקיעים. בשנים האחרונות הבנקים עשו כברת דרך, הם התייעלו ומצאו מקורות רווח מגוונים, צריך לזכור שמעבר למלחמה, מצב המאקרו בסדר. הבנקים יודעים לעשות את ה-16-17% תשואה על ההון. הבנקים עצמם מצליחים להתמודד עם המצב. מנקודת מבט מוסדית יש יתרון נוסף שהמניות האלה מאוד סחירות".

יכול להיות שהמכפילים נמוכים כי המשקיעים חוששים מהפרשות גדולות להפסדי אשראי שטרם הגיעו?

"זה מסביר חלקית את המכפילים הנמוכים, אבל צריך לזכור שהנתונים בשוק ונתוני הצריכה חזקים - ששיעור האבטלה בשפל של כל הזמנים, הפדיונות בקניונים טובים מאוד, המסעדות מלאות. אם מסתכלים על המאקרו, אני חושב שאנחנו עדיין לא במצב של הפרשות גדולות. אם המלחמה לא מסתיימת ותהיה האטה כלכלית זה כמובן גם יחלחל לכאן ויהיו הפרשות, אבל צריך גם לזכור שאין הרבה סקטורים וחברות שנהנים מאינפלציה גוברת - הבנקים הם מהסקטורים הבודדים שנהנים מאינפלציה גבוהה".

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

"מניות התקשורת במצב נדיר - הן גם דפנסיביות וגם אטרקטיביות"

מהם הסקטורים הדפנסיביים כרגע?

"רשתות השיווק הן דפנסיביות מטבע הפעילות שלהן", אומר באר אבן. "אפשר לראות שבעיתות משבר ההתנהגות שלהן הייתה טובה יותר. גם מניות התקשרות נחשבות לדפנסביות לפי ביצועי העבר, זו צריכה בסיסית, אין בית שיכול לוותר על אינטרנט. גם מניות הנפט והגז נחשבות לדפנסיביות".

דווקא מניות הנפט והגז מאוד תנודתיות בתקופה האחרונה.

"נכון, אבל זה לא נובע מהיבטים כלכליים אלא ביטחוניים - כל פעם שיש התחממות בצפון המשקיעים חוששים שתהיה פגיעה באסדות, אבל מעבר לכך אין פגיעה בפעילות. הביצועים שלהן מאוד טובים מתחילת השנה. מניית ישראמקו ישראמקו יהש 0.4% למשל עלתה יותר מת"א 125 מתחילת השנה.

מהם הסקטורים האטרקטיביים כרגע?

"נדל"ן מסחרי מאוד מעניין כרגע, ספציפית ביג ביג 0.26% ומליסרון מליסרון -0.39% . אלו חברות שנהנות מתמהיל של כמה מאפיינים חיוביים - בשתיהן יש הנהלות מאוד איכותיות שהוכיחו את עצמן בעיתות משבר ואיומים שונים כמו אונליין או עודף היצע. בנוסף הן בתמחור מצוין. הערכות השווי והמודלים שלנו של ביג ומליסרון מראות שהן נסחרות בתשואת FFO של 10%-11%, וזה עוד בלי המרכזים שעתידים להיפתח. השילוב של הגורמים האלה מביאים אותנו לחשוב שמליסרון וביג עדיפות", אומר באר אבן.

"תחום התקשורת הוא גם דפנסיבי וגם אטרקטיבי. סלקום סלקום 2% ובזק בזק 1.39% נסחרות בתמחורים אטרקטיביים. מכפיל הרווח של בזק הוא 9, זו חברה שהיא חצי מונופול והמקבילות שלה בחו"ל נסחרות במכפילים של 15-20. היא מספקת תשואת דיבידנד מאוד יפה ובעלת השליטה, ביקום, לא מפסיקה לקנות מניות. התמחור שם מאוד אטרקטיבי. גם סלקום - היא מקבלת את פורטיסימו שהוכיחה את עצמה כקרן שיודעת לעשות שינויים משמעותיים, הדוגמא האחרונה היא קורנית קורנית דיגיטל . בסקטור עצמו יצאו שחקנים 'בעיתיים' כמו גולן ואקספון, היבט התחרות ירד ויש זחילה כלפי מעלה ב-ARPU, נראה שהמחיר לצרכן וה-ARPU מצאו תחתית. סלקום גם מצאה מנוע חזק בצורת תשתית הסיבים".

"תשואה של 6.5% באג"ח של החברות החזקות בארץ"

מה לגבי שוא האג"ח? מה מעניין שם כרגע?

"אנחנו מסתכלים על התשואות באג"ח הקונצרני. תל בונד נסחר במרווחים של 110 בממוצע. קשה להתווכח עם המספרים. התשואה של אג"ח קונצרני מורכבת משני מרכיבים, המרווח וריבית האג"ח הממשלתי. המרווח אומנם קטן אבל התשואה של האגח הממשלתי גבוהה. אם מסתכלים על הריבית האבסולוטית אז היא מצוינת. כך אפשר להגיע לתשואה נומינלית של 6.5% בעזריאלי עזריאלי קבוצה -0.94% למשל, זו תשואה מעולה באחת מהחברות החזקות בארץ. גם בהפניקס הפניקס 2.13% למשל - יש אג"ח בדירוג גבוה שלהם עם תשואה נומינלית של 7%. רבוע נדל"ן רבוע נדלן -1.05% עם 6.5%-7%. אפשר להרכיב היום תיק קונצרני מעולה עם תשואה שוטפת באזור של 6.5%-7%".

לקריאה נוספת:

לסיום, איך היית ממליץ למשקיע להרכיב תיק סחיר?

- 9.קורא באתר 27/09/2024 10:52הגב לתגובה זומניות הגז לדעתי נסחרות במחיר הזדמנות

- 8.אפשר עוד? 26/09/2024 08:41הגב לתגובה זומעבר לעזריאלי ופניקס. בהחלט מעניין.

- 7.מעניין מאד (ל"ת)משקיע פרטי 26/09/2024 07:41הגב לתגובה זו

- 6.אם אתה כבר מחרטט תשואות אז תלך עד הסוף 25/09/2024 21:59הגב לתגובה זואם אתה כבר מחרטט תשואות אז תלך עד הסוף

- 5.מה שם אגח של הפניקס שנותן 7אחוז (ל"ת)שרון 25/09/2024 16:39הגב לתגובה זו

- הפניקס יב (ל"ת)בורסה 25/09/2024 16:48הגב לתגובה זו

- 4.למה מפרסמים נתונים לא נכונים של אגח ? (ל"ת)אבי 25/09/2024 15:16הגב לתגובה זו

- 3.עזריאלי פניקס וכדומה אין תשואות של 6.5-7 אחוז שנתי 25/09/2024 14:45הגב לתגובה זועזריאלי פניקס וכדומה אין תשואות של 6.5-7 אחוז שנתי.

- מביט מהצד 25/09/2024 16:01הגב לתגובה זועזריאלי אג"ח ח' (8) בתשואה של 3.8% ריאלית, עם 2.8% אינפלציה אתה מגיע ל-6.6% נומינלית פניקס הון 12 בתשואה של 3.9% ריאלית, אתה מגיע ל-6.7% נומינלית נראה שאכן יש הזדמנויות

- מביט מפנים 25/09/2024 16:40עזריאלי ח' במח"מ 10, סיכון מח"מ מטורף. פניקס הון 12 זה COCO של חברת ביטוח (רובד 1) שנחות לשאר האג"חים של הפניקס (רובד 2). אגב המרווחים על שניהם זעומים יחסית למח"מ, סביבות 150-170.

- 2.רק אג"ח דולריות (ל"ת)קפלניסט 25/09/2024 12:38הגב לתגובה זו

- 1.לרון 25/09/2024 12:23הגב לתגובה זועדיף 50%/50ישראל/חו"ל

- אתה מתכוון 70 אחוז בחול זה פחות מידי,בורסה פח בארץ (ל"ת)רן א 25/09/2024 15:18הגב לתגובה זו

- צודק (ל"ת)הארי הגדול 25/09/2024 17:52