מדדי הצריכה והתעשייה - מה הם מלמדים על המשק והצרכן הישראלי?

מדדי תעשייה

התעשייה הישראלית היא כמובן גורם מרכזי בכלכלה הישראלית, בדומה לכלכלות אחרות בעולם, אך מבחינת המניות הנסחרות בבורסה בתל אביב, היא לא תופסת את אותו מקום שתופסים הטכנולוגיה, הנדל"ן הפיננסים והאנרגיה. המניות על פי רוב הם לא מהגדולות בבורסה, למרות שישנן לא מעט מהן. כמו במקרים אחרים ישנם שני מדדי תעשייה. למרות השמות הדומים ישנם הבדלים משמעותיים ביניהם, גם מבחינת הרכב וגם מבחינת הכללים, שגורמים גם להבדלים משמעותיים בתשואות.תעשייה מניות והמירים

לפי ההגדרה הרשמית המדד כולל את כל המניות וההמירים הנסחרים בבורסה בענף התעשייה. המדד אמור לכאורה להיות אם כן המדד הכולל יותר בסקטור התעשייה, אבל בפועל נסחרים בו פחות ניירות ערך מהמדד השני - ת"א תעשייה". הסיבה שיש פחות ניירות היא שישנן מניות תעשייה שלא נמצאות תחת הסיווג הענפי של "ענף התעשייה" בשיטת הסיווג בתל אביב, אלא בענפים אחרים כמו אנרגיה מתחדשת שמסווגת תחת ענף הטכנולוגיה וכדו'. מבלבל מעט. סך הכל נכללים במדד 58 ניירות ערך שונים בשווי שוק כולל של 65 מיליארד שקל, אבל בפועל המדד מושפע ממעט מאד מניות, כיון שאין הגבלת משקל על מניה בודדת. התוצאה היא שמניה אחת – איי.סי.אל 0.89% מהווה למעלה מ-30% מהמדד, שתיים נוספות, שפיר הנדסה -0.79% (11.5%) ו שטראוס 1.62% (10%), משלימות כבר למעלה מ-50% מהמדד ומשפיעות כמעט באופן בלעדי על ביצועיו. סנו 0.67% מהווה כ-5.5% נוספים וכל השאר עם פחות מ-3% לנייר ערך. בהתאם בהתפלגות ענפית הכימיה מהווה 54% מהמדד, מתכת ומוצרי בנייה 24%, מזון 17%, אופנה והלבשה כ-9%, עץ נייר ודפוס וחשמל 2% כל אחד.

ת"א תעשייה

המדד השני בתחום התעשייה בנוי בצורה הגיונית יותר. הוא כולל את כל המניות הנכללות ברשימת מניות התעשייה – מה שכאמור לא חופף בהכרח את "ענף התעשייה" בסיווג הענפי של הבורסה, ובסך הכל 87 מניות שונות. במקרה זה ישנה הגבלת משקל של 3% כך שאין אף מניה שמשפיעה מאד על המדד, ויש מניות רבות שמגיעות למקסימום של 3%. המדד הזה גם מגוון הרבה יותר מבחינת הענפים המרכיבים אותו – אנרגיה מתחדשת עם 15%, מוליכים למחצה עם 14%, מתכת ומוצרי בניה 11% ועוד 6 ענפים שונים עם יותר מ-5%.

כימיה גומי ופלסטיק מניות והמירים

אולי בגלל הדומיננטיות של איי.סי.אל ישנו מדד נוסף שמוקדש לתת ענף בתוך ענף התעשייה – כימיה גומי ופלסטיק. גם פה אין הגבלת משקל, כך שבפועל מדובר במדד של מניה אחת שמהווה 67% מהמדד. סנו מוסיפה עוד 12%. סך הכל ישנן 14 מניות במדד שלא כל כך ברור הצורך בו. לא מצאתי שום מכשיר השקעה שעוקב ישירות אחר המדדים הללו, מה שממחיש את חוסר העניין בהם. סך הכל ישנם שני מכשירי השקעה בתל אביב שקשורים ל"תעשייה", אך לא ישירות למדדים הנ"ל. קרן נאמנות אחת ותעודה מחקה אחת. קרן הנאמנות "אנליסט תעשיות" מתייחסת למדד ת"א 125 כבנצ'מרק. בכל זאת למי שחושב שתעשייה ישראלית זה המקום הנכון להיות בו זוהי אופציה לגיטימית להשקעה עם ביצועים לא רעים משך השנים. הקרן גובה דמי ניהול גבוהים יחסית של 2.05%. MTF מחקה אינדקס תעשיה ישראל היא האופציה המחקה. היא עוקבת אחר המדד הפרטי של חברת אינדקס ולכן מחזיקה מניות כמו נקסט ויז'ן 3.2% שלא נכללות במדדים שהזכרנו קודם לכן. הקרן גובה דמי ניהול של 0.5% בשנה, שנת הפעילות המלאה הראשונה שלה הייתה 2023, ואז היא איכזבה עם תשואה שלילית של 2.93% בלבד.

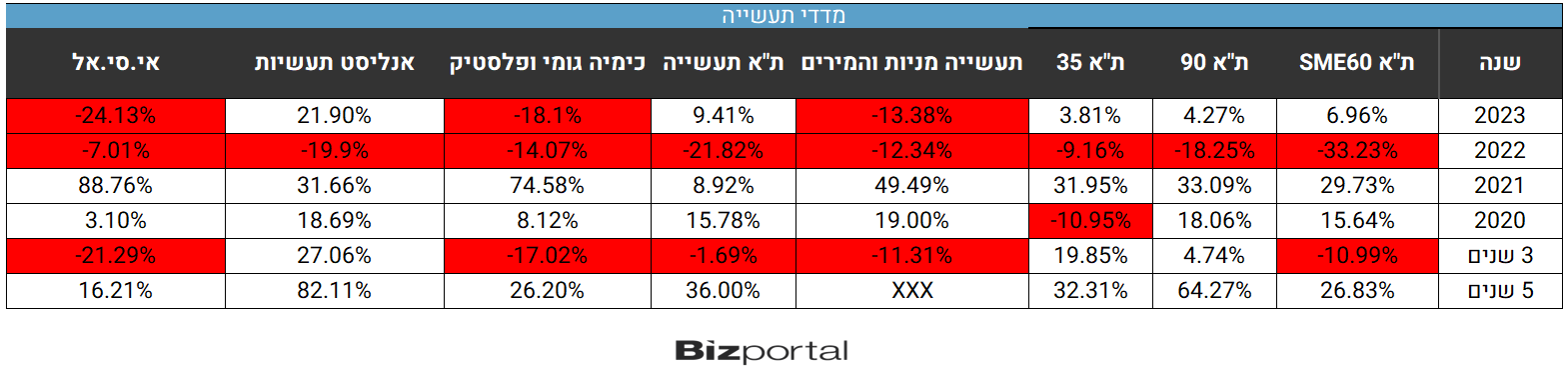

ביצועי מדדי התעשייה

להלן הטבלה עם ביצועי המדדים, בתוספת המדדים המובילים בת"א, כמו גם קרן הנאמנות היחידה הפועלת בסקטור. הוספנו לטבלה גם את ביצועי מניית איי.סי.אל, כיון שכפי שנראה יש לה השפעה מכרעת על הביצועים של שניים מהמדדים.

כפי שניתן לראות מדדי תעשיה מניות והמירים וכימיה גומי ופלסטיק מושפעים באופן כמעט בלעדי ממניית איי.סי.אל. כך בשנת 2023 שהייתה שנת עליות ברוב המדדים המובילים, כמו גם בת"א תעשייה, אך איי.סי.אל ירדה גם שני המדדים הללו ירדו. בשנת 2021 נהנתה איי.סי.אל מזינוק של קרוב ל-90% וגם המדדים הציגו תשואות חריגות, במיוחד מדד הכימיה גומי ופלסטיק.

מדד התעשייה לעומת זאת כמעט לא מושפע מביצועי המניה. גם המתאם עם המדדים המרכזיים בתל אביב לא כל כך גבוה. יחד עם זאת נראה שהתשואות לאורך זמן לא מרשימות. קרן הנאמנות אנליסט תעשיות מצליחה על פי רוב להציע ביצועים עודפים על מדדי הסקטור.

כפי שניתן לראות מדדי תעשיה מניות והמירים וכימיה גומי ופלסטיק מושפעים באופן כמעט בלעדי ממניית איי.סי.אל. כך בשנת 2023 שהייתה שנת עליות ברוב המדדים המובילים, כמו גם בת"א תעשייה, אך איי.סי.אל ירדה גם שני המדדים הללו ירדו. בשנת 2021 נהנתה איי.סי.אל מזינוק של קרוב ל-90% וגם המדדים הציגו תשואות חריגות, במיוחד מדד הכימיה גומי ופלסטיק.

מדד התעשייה לעומת זאת כמעט לא מושפע מביצועי המניה. גם המתאם עם המדדים המרכזיים בתל אביב לא כל כך גבוה. יחד עם זאת נראה שהתשואות לאורך זמן לא מרשימות. קרן הנאמנות אנליסט תעשיות מצליחה על פי רוב להציע ביצועים עודפים על מדדי הסקטור.

- מנורה משיקה מסלול ALL STARS להשקעה בגופי השקעות גדולים בעולם

- סמארט בטא ערך: עוד שיטת השקעה שנפלה קורבן לדומיננטיות של מניות הטכנולוגיה

- המלצת המערכת: כל הכותרות 24/7

מדדי הצריכה

כדי להשלים את תמונת המדדים הענפיים נראה כעת עוד שני מדדים שמשקפים את החברות הבאות במגע עם הצרכן הישראלי באופן ישיר - מסחר ושירותים, ורשתות שיווק. הראשון כולל את השני.

מסחר ושירותים מניות והמירים

המדד כולל את כל המניות וההמירים הנסחרים בבורסה בענף מסחר ושירותים. סך הכל מדובר על מספר לא מבוטל של 83 ניירות ערך. למרות שאין בו מגבלת משקל חלוקת המניות בו הרבה יותר מאוזנת ממה שראינו קודם לכן במדד התעשייה המקביל. בזק 1.39% היא המניה הגדולה ביותר במדד אך היא תופסת רק 14% ממנו, שופרסל 1.62% עם 8.5%, פתאל החזקות -1.42% עם 8% ו ישרוטל 0.8% עם 5.2%. כל שאר המניות וניירות הערך במדד עם פחות מ5%. מבחינת סקטורים המדד מאוזן למדי. 32% מהמדד מגיע מענף רשתות השיווק, 22% תקשורת ומדיה, 18.9% מלונאות ותיירות, 15.8% מסחר ו-11.06% משירותים. ענף רשתות השיווק בולט בדומיננטיות שלו, מה שככל הנראה הביא את הבורסה להשיק לו מדד משל עצמו.

רשתות שיווק

המדד הענפי האחרון עוקב אחר תת הענף של רשתות השיווק. מדובר ב-15 מניות שונות. מגבלת המשקל היא 10% למניה. קרובים למגבלה, מעט מעליה או מעט מתחתיה נמצאות יותר מחצי מהמניות במדד: מקס סטוק 4.89% , פוקס -1.81% , דלתא מותגים 3.39% , שופרסל, רמי לוי 1.21% , טיב טעם 0.7% , יוחננוף 1.66% , אלקטרה צריכה 1.38% ו- ריטיילורס 0.69% . המדד פועל רק מספטמבר 2021 כך שאין כל כך נתונים היסטוריים על ביצועיו. בשנתיים שהוא פועל באופן מלא, המדד שאמור לשקף את כוח הצריכה של הצרכן הישראלי סבל מירידות שערים, מה שאולי משקף את השנתיים הקשות – 2022 -שנה של ירידות חדות בשוק המניות, ושנת 2023 שהושפעה בחלקה האחרון מאירועי השביעי באוקטובר. גם במקרה זה אין שום כלי השקעה שעוקב ישירות אחר המדדים הללו. ישנם כמה תעודות סל שעוקבות אחר מדדים פרטיים מתחום הצריכה.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

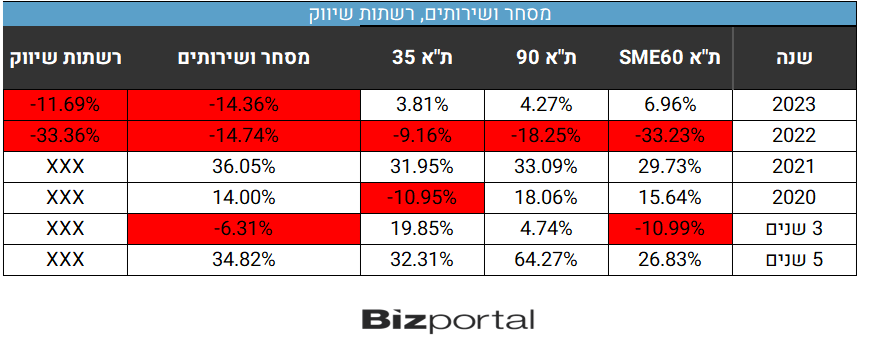

ביצועים מדדי צריכה

להלן טבלת הביצועים של מדדי הצריכה:

הריבועים האדומים משקפים את השנתיים הקשות שעבר על הצרכן הישראלי, או לפחות על המניות שמוכרות ישירות לצרכן הישראלי. יש לציין שגם המדדים הכלליים לא מציגים ביצועים מרשימים בשנתיים האלו, אך נראה שבכל זאת מניות הצריכה סבלו יותר (מלבד מדד המניות הקטנות). נציין עם זאת שבשנת 2024 המצב טוב יותר. עד כה עלה מדד רשתות השיווק ב-23% מתחילת השנה, מדד מסחר ושירותים עלה רק ב-6%.

הריבועים האדומים משקפים את השנתיים הקשות שעבר על הצרכן הישראלי, או לפחות על המניות שמוכרות ישירות לצרכן הישראלי. יש לציין שגם המדדים הכלליים לא מציגים ביצועים מרשימים בשנתיים האלו, אך נראה שבכל זאת מניות הצריכה סבלו יותר (מלבד מדד המניות הקטנות). נציין עם זאת שבשנת 2024 המצב טוב יותר. עד כה עלה מדד רשתות השיווק ב-23% מתחילת השנה, מדד מסחר ושירותים עלה רק ב-6%.

- 1.מעניין ומרחיב אופקים (ל"ת)אריק 16/08/2024 10:09הגב לתגובה זו