לידיעת סוחרי הנוסטרו: כך תדעו אם אתם חייבים במע"מ - או שלא

בית המשפט המחוזי קבע כבר לפני כשלוש שנים שאין צורך להטיל מע"מ על השקעת חברות שעוסקות בנוסטרו בלבד. בפועל, רשות המסים המשיכה לדרוש תשלום ונמנעה מלהחזיר כספים ששולמו במהלך התקופה הזאת, בתואנה כי יש פסיקות מנוגדות בנושא. חלק מהחברות התקוממו. לא יכול להיות, הן טענו, שהמדינה תיקח מאיתנו מס בניגוד לעמדתה ואז לא תחזיר את הכסף.

רשות המסים החליטה שלא לערער על החלטת בית המשפט, וחברות שעוסקות בפעילות נוסטרו הפסיקו לשלם 17% מע"מ - מה שחסך להן מיליוני שקלים. איך זה קורה? פשוט. הן פנו לרשות המסים וביקשו לבטל את הסיווג שלהם כ"מוסד כספי" ובהתאם לכך - לקבל את הכסף העודף ששילמו רטרואקטיבית. ברשות המסים, אם תהיתם, לא הסכימו להחזיר את הכסף ועד היום, חלק מהחברות מחכות לתשלום.

לטענת אותן החברות, הן הפסידו מיליוני שקלים כי מע"מ דרש את הכסף ולכן הן "הולכות לקצה" וטוענות כי רשות המסים עושה עבירה בכך שהיא לא מוכנה להחזיר את הכסף, בניגוד גמור למדיניות שלה - לגבות כספי חייבים כאן ועכשיו.

ברשות המסים מסבירים כי לא עשו דין לעצמם. חשבון נוסטרו, מסבירים שם, הוא חשבון שדרכו חבר בורסה עושה פעולות עבורו בלבד. למעשה, היא דורשת לקבל במקרים מסוימים את המס מסוחרים עבור מסחר במניות, כשניתנו מספר פסיקות סותרות בנושא: אחת מהן קבעה כי חברה שסוחרת בנוסטרו חייבת במע"מ משום שהיא משמשת כמתווך. יחד עם זאת, השופט קבע כי ככל שמדובר בחברה הפועלת עבור עצמה - המצב שונה. בעבר חויבו חברות לשלם מע"מ, אך זה קרה כאשר נוסטרו לא הייתה הפעילות היחידה שלהן.

- הבטיחו להם תשואה של 8.7% בלי סיכון והכסף נעלם

- "הלך הכסף": המשקיעים בקבוצת הנדל"ן פרסונל בצרות, מה יקבע ביה"מ?

- המלצת המערכת: כל הכותרות 24/7

פסק הדין של השופט גורמן בסוף 2021 היה אמור לעשות סדר. הוא קבע בנוגע לחברת י.ג.מ. השקעות בע"מ, חברה שכל מהותה הוא סחר בניירות ערך בהשקעות שלה בלבד דרך חשבון "נוסטרו", לגבי דרישת רשות המסים לשלם לה 1.2 מיליון שקל, כי אין לסווג אותה כ"מוסד כספי" המחייב במע"מ. רשות המסים קיבלה הוראה להחזיר את הכסף וכאמור לא ערערה, אבל בשוק מושמעת עדיין הטענה כי במקרים שבהם היא נעה בתוך השטח האפור, הכסף לא מוחזר ובחלק מהמקרים, בהם ברור כי מדובר ב"גזירה שווה", רשות המסים עונה כי הנושא נמצא תחת בדיקה, מה שנראה כאילו, לכאורה, היא מנסה לאותת לציבור המשקיעים: לא מדובר בתקדים, אלא במקרים שונים שכל אחד מהם ייבדק לגופו.

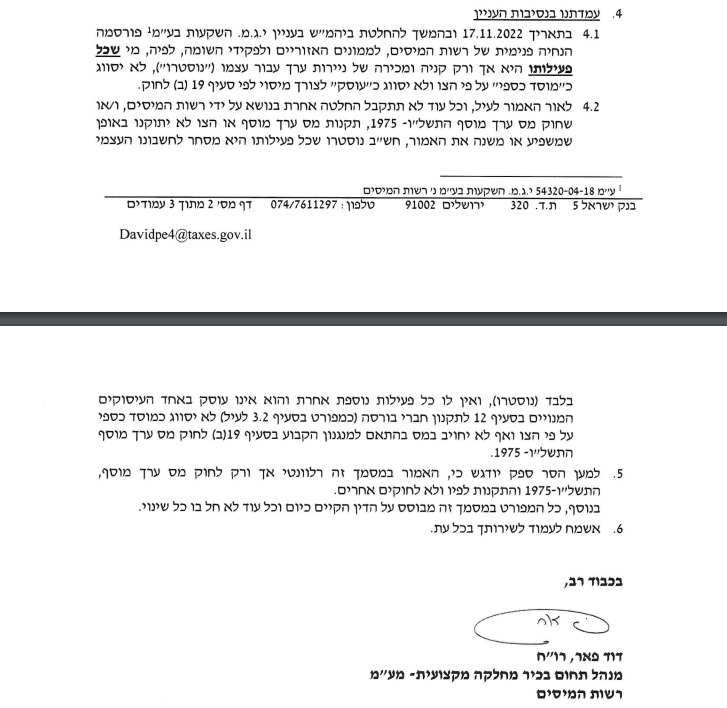

התגובה של רשות המסים (צילום מסך)

תשובה מדויקת יותר של רשות המסים אפשר למצוא דרך מכתב ששלחה בשבוע שעבר לרו"ח ניר הלפרין. במכתב צוין כי בכל הקשור לפסק הדין שניתן עבור חברת י.ג.מ. השקעות, סוחרים רבים נוטים שלא לעשות שימוש באפשרות הזו שניתנה להם, לעבוד במישרין מול הבורסה ולא לפעול באמצעות חבר בורסה (בוכך להיחשב כפעילי נוסטרו שאינם בנקים) משום שלטענתם הם יוכלו להיחשב דרך פעולה כזאת כ"מוסד כספי" לצורך חוק מע"מ.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

רשות המסים, באמצעות רו"ח דוד פאר, מנהל תחום בכיר במחלקת מע"מ, מסבירה כעת מי מוגדר כמוסד כספי והבהירה כך כי הנחתה את הממונים האזוריים ופקידי השומה, כי כל מי שפעילותו היא קניה ומכירה של ניירות ערך עבור עצמו, לא יסווג כמוסד כספי ומכאן - שאין צורך במע"מ.